我在LinkedIn網站上接洽到的某個人寄給我這篇1977年華爾街日報上有關於華倫·巴菲特(Warren Buffett)的老文章。有幾個重點一起在這裡跟大家分享。我以前沒有看過這一篇文章,雖然這篇文章沒有太多新的觀念,但我認為它的這些觀念仍非常值得一讀。

有一個我沒聽過的說法是巴菲特說他在做資金管理時,對於合作夥伴的關係感到壓力。下面是巴菲特在關閉基金後鬆了一口氣的評論:

“我因為只投資我覺得有趣、喜歡那裡的管理階層還有產品的公司獲得很多的樂趣。“不用進行資金管理對我來說是一個巨大的解脫。我不用不斷思索公司業務了。在合夥期間完全沒辦法保持自我,而且還要盡力的讓績效年年冠軍。“

我認為有幾件事情這裡要注意。首先,巴菲特知道自己的總績效是因為他的投資能力。但我認為,他也知道他個人的年度績效連續十三年都戰勝市場是不太可能複製的,或者說若他持續管理基金的話是不可能的。他知道只要超過5年期,他可以簡單的戰勝市場。但他也知道如果要再任何指定的一年達成是非常困難的。

以每3年而言,如果我們比較查理·蒙格(Charlie Munger)和華特·許羅斯( Walter Schloss),三個人都在投資市場有絕佳的記錄,但蒙格和許羅斯都有其中一年績效表現不佳,儘管他們整體還是戰勝了市場(詳見文中他們的績效記錄)。

所以我認為巴菲特覺得他的投資人將不切實際的期望灌注在他身上。這些投資人不可能一直如此苛刻(畢竟,巴菲特讓他們都富有),但我能理解資金管理業務要為了客戶積極理財,當涉及到其他人錢的時候有一定有壓力。你要比使用自己的資本更加慎重。所以說,我很驚訝地聽到巴菲特說很高興被淘汰。

但巴菲特對於關閉合夥關係趕到解脫之後,在早年幾乎聽起來像一個半退休的狀況。這當然具有諷刺意味,因為他現在擁有一個比他在1960年代更大規模的信託。

但喜歡競爭的人都很難遠離比賽,巴菲特當然也不例外。

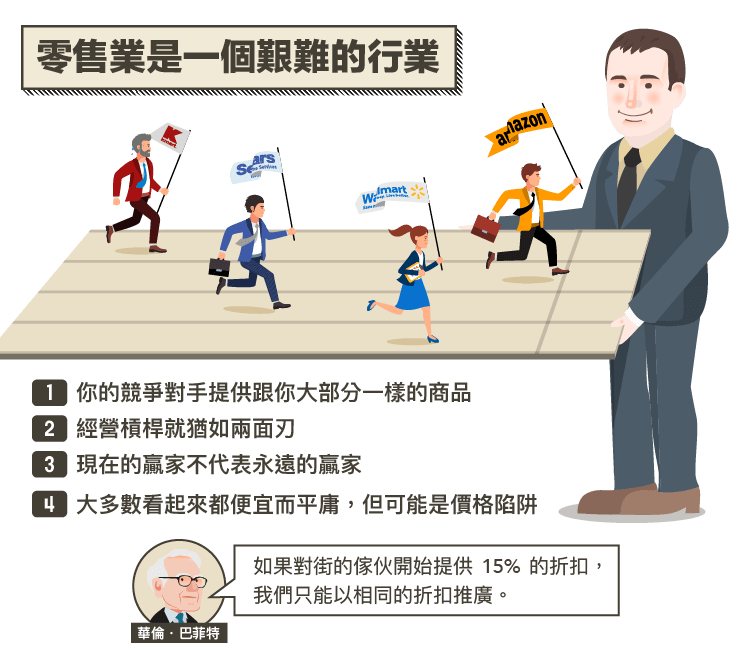

零售業是一個艱難的產業

“巴菲特也有犯錯失足過。舉例來說,幾年前,波克夏(Berkshire Hathaway, BRK.A-US)投資600萬在(4543-TW)沃納多公司(總部設在新澤西州的一個批發零售業)的錢虧損了一半。巴菲特說 : “我買的時候股價看似被低估,但後來證明了我對折扣百貨商店的商業認知完全錯誤。原來,產業中的店家已經過多、Vornado以及其他零售店家都在與k mart的競爭中輸掉了。”

有趣的是,現在的情況與跟在1977年一樣,就像是不同的球員比著同一場賽事。 Macy’s、 JC Penney’s、 Kohl’s與其他幾家還在掙扎生存的百貨公司已經取代Vornado,而競爭對手不再是 K-mart,而是Amazon。

還有一點很有趣,巴菲特說 : “我的股票在買時看似被低估”,這證明了巴菲特本人被看起來便宜的平庸企業給吸引。而大多數零售商看起來都是便宜的平庸企業。

每當我回顧我自己的投資失誤,幾乎都是因為吸引我的不是企業而是股價的估值情況。這對很多價值投資人來說就是所謂的價值陷阱。而我已經學會了避開。

問題是對於很多投資者而言,有時這些所謂的價值陷阱是有用的。你能夠買入後獲利50%賣出。但一兩年後,他們經常低於(通常遠低於)你原來的購買價格。這些實現收益看起來聰明,但它真的是聰明嗎 ? 或者只是幸運?

每個投資的情況都是獨一無二的,但是通過這個經驗我們能學習到的是零售業,尤其是折扣百貨公司,是一個非常艱難的產業。你的競爭對手正在提供跟你大部分一樣的商品,亞馬遜(Amazon, AMZN-US)可以達到甚至在價格、選擇和便利性方面更勝一籌。這讓你四面楚歌,無論是割讓市場份額給亞馬遜或其他競爭對手(這不是一個好的選擇,因為這意味著獲取較低的利潤但是基本上成本是固定的),或削價競爭(除非你的價格較低導致更快的庫存周轉率,不然仍然會使原本就很低的利潤率變更低)。

對於某些店鋪的概念,這種經營槓桿可能是利潤、資本回報率和盈利成長的正面動力。但相反地,當你曾受客戶喜愛的商店,現在開始失去它的光彩,槓桿的功用將反轉。這樣的競爭結果是殘酷的。

正如巴菲特對他在Baltimore經營的零售店表示過的 : “如果對街的傢伙開始在周末提供15%的折扣,我們別無選擇,只能以相同的折扣推廣。”

這是一個非常艱難的競賽。肯定總會有一些贏家,但也會有很多輸家。而且這很難預測誰會贏得最後的比賽。有些人在輸之前會“贏”一段時間。K-mart和Sears在沃爾瑪(Walmart, WMT-US)(Wal-mart)站具主導地位之前也曾引領風騷,而沃爾瑪現在則面臨Amazon的挑戰等等。

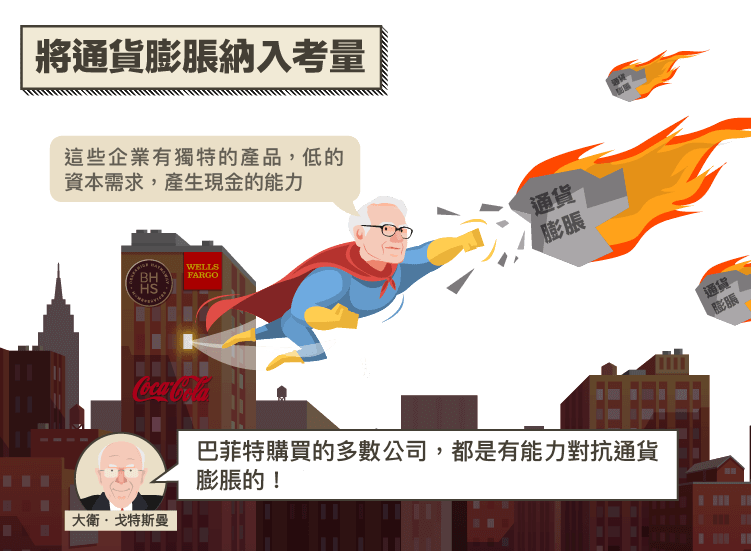

通貨膨脹

一位跟巴菲特走很近的華爾街人士說,他在過去幾年中的股票投資已經被他對於通膨的擔憂所影響。第一曼哈頓公司( First Manhattan Corp)的資深合夥人大衛·戈特斯曼(David Gottesman)說:“巴菲特讓自己購買的公司多數都是能對抗通貨膨脹的,這些公司有獨特的產品,較低的資本需求,並有產生現金的能力。例如,巴菲特喜歡擁有壟斷或主導市場的報紙。因為這些企業對於通貨膨脹有相對高的自由對應空間。“。

我不認為戈特斯曼的推理是完全正確的。我懷疑巴菲特並不一定是買這些公司去對抗通膨,儘管那是他投資的副產品。我覺得他對於具較強的競爭力和擁有較多自由現金流的企業還是比較感興趣,無論經濟體正經歷高通脹、低通貨膨脹、甚至是通貨緊縮。

我不是質疑巴菲特沒有考慮通貨膨脹為投資的主要因素(他確實經常在他給股東的信 以及財星雜誌中這篇著名文章中提到通貨膨脹),但我不認為他基於通貨膨脹改變了自己的投資偏好。

無論如何,這是從華爾街日報檔案館裡得到的一篇有趣文章。

《Base Hit Investing》授權轉載

找藉口很簡單-改善投資績效卻很難.png)