過去的數十年來,有幾間知名的價值投資基金表現遠遠落後於大盤。

這樣的事實吸引了我的注意力,我閱讀了那些績效落後的大師近 10 年來的股東信,有些人的說法是合理的,但對有些人的說法,最好保持著存疑的態度。所有的結論都表示,這個策略在未來會是有效的,因為它們在過去也是有效的。

在績效開始落後之前,沒有人認為改變是必要的。我認為最混亂的地方並不是藉口的必要性,而是他們所說的事情和自己的行為互相矛盾。這樣的現象相當地普遍,因此我寫了這篇文章來討論這樣的事情。

閱讀完這些資料讓我想到華倫・巴菲特 (Warren Buffett) 的兩句格言:

- “僅藉由觀察,你就可以學到許多的事情。”

- “你應該盡可能地從他人的錯誤當中學習”

這也讓我想到了一些常被投資大師霍華德・馬克斯 (Howard Marks) 引用的諺語。一如往當地,這和當前的市場情況相當地接近:

- “你所不知道的事情不一定會替你帶來麻煩。你認為自己知道的事情,不一定像你所知道的那樣”。

- “要記得付出過高的價格和明天的市場價格下跌,是差異相當大的兩件事”。

- “有時候進場太早和判斷錯誤是難以區分的”。

- “預計可能會發生的事情和真正會發生的事情是兩回事。最有可能發生的事情常常有可能不會發生,即使它們真的發生了,也不一定會準時發生”。

- “令人出乎意料的情況,時時刻刻都有可能發生”。

以下列出我所看到的最常見的事項:

- 表示市場太過於昂貴,從 2012 至 2013 年以來,持續持有大量的現金

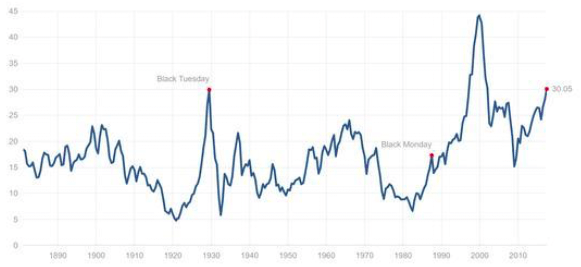

有一些投資大師指出從 2012 年至 2013 年以來,市場的價格以本益比來衡量 (特別是席勒本益比) 就開始過於昂貴。

也因為如此,他們在投資組合當中,持有大量的現金以及較少的證券。最近有少數的經理人以長時間持有現金作為藉口,來解釋他們績效較差的原因。我個人認為在評估績效時,不應該只單看現金以外的投資,應該要評估整個投資組合的表現。

主要的原因是,現金是能夠用來投資的資產,它的名目報酬率是 0%。持有大量的現金表示相較於其他資產,像是股票來說,持有現金的機會成本是合理的。

假設持有的期間是 3 至 5 年,那就表示持有現金在未來的 3 至 5 年這段期間當中,所能夠帶來的回報會比其他資產所能帶來的回報還要好。這隱含著其他資產,像是股票在接下來的 3 至 5 年的報酬率會是負的。

這樣的情況,通常只有在泡沫恐慌,像是漂亮 50 泡沫、科技泡沫以及房市泡沫這樣的情況,才能夠明確地辨認出未來的投資績效很明顯會是負數。

從另一個角度來說,我們的確應該要在投資組合當中持有一些現金,為不經常發生或短暫的股市下跌準備一些預備金。但巧妙的地方在於,當這樣的投資機會來臨時,你應該要大幅買進。當有這樣的事情發生時,現金的比例會下跌,而證券的比例則會上升。

接下來讓我們來看看先前所提到的格言扮演著什麼樣的角色。

“要記得付出過高的價格和明天的市場價格下跌,是差異相當大的兩件事。”

你或許會歸納出在 2013 年股市的價格已經高估了,但是這並不代表 2014 年股市會馬上下跌。

“有時候進場太早和判斷錯誤是難以區分的”

如果你在 2013 年因為席勒本益比 (Shiller P/E) 達到高點而因此退出市場,或者是持續持有大量的現金,那麼你的判定很有可能是錯誤的。

“預計可能會發生的事情和真正會發生的事情是兩回事。最有可能發生的事情常常有可能不會發生,即使它們真的發生了,也不一定會準時發生。”

在 2013 年你可以指出市場已經被高估,將有可能在 2013、2014、2015以及 2016 年或現在下跌。即使你對於評價的看法是正確的,在市場價值些微被高估或者是高估程度處於中等的範圍當中,你應該存著最有可能發生的事情常常會不按牌理出牌的想法。

“你所不知道的事情不一定會替你帶來麻煩。你認為自己知道的事情,不一定像你所知道的那樣。”

- 我們知道席勒本益比,處於高位的時間已經有數年之久。但這並不代表我們知道市場下跌的確切時間。假設席勒本益比達到了 25 倍,而它未來將會回歸歷史平均,也就是比目前的數字還要低很多。通貨膨脹、利率、總體經濟、企業的基本面和其他許多相關的因子,都會影響市場的估值。換句話說,席勒本益比的預測效用,不是能夠確定的事情,但是如果你基於這是確定的事實來作出相對應的行動,那麼你可能就會有麻煩。

- 在選舉之前,每個人都認為如果唐納・川普 (Donald Trump) 獲勝,市場將會大幅下跌。在選舉之後,儘管存在著許多不確定性,市場還是持續攀升。相同的,儘管你認為希拉蕊・克林頓 (Hillary Clinton) 將會獲勝,或者是你認為川普當選了市場將會下跌,但事實證明,市場的走勢並沒有像大家所想的那樣。

- 從另一個角度來看,我們可以知道自己並不知道市場接下來的數年會有什麼樣的走勢,但是還是能夠作出明智的決策。儘管在過去 5 年,市場被高估,但仍然有許多的機會。

過去 5 年來,應該要建立的正確心態,就像是橡樹資本 (Oaktree) 所說的,要投資,但必須小心。你可以在大多數的時間當中,進行防禦的動作,並在 2015 年 8 月或 2016 年初轉為進攻。你可以降低投資組合的週轉率,並以較低的頻率大幅下注。

你可以選擇投資更多屬於特殊情況的投資標的。或者是你可以投資全世界,特別是那些市場估值較為低廉的地方。總是會有事情可作的。基金經理人因為市場的估值過高,而長期持有大量的現金,並不是最審慎的投資行為。

我想澄清一點,這篇文章僅針對在相當長的一段時間,在投資組合當中持有大量的現金,且對於投資機會未採取任何行動以及使用這個理由作為績效低落藉口的情況。我對於短暫持有高額現金並沒有任何的意見。我也確信如果投資人是因為他們的能力圈和時間限制,而找不到適合的投資標的而持有大量的現金,是正確的方式。(編譯/Ing)

《GuruFocus》授權轉載

【延伸閱讀】

找藉口很簡單-改善投資績效卻很難.png)

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

別因過去的錯誤而錯過牛市_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)