銀行,是被我列為「toooo hard」的產業。難度很高。利用此次看Wells Fargo(WFC) 2015財務數字的機會,把我對銀行的看法綜整。

看銀行的財報,就像去偷翻舊情人的臉書(Facebook, FB-US)一樣,只能看看過去這段時間,他過得怎麼樣,最好什麼都不要做(分析)。而且,發文斷斷續續,一堆的空白。

就算你把一些補充資料找出來看,肯定還是看不懂(你最好能看得懂擔保品的品質報告)。不過,還是可以分享一下,秒懂銀行財報的方法,純粹只是看,不涉及太多分析。跟看其他產業不同,看傳統銀行(投資銀行我看不懂),通常不是看獲利,而是直接跳進Balance sheet。銀行,就是一張balance sheet。

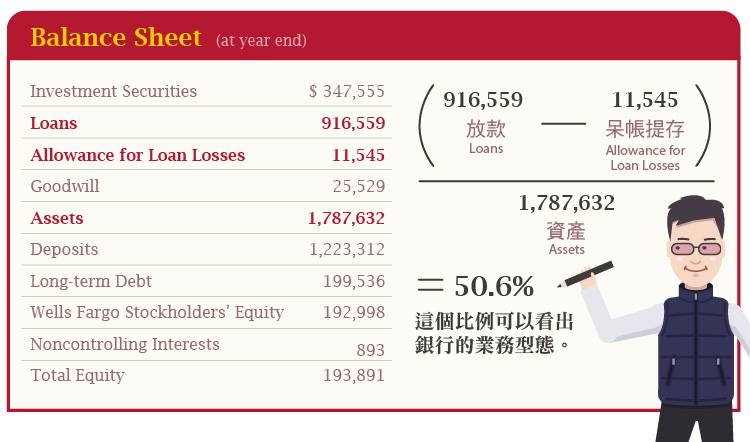

光是這幾個數字,就可以看出幾樣東西。

傳統銀行就是收存款、放貸款。放款占整體資產比例越高,這家銀行的業務越傳統。

所以把放款(Loan)減掉呆帳提存(Allowance for loan losses)除以資產(Assets)。

(916,559 – 11,545)/1,787,632 = 50.6%。

WFC為50.6%,如果你去看Goldman Sachs(GS),這個比例大約為3-4%,JP Morgan (JPM) 大約30幾%。而一些區域型的銀行可能高達6-70%。這個比例沒有什麼好或壞的意義,只是代表這家銀行的業務型態。所以,就算不知道是哪一家銀行,看balance sheet,算出比例後,大概可以猜到這家銀行的業務型態。

還有人會把存款(deposits)除以負債(liability),

1,223,312/(1,787,632 – 193,891) = 76.8%,

比例越高,代表這家銀行可能越傳統。

有存款,有放款,合在一起看,冷冰冰的銀行,形象因此鮮活起來了。

銀行收了存款(deposits),若不放款,就必須拿去投資,否則無法支付利息,跟其他公司不一樣,投資是銀行的重要本業。

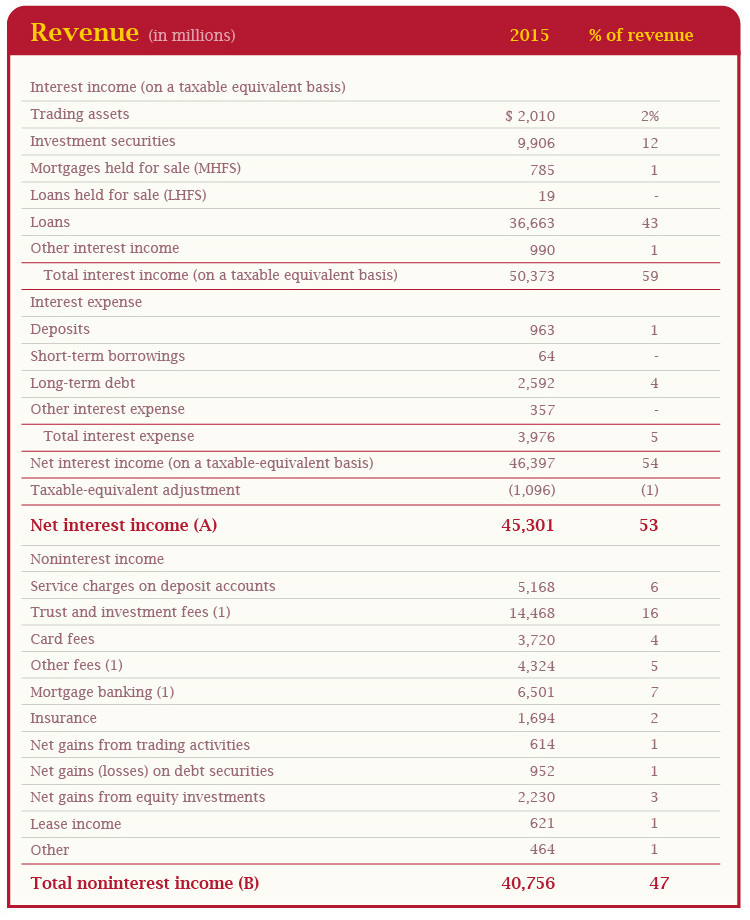

從上面Balance sheet,我們大概可以想像,等一下Revenue來源的長相。

在看Revenue之前,先談存款,銀行,喜活存,惡定存,因為這牽涉到成本結構,定存越多,成本越高。這會影響到銀行未來的營運方向,當成本高時,銀行就會傾向進行較高風險的貸款和投資。反之,就有空間從事較穩健的貸款及投資。但銀行不可能一味追求低利存款,因為市場非常競爭,過低的利率會讓存款跑掉,反而必須花更高的成本追回客戶。

看營收來源,很奇怪,彷彿像說好似的,傳統銀行都很喜歡將淨利息收入(Net interest income)和非利息收入(Noninterest income)收入維持在一比一。

- 利息收入:大多來自放款的部分,其次就是來自投資部位的債券等孳息資產。

- 非利息收入:來自於銀行服務客戶的手續費收入及投資部位的損益。

這比例也沒有好或壞的必然性。

投資部位的損益最令人看不懂,如果銀行存心用「洗盈餘」的手法,使營收或獲利穩定,賣掉賺錢(或賠錢)的股票,在同一天又用同價位買回,短期內短財報上是看不出任何問題的。知道有銀行會這樣做,但會計上如何做?細節我不清楚。

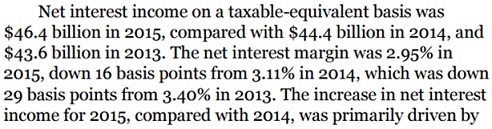

回到淨利息收入,我們就必須看一下WFC的net interest margin,因為這就是銀行的存放款利差,乘以放款部位就是收入。WFC在2015年的利差為2.95%,一般分析師認為低於3%,就是不太好,高於4%,就是很好。但這還必須考慮放款品質。

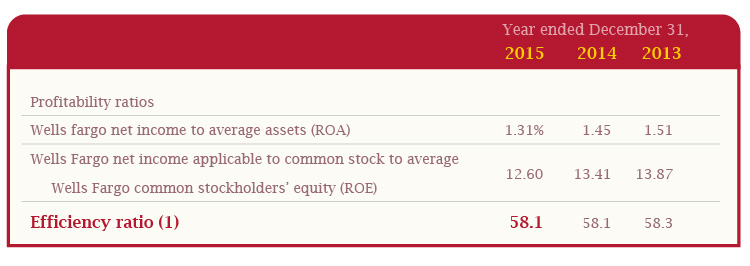

有人主張銀行要看ROA而非ROE,我知道他們認為要把liability算進去,但ROA沒辦法拿來做其他應用,頂多只是知道他多少。ROE還可以拿來做評價。Efficiency Ratio,是把所有的非利息費用(noninterest expenses)除以營收(revenue),通常低於50%就是超有效率,高於70%就令人擔憂,而WFC為58.1%。還不錯。

看到這裡,已經超過5分鐘了,為剛剛說了讓人秒懂道歉,我吹了個牛。你看,銀行真的很難懂吧。讓事情簡單點,就不跳入呆帳及槓桿。關於呆帳,我也有一點小小想法:一家銀行呆帳低就是好銀行?

銀行的呆帳就像鐘擺,當呆帳率很低時,就像鐘擺擺到最低,是銀行風險最高的時候,因為呆帳只能往上,不可能在往下了。除非放款為0,否則不可能沒有風險。銀行在呆帳最低時,通常有空間做一些風險高,利差大的放款,多做幾次呆帳就上來了。反之,呆帳高時,銀行會緊縮授信,只吃進低風險的放款,多做幾次,分母變大,呆帳就下來了。

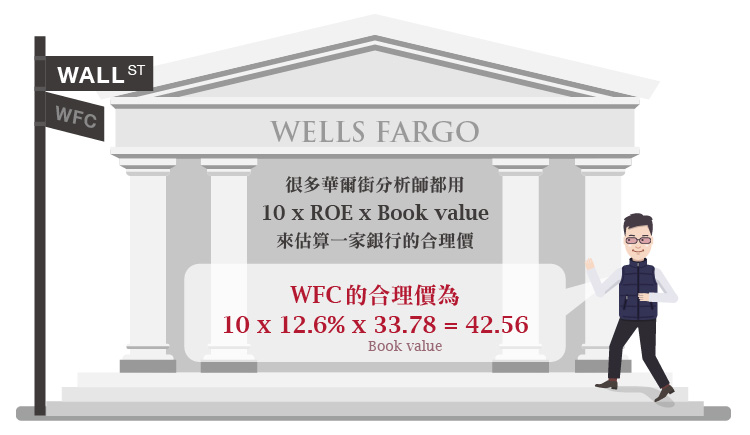

最後以銀行的評價作為結尾,華爾街分析師很多都用10 x ROE x book value來估算一家銀行的合理價,所以根據目前財報數字,WFC的合理價為10 x 12.6% x 33.78 = 42.56。

整間銀行都是財會高手,如果,他們在不違法狀況下騙你,沒有人看得出來。所以,看銀行的財報就輕鬆一點,當成故事書看看就好。

《業主型投資人 Invest Like An Owner》授權轉載