好了公布答案!下跌增持法(Buy-the-Dip)和定期定額到底誰的表現比較好?答案是,大多數時間裡,定期定額表現比較好!(忘記遊戲規則的點這裡:到底怎麼加碼才能大爆賺?(上))。

研究顯示,在 1920~1979 年開始的這 60 筆資料中,約 70% 左右的期間,都是定期定額報酬較高。到底怎麼加碼才能大爆賺?(上)有介紹,研究的假設是讓使用下跌增持法的投資人,每一筆買入時機都是兩次歷史新高之間的最低點–也就是賦予了投資人神一般的能力。就算這樣依然有 70% 時間輸給定期定額!這也是為什麼那篇文章的標題是 Even God couldn’t beat dollar-cost averaging(神也無法打敗定期定額)。

所以到底為什麼?拚死拚活分析預測抓低點,竟然比不必動腦定期定額績效還差,看到這邊,在座各位有沒有也一樣挫敗,原因是:下跌增持法較適用於當我們能準確預期市場崩跌的時機點(如 2000、2008)。但是在美股的歷史上,這種崩跌並不常見,大多數時候,美股都處於上升趨勢。

在等待下跌出現的期間,常常會見到市場一路上去不回頭,好不容易等到回檔,結果回檔的最低點,比剛開始想買時還高!這就是散戶日常啊(笑)。

下跌增持法有 70% 時間表現輸給定期定額,這是在投資人是神的假設下的結果。實際投資時,我們都知道,不可能每次都命中最高點與最低點,如果在市場底部出現後,花2個月做確認再進場,下跌增持法會有 97% 的時間,表現輸給定期定額!

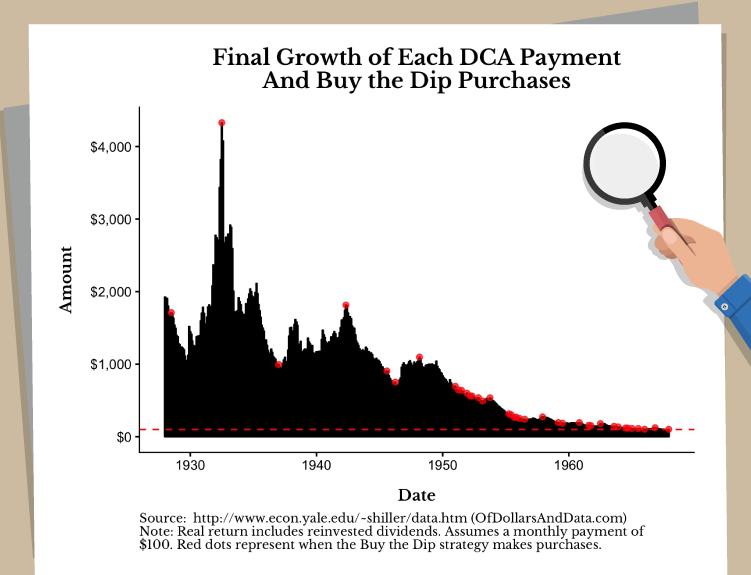

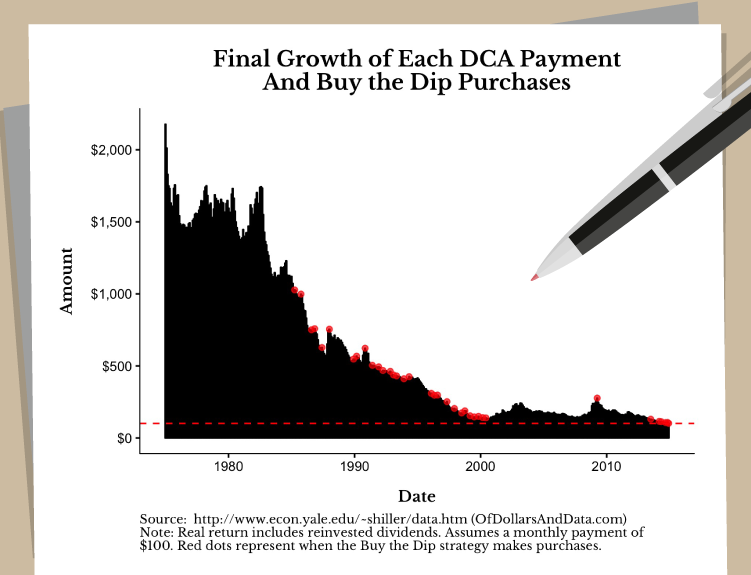

那在什麼情況下,下跌增持法的表現會優於定期定額?以下是 1928~1957、1975~2014 這兩個期間,每筆定期定額投資和下跌增持投資的報酬(每筆$100),黑色直條為定期定額的報酬,紅點為下跌增持。

1928~1957 是下跌增持法表現較佳的期間,1975~2014 則是定期定額表現較佳的代表,我們可以看到,對下跌增持法而言,大跌出現得越早越好,但從二戰至今,美股下跌超過 25% 只有 7 次,這就是為什麼多數時候下跌增持法表現都輸,作者對此的評論是:My friends do not realize that their beloved dip may never come. (人們喜愛的下跌難以出現),有點諷刺啊。

結論

知道了上述事實,關於如何應用到實際投資上,我有一些想法:金融市場的短期波動帶有較多的隨機性及不可預測性,長期波動則與經濟表現趨於一致,我可能初生之犢不畏虎,認為透過努力的、深入的總經與市場分析,我們有機會提前預期到,市場可能出現大崩跌,所以我在長線看多市場時,會使用定期定額法,有錢就丟,但在預期即將出現大崩跌時,會使用下跌增持法

簡單說,就是試圖避開大崩跌,或許有人認為這不可能,但我想這就是主動投資人與被動投資人的分野,投資這件事,不就是在拚信念嗎?我自己是主動投資人,某角則是被動投資人,我的這個做法,較適合用在指數投資上(基金投資亦然),至於個股投資或是衍生性商品短 trade 的作法呢?我想這篇文章也有助於在看多時勇敢追多。

上面有說,如果認為即將出現大跌,則使用下跌增持法,也就是跌完再買,或選擇放空;如果認為漲勢會持續,則使用定期定額,意思就是看多直接做多,當然如何判別真假突破、增加交易勝率,那就是個人功課了。

《基金黑武士》授權轉載

【延伸閱讀】