大部份消費者在挑選商品時,都是在品質一樣的前提下,找尋價格最低的。但在投資的路上,無論是挑選資產類別或是基金,投資人往往是用過去漲勢最猛的邏輯來挑選,等同於買進價格最高,而非最低者。這種矛盾的行為,正是投資績效不如預期的關鍵,漲的少一點但更抗跌的資產或基金,才是你的好選擇。

1. 公式別用錯,下跌傷害遠高於上漲

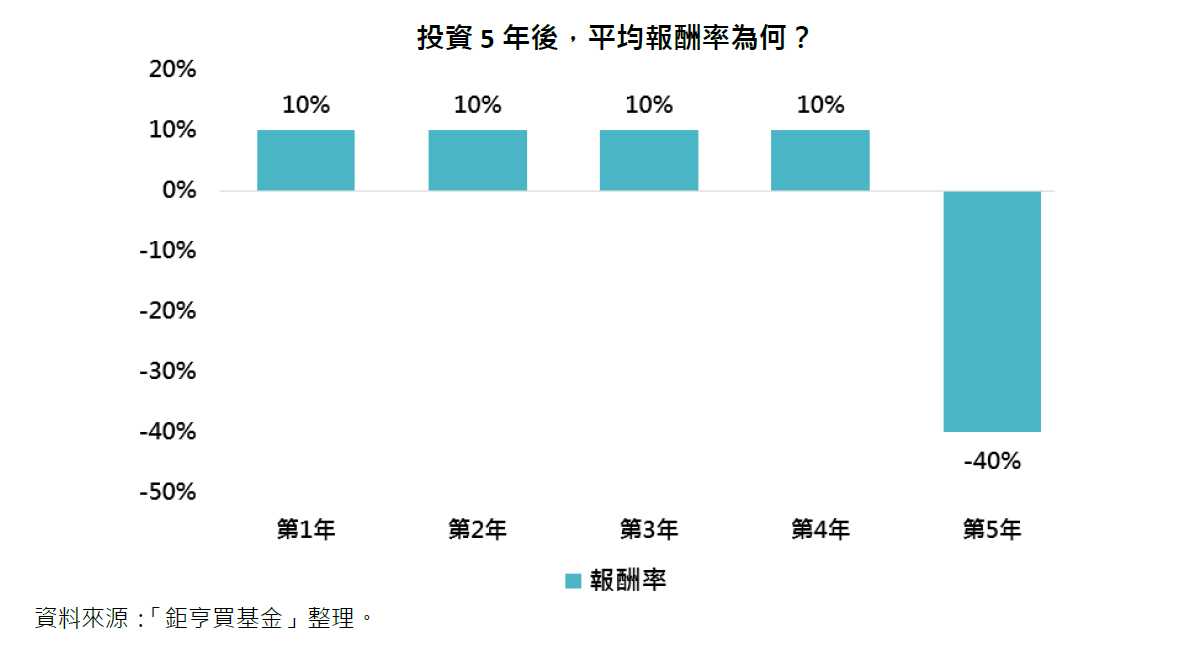

假設投資工具 A 每年報酬率如上圖,請問該工具投資 5 年下來的平均報酬率為何?常見的做法是直接將 5 年的報酬率相加後,除以年份數 ((10%+10%+10%+10%-40%)/5)。用這方法得到的答案是 0%,但若投資人真的投資在 A 上,5 年後將虧損 12.2%,真實報酬率將是平均每年虧損 2.6%(幾何平均報酬率才是正確公式)。此兩種報酬率最大的差別來自低估下跌帶來的影響,下跌幅度越大,對於平均報酬率的扭曲越嚴重(經過 20% 與 40% 的下跌,分別需要上漲 25% 與 66.7% 才能回到原本淨值)。

2. 別被感覺欺騙,漲少跌少才是贏家

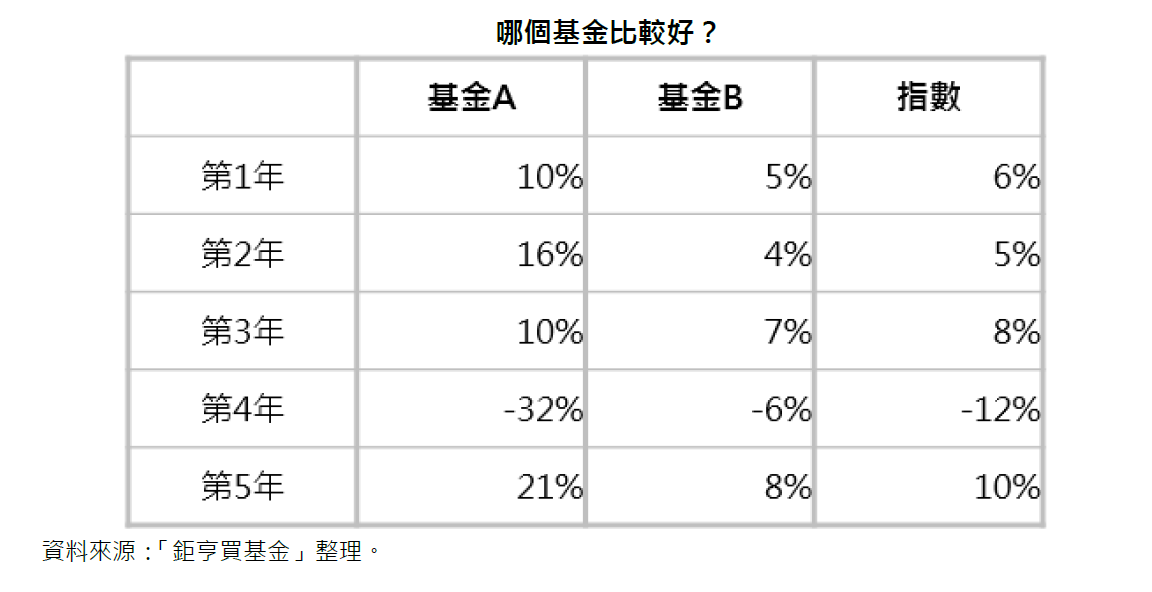

假設有兩檔基金,分別是上漲時比指數會漲,但下跌時也更會跌的 A 基金,與上漲時略微落後指數,下跌時抗跌能力強的 B 基金,請問你會選哪一檔基金?若以台灣過往基金規模變化資料來看,能漲能跌的 A 基金似乎會更受到投資人的青睞,畢竟買基金就是要能夠打敗大盤。但若從績效來看,5 年下來, A 與 B 基金分別累積上漲 15.5% 與 18.6% ,報酬率波動程度較低的 B 基金才是贏家。

3. 別再用報酬率挑基金,低波動是更好選擇

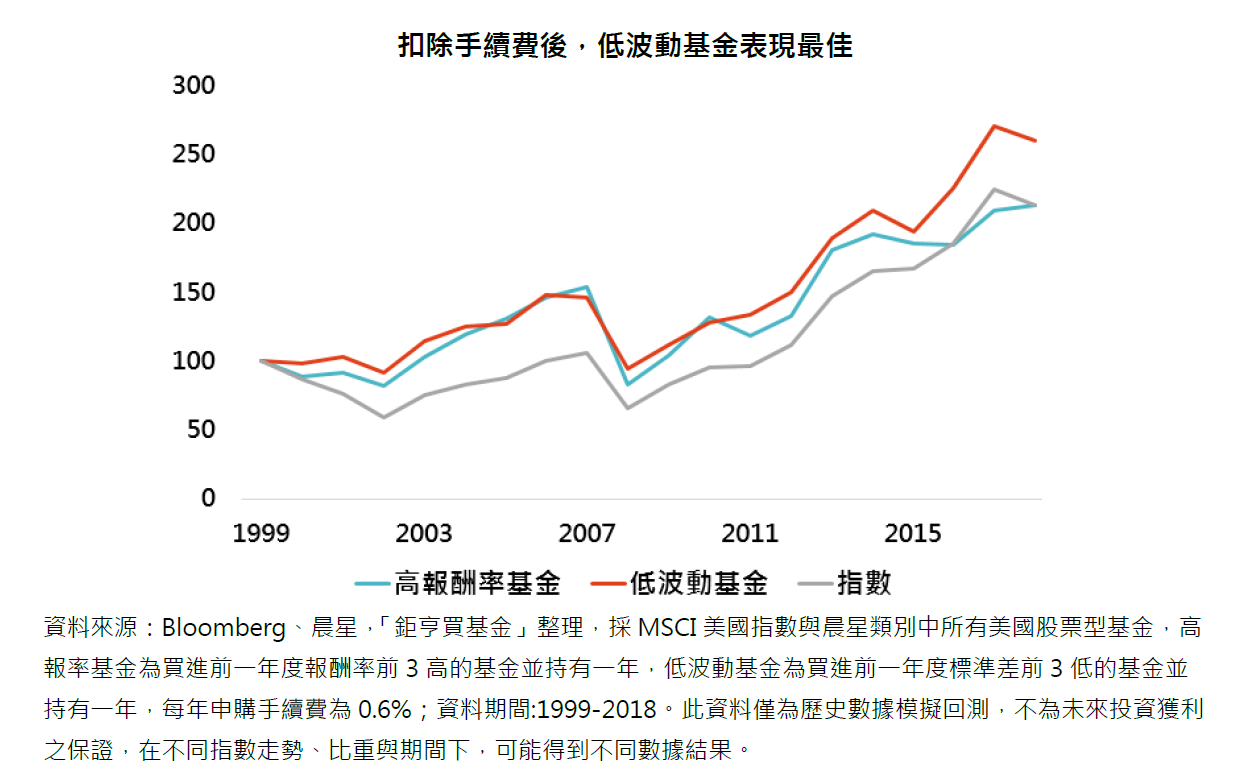

前兩段我們都用虛擬的績效,你可能懷疑這是刻意挑選後的結果,本段將用真實數據證明低波動的優勢。假設投資人從 1999 年底進場,每年底從所有台灣核備可銷售的美國股票基金中挑選 3 檔基金並持有 1 年,選取的策略分別是挑選過去 1 年上漲幅度最大的3檔基金與報酬率波動程度最低的 3 檔基金。到 2018 年底,採用兩者策略的累積報酬率分別是 112.96% 與 160.46%(每年申購手續費率為 0.6% ),低波動策略明顯優於高報酬率策略。

鉅亨投資策略

基金操作上,建議如下:避開大跌才是贏家策略

以長期來看,年年都要大漲並超越大盤難度高,不如改採上漲時與大盤表現相似,但偶爾大跌時能夠較大盤抗跌的策略,成功機率更高。建議你別單純從過往漲幅來挑選基金,報酬率波動度更低的基金長期表現更亮眼。

《鉅亨買基金》授權轉載

註 1:鉅亨買基金平台終身 0 信託管理費。

註 2:紅利點數 1,588 點,等同申購基金 26 萬元 0 手續費。(紅利點數 1 點折抵手續費 1 元。)

註 3:新戶紅利點數使用期限為核印日起180天內。

客服專線:2-27208126 #9

客服email:[email protected]