“我不擅長對人進行判斷。我發現比起和人們打交道,我更喜歡和數字打交道。我很少參加會議,除非這些會議就在附近。我喜歡公司支付股利的概念,因為我認為這會讓管理階層花更多心思考慮股東的利益。但因為我們的投資規模很小,所以實際上我們並沒有針對這點和管理階層討論。如果你的投資規模像富達基金(Fidelity)一樣大,你會想要和管理階層討論,他們也會傾聽你的建議。我覺得當投資規模小的時候,使用數字來評估會比較簡單。”

—Walter Schloss

華特·許羅斯的生平簡介

雖然華特·許羅斯(Walter Schloss)的名聲沒有巴菲特和其他投資名家來得響亮,但是他仍是史上最傑出價值投資人的其中一員。和巴菲特一樣,許羅斯也是葛拉漢(Benjamin Graham)的學生,同時他還是巴菲特著名演講“The Super Investors of Graham-And Doddsville”中所提到的“超級投資人”之一,附帶一提,這篇文章很值得大家一讀。

許羅斯在1916年出生,於2012年逝世,享年95歲。他沒上過大學,並且在十八歲的時候在華爾街的Carl M. Loeb&Co.擔任派送證券的跑腿。有一天,公司的合夥人Armand Erpf建議許羅斯閱讀葛拉漢和陶德(David Dodd)一年前所發行的《證券分析》。公司還付錢讓許羅斯去學習兩門葛拉漢的課程。

許羅斯後來進入了Graham-Newton合夥公司工作。在1995年他創辦了屬於自己的價值型基金。他持續運行這個基金直到2000年。在他的職業生涯當中,有長達四年的時間待在美國的軍隊當中服務,並參與了第二次世界大戰。

許羅斯因節儉而出名。儘管他的合夥公司創造了1,900萬美元的淨利,他的總辦公開銷卻只有1.1萬美元。在2003年,許羅斯不再積極地為他人管理錢財。他成為了一個致力於促進民主和人權的非營利組織Freedom House的財務主管。

巴菲特在1984年哥倫比亞大學商學院裡的一次演講中,稱許羅斯為“超級投資人”。他還在2006年波克夏(Berkshire Hathaway, BRK.A-US)的股東信中稱讚許羅斯為“華爾街中的好人之一”。巴菲特是許羅斯結交超過六十年的摯友,當他逝世時巴菲特給他的讚譽是:“他有著非凡的投資記錄,但更重要的是,它為投資管理界樹立了一個誠信的典範。華特從未從他的投資者身上收取一分一毫,除非他們真的賺得了可觀的財富。他從未收過固定的管理費用,他和投資人共享利潤。他的誠信操守和投資能力並駕齊驅”。

華特‧許羅斯的投資記錄

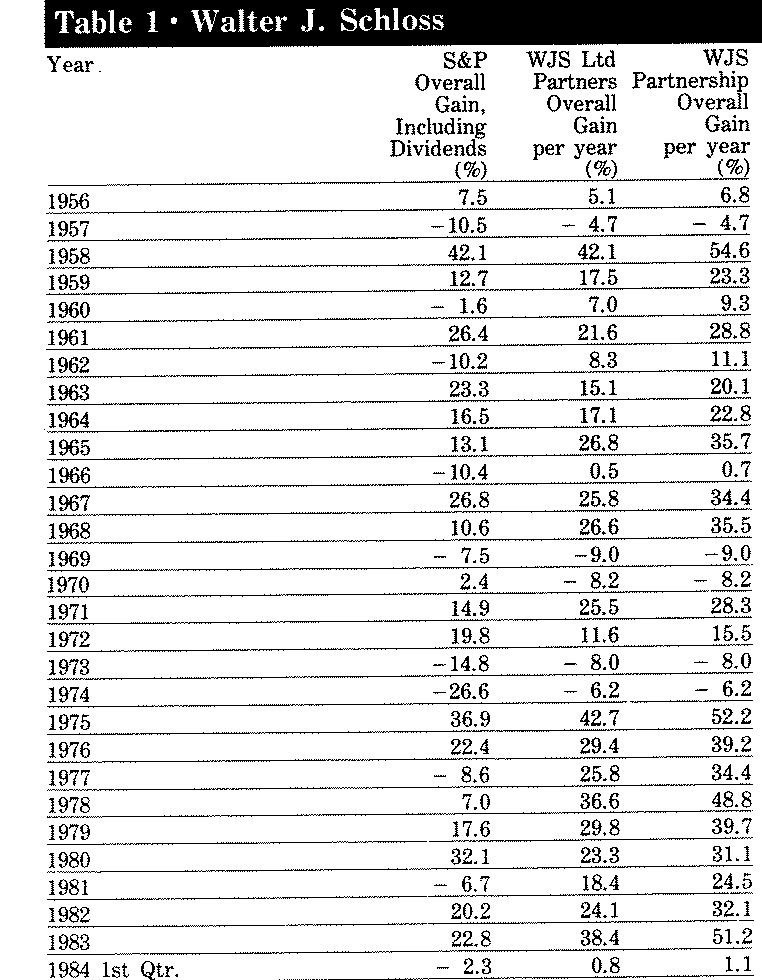

許羅斯在1955年到2002年扣除手續費後的平均年投資報酬率達到了16%,而同期的S&P 500的報酬率只有10%。他在基金的報酬率達到一個固定的門檻時才會收取管理費,為利潤的25%。他所設立的基金和巴菲特最初所設立的合夥公司非常相似。下方是許羅斯基金報酬率的表格(很可惜的,它只有1984年前的資料,沒有1984-2000年的資料)。

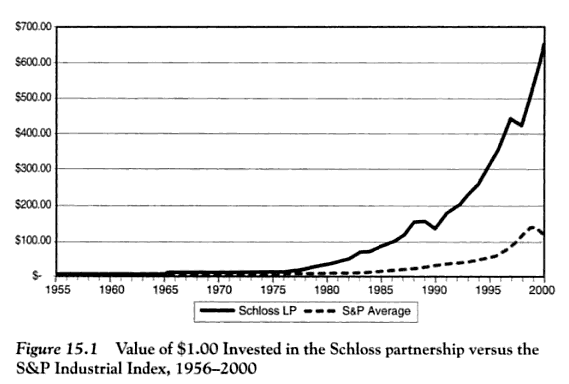

底下則是許羅斯的合夥公司截至2000年為止和同期的S&P工業指數的比較。

華特‧許羅斯的投資哲學

雖然只有相當少數的文章介紹了許羅斯的投資理念,但從這些文章當中可略知他的投資理念為何。許羅斯致力於像葛拉漢那樣“純粹”的價值投資理論,並沒有像巴菲特一樣進化為質化投資者。他買進了許多被巴菲特稱為“雪茄煙蒂”的股票。和葛拉漢相似的是,許羅斯盡可能地買進市值為淨營運資本1/3的公司股票。

許羅斯主要使用Value Line的投資調查來尋找有吸引力的股票。

這是一些許羅斯用來判斷公司價值的特徵:

- 相較於實際的資產,公司的債務很少或完全沒有。這在公司被清算時能提供安全邊際。

- 價格低於帳面價值的20%。他根據現金、固定資產和其他有形資產來計算公司的帳面價值。

- 良好的股利收益率。

- 管理層持有大量股份。

- 管理階層誠實而正直,且未領取過多的報酬

- 不怕持有現金

- 在股利降低後買入。投資人往往對股利的下降過於敏感,這是投資的黃金時機。

在《Value Investing: From Graham to Buffett and Beyond》一書當中曾寫到:

…許羅斯學派更願意相信自己的分析和買進便宜股票的堅持…這種方式…使得他們幾乎完全專注於上市公司每季揭露的財報。他們從資產負債表開始確認是否能夠用低於扣除負債後的資產價值的價格來買入這間公司的股票?如果可以,這檔股票就會被列在買入清單當中…

許羅斯表示:

…一般來說我們喜歡買進那些被低估的股票,而且必須要有勇氣在下跌的時買進更多…葛拉漢之前就是這樣做的…

即便許羅斯尊奉價值投資,他也有天賦能夠運用不同的方式來賺錢。據Fortune雜誌報導,許羅斯在網路泡沫前夕放空Yahoo和Amazon這也為他帶來了鉅額的財富。

巴菲特表示:

…如果我們將真正的風險定義為1,000檔證券的永久性損失,那麼許羅斯從不冒真正的風險,他大多採用平淡無奇的策略。因此,幾次股票中的大勝並不能完全解釋他的成功…

底下節錄於一篇Forbes的好文,詳細地描述了許羅斯的投資流程:

…許羅斯使用交易價格低於帳面價值,且沒有負債或負債金額相當低的條件來篩選出適合投資的標的。管理階層擁有足夠的股份讓他們願意為股東做出正確的決策。如果他喜歡這間公司,他會先買進一部份,然後向公司要財務報告和股東委託書。他閱讀這些文件並且特別專注於附註。他想要從報表的數字當中知道管理階層有沒有誠信、是否過於貪婪?誠實對他來說要比聰明來得重要。曾為全球第三大報業集團的霍林格國際公司(Hollinger International,該公司後來捲入詐欺案)的管理階層非常聰明但也非常貪婪,這對投資者來說,並不是件好事…

…許羅斯從不宣稱自己瞭解公司的營運,也幾乎未和管理層交談。他也不在意是否在所謂正確的時機(在最低價買入、在最高價賣出)作交易。也不考慮股票的動能和經濟情況。他管理基金的時間從早上9:30開始,到下午4:30結束,只比紐約股票交易所收盤的時間晚了半個小時…

巴菲特對許羅斯的評價

以下節錄於巴菲特的“The Super Investors of Graham-And-Doddsville”。

他從來不曾接觸所謂有用的資訊。因為在華爾街根本沒有人認識他,所以也沒有人提供他任何的投資想法。他只有檢視年報中的相關數據,並沒有其他特殊的投資方法。我記得他曾經這麼形容:“他從未忘記他操作的是其他人的錢,這使得他更強調風險的規避。”他有著誠信的品格以及務實的態度。他以嚴謹的態度看待錢和股票,這也使得他更傾向使用“安全邊際”原則。

他的投資極為分散,曾擁有超過100支股票,他知道如何辨認那些價格遠低於價值的股票,這就是他所有的策略。他從不擔心今天是幾月,是星期幾或者是不是選舉年。他簡單地認為,如果一家公司的價值是1美元,而能夠以0.40美元買下它,未來一定會有好事發生。因此他一次又一次地採用同樣的策略。他擁有的股票比我還要多很多,他對公司的基本性質不感興趣。許羅斯不易受到他人影響。這也是他的優勢之一,沒有人能夠對他產生非常大的影響。

巴菲特在2006年波克夏的致股東信也談到了許羅斯。以下是一部份的節選:

最後讓我介紹華爾街中的一位好人,我的老朋友華特‧許羅斯,他在去年已經90歲了。從1956年到2002年,華特管理的投資合夥公司相當地成功。除非他的基金賺錢,否則他一分手續費也不收。要注意的是,我對華特的仰慕並不是後見之明。在五十年前,當St. Louis家族希望能夠找到誠實而有實力的投資經理人時,我唯一推薦的就是華特。

…如果我們將真正的風險定義為1,000檔證券的永久性損失,那麼許羅斯從不冒真正的風險,他在47年的合夥投資生涯中的績效大幅超越S&P 500。值得一提的是,他透過投資1,000檔證券締造出了這樣的記錄,其中大多都是冷門股。幾次股票中的大勝並不能完全解釋他的成功。採用隨機選股、當華特買進股票時他們也同時買進和他差不多的股票數量,並且在華特拋售時同時出售的眾多投資經理人,即使在最幸運的情況之下,也無法達到和華特一樣的記錄。這表示華特在47年中所創下的記錄,絕非僅靠運氣就能夠達到。

我第一次公開討論華特傲人的戰績是在1984年。在那個時候“效率市場假說(Efficient Market Theory, EMT)”是大部份主流商學院的中心思想。大多數人從這個理論學到股票在任何時候都不會出現明顯的錯誤定價,這表示沒有投資者能夠只用公開的資訊,就能夠創造出超越大盤的表現(雖然有的人可能因為夠幸運而能夠達到)。當我在23年前提到華特時,他的記錄成為這個學說強有力的反證。

學術界是怎麼回應這個相當重要反證的呢?不幸的是,他們採用一般人會使用的方式對此作出反應:與其敞開心胸,他們選擇無視。就我所知沒有一家教導效率市場假說的商學院試圖研究華特的表現,探討這對他們珍貴的理論有著什麼樣的意義。

取而代之的,這些學校的教授就像擁有了神聖的真理一般,繼續開心地傳授有關效率市場假說的知識。金融界的講師中有勇氣去質疑效率市場假說的人,獲得升遷的機率和宣揚確切科學觀點的伽利略(Galileo)當上教皇的機率一樣低。

因此,上萬個學生進入社會後,依然堅信每天每一檔股票的價格都是“正確的”(或者更準確地說,是沒有明確錯誤的)。他們還相信對企業(即股票)的評價是毫無意義的。但華特仍持續創造出超越市場的表現。由於年輕人受到這些觀念的誤導,他的工作變得更加輕鬆。畢竟,你如果在海運業上班,而你的同業競爭者都被教導地球是平的觀念,那就再好不過了。

或許華特沒上大學對他的投資者來說是一件好事情。

華特‧許羅斯的格言

- 在你持有一檔股票之前,你不可能真正瞭解它。

- 我為葛拉漢工作了九年半,在他退休後,我必須找到另一個工作,此時Graham Newman的股東找到我,並跟我說“華特,如果你創辦一個基金,我願意投資一些錢在裡面”,最終我們獲得了100,000美元。公司的營運模式是,除非我們有獲利,否則我不會收取一分一毫的費用。我購買的股票類型並不是成長股。葛拉漢是價值導向的,他會選擇買進市值低於營運資金的股票,這些股票雖然為數不多,但是它們仍然存在。

華特‧許羅斯的相關書籍

- Value Investing: From Graham to Buffett and Beyond –Bruce Greenwald

- The Memoirs of Walter J. Schloss: A Personal and Family History –Walter Schloss

- A Modern Approach to Graham and Dodd Investing (Wiley Finance)–Thomas P. Au

ValueWalk的華特‧許羅斯獨家文章

- 第一部分:價值投資專家

- 第二部分:紀律和持續

- 第三部分:複利的魔法

- 第四部分:在市場中獲利的16個因素

- 第五部分:從“垃圾堆”中賺錢

- 第六部分:正確的事情

- 第七部分:向大師學習

- 第八部分:Graham-Newman

華特‧許羅斯的相關文章

- 葛拉漢和陶德的超級投資人 By Warren 巴菲特

- 許羅斯的訪談–2008年5月

- 許羅斯的演講

- 華特‧許羅斯的訪談(Profit Guru)

- 葛拉漢的回憶錄

- 華特‧許羅斯的16個投資準則

- 華特‧許羅斯- OID專訪

- 股市獲利關鍵—1994年

- 公司持有資金的清算準則

- 價值投資研討會—1993年

- 葛拉漢和證券分析:回憶錄—1999年

- 華特和Edwin Schloss的投資概況

- 在華爾街的65年

- 哥倫比亞大學商學院價值投資研討會

- 在股市賺錢的關鍵因素

- 華特許羅斯之所以成為偉大的投資者的原因

- 你可以用價值打敗市場

- 經濟大蕭條的“倖存者”

- 這位91歲,被華倫·巴菲特稱為是“超級投資人”的華特許羅斯仍然在投資冷門的股票

華特‧許羅斯的相關影片

- 2008年許羅斯的演講

- 價值投資的精華—第五部分

(譯者/NE)

《ValueWalk》授權轉載

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)