「投資人必須充分地認知到,唯有極佳的價格能夠帶來極佳的交易、進而創造極佳的投資,而我會繼續在一堆垃圾當中找尋最便宜的投資標的。」——麥可・貝瑞

麥可・貝瑞的生平簡介

麥可・貝瑞是一位由醫界轉戰投資的基金經理人,同時也是傳人資本(Scion Capital LLC)避險基金的創始者,並成功經營該基金長達 8 年時間;在 2008 年,麥可・貝瑞解散該基金並專注於個人投資,而他也是極少數在金融危機期間大膽進入抵押貸款領域的投資者之一。

麥可・貝瑞生於 1971 年,以醫學博士身份畢業於范德堡大學(Vanderbilt University)醫學院並駐點於史丹佛醫院;當時,貝瑞經常會利用值夜班的時間鑽研極感興趣的金融投資領域,而這後來也成為了他所專注的全職工作。

做為一位投資新手,貝瑞創建了屬於自己的部落格、並在其中發表股市趨勢以及個人對於交易的看法;很快地,他便開始受到市場上其他著名的基金經理人和摩根史坦利(Morgan Stanley, MS-US)等投資銀行的注意。

麥可・貝瑞在 2000 年辭去醫院的工作,並且開始創辦自己的投資公司:傳人資本。在管理投資資金的那段時間,貝瑞被診斷患有亞斯伯格症,同時也發現自己的確對於與人們交談感到相當不自在;因此,貝瑞便試著透過信件與他的投資人溝通且告知其投資進度。貝瑞曾說,「不管我加入什麼群體,我總覺得自己像個局外人,從未感到舒適自在,並且總是會不斷地分析著群體的動態」;然而,當他正式成為投資者之後便相當認真地看待分析,同時也將分析視為是件隨時都必須執行的工作。

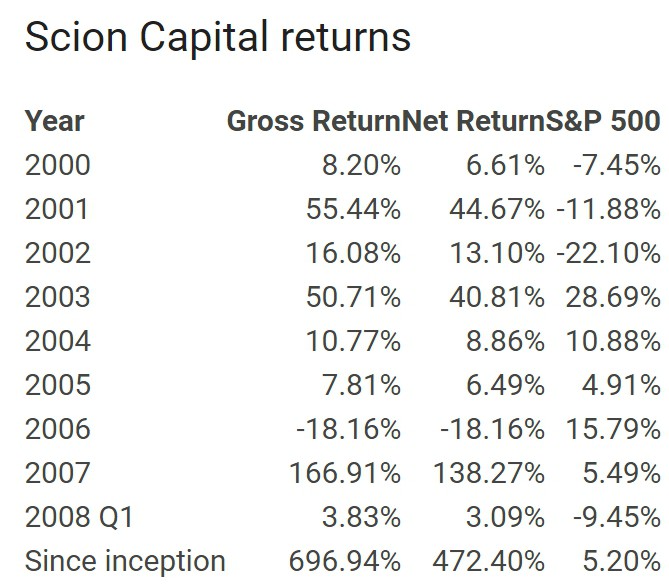

最初,貝瑞是藉由貸款和自身資產開啟了投資公司的事業,並從 Terry Brooks 所著的科幻小說《The Scions of Shannara》中獲得為公司命名的靈感。2001 年,該公司為投資人創造了大筆利潤,其後,在 2002 年和 2003 年則同樣具有極佳表現。此外,也由於貝瑞持續在投資市場上獲得成功,因此傳人資本在 2004 年底時已擁有高達 6 億美元的資金存量。另一方面,麥可・貝瑞也因為成功地預言房市泡沫而聞名。

成功預言房市泡沫

貝瑞自 2005 年開始研究房地產市場並進入了抵押貸款業務(做空信用工具)的領域當中;當時,他針對 2003 年和 2004 年的抵押貸款價格進行分析,並準確地預測出市場在 2007 年即將出現房市泡沫。基於針對住宅不動產的深度研究,使得貝瑞相信次級房貸以及由這些抵押貸款所衍生的債券將在原始利率重置時失去其價值,而這一切都將在隨後的 2 年內發生。

因此,貝瑞以數百萬美元的金額買進針對次貸交易的信用違約交換(Credit Default Swaps,簡稱 CDS),而那些次貸交易正是他所判斷的危機存在之處;貝瑞相信,當債券價格下跌時,信用違約交易的價格便會隨之上漲。當時,市場上沒有人認為這些交易將會如貝瑞所預測的方向發展,因此他不斷地面臨著來自投資者對其決策的施壓。投資者不僅開始對於這些交易終將難逃虧損的命運而感到憂心,甚至還一度揚言要以拒絕讓步的罪名控告貝瑞。

另一方面,對於相關交易持反對立場的華爾街分析報告也迫使貝瑞必須做出抛售企業 CDS 的決策。他個人認為,從 CDS 當時的技術面分析已經可以清楚看出該市場即將面臨崩潰,但是合成抵押債務債券(synthetic CDOs)卻使得房貸市場變得更加複雜且難以理解。貝瑞認為,就連時任美國財政部長的鮑爾森(Henry Paulson)以及聯準會主席的柏南克(Ben Bernanke)也都未能掌握次貸市場的問題核心,因為他們根本沒有把它當成一回事,而即使有許多政府部門的人都意識到危機即將發生,但是他們卻低估了該問題的嚴重性。

貝瑞在某次接受《紐約時報》採訪時表示,他相信所有曾經針對 2003 年至 2005 年的金融市場進行研究的投資者都能夠看出當時次貸市場所面臨的風險。最終,事實證明貝瑞的推測是正確的,他不僅為個人賺進高達 1 億美元的鉅額財富,同時也為投資者帶來 7 億美元的投資獲利。然而,他在 2008 年 4 月份出清信用違約交換的空頭部位,因此失去了在 2008 年下半年和 2009 年期間獲利的機會。隨後,他便關閉公司並且從此專注於個人投資。

在 2000 年 11 月至 2008 年 6 月期間,傳人資本為投資人創下了高達 489.33% 的收益紀錄,而該公司在巔峰時期則曾經管理將近 10 億美元的資產。「我們在與華爾街的對抗中反敗為勝」,貝瑞在 2012 年面對加州大學經濟系畢業生發表演說的一開始這麼說著,「就像是跟整個美國打賭,而且我贏了!」

麥可・貝瑞結束其避險基金後仍然持續鑽研於投資,並且逐漸透過價值投資理念所展現驚人績效表現奠定了其聲譽,同時也成功展現出不可思議的市場預測能力。此後,貝瑞曾經重回資產管理領域並在 2013 年自外部投資方募集到 1 億至 2 億元美金,進而開始經營起私人投資公司:傳人資產管理的業務。

另一方面,做為一位廣受肯定的基金經理人,貝瑞也會不斷被各方投資者詢問許多關於投資的心法,而他往往會逐一給予妥善的指導以做為回應;而貝瑞本身也投資於老同事 Bo Shan 的公司。

在近期華爾街銀行被出售給投資方的事件當中,有人指出貝瑞並未涉入相關交易,他只專注於房地產貸款及其相關證券的領域。貝瑞對於投資市場的預測已被證實具有驚人的準確度,然而,他也發現要說服其投資者和夥伴們即將面臨金融崩盤絕非易事。此外,他在 2006 年時便意識到,即便是政府也無法透過任何行動避免房市泡沫,而雖然他在 2005 年至 2006 年期間不斷寫信與投資者溝通即將來臨的金融危機,仍舊無法阻止這一切發生。

即使已不再是主動式避險基金的經理人,貝瑞仍然持續地進行講課和演講;在某次於范德堡大學所進行的演講當中,他吸引到絡繹不絕的人潮前往參加,該演講的內容是關於房市泡沫,而台下的聽眾則大多皆為學者。麥可・貝瑞對於該項主題有著宏觀的視野,同時也試圖向更多人們傳達相關資訊。演講時,他總是以輕鬆且幽默的風格告訴台下聽眾金融專家並不一定比醫生聰明,然而,他也很清楚自己傑出的表現和知名度乃是源自於在金融領域方面的表現。

因此,人們不該認為社會地位會影響投資上的表現。此外,貝瑞也必須面對來自各方的批評,例如 Bogle 所撰寫的文章當中便對貝瑞有著諸多挑戰,而人們則會反覆地討論貝瑞最感興趣的「Ick investments」(譯註:指敢於買入人們所不感興趣的公司,並在精確地研究後選擇出其賣點)等話題。貝瑞在 2010 年買進了一座杏仁農場,目前他與他的家人仍居住於此。

麥可・貝瑞的投資哲學

貝瑞的投資哲學就是尋找被他稱為「ick factor」的標的,意即投資於那些遭遇嚴重困難、但本質上卻仍不失為好投資標的之企業。投資教學網站 Csinvesting 目前已將貝瑞於 2000 年至 2001 年所發表的 MSN Money 文章集合為研究案例,這些文章皆可做為觀察貝瑞的投資策略及其投資實例的最佳材料。

我的投資策略並不複雜,只需試著去購買那些在市場上不起眼的公司股票、並且在他們變得較具吸引力之後將其售出;整體而言,我認為管理投資組合與選擇股票一樣重要,若能將兩者都進行得很好,那麼相信便離成功不遠了。

選股利器:研究

我在選股時最大的利器就是研究。對我而言,進行研究非常地重要,而它所指的便是在實際投資前深入了解一家公司的價值。當我在某次機會中偶然發現班傑明・葛拉漢(Benjamin Graham)先生的著作後,我便覺得自己似乎是個天生的價值投資者,因為我所有的選股策略都是基於安全邊際的概念,而這正與葛拉漢先生在與大衛・陶德共同著作的《證券分析(Security Analysis)》一書中所介紹的內容有著異曲同工之妙。目前,我已從他們的技術中發展出屬於自己的版本,但是我仍必須設法避免因缺失而造成資產損失。具體來說,只要有純粹且特別的價值資訊,那麼再多的已知投資媒介都會變得不再重要。

我傾向於在 52 週低價股中購買 10% 到 15% 以內具有價格支撐的股票,這是我追求逆勢的部分,而倘若有一檔跌破了歷史新低,那麼我通常會停止這項損失。

如何判斷出股票處於折價?通常我會將焦點放在淨現金流量以及企業價值(市值減去現金加上債務),並且大量觀察各家公司的企業價值倍數(企業價值/EBITA);透過此一比率,往往能夠得知該公司所處產業的變化趨勢以及其在經濟循環中的定位。若有股票通過了這項初步考驗,那麼我會進一步更加嚴格地確認該公司所應具備的價格和價值。

此外,我也會部分投資於格外特殊的股票,例如那些具有套利機會、以及以低於淨值(淨營運資金減去負債)2/3 價格出售的公司。如果這些股票能夠以好價錢取得的話,那麼我會開心地將這些可望受到華倫・巴菲特青睞、具有持續性競爭優勢的公司納入投資組合,以獲得長期且穩定的高額回報。

除了選股之外

事實上,成功的投資組合管理比選股更加重要,同時更需要了解幾項本質性問題背後所具有的答案;例如,最佳的股票持有數為何?何時該買進?何時該出售?投資者是否應關注產業的多樣性、以及週期循環股與非週期循環股之間的問題?投資者對於稅務影響投資決策的容忍程度應該為何?低週轉率應該成為目標嗎?大體而言,這是個技巧性且關乎個人性格的問題,因此不需要為自己的決策異於普遍大眾所認同的標準而找尋原因。我個人喜歡持有 12 至 18 檔股票,我所投資的股票很多元、絕大部分是從低迷的產業中所尋找到的標的,並且我傾向於完全投入;因為這個數字似乎為我認為最好的想法提供了足夠的空間以平穩波動,並且不會因為任何形式的風險而產生大幅震盪,因此雖然投資難免緊張,但是我不需要有額外的壓力。

以下則是另一份貝瑞的投資手記,其中詳實地記載了貝瑞在經營傳人資本時的投資哲學:

Huttig 建築材料(Huttig Building Products Inc, HBP-US)——2000 年 8 月 27 日股價 4.3125 美元

我剛輸入一串追蹤企業每股盈餘(EPS)和收入的數字,但又把它們全都丟出窗外。Huttig 建築材料可能是目前市場上最被忽略的股票之一,其中有很大一部分的原因是因為運用現有數據所進行的分析太過粗淺。

Huttig 建築材料去年自 Crane(CR-US)公司被拆分出來,是一家從事門窗、裝飾用品…等建築用產品的經銷商,價值投資者很可能經常能夠從被拆分的公司中發現到像 Huttig 這樣的機會。處於被拆分的情況下,Huttig 發行了 650 萬股的股份並從 Rugby Group PLC 的手中收購了 Rugby USA,而即使不考慮其所收購的公司是否具有價值的問題,做為一家從標普 500 企業中被拆分出來的公司,Huttig 仍不可避免被視為是燙手山芋。

然而,從該公司表面下數字卻可發現,做為極度分散產業領導者的 Huttig 僅擁有 8% 的市占率、但卻可賺得 12 億美元的收入,其利潤看似微薄乃是因為被身為業界領導者的營運資金管理所抵銷。事實上,這家公司自從美國內戰以來便持續保持著獲利狀態,今年度更可望看到高達 6,000 萬美元的息稅折舊攤銷前利潤(EBTIA)以及大量的一次性收益,而其企業價值(89 元的市值加上 1.22 億美元債務減去 600 萬美元現金)卻只有 2.05 億美元

做為業界最具效率的運營商,Huttig 率先計劃從與 Rugby 所產生的綜效中擠出 1,500 萬美元、並將其經營不佳的營運資本管理調整得更加符合 Huttig 的其他業務線,而明年度則將可望從營運資本的改善中獲得另一個 2,000 萬美元。也正因為這些資金,因此 Huttig 實際上在收購時只需要該公司 3,000 萬美元年息稅折舊攤銷前利潤支付 4,000 萬美元。

展望未來,Huttig 將可望產生龐大的現金流;在購併 Rugby 之前三年,Huttig 每年的自由現金流量平均為 2,100 萬美元,目前該公司的息稅折舊攤銷前利潤已跳升至 6,000 萬美元以上、而自由現金流量則跳升至 3,500 萬美元以上。此外,短期內約可從 Rugby 的營運資本中獲得 2,000 萬美元。因此,在 2000 年期間,Huttig 可望將債務由 1.22 億美元降至 8,200 萬美元,而債務下降的管理原因便在於降低利息支出以及擴大收購能力。所以,我們所看到的是一間僅以 3.1 倍息稅折舊攤銷前利潤、5.1 倍自由現金流量進行交易的企業,而且它還是一間連續 130 年持續獲利的公司。

該公司遵循 Stern Stewart 的 EVA 理論和 GE 的 6 個 Sigma 模型進行著嚴格投資回報率標準的管理模式,董事長來自 Crane 公司且是著名的股東倡導者。

關於麥可・貝瑞的書籍

- 《The Big Short: Inside the Doomsday Machine(大賣空:預見史上最大金融浩劫之投資英雄傳)》,作者 Michael Lewis

- 《The Greatest Trade Ever: How John Paulson Bet Against The Markets and Made $20 Billion》,作者 Gregory Zuckerman

麥可・貝瑞語錄

- 在 20 世紀末,我的一番言論引起了大家的注意。我當時認為先鋒基金(Vanguard funds)是那時最不值得投資的一檔基金,那些指數產品在未來 10 年的表現將會相當差勁。就在我把這番言論放到網站上時,我便收到來自先鋒基金的警告,而這也讓我意識到原來有人在看我寫的這些東西。

- 我以一個字一美元的價格開始寫作;當時我不僅沒有多少錢、實際上還負債累累,所以這件事情的確對於我那時的工作是極大的肯定。

- 我傾向於在低效率市場關注特定投資。

- 大部分的機會仍然處於被低估且缺乏流動性的狀況,而這通常也代表著可由此獲得略優於平均的收益。

- 投資人必須充分地認知到,唯有極佳的價格能夠帶來極佳的交易、進而創造極佳的投資,而我會繼續在一堆垃圾當中找尋最便宜的投資標的。

- 我堅定地認為,買入適度安全且便宜的股票就是最好的避險方式。

- 我對於股票投資的理念就是,以利潤極大化為優先、但是更重要的是必須追求損失極小化。

- 該基金保持著高度的集中性,通常會持有 15 至 25 檔、甚至更少的股票,而這些股票當中有一些可能會相對地缺乏流動性。

- 波動並不代表風險。

- 我將波動視為是投資的朋友,有波動就代表著股票有可能折價出售;然而, 99% 的投資機構卻都正極力地避免波動。

- Ick investing 意指在投資時針對人們所不感與趣旳公司進行分析,一開始人們會對此產生反感或疑慮,但我通常會對於那些讓人不想投資的股票特別感興趣。

- 當一個人處於不確定狀況時便會採取避險,而我不會進行我所不確定的投資。

- 我會選擇具有大幅波動且處於折價狀況的一塊錢,而不是穩定地處於溢價狀況下的一塊錢。

關於麥可・貝瑞的文章

- 貝瑞的文章及影片集錦

- 麥可貝瑞:范德堡演說摘要

- Joel Greenblatt:價值投資者的最大秘密

- 金融危機中的基金明星試圖再次籌募資金

- 在2007年為投資人大賺一筆後,避險基金經理人麥可貝瑞所寄給他們的照片

- 剖析「大賣空」的麥可貝瑞

- 貝瑞,次貸危機的預言家,對農田投注

- 我看到危機來臨,為何聯準會卻沒有發現

- Ira Sohn會議摘要:避險基金經理人介紹

- 麥可貝瑞於范德堡的演說轉錄

- 麥可貝瑞在金融危機調整委員會面前的證詞

- 我們已經成為了腦袋裡只裝泡沫的國家-富比士

- 麥可貝瑞昨晚關於「的確追隨高盛(Goldman Sachs Group, GS-US)」的演說

- 做空次貸後,避險基金正在上揚

- 麥可貝瑞:次貸空頭第一人

- 預見次貨危機的局外人

- 標準普爾、穆迪情勢急迫 – 2007年8月20日

關於麥可・貝瑞的影片

(譯者/yiju)

《ValueWalk》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

別因過去的錯誤而錯過牛市_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)