“……除了套利或者是必要的短期投資以外,基本上我們買入的債券都應該本著持有至到期的想法,而如果是股票的話,應該是永久持有。如果你不這樣做,你是在投機,而不是在投資…”

—Seth Klarman

Seth·Klarman的生平簡介

Klarman畢業於康乃爾大學的經濟學系,之後他又在哈佛大學進修,在那裡他拿到了M.B.A的學位。

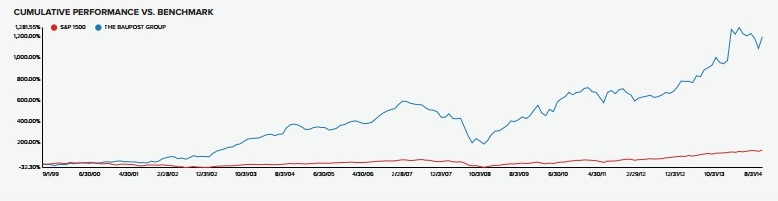

在價值投資圈外,Seth Klarman幾乎不為人所知,即使他有傲人的戰績和超強的資產管理能力。雖然他所管理的Baupost大部份持有的資產是現金,但是它的平均年報酬也有19%。在金融危機期間,Seth Klarman的資金僅損失了約7%到13%,這顯然勝過了多數同儕避險基金的績效。

隨後該基金在2009年出現反彈,重新回到27%的報酬率。在該年的第二季末,Baupost還宣佈公司迎來了另一個強勁的一季,即使公司持有的35%是現金,但在表現最好的一個月當中,收益率更勝過以往五年的記錄。根據公司第二季的股東信表示投資組合中的14%左右投資於雷曼的債權。

2013年底,Baupost集團的資產管理規模達到約 300億美元。根據Value Walk的報導,巴菲特是Klarman的頭號粉絲。傳聞在他的桌子上,有一份Klarman寫的那本已經絕版又相當昂貴的《安全邊際》。Bruce Greenwald的演講提到,“Buffett表示,當他退休時,他希望從以下三個人中選一個來管理自己的資產。第一個就是Baupost集團的Seth Klarman,在我之後的演講中還會提到。其次是Greg Alexander。三是李路(傑出華人投資者)。”

Seth Klarman的投資哲學

閱讀了Klarman對投資者的演講和給股東的信,你很快就會發現,避險基金經理的職責並不是急功近利地獲取利潤。Klarman的策略是立基於知名的價值投資者巴菲特及葛拉漢所持的觀點:金融市場是無效率的。

Klarman是標準的價值投資者,他和分析師們尋找各種低於他們所認為的內在價值的公司、債券、信用工具和房地產。然而,也需要考慮安全邊際。Seth Klarman永遠不會追高。當然,Klarman還會慎重考慮“投資”二字,這和葛拉漢之英雄所見略同:

在深入分析後,一項投資的經營必須達到安全的原則且有令人滿意的回報。不符合這些要求的經營就是投機。

就像巴菲特一樣,並且更值得注意的是,葛拉漢和Klarman認為,股票最根本的基礎來自於企業所產生的一點一滴的獲利,並非賭場當中一分一毫的籌碼。因此,它的模式或績效是無法使用任何模式化的方法來得到正確性或者是準確性的。當Seth·Klarman談到他的投資流程時還拿葛拉漢的「市場先生」作為類比。如果問市場先生如何才能賺錢,你往往會被引到錯誤的道路上。但是,如果你把市場先生看作是一個奇怪但有用的對手時,在低潮、恐慌的狀態下,他往往會賣給你一些標示著低價的產品,那麼你就走在了正確的軌道上。

而且,像巴菲特一樣,Klarman知道,投資者的時間如何影響其表現。事實上,Klarman已經在短期基金管理產業作了許多參考。很多投資經理人都迷戀於短期績效,增加投機買賣,以便馬上抓住市場的波動。在Seth Klarman 第六版的安全分析序言當中,他提到關於金融市場的觀察,新聞報導鋪天蓋地,觀點都圍繞著─投資者應對市場變動中發生的每件事情都觀察入微。那些關於市場變化的報導使人們每分每秒都在改變他們的投資決策,當然,這些報導讓市場先生的理論變得多餘。

Klarman的投資都立足於長期觀點的,他沒有為短期的利益而動容:

…如果有人問我任何投資能在未來六個月或十二個月裡盡快有回報,我不知道如何回答…我覺得你還不如去賭場…

在1963年,巴菲特的想法是:

…我們的商業,要求的是耐心。這和那些高漲的魅力股票共同點不多…,我們擁有股票但在在幾個月,甚至是幾年內卻對它的股價沒有任何期許,這才是我們的優勢。為什麼我們要持續購買?這表示衡量結果需要一段足夠的時間。我們建議最低三年…

Klarman在網路泡沫期間的交易方式是展現他投資風格的一個很好的例子。從1997年一直到2000年,因為眾多市場的大漲,Klarman的Baupost的績效相較之下較為低落。在1999年上半年至1999年10月31日,它的報酬是8.3%,而同期的S&P 500則是23.8%,儘管Klarman認為市場當時處於“泡沫”時期,但他還是不停地買進標的。事實上,在2000年的上半年, 現金佔Baupost的資產管理規模(AUM)下降到4.6%;在資產管理規模(AUM)上,該集團通常持有約40%的現金。截至到2000年10月27日的年度財報,Baupost公佈了當年的報酬率為22.4%。

當市場開始下跌時,Klarman就獲利。九月份的S&P 500已達到高點,當Klarman十二月份寫信給投資人時,市場已經從高點下跌了超過13%。

…我必須提醒你,價值投資的目的不是在牛市中跑贏大盤。在牛市中,任何人…都可以做的很好,往往比價值投資者更好。只有在熊市中,價值投資法則才顯得特別重要…,當令你安心的標誌不見了的時候,它可以幫助你找到方向…

Klarman通過閱讀葛拉漢和Dodd的理念來學習交易,但多年來他的策略已經改變。的確,當有人問到他的戰略時,Klarman聲稱,他視葛拉漢和Dodd的理念為一種投資模式,而不是一個詳盡的流程圖:

…當我想到Graham和Dodd時,我覺得他們不只是代表了投資,更代表了投資當中重要的理念。在我看來,他們的理念有助於創造一個在市場中自處的思維模式,如何看把市場波動看成是個可利用的因素而非問題,如何看待降價並知道它們的起源…,Graham和Dodd的思想真的能幫助我們思考的如何發掘機會,這也是我們必需要花精力去做的—尋找可能有便宜貨的地方。時間是寶貴的。我們不能浪費時間在所有事情上…

這樣的思維模式,已經使我們對自己的能力更有信心,當別人恐懼時,我們敢購買,而不管是在股市好或壞的時候,我們都能無畏地持有。

Graham-Dodd的投資藍圖幫助Seth Klarman在市場壓力面前保持冷靜。但是,儘管他們提出了很多寶貴經驗,但Klarman還是認為他們的觀點在當下看來有些過時:

…現在的世界是不同於葛拉漢和Dodd所處的時代。現今景氣波動較大。在過去,葛拉漢和Dodd還可以預測出哪些標的能廉價購買,並且有機會表現得不錯,但是如今已經不太可能發生…

這個觀點是否正確還值得討論。然而,在過去的80年,或者說從葛拉漢開始在哥倫比亞大學商學院任教到現在,股票和債券市場的運作方式已經有了重大的改變。唾手可得的訊息也使市場當中有可能發生的證券定價錯誤的情況減少了。儘管如此,Baupost的平均持有期間仍然和葛拉漢、Dodd和巴菲特下的定義相似:

…除了套利或者是必要的短期投資以外,基本上我們買入的債券都本著要持有到期為止的想法,而如果是股票的話,應該是永久持有。再次說明,如果你不這樣做,你是在投機,而不是在投資…

Seth·Klarman給股東的信

- 1995年 12月8日

- SethKlarman2010年的信件摘錄

- Baupost 2007年股東信摘錄

- Baupost 2004年股東信摘錄

- Baupost 1995-2001年股東信

- 我最愛的2011年股東信中的SethKlarman名言節錄

Seth Klarman在Value Walk網站的獨家文章

- SethKlarman:給個人和機構投資者的一堂課

- SethKlarman:動蕩環境下的價值投資 [1997-2001]

- SethKlarman:市場泡沫下的價值投資 [1997-2001]

- SethKlarman:耐心的投資者

- SethKlarman:尋找機會

- SethKlarman:追求高收益的一群豬腦

- SethKlarman:對於普通投資者來說華爾街是最糟糕的敵人

- SethKlarman:安全邊際 – 第八部分

- SethKlarman:價值投資者的機會領域

- SethKlarman:第十部分:投資組合管理

Seth·Klarman的名言

- 以低價投資股票就像受到了‘安全邊際’的保護,就算犯錯、預測不準、運氣不好、或者經濟和股市發生了變化,仍然有一層保護的屏障。

- 如果整個國家的人都成了證券分析師,請記住Benjamin Graham在聰明投資者當中的理念,並定期參加巴菲特的年度股東會議。但是,大多數人仍會無法抗拒的被那些火熱的首次公開募股、動能投資策略和投資潮流所吸引。人們仍然會被當沖和技術分析所誘惑。一個國家的證券分析師仍然會過度反應。總之,即使是訓練有素的專業投資者也和一般投資人一樣犯相同的錯誤,因為一個不變的理由 —他們情不自禁。

- 在資本市場中,交易日結束之時,價格被最驚慌的賣主所決定,但是由現金流量和資產的價值,並不會如此決定。在這樣的環境當中,市場相當地混亂,恐慌性的拋售看上去如此地緊急,賣主幾乎不可能依據高手的資訊行動。實際上,在經歷過一輪又一輪的變動後,決策的時候根本不會考慮什麼基本原理。

- 大多數機構投資者?覺得被強迫?幾乎每一個球都揮桿,放棄了選擇性擊球?

- 儘管在2008年市場下跌的情況下,Baupost建立了無數新的地位。它總試著給市場時間且等待底部的到來(就好像底部的到來是顯而易見的),多年來這種策略已經被證明有很大的缺陷。從歷史上看,當市場穩定下來,經濟開始復甦時,底部或者是從底部回升時的小額交易者和其他買家的競爭會更劇烈。此外,價格從底部回升可能相當地迅速。因此,在一個熊市當中痛苦掙扎的投資者,會意識到,在事情好轉之前可能會變得更糟。

- 很多股票投資者強迫自己必須要在任何時候都投資100%在股票上。債券投資者通常也有類似的強迫感。我們堅信,這種心態導致了追求的是相對的而非絕對的投資回報,我們一定要避免走向這個方向…一些試圖在每個時間點避免市場價值的衰退並且尋求更積極的回報標的的小型基金,無法承受在相當吸引人的機會出現時缺席。

- 在一個空的波士頓餐廳結束午餐後,Klarman說,“絕大多數人都能達成共識,但成功的投資者往往有逆向思維。”在股票下跌的時候,成功的投資者反而更看好它。當你去百貨公司或超市,你喜歡購買那些正在打折促銷的商品,但這在股市裡卻不見效。在股市中,它下降時人們驚慌,所以人們總錯過真正應該要喜歡這檔股票的時刻。當價格下跌,你不應該恐慌,但很難控制自己的情緒,因為你看到淨值都下降了一半,你就會開始擔心沒有足夠的資金來支付你的孩子的學費。

- 安全邊際的其中一個主題是,像我一樣的人不會被認為是投資人。他說,‘除非他是一個全職專業人土,否則不會有人知道他在做什麼’。‘正如在許多行業中,全職的專家有一個巨大的優勢。投資是個高度複雜和微妙的行業。一般人想在其中競爭是非常困難的’。

- 人們說“每個人在這些日子裡都是‘逢時’的投資者”。我要盡可能的將我的錢放在市場中越久越好,但等到要簽學費支票之前就把錢從市場當中拿出來了‘。但我認為等到你要將錢拿出來的時候,市場可能會下跌50%。關鍵是不要貪心。避免使用槓桿,不要把錢投資在你不能承擔風險的地方。

- 怎麼知道你有是否能力成為一個投資者。你會如何處理接下來的情況?假如在投資組合中,你擁有Proceter & Gamble但股票下跌了一半。你會更喜歡它嗎?如果它跌了一半,你會再將股息投資進去嗎?你會取出平時儲蓄的錢來投資更多嗎?如果你有信心做到這一點,那麼你是一個投資者。如果你做不到,你就不是一個投資者,而是一個投機者,你無法坐上股市的第一把交椅。(譯者:Monroe)

《ValueWalk》授權轉載

找藉口很簡單-改善投資績效卻很難.png)

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)