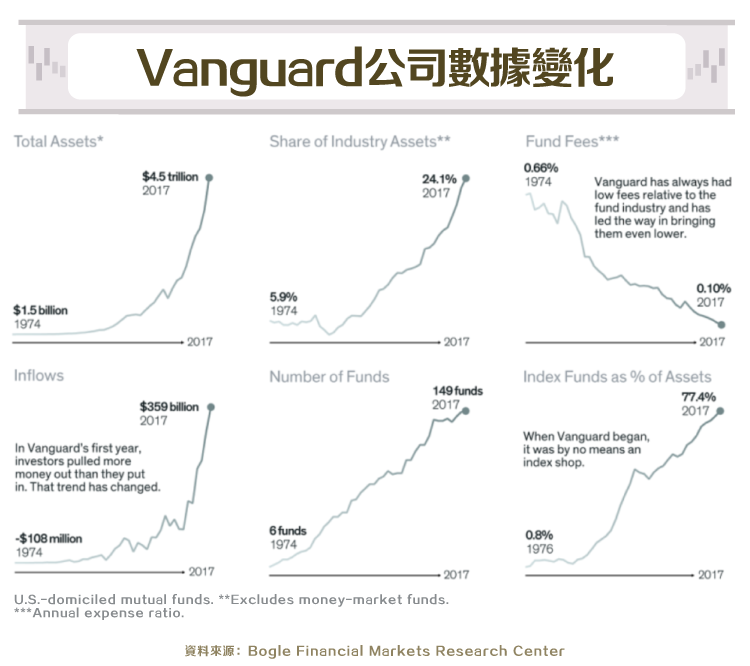

今年已經 89 歲的先鋒基金創辦人約翰.柏格(John C. Bogle),40 幾年來傳達的投資理念,提供現代投資人關於指數化投資,以及許多穩健的長期投資觀念,改變了市場生態與投資人的行為。下圖是自先鋒基金創立以來到 2017 年,該公司總資產、產業資產份額、基金手續費、資金流入、基金數量與指數基金占資產的百分比的數據變化。

這兩天看到一篇關於柏格的文章,分享一下重點:

以目前的市況來說,指數型基金佔全部股票基金資產的 43%,而預計在未來的三年將會達到 50%。不過在指數型基金盛行的同時,除了我們所瞭解指數型基金的優點,包括以極低的手續費購買整個市場的投資組合、可以獲得穩健的市場報酬外,也引發了一些批評的聲浪,包括了指數型基金的普及將會使得公司只注重股價的發展,而忽略公司股東的權益,以及過大的占比與分配不均,會造成市場更大的波動等等。

有人認為,指數投資者沒有適當的分配資本:最大的股票在指數成分中占比也最大(例如 Microsoft(MSFT-US)占 3.2%,Walmart(WMT-US)僅占 0.5%)。所以當新資金流入指數型基金,又會將這些大型股的價格推升到更高的價格,不論這些公司的業務表現是否可以匹配這些高價格。

例如近年的 FAANG 股票,被認為已經被大幅的錯誤定價,因為除非發生任何內部問題或潛在管制的影響,指數基金不論公司的投資報酬或資本流動的效率都會買進這些股票。更重要的是,這些大量的資金流入 S&P 500 和其他大型股的指數,無法提供小公司對資金的需求,近一步阻礙了小公司的發展。

柏格在接受訪問時,談到了他對於上述批評的回應,並認為 ETF 的時代也許真的會結束了,如果未來市場如他預期的表現不佳,當報酬率下降,投資人的報酬源自於投資組合的績效扣除成本,所以投資人對於成本降低的要求會繼續增加。

以下是柏格的觀點:

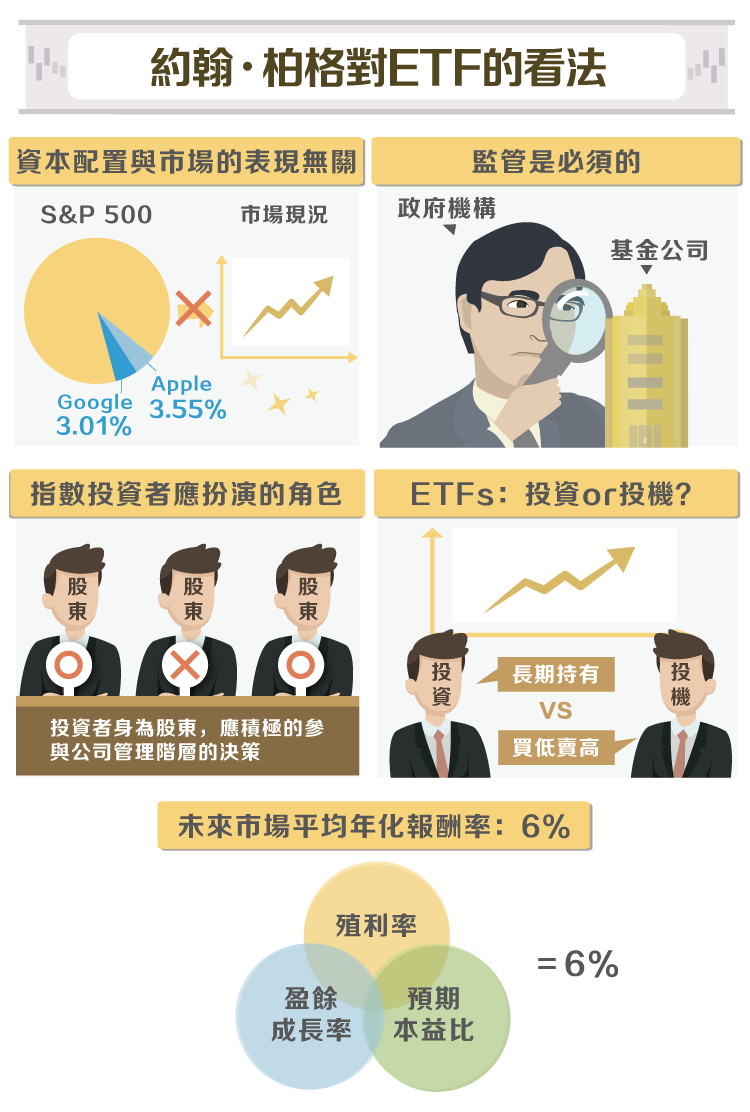

市場的表現與資本配置無關

儘管指數型基金占股票共同基金資產的 43%,但它們的自動再平衡也只占所有股票交易的 5%。同時,其實共同基金比指數型基金更接觸到大型股,例如 Apple(AAPL-US)占 S&P 500 指數成分 3.55%,而占平均股票指數基金 3.63%;Google(GOOGL-US)占 S&P 500 指數成分 3.01%,而占平均股票指數 3.44%;Amazon 占 S&P 500 指數成分 2.87%,而占平均股票指數 3.44%。

就算指數型基金佔全部股票基金資產的提升到 70%,我們仍然需要更多指數型基金。當市場上某一方買入股票時,代表有另一方正在賣出,這些資金是從主動型基金中流出,而市場高估了指數投資者對市場的影響。

監管是必須的

在 ETF 規模大幅成長下,監管機構也不斷設立規範,各式「創新」的 ETF 也受到更嚴格的機制,以保護投資人權益、提升公平性及降低市場風險為目標。

現在市場上的指數型基金的供應主要集中在三大巨頭,Vanguard、BlackRock 和 State Street,加起來一共持有 S&P 500 中 88% 的公司,但離擁有每家公司 50% 的股權還差得遠。共同基金遵守監管機構的限制,不得持有一家公司的股票 10% 以上,如果指數型基金持股超過 10%,我們會再設立第二個指數型基金來符合規定。

指數投資者應扮演的角色

在華爾街,如果你不喜歡一家公司的管理,你儘管去賣出該公司股票(放空)。但指數型基金不能這麼做,所以他們採用另外一種方式:如果你不喜歡管理層,就設法去改變它。在先鋒的網頁上也有寫明他們的代理投票政策,並聘請分析師去評估公司管理的表現。

如同葛拉漢在 1949 年智慧型股票投資人中寫道:股東對公司的管理階層應該抱持更明智而積極的態度,同時也要求股東在營運績效不理想時提出質疑,股東應該獲得清楚的解釋並要求改善。

ETFs:投資 or 投機?

柏格也承認,指數基金的進化創造了 ETFs,ETFs 卻誘使投資者頻繁的交易,而不是長期投資。前 100 大 ETFs 的周轉率為 785%,而前 100 大的股票交易周轉率是 144%。傳統 ETFs(柏格稱之為 Traditional Index Funds,TIFs)與目前的 ETFs 天差地別,目前的 ETFs 已漸漸由被動投資趨向主動投資,伴隨著交易成本增加和市場時機的選擇。

柏格恐怕 ETFs 變成純粹的投機,鼓勵投資人買高賣低。他用資金加權回報率(dollar – weighted investor returns),考慮了投資人的現金流在內,表示 2007 到 2017 年,投資人傳統指數型基金、主動型基金與 ETFs 的平均報酬分別為 8.4%、7.2% 與 5.5%,ETFs 的報酬率甚至比主動型基金的報酬率還要低。柏格預期 ETFs 的成長率,會因市場的利基越來越小而趨緩。

未來市場平均年化報酬率:6%

市場未來幾年的超額報酬可能會越來越小,投資人越早意識到成本和長期投資的重要性,對於指數化革命越有幫助。柏格用一個簡單的公式:殖利率加上盈餘成長率,再加上預期本益比,計算出股票市場未來幾年的預期年化報酬約為 6% 左右。

文章中還有提到柏格正在寫最後一本書,目前還沒完成。內容除了先鋒基金的歷史與軼事、成長過程、對於現代公司與大眾利益的觀點,也包括柏格對於未來投資與個人的反思。柏格過去的著作也有很多對於投資界與社會的見解、經驗與智慧的累積,之前我們也有寫過-《The Clash of the Cultures》文化衝突:投資,還是投機?這本書的心得,很推薦大家可以閱讀。

《JC 趨勢財經觀點》授權轉載

【延伸閱讀】