PBF Energy (PBF) 的投資點子是我從賽斯‧克拉爾曼那裡"偷"來的,但是因為我認為我能估值,所以在我細挖之後,我發現這個公司估值很低,而且有著一個異常厲害的管理層,因此下重注買入了。

然而,要想理解為什麼賽斯‧克拉爾曼會看中 PBF,為什麼巴菲特會買 Phillips 66 (PSX),這篇文章才是基礎,不瞭解行業基本知識,只看財務指標,就和買股票不估值一樣,都是耍流氓。在有了基本的行業知識下,下篇文章我會介紹我是如何對 PBF 進行估值的,為什麼 PBF 遭到市場的低估,我的預期和市場的預期有多少差別,市場是對的嗎?

美國煉油廠行業理解

煉油行業屬於石油行業裡的下游。其主要業務就是以石油為原材料,採用物理或者化學反應的方法獲得汽油、瀝青等石油產品。

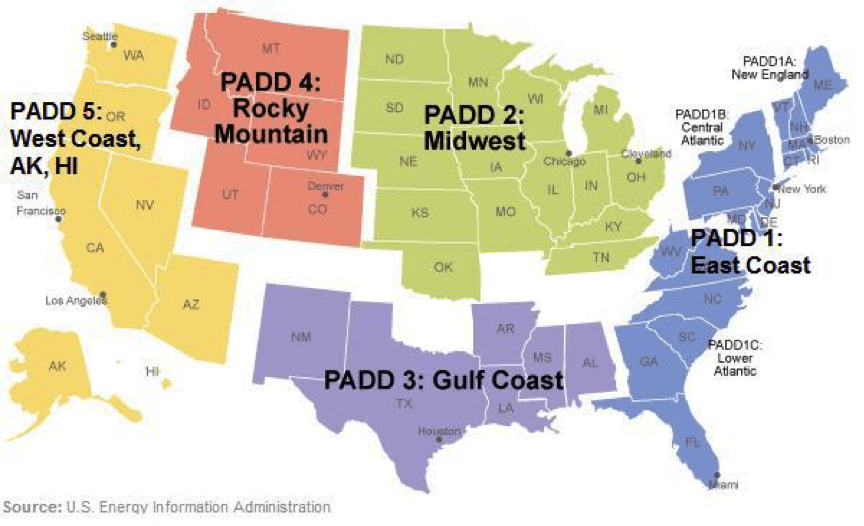

美國煉油廠的主要銷售產品是汽油和瀝青。按照國防區域石油管理局的劃分,美國的煉油佈局可以分為 5 個區域:PADD 1、PADD 2、PADD 3、PADD 4、PADD 5。以下簡稱 1 區、2 區、3 區、4 區、5 區。

其中 1 區為美國的東北部區域,有 9 座煉油廠,煉油生產能力為 125 萬桶每天。2 區為美國的中西部區域,有 27 座煉油廠,煉油生產能力為 392 萬桶每天。3 區為美國墨西哥灣地區,有 57 座煉油廠,煉油生產能力為 951 萬桶每天。4 區為山地地區,共有 16 座煉油廠,煉油生產能力為 68 萬桶每天。5 區為美國西部地區,共有 30 座煉油廠,煉油生產能力為 284 萬桶每天。

其中 3 區是美國煉油業最為集中的區域,將近一半的煉油能力集中於這個地區,該地區也是全世界最大的煉油中心,擁有整個美國 50% 的煉油生產能力。

這 5 個地區本身也存在供給和需求上的不同。舉例來說,1 區對汽油的需求量占到了全美需求量的 31%,但是這個地區的煉油能力僅僅只能提供 7% 的全美需求量,因此存在 24% 的需求缺口,這個缺口主要由位於墨西哥灣地區的 3 區來提供。

1 區還有兩個特點:1. 這個地區靠近頁岩油開採大區 Bakken 2.這個地區背靠加拿大,因此可以進口加拿大的重油。3 區對汽油的需求量占到了全美需求量的 21%,比 PADD 1 地區低 10%,但是煉油能力占到了全美的 50%,因此 3 區精煉出來多餘的汽油通過石油管道運輸到其他地區。

美國煉油行業行業特徵

- 煉油廠數量下降,煉油能力增加

自 1976 年馬拉松石油公司在路易斯安那州建起全美最後一座煉油廠後,美國本土再沒有新建大型煉化項目。行業擴張停止,轉而完全以關閉落後產能、技術改造和環保升級為發展方向。

與此同時,美國的煉油廠數量從 1980 年的 270 座,下降為今天的 137 座。雖然近幾年美國關閉或閒置了一些煉廠,但總體煉油能力並未顯著下降。年加工能力維持在 9.4 億噸左右,總加工能力甚至有所增加。

- 整體開工率呈現週期性變化

美國煉油廠的整體開工率呈現的是週期性變化,一般 2-4 月份為檢修期,開工率在 75%-85% 之間。 進入夏季後,成品消費量達到高峰,煉油廠的普遍開工率也會上升至 90% 以上,隨後逐漸下降。

- 注重煉油—化工一體化發展

在過去 20 年,美國煉油行業越來越注重煉油化工一體化發展,超過半數的煉油廠具有化工品生產能力。

煉油廠本身盈利是非常不穩定的,配了化工能力後,整體的盈利就會變得相對穩定。這樣煉油廠就同時具備煉油和化工兩個能力,通過物料互供和公用工程共享,可以節約成本,提高效率。大多數煉化一體化的煉油廠位於 3 區,該區域約四分之三的煉油廠配備相應的化工能力,且美國 67% 的煉化提花加工裝備位於該地區。

形成這種佈局的原因是:1. PADD 3 是美國最大和最集中的煉油區域,這為生產化工產品提供了重組的原材料,在此配置化工廠可以實現規模化生產。2. PADD 3 位置處於墨西哥灣,水路和陸路都很發達,為化工產品銷售提供了很靈活的渠道。3. 位於德州的 Mout Belview 一直是美國主要的液化氣和化工品集散中心,位於 PADD 3 的煉油廠生產出來化工產品後可以在此直接出售產品。

煉油廠利潤來源

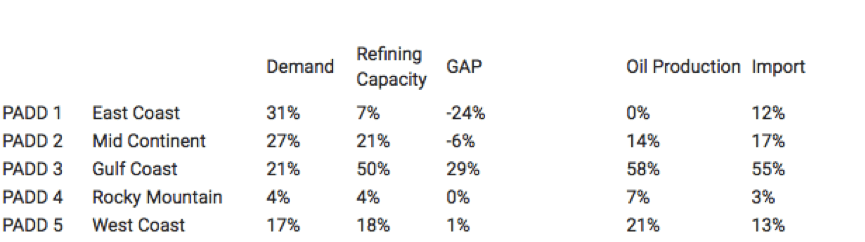

煉油廠賺取的是其實是原油和原油產品之間的差價 (又稱裂解價差,Crack Spread) 。這個部門是屬於典型的重資產行業,進入壁壘高,退出壁壘也很高。煉油行業的利潤有明顯的季節性,因為夏季消耗的汽油量要明顯高於冬季,其利潤也隨之變化。煉油廠的利潤不怎麼依賴石油價格。原油價格上升則提升了煉油廠的原料成本,但是油價的上漲可以轉嫁給消費者。

油價轉嫁多少,主要受兩個因素影響:1. 美國經濟狀況 (汽油需求量) 2. 同期汽油庫存量

同時煉油廠的利潤其實跟油價的關係並不大。

煉油行業的“葵花寶典”

能源行業的產品是幾乎沒有任何差異化的,這就導致沒有企業能為自己的產品單獨加價,因此低成本成為了能源行業的葵花寶典。簡單來講,在煉油行業,得低成本者,得天下。常見的實現低成本的方法有四個:

- 好的地理位置

就拿石油來講,地理位置幾乎直接決定了開採成本。首先,油田分海上油田和陸上油田 (多在沙漠) ,陸上油田的成本往往比海上油田低很多。其次,不同的油田有著不同的開採難度,這取決於石油藏在地表下的深度。

Antero Resource 就是一個非常典型的例子。由於其地理位置好,所以開採成本僅僅只有 $0.73 mmbtu,大幅度低於競爭對手。在煉油行業,地理位置也至關重要,因為你購買原材料和銷售產品都牽扯到運輸,因此一個好的地理位置會導致你的運輸成本大幅度降低。

在美國,煉油廠一般使用的原材料 (石油) 有五種:1. 拉丁美洲石油 2. WTI 石油 3. 加拿大石油 4. 美國本土頁岩油 (主要開採自孟大納州和德州) 5. 布蘭特石油。

在 2016 年前,前三種石油被稱之為優勢石油,因為它們的價格要比布蘭特石油便宜 10-20 美金一桶。自 2015 年第四季度之後,美國廢除了石油出口禁令,從而美國境內的 WTI 石油可以向外出口了,因此 WTI 和布蘭特石油之間的價差目前也正在減少。

比如 CVRR 這個煉油廠當初創立之初的戰略目標就是通過地理位置的優勢獲得 WTI 石油,從而利用 WTI 和布蘭特石油之間的差價。

- 規模經濟

規模經濟是另外一個大殺器。一旦一個企業有規模了,那麼其邊際開採成本就會下降。成本下降意味著利潤豐厚,這些企業可以使用最先進的開採技術,從而進一步降低了開採成本。艾克森美孚公司就是最典型的例子。

- 降低管理費用

除了地理位置和規模經濟之外,管理費用也是石油行業的重頭開支。而好的企業會儘可能的降低自身的管理費用。因此,得到一個好的管理層,你就得到了半個天下!

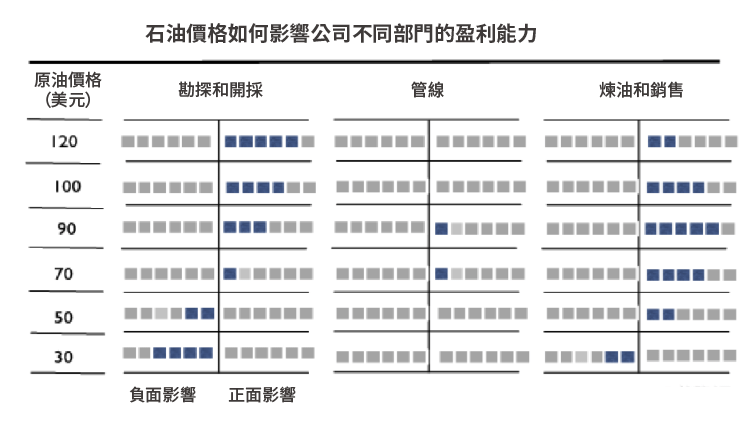

- 高的煉油廠複雜係數

決定煉油廠成本的另一個重要因素是煉油廠的尼爾森複雜係數 (Nelson Complexity) 。美國煉油廠整體裝置的複雜程度是全世界最高的,其中複雜係數最高的煉油廠是馬拉松公司位於德克薩斯城的煉油廠,尼爾森複雜性係數為 15.3。

簡單來說,這個複雜性係數越高越好。這個係數很高代表著相比你的競爭對手,你多出了兩個關鍵性的選擇:1. 你可以提煉更低質量的原油,比如重油,這些低質量原油價格要遠低於高質量的原油價格,比如輕質石油。2. 你有能力生產高價值的最終產品。

在美國的煉油行業裡,巴菲特買的 PSX 煉油廠的平均尼爾森複雜係數是 11,賽斯‧克拉爾曼購買的 PBF 煉油廠平均尼爾森複雜係數是 12.2,位列全美第二高。同時 PBF 旗下還有一個煉油廠的複雜係數是 14.9,是全美複雜係數第二高的煉油廠。實際上,PBF 這個公司具有三個優勢:1.好的地理位置。2.好的管理層。3.高複雜係數。同時,PBF還在低谷時期收購煉油廠,也就是說,正在努力獲得規模優勢。

從 1 區地區到 5 地區,每個地區都有一個裂解價差的對標指標 (Benchmark) ,這個指標基本代表了這個地區目前的裂解利潤。

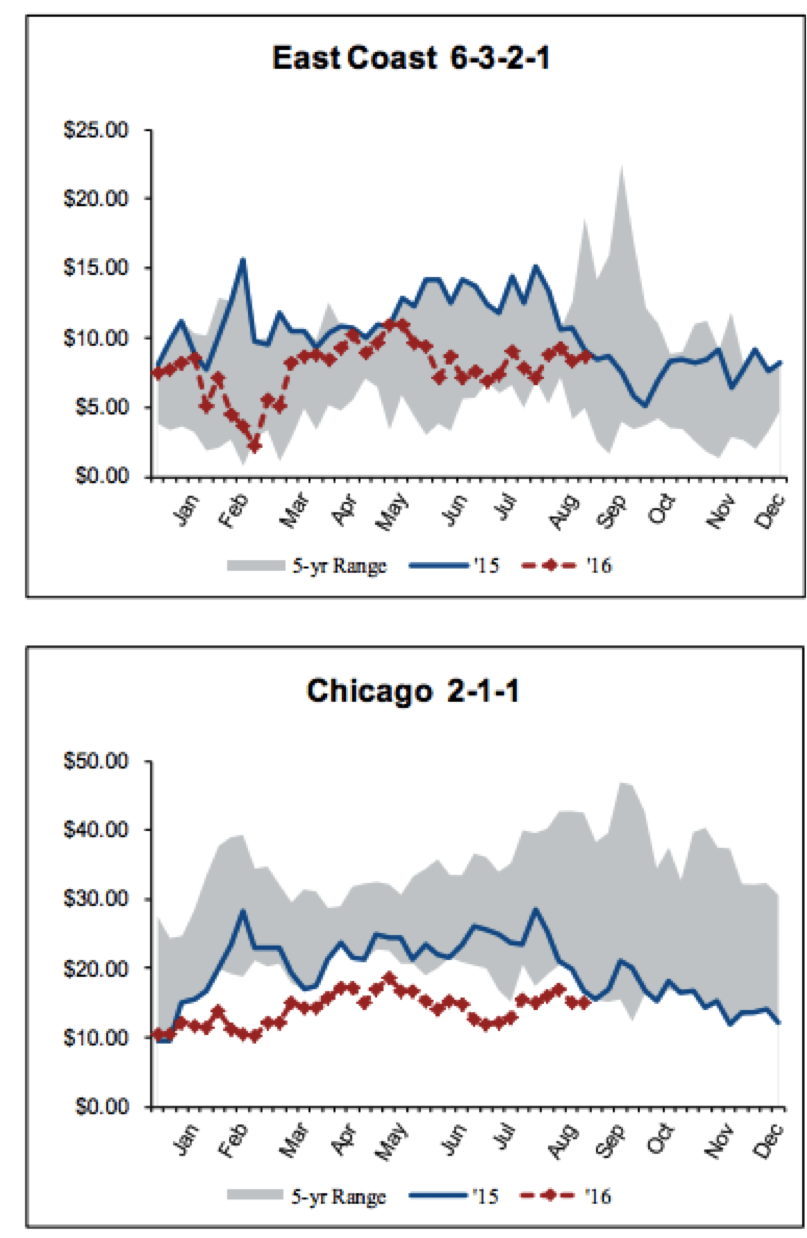

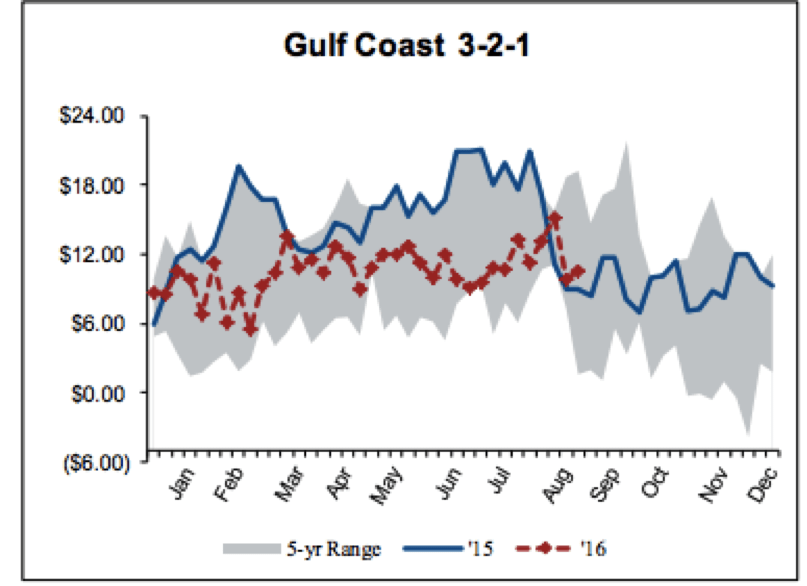

下圖是美國六個地區的裂解價差走勢圖。這六個區域包括:美國東岸 (1 區的裂解價差基準) ,美國西岸 (4 區的裂解價差基準) ,芝加哥地區 (2 地區的裂解價差基準) ,墨西哥灣地區 (3 地區的裂解價差基準) 。

其中藍色實線是 2015 年的裂解價差,紅色虛線是 2016 年至今的同期數據,灰色區域是過去 5 年裂解價差走勢區間。

你可以明顯看的出來,紅色的 2016 的線遠遠低於藍色 2015 的線,因為煉油廠進入了週期性低谷了。

煉油行業目前正處於週期性低谷

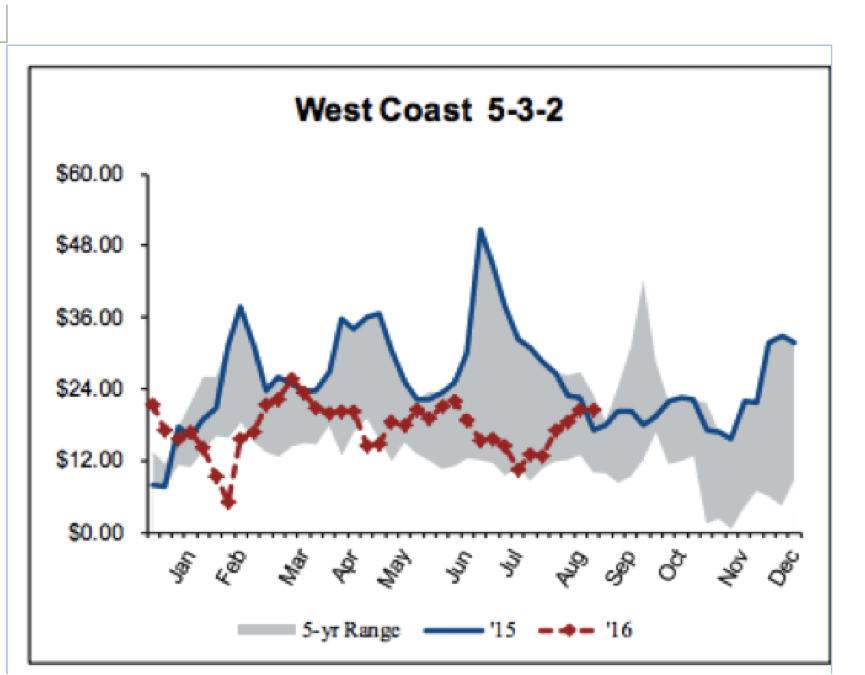

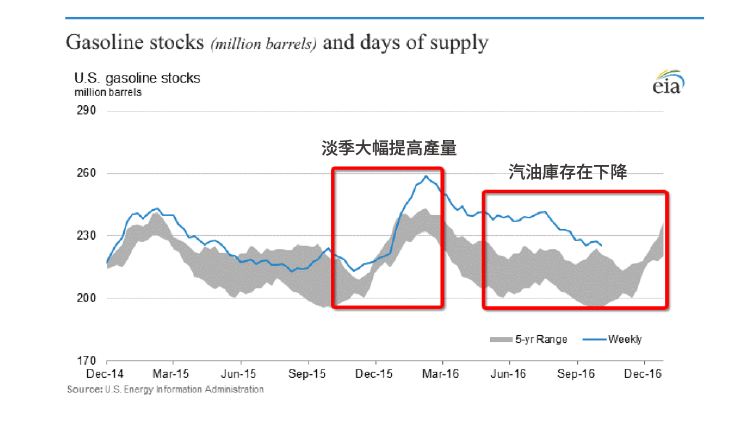

2015 年是煉油行業週期性的高峰,原因是油價暴跌,導致原材料成本下降,同時美國國內汽油需求旺盛,所以成品油價格下降幅度低於石油價格下降幅度,從而導致裂解價差處於高位。於是在 2015 年底的時候,所有煉油廠大加大馬力生產,2015 年煉油廠的加工率達到了過去 10 年新高,整個美國六七月份的煉油加工率達到了驚人的 95%。

然而好景不長,由於整個美國煉油廠在 2015 年進入了瘋狂增產的狀態,於是 2016 年美國汽油庫庫存也達到了歷史新高,雖然汽油的需求也創了歷史記錄,但是整個煉油行業的裂解價差大幅度下降。

如何理解煉油行業的週期性

之所以現在市場提供給你以便宜估值買入 PBF 的機會,很大程度上是因為目前煉油行業供給過剩,處於行業低谷。這裡有有一個很核心問題。煉油行業什麼時間反轉?具體反轉的時間,我只有一句話可以說:我不知道,我也不在乎。我在乎的不是具體的反轉時間,而是行業週期的長短。實際上,美國煉油行業的週期很短,主要原因如下:

- 與中國相比,美國更市場經濟

如果細心觀察的朋友,你會發現一個有意思的事情:美國行業的週期性一般都比中國短。也就是說,如果美國煤炭行業供給大於需求導致了行業的低谷,那麼美國煤炭行業走出這個低谷可能是 2-3 年就可以了,但是中國可能要走 4-5 年,甚至 6 年以上。

這主要是因為美國是個更純粹的自由市場經濟,而中國政府的強行干涉更為多一些。在美國,任何一個企業,只要連續虧損個幾個季度,很可能就直接死掉了。美國的煉油行業是完全的自由市場經濟,沒有政府補助,都是企業在經營。

在自由市場經濟下,企業虧錢了就要關門了,因此產能就自然而然的下降了。中國也有一個自由市場屬性特別強的行業,你一定能在這個行業裡感受到強烈的短週期 (1-3 年一個週期) 特性:豬肉行業。因為豬肉行業沒有任何外界因素干涉,所以經常出現週期性上漲和下跌,而且一個週期很短,快則 1 年一個週期,慢則 3 年一個。美國的煉油行業也是一個類似“豬肉行業“的快週期行業。

從 2008 年至今,煉油行業已經經歷過 3 輪週期了,平均一輪完整的週期是 2-3 年時間。第一輪是從 2008 年-2010 年,這一輪主要是金融危機導致需求端出現問題。2010 年是需求大幅度上升,從而導致煉油廠的利潤好於預期。第二輪是從 2011 年 – 2014 年,這一輪是由於 2010 年美國經濟恢復,汽油需求旺盛,導致煉油廠大幅度提高產量,從而導致供給短時間內大於需求。第三輪是從 2014 年底至今,這一輪的頂點是在 2015 年。

從 2014 年中至 2015 年中,原油價格幾乎下跌了 50%,低油價導致需求旺盛,結果就是 2015 年的裂解價差是過去 5 年最高的。由於整個煉油行業都看預計未來需求旺盛,整個美國的煉油廠在需求淡季 (秋冬) 時,加大產量,結果在 2016 年 1 月份時,美國汽油的庫存創了 5 年來最高紀錄。

如上圖所示,原本 10 月份-第二年 2 月份是汽油需求的淡季,煉油廠在這個時間點的煉油都是為了第二年夏季的高峰期使用,但是 2015 年在煉油廠形成一致增產預期後,美國汽油的庫存量大幅度提高,從而影響了 2016 年的裂解價差。這就是市場經濟,不行就破產,今年的太陽能巨頭,Sunedison 從輝煌到破產只用了 1 年不到。

- 煉油行業減產的阻力並不大,美國目前前四大煉油企業都在減產

美國前四大煉油廠是 VLO、PSX、MLP 和 PBF,在讀完這四家企業過去 5 年的電話會議後,我發現個特別好玩的事情:每一輪行業低谷的時候,這些煉油廠都會自動減產。

從 2016 年第二季度的電話會議裡可以看出,這四家煉油廠都進行了減產。正是因為減產,導致每一輪週期的時間都比較短,一般快則 1 年,慢則 2 年。那麼問題又來了,為什麼煉油產這麼容易一起共性的減產呢?要知道由於“囚徒困境“,石油行業別說減產,連凍產都是非常困難的。

我認為原因是因為石油行業是全球性博弈,而煉油行業是區域競爭為主,從其他地區進口來的汽油並沒有成本優勢。和石油行業不同,美國的煉油廠基本上都是滿足自己片區的需求 (除了 PADD 3 區) ,而每個地區的油價是根據這個地區供需關係決定的。

這就是為什麼美國每個州,每個城市的油價都不一樣。這種類似局域壟斷的特徵,決定這煉油廠減產並不是難事,因為除了 PADD 3 區之外,每個地區的煉油廠數量都非常少,因此博弈對象很少,再加上這些都是企業在經營,如果面臨虧損,可能會立刻減產,或者關閉掉煉油廠。

煉油廠面臨高額的環保費用

川普上台後煉油廠大漲,很多程度是因為大家認為川普要取消這個離譜的環保費用:Renewable Fuel Standards。在 2005 年的時候,EPA 通過了RFS協議,這項協議要求美國境內的所有運輸燃料必須加入一定比例的可再生燃料,以此來降低碳排放量。

2008 年時,喜好環保的歐巴馬加速了這個方案的進程。這項協議要求必須把可再生燃料混入運輸燃料,並且到 2022 年為止,EPA 要求整個美國可再生燃料的加入量要從 2008 年的 9 億加侖上升至 36 億加侖。那些不能混入要求用量可再生燃料的煉油廠可以購買 RIN (Renewable Identification Number) 的額度來抵消 (類似購買碳排放權) 。

EPA 根據企業在美國境內生產出來的道路用油 (On-road fuel) 的一個百分比,來計算這個企業需要購買的 RIN 額度。RIN 的單價受供需關係的影響,偶爾會短時間內產生劇烈波動。隨著產量的提高,PBF 用於購買 RINs 的成本也在提高,2014 年 RINs 的成本是 1.15 億美金,2013 年是 1.26 億美金,2015年這個數字是 1.716 億美金。

由於 PBF 最近 1 年收購了另外兩家煉油廠,預計 RINs 費用會進一步提高,管理層第三季度電話會議認為 RINs 費用會上漲到 2.5 億美金。這個也是最近 PBF 上漲的邏輯。如果 RINs 費用下降一半,PBF 整體估值我認為要提高 20%-25%。

《雪球》授權轉載

【延伸閱讀】

商品期貨基本面分析:供需平衡表_-.png)

中小航運公司開始重新買船-大洗牌後航運“新周期”真開啟了?_-.png)