「找到一間好公司一直買,並買在低點,將來就能一口氣賺數倍⋯⋯」這些話大家都耳熟能詳吧,請問真正做到的有多少人?多數人是不是只是在不斷地停損或長期被套牢中?

這種將所有資本投入一家價值公司的人,除非他就是這家公司的老闆,否則筆者不視之為投資人,而視之為投機者(當然投機者也有成功的)。至於筆者眼中真正的投資人,又有程度上的差別。

不同等級的投資人,各有不同做法

初級投資人,對資產配置的認知會傾向於建置在不同類型的公司股票上,例如配置不同比例的成長股、價值股、投機股與收息股。這在投資的角度來看沒問題,但完全不夠全面。因為遭遇全球股市崩盤時,投資組合還是照常全面下跌,只是跌多跌少而已,完全得不到保護的效果。

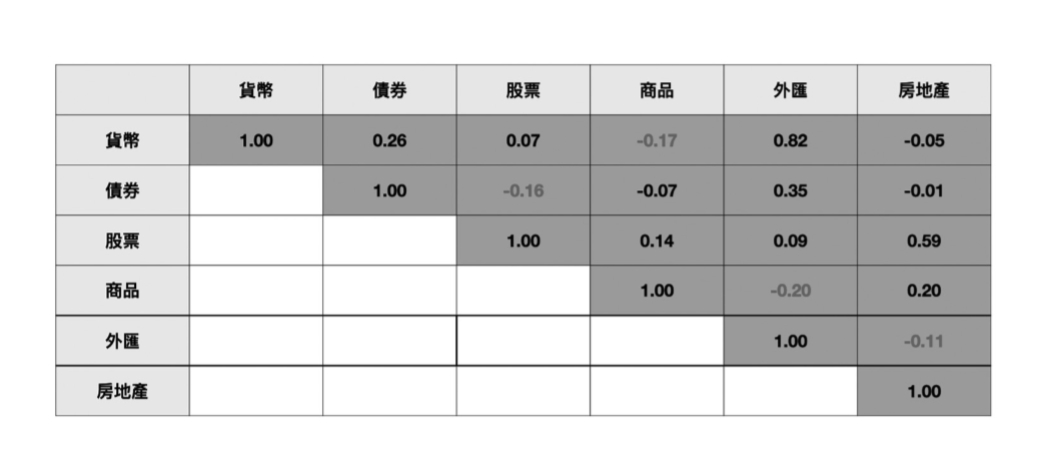

中級投資人,會懂得適量配置負相關的資產(例如美國公債、現金等等)。他們懂得將資產構建在不同類型上,包括股票、公債、公司債券、貨幣、房地產、貴金屬、商品與虛擬貨幣等等。由於各人可承擔風險的程度不同,這級別的投資人需要有能力評核自己的主動收入、年齡、心理素質、投資經驗、本金、負債、稅率等等因素,以決定各資產配置的比例。

中級投資人,最痛苦的莫過於在市場瘋狂、投機者與初級投資人大賺特賺時,自己的回報率遠不如人,然後被那些人冷嘲熱諷與鄙夷。不過,那些投機者或初級投資人們從來不想去知道的是,投資市場的大漲大賺,往往伴隨著大賠大跌,這是一體兩面的。

高級投資人,會在中級投資人的資產配置上,加上現金流的概念。他們懂得以資產的現金流量與增長,去衡量資產的真正價值,而不會盲目地只著眼於計算資產的負相關係數,結果卻去投資了一些毫無價值的東西。

透過現金流的計算與衡量,高級投資人有能力使用適量的槓桿,在有限的風險下尋求回報極大化,這也使此程度的投資人比中級投資人更願意並有能力去承擔較高的投資風險。而由於現金流在背後的支持,在市場大吹逆風時,他們的心理也會比其他投資人更為沉著與堅定。

所謂「重劍無鋒,大巧不工」,武功練至極致時,往往最簡單的招式,最能發揮最大的威力。現金流式的資產配置下,除了懶系投資法內推薦的固定與穩定收益類資產外,不少人還是喜歡加入股票增長型的資產。而在這部分,筆者認為簡簡單單的指數型ETF,反而是最好的選擇,可以避開單壓的風險。

哪時候才需要資產配置?

不過,不論哪一類投資人,在投資前,有兩件事必須先做到:首先需準備一筆不少於六個月生活費的緊急備用金,其次不要忘記先配置好自己與家庭的人身保險,這兩者都是為了幫助你避開不可知的意外。

此外,資產配置也不是什麼時候都適合的,當你的投資額在100萬台幣之內,其實不大需要用到。投資額低,是可以集中在一種資產,甚至去追求夢幻般的快速暴利也無所謂,反正輸了也容易東山再起。個人認為,在這階段的年輕人,時間與精力更應該放在累積本金之上,資產配置這回事,等有了第一桶金再來考慮吧。

書名:《懶系投資實戰攻略:打造多元現金流,悠閒換取報酬極大化》

作者:風中追風

出版社:時報出版

【延伸閱讀】