我寫的大多數文章是關於我對價值型投資的信仰,這個健全、穩重又可獲利的長期投資策略。價值型投資的核心概念是,從自己的投資中獲得價值,就像從你購買的任何東西中獲得價值一樣。我敢說,沒有人想為自己購買的東西多付一毛錢。這可以應用到食衣住行等等任何我們想買的東西上,因此,我認為買股票也是這麼回事。

關於這點,許多人在購買大多數東西時,會執行明智且簡單的策略,聰明的購物者總是會去尋找便宜或是打折的商品。此外,許多聰明的購物者有著共同的想法,認為他們渴望買進的商品非常有價值。因此,當他們看到想要的商品正以便宜的價錢售出時,他們就會感到興奮和感激。但諷刺的是,幾乎每一種商品購買者都是如此,除了許多股票投資者之外。我很早就發現,股票投資者似乎很厭惡股票折價的時候。

過去,我曾多次利用以下的比喻來描繪我對許多剛剛講到的股票投資人的失望。想像一下,你到了一間你很喜歡的量販店,但是發現停車場沒有空位。因此,你必須繞著停車場轉好幾圈,等待空位出現。當你終於進入店裡時,你注意到每個走道都擠滿了人,他們推著推車瘋狂的掃構架上的商品。這些人只能用購物狂來形容。

就在此時,奇怪的事情發生了。店經理這時拿起對講機對著店內的顧客廣播,說要回饋這群忠誠的顧客。他說,接著一個小時裡,店內的所有商品都將打對折出售。這話一從店經理的口中講出,你發現到一個奇特的現象,每個店裡的顧客馬上把購物車中滿滿的商品丟回貨架,並逃出店外,往停車場跑去。

好險,店經理立刻意識到這件事,立即抓起對講機往停車場廣播。它冒著汗道歉說,將取消剛剛打的對折,更進一步宣布,如果顧客願意回到店內,那剛剛他們買的商品將全部漲價50%。聽到這個公告,他們馬上跳離車子,往店門口衝去。於是,瘋狂的購物潮又出現了,而且還比一開始激烈。

想著這個比喻,你會發現,股票市場中的消費者是這個世界上唯一會一直重複這個舉動的。當股價高漲時,人們似乎覺得這些被高估的股票永遠沒辦法填滿自己的投資組合似的。然而,當同樣的公司接著以比真實價值低的折價交易時,這些投資者的表現似乎是在說,他們永遠不會去買這些便宜貨。

對於這些投資人的行為,我僅能推測出兩個主要的理由。第一是,當持有的股票價格下跌時,他們會被嚴重影響,甚至會受到心靈上的創傷。此時,它們一定會相信有人比他們還懂這些股票,也因此滋生了恐懼和焦慮。在我看來,第二個理由是,他們把自己的想得太複雜了。我的經驗讓我有自信,第一個理由一定成立,而在和許多投資人交流之後,我的第二個理由也佔了很大的成分。

有鑑於此,這篇文章會提供關於投資者如何簡化它們在股票上的研究過程。我在軍中時,他們教了我”K.I.S.S.”原則,就是”Keep It Simple Stupid”。我不確定你們多數人是否有聽過這個詞,但我在這篇文章中會把這它應用在股票的研究和得到公允價值上。為了講得更清楚,我也會分享我個人如何簡化對於我喜歡的股票的研究,和分析他們的公允價值。

如何簡化研究過程?先從大哉問開始。

大哉問一:這間公司會持續經營下去嗎?

因為價值型投資意味著要去長期持有好公司,所以在投資前最重要的問題是,這間公司能不能長期經營下去。簡單來說,我能確保我正在看的公司在不遠的將來不會破產或是倒閉嗎? 這個時候我不會去預測甚麼進準的成長力數字,我只是簡單地問自己,是否相信這間公司在長期可以為我賺取報酬。

這大大的簡化了研究的過程,也增加作投資決策時的自信。知道公司能夠持續生存下去,減少了短期股價波動造成的焦慮。另外這使我了解到,我持有的公司是有價值的,無論其他投資人現在是買進或是賣出它。由於我不需要擔心公司的生存問題,我可以有自信的不管它的股價波動。

再來,真正的價值型投資人投資的是公司,不是股票。這不只是個簡單的敘述,還闡述了其中一個成功執行價值型投資的重要策略。如同字面定義,投資一間公司表示想要持有這項投資很長一段時間。在真實世界中,人們不會隨意的買賣公司;然而,在真實世界中,人們會去隨意買賣股票。因為公司的老闆不會有短期內就要把公司賣掉的打算,因此每天的股價波動也就可以被忽視。另一方面,短期的股價波動卻會讓活躍的交易者產生焦慮。

大哉問二: 我預計這間公司長期下來會成長還是衰退?

我相信許多投資人把研究的過程弄複雜了,因為他們試圖要讓自己夠精確,尤其是對未來的預測。舉例來說,投資人一定可以找到分析師對市場上每個上市公司做出的研究報告。這些研究報告常常包含未來幾年精確的預測數字,另外還會附上對長期成長率的預測。

雖然我認為嘗試分析自己投資的公司為來成長力如何是很合理的,但真的不需要像許多投資人要求的那樣精確。對我來說,更重要也更簡單的事情是,對於公司的未來前景有更多的想法。換句話說,我藉著思考公司未來會成長或是衰退,把整個分析過程簡化,屏除把過多精力花在精確預測未來成長率。如果我在股價合理時投資一間好公司,就不需要靠未來非常大的成長率來讓我獲利。尤其在長期發放且持續增加股利的公司更是如此。

此外,我更認為,預測結果能達到完美這個想法是很幼稚的。我們都知道,未來是充滿變數的,無論是多謹慎、敬業,或是多有能力的分析師,他們都沒有能預測未來的水晶球。一進到未來,事情就可能有所轉變。這想法可以應用在個別公司的未來前景,也可以應用在充滿動態變化的總體經濟面。

因此我總是說,要連續去觀察投資部位的各個面向。但是這也使我想到另一個點,我認為有很多分析師的報告會受到公司消息面的影響,但是,公司常常會謊報消息。所以就如前面說的,消息和分析都會隨著時間而改變。

總結以上,我相信重要的是對於公司未來有沒有能力再成長有個概念,而不是一直去擔心能不能算出精確的成長數字。如前面提到的,如果我在對的、誘人的價格上投資,未來任何一點成長都可以讓我獲利。當然,公司未來成長力道越強越好。然而,當股價真的很低時,即使是輕微的成長力道都能產生長期的正報酬。

大哉問三: 我為了甚麼投資?

清楚地知道你在投資甚麼也能夠簡化研究的過程,同時消除過多的擔憂和焦慮。因此,找到這個問題的答案使你專注在真正重要的事情上,並免去擔心不重要的事情。一些共同的答案是為了成長、收入,或是兩個合在一起。這個問題的答案沒有好壞之分,只有真正適合你的答案。

舉例來說,如果你投資是收入和未來收入的成長,那最重要的是去注意公司股利的發放。股利收入的關鍵是你持有多少股數,和股價的波動沒有直接的關係。換句話說,無論股價如何波動,你的股利收入都不會被影響。因此,你應該多關心公司在每股基礎上支付多少股利,還有在未來會增加或減少。如果能約束自己做到這樣,你就比較不會被股價的波動所影響。如此一來,你也會做出正確的決策,而非受情緒影響。

Wal-Mart Stores (NYSE:WMT)

為了讓大家更清楚我在說甚麼,接著我會在文中以以上三個問題來分析Wal-Mart。

大哉問一: Wal-Mart會繼續經營下去嗎?

我很難想像Wal-Mart不會持續經營下去,我完全不擔心Wal-Mart會長期的待在市場中。快速看過一些重要的基礎財務指標後更可以證明這個想法。

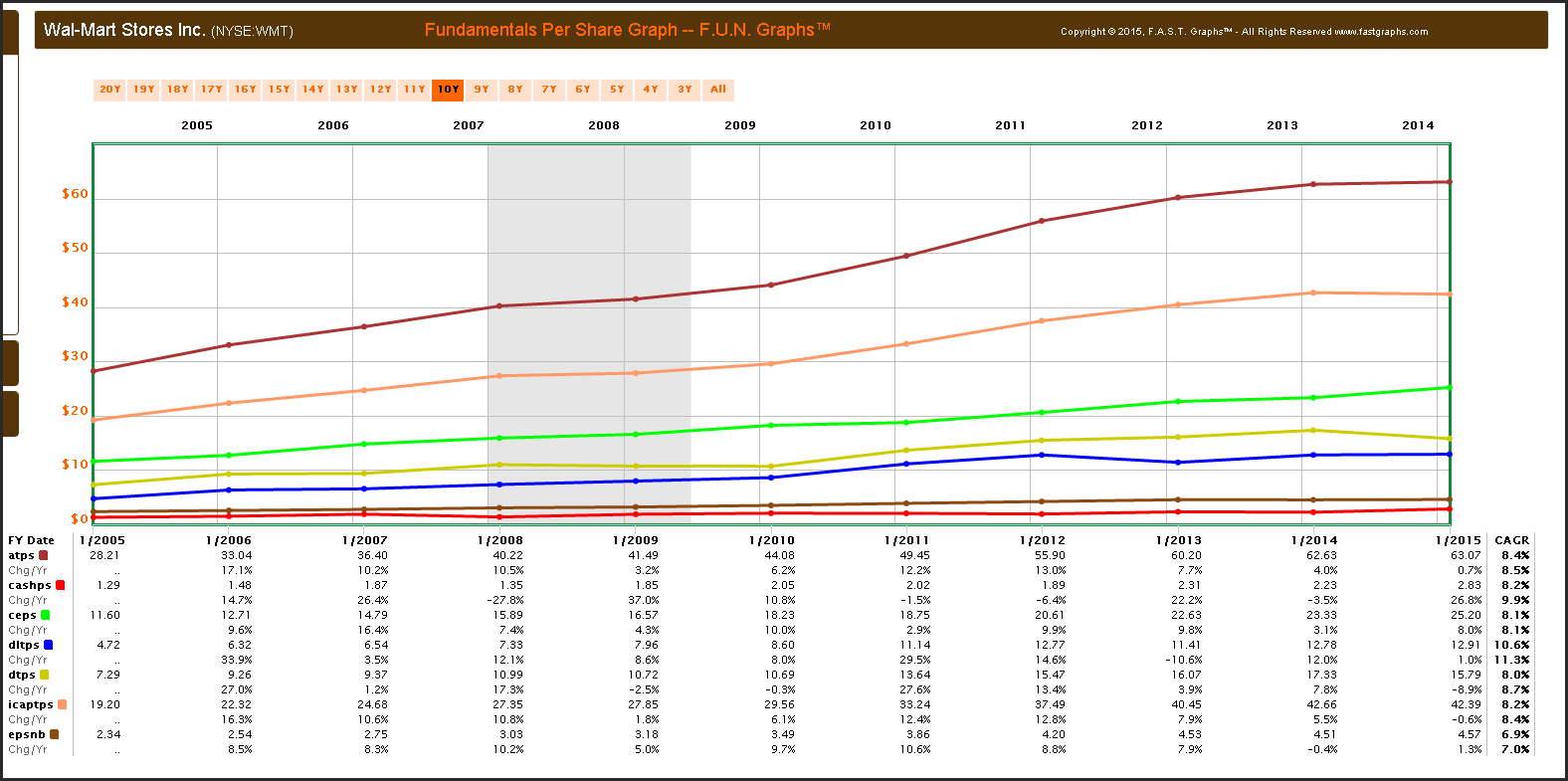

Wal-Mart資產負債表

每股資產 (atps)、每股現金流 (cashps)、每股帳面價值 (ceps)都在成長;每股長期負債 (dltps)和每股負債 (dtps)以合理程度成長;每股投入資本 (icaptps)也照著其他指標持續地在成長。

Wal-Mart損益表

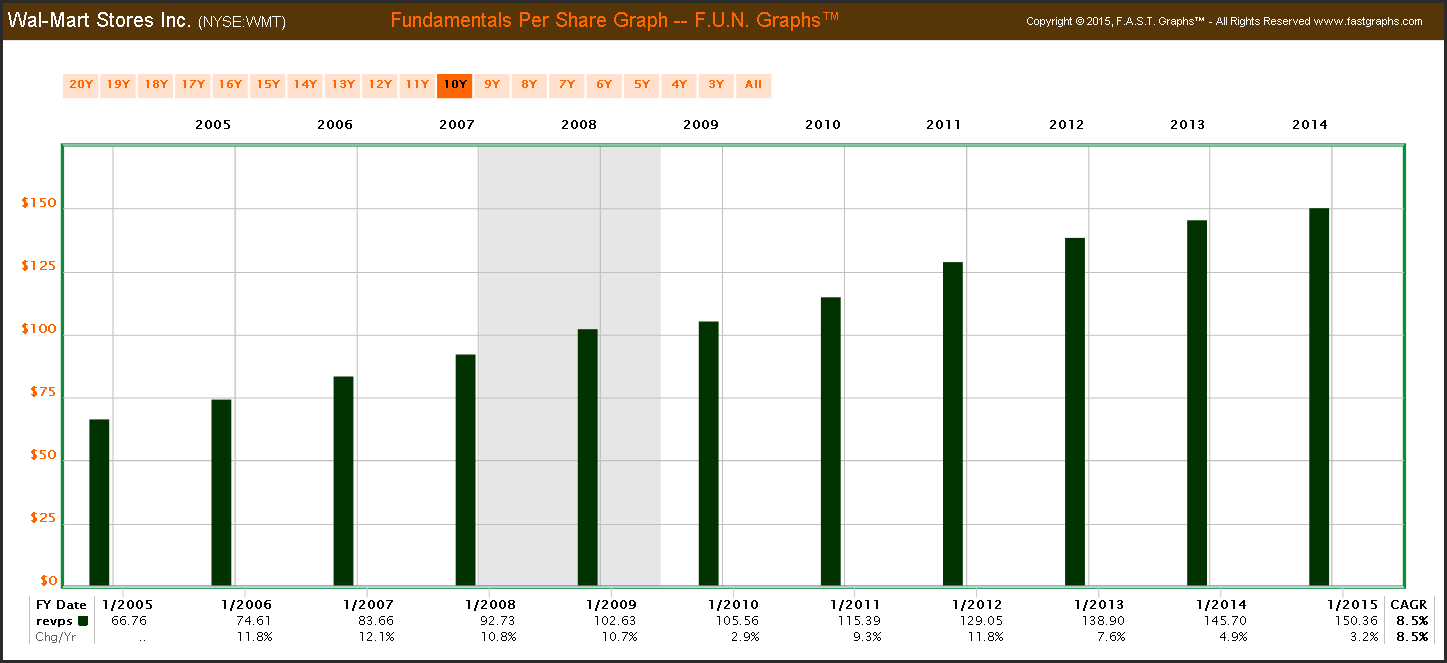

接著看到,雖然Wal-Mart的每股盈餘 (revps)近期正在下修,每股收益還是以健康但稍慢的幅度在成長。

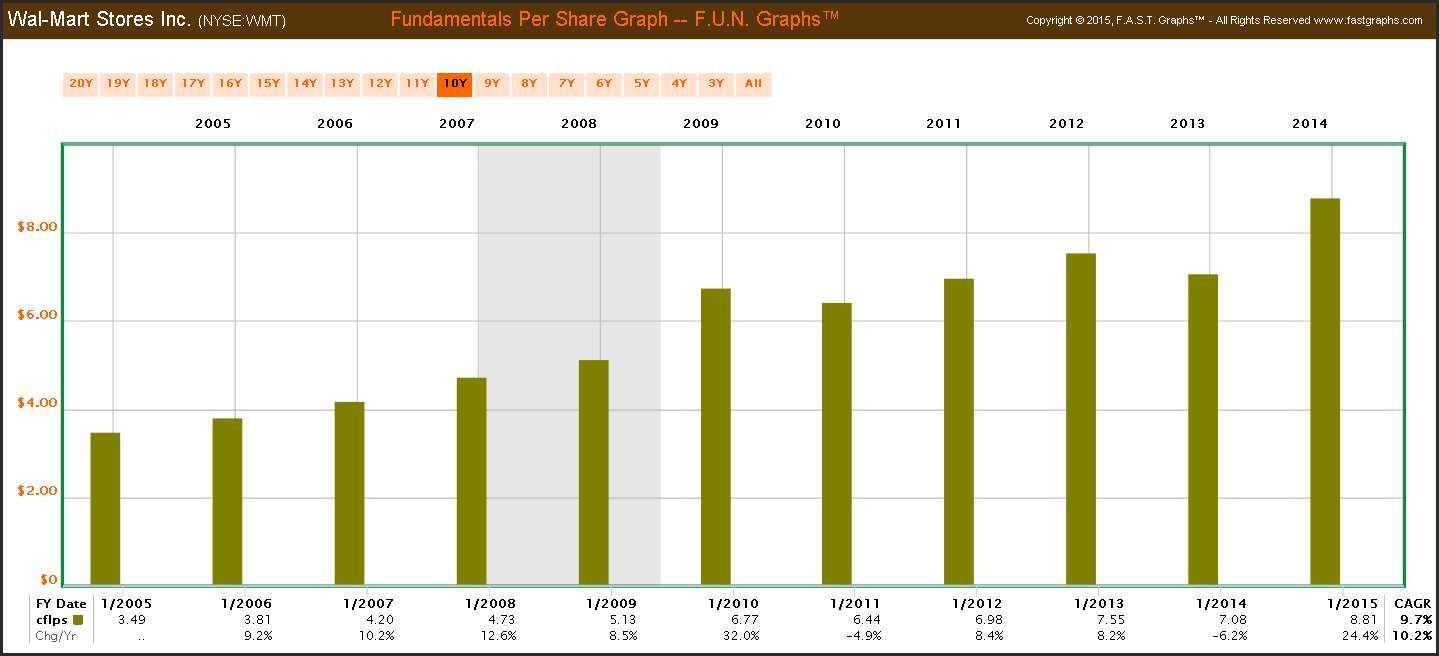

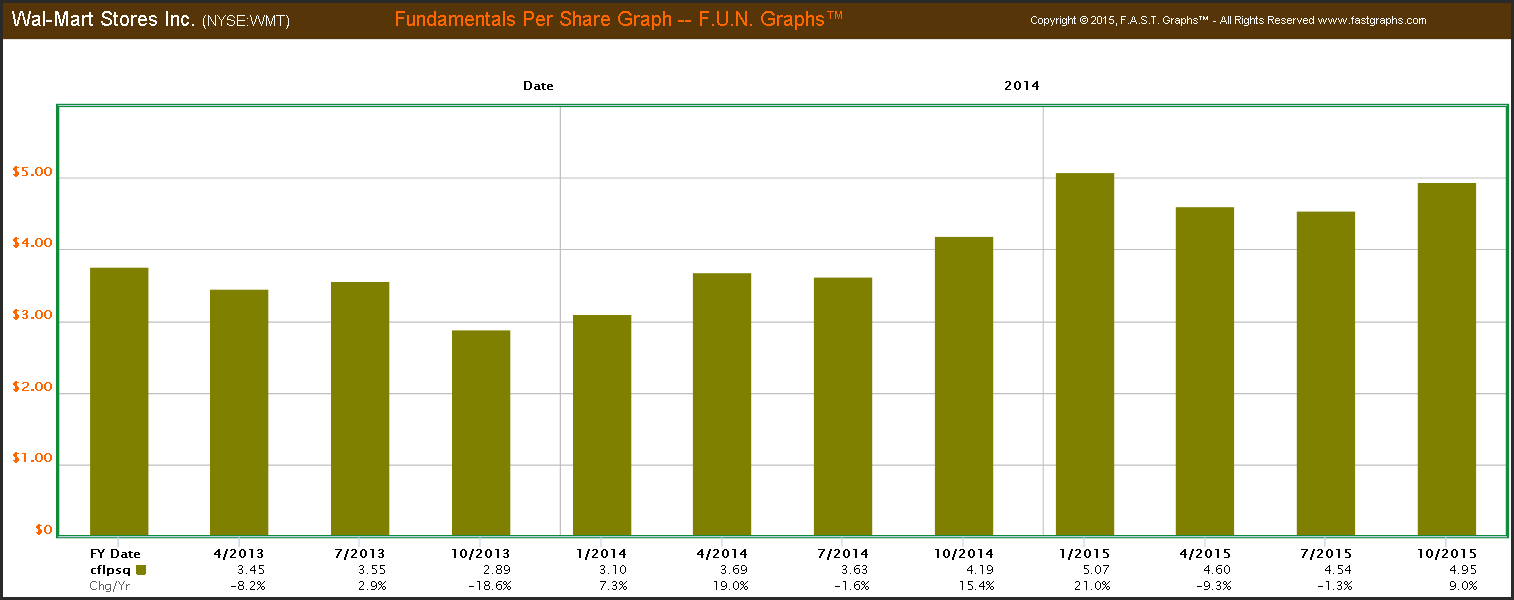

Wal-Mart現金流量表

Wal-Mart每年的現金流保持在健康、強勁的狀態。

Wal-Mart在2015年的每股現金流 (cflpsq)也較2013,14年進步。

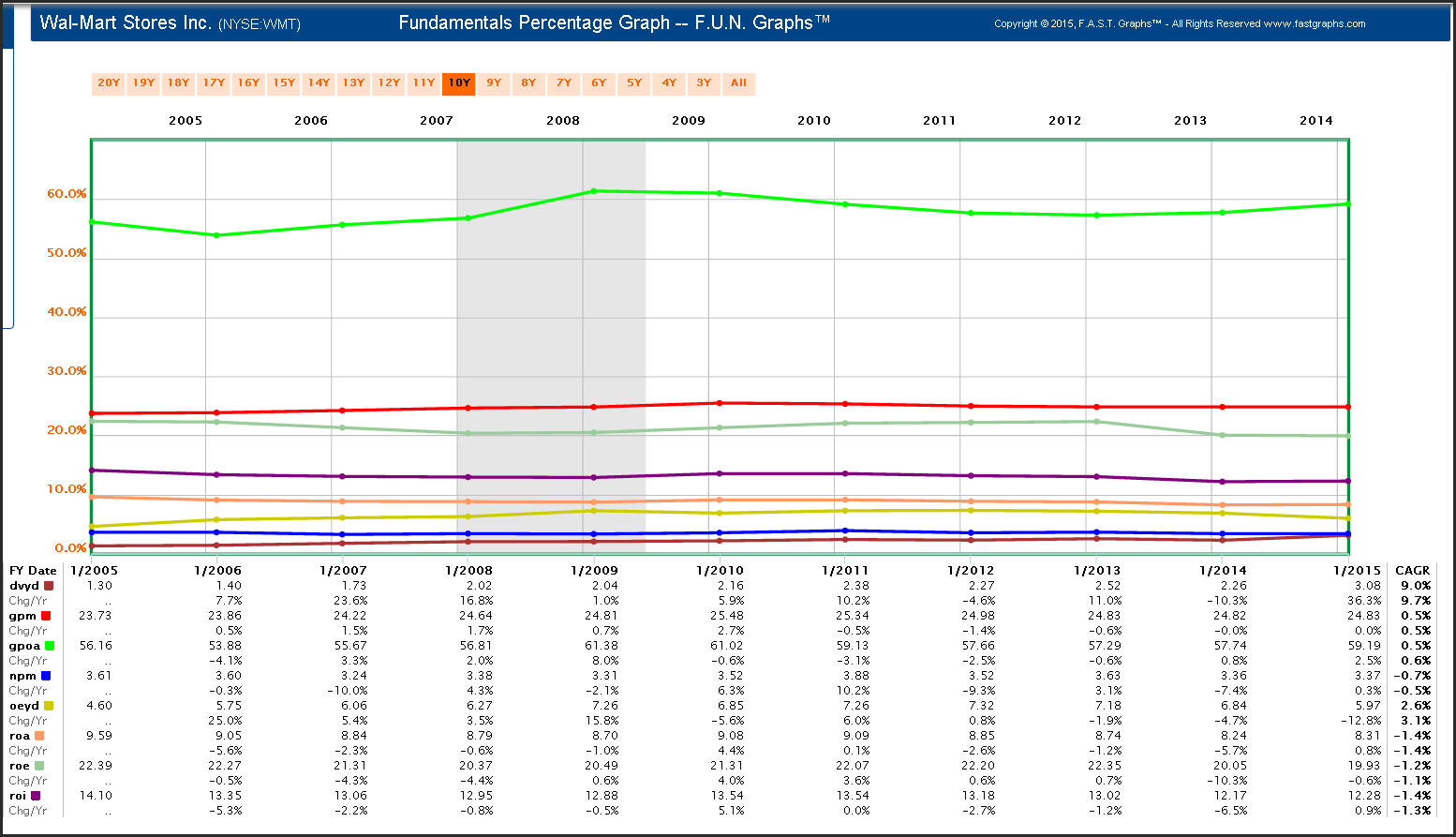

Wal-Mart各項報酬率

藉由一貫的重要指標如:股利收益率 (dvyd)、營業毛利率 (gpm)、毛利潤率 (gpoa)、營業淨利率 (npm)、營業收益率 (oeyd)、資產報酬率 (roa)、股東權益報酬率 (roe)和資本回報率 (roi)。

我認為Wal-Mart是一間經營良好的公司。

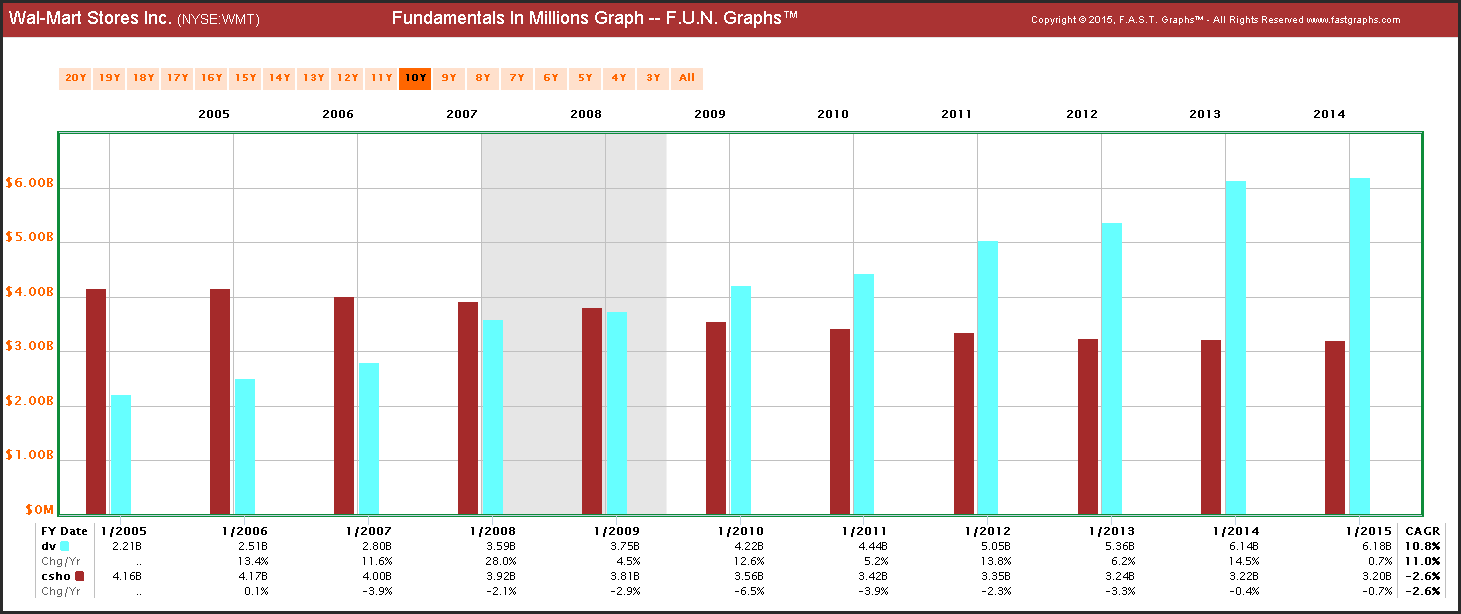

Wal-Mart股票回購、股利

Wal-Mart管理階層趁近期股價偏弱時,實行股票購回 (csho),並增加股利的發放 (dv)。

大哉問二: Wal-Mart會成長還是衰退?

考量到Wal-Mart巨大的規模,雖然它還會再成長,但是不太可能再有以前那樣的成長速度。那問題是,這個速度會是多少呢?然而我覺得,考慮到它的體質和近期因營收而下修的股價,只要知道他未來是會成長的就夠了。下面這段從Wal-Mart近期營收報告書上節錄的文字,呈現的管理階層對未來前景的想法:

“即使因為我們龐大的分母使得成長幅度不高,但還是沒有多少公司能夠在一季裡達到這樣的成長率。我特別強調這一點,因為我不想讓匯率波動混淆了公司的成長。我們是一間成長型公司,而我們也正在成長。”

接著這段節錄提供了為什麼它們近期收益不佳的見解。粗體是我想強調的重點:

“正如我們預期地,營業收入持續受我們決定投資前線員工的影響,為了提升消費者體驗,以及銜接未來在店中更加重要的數位能力,我們正規畫一個12億美元的案子,要投資在我們的員工身上。我們也了解這勢必會對近期的營業收益造成影響。這也是目前造成合併營收下降最大的原因。

再進入細節前,我想在退一步談談我們的策略。在上個月的股東大會上,我們分享了比平常多的、關於未來3年的成長計劃細節。我們從來不是一個只為短期規劃的公司,尤其是這個階段的改變。雖然對員工和科技上的投資影響了近期的收益,但是在將來,他們一定可以帶來持續的成長動能,並為股東帶來報酬。

我們有自信我們走在正確的路上,因為我們知道我們將在哪裡和如何勝出。我們會是第一個大規模提供跨通路無縫購物體驗的廠商。無論你選擇用何種方式在我們這邊購物,經由手機、線上、店內,或是都有,你都會感到方便和快速。線上零售業者正在挑戰實體零售店面消費經驗,因為他們和我們一樣看到了同樣的消費者訴求。現在大家都在這件事上面競爭,但是只有Wal-Mart有能力將有強大供應鏈系統支撐的高密度店面和正在興起的網路數位能力整合在一起,贏得消費者的青睞。”

這一段節錄提供了管理階層在最這些決策時的思考角度,以及最近營收疲弱的原因,這在以下的營收和股利可以看到。

“根據此無縫購物體驗,我們正瞄準五個主要的領域發展:

- 第一,我們會持續在價值上贏得勝利。以前我們是價值方面的贏家,而這不會改變。

- 第二,隨著顧客想要同時省下時間與金錢,便利性越來越重要。

- 第三,無論在線上或線下,我們將持續以偉大的商人為核心去運作。

- 第四,為了顧客成長性,我們會專注在幾個重要的地區,如北美和中國。

- 最後,我們希望能吸引各個收入層的客人。我們正在進行的通路管道如電子商務、Neighborhood Markets、Sam’s Club、提貨店和其他管道,將會吸引統計分布上各種價值意識的客人。我們已經在為全球各種收入階層的客人服務,但是我們覺得還有機會再切得更深入一點。

接著採取以上幾個步驟,將會讓公司成長得更快。我們預計可以在接著三年讓收入增加450 – 600億美元。這是很大的成長,而這全要建立在很大的基礎上面。”

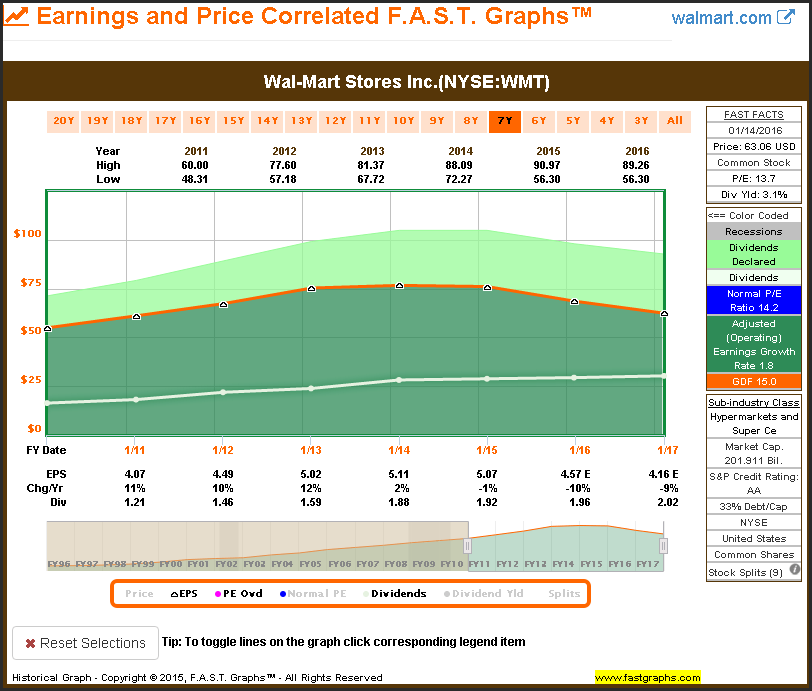

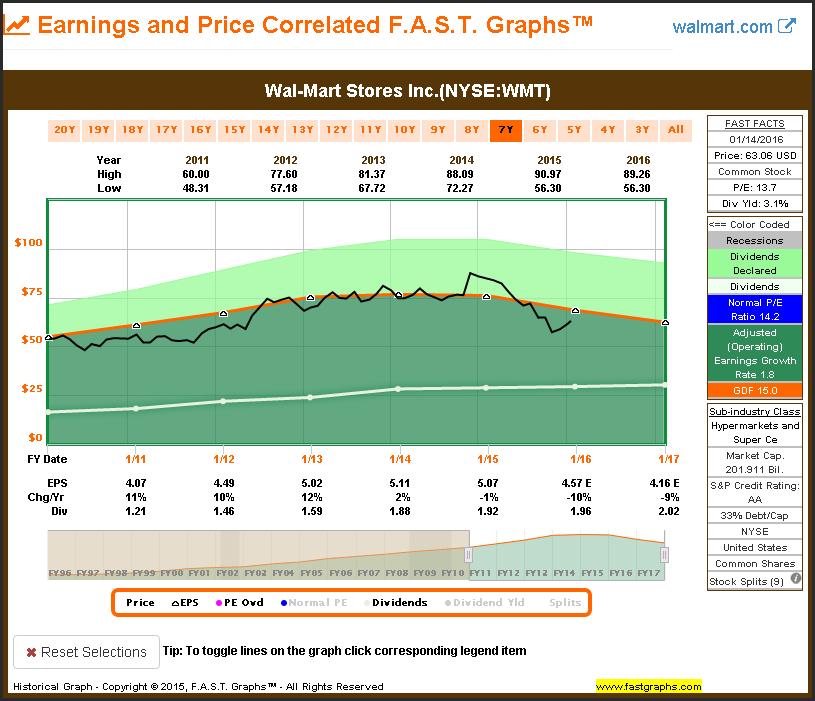

除此之外,當我們把股價加在以上的圖表時,發現了兩件重要的事情。第一是,我們發現Wal-Mart的股價和每股營業收入有著高度正相關。由此看來,2015年股價的滑落正是因為營收下降所導致。第二是,因為疲弱的營收預期將持續到2017年,所以短期內,Wal-Mart的營收預期將會再往下探。

然而,因為我們已經指出Wal-Mart將會持續受到關注,所以採取長期的觀點去看它會是比較謹慎的方法。底下直接從該公司網站取下的圖表,提供了管理階層對於未來成長願景的看法。

Wal-Mart正計畫在未來兩年買回200億美元的股票,並預計讓營收成長3 – 4%。這或許不是大幅度的成長,但是如果他們成功了,這就回答了Wal-Mart是否將會成長的問題。底下是管理階層在一些細節上的思考:

Charles Holley是Wal-Mart的副執行長兼財務長,他舉出了公司成長的財務先決條件,以及2017年投資、擴張計畫細節:

“財務展望

由於遭受比預期還要強勁的匯率波動影響,我們預期今年的淨營收成長幅度會相對平坦。排除匯率波動的影響,預計淨營收成長率在2016年會成長3%;在二月份,公司營收預計會成長1 – 2%。

我們預計公司未來三年的營收成長率每年是3 – 4%,也就是450 – 600億美元。過去一整年裡,我們經歷了Walmart美國業務在來客量和營收上的成長,我們的計畫也顯示成長力道正在持續。”

McMillon說Walmart是以嚴格的態度在管理公司的財務資源和資產組合:

“我們積極地檢視我們的資產組合,以確保資產投資和我們的策略是在同一條線上,我們也會以謹慎的態度去管理,因為我們的責任就是讓股東價值成長。”

Holley也提到公司在長期的獲利能力,其中提供了一些財務指標:

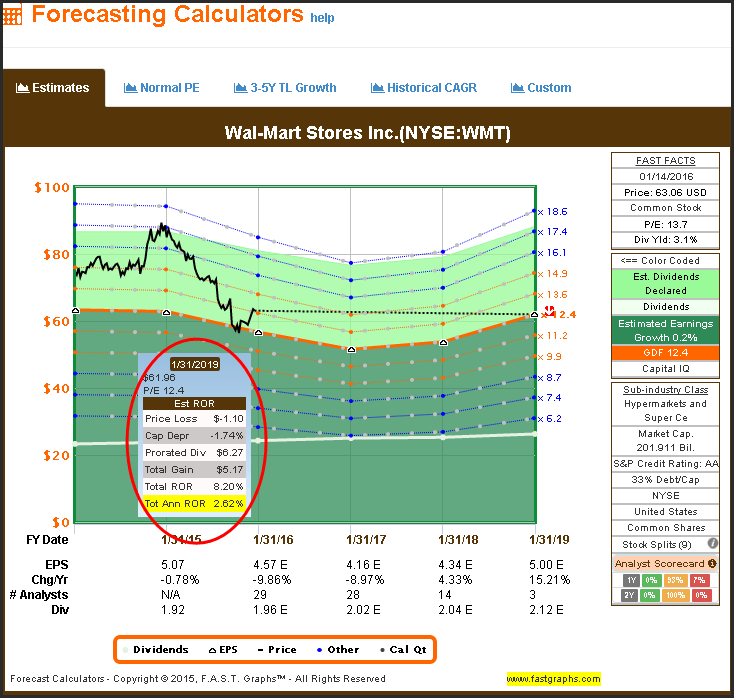

“2017年度會是我們投資最重的一個年度。因為剛剛宣布的第二期投資,就是在薪資、訓練和致力於發展無縫購物體驗的投入,營業收入預計會受到15億美元的影響。因此,我們預估2017年度每股盈餘將會衰退6 – 12%。然而,到了2019年度,我們預計每股盈餘會較前一年成長5 – 10%。”

分析師一致共識Wal-Mart未來幾年成長力道是持平的。更重要的是,雖然現在Wal-Mart13.5倍本益比低於我15倍的門檻,但這是因為它基於預期近期營收疲弱的原因。因此,Wal-Mart的投資者不應該預期未來一或兩年的資本會大幅升值;然而,尋求收入的投資者或許會為它3.2%的股利收益率和AA的信用評等所吸引。換句話說,如同我等等會討論的大哉問三,Wal-Mart今天之所以吸引人,是因為它的安全性和收益率,不是短期的高報酬。

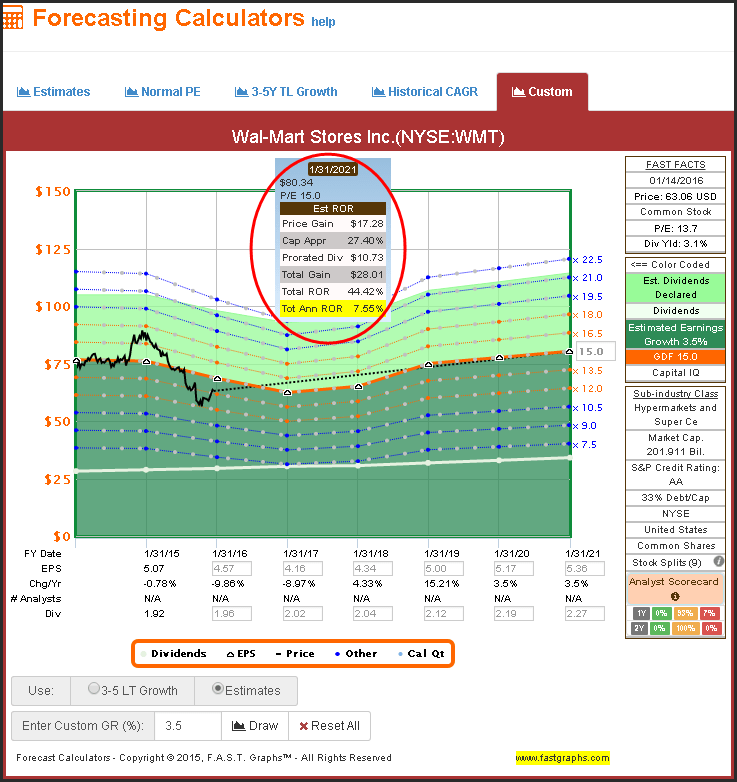

長期來看,假設管理階層的預測無誤的話,Wal-Mart的確會提供每年8%的合理報酬。我是用中間值3.5%來計算 (管理階層的預估為3 – 4%)。

大哉問三: 你投資Wal-Mart是為了甚麼?

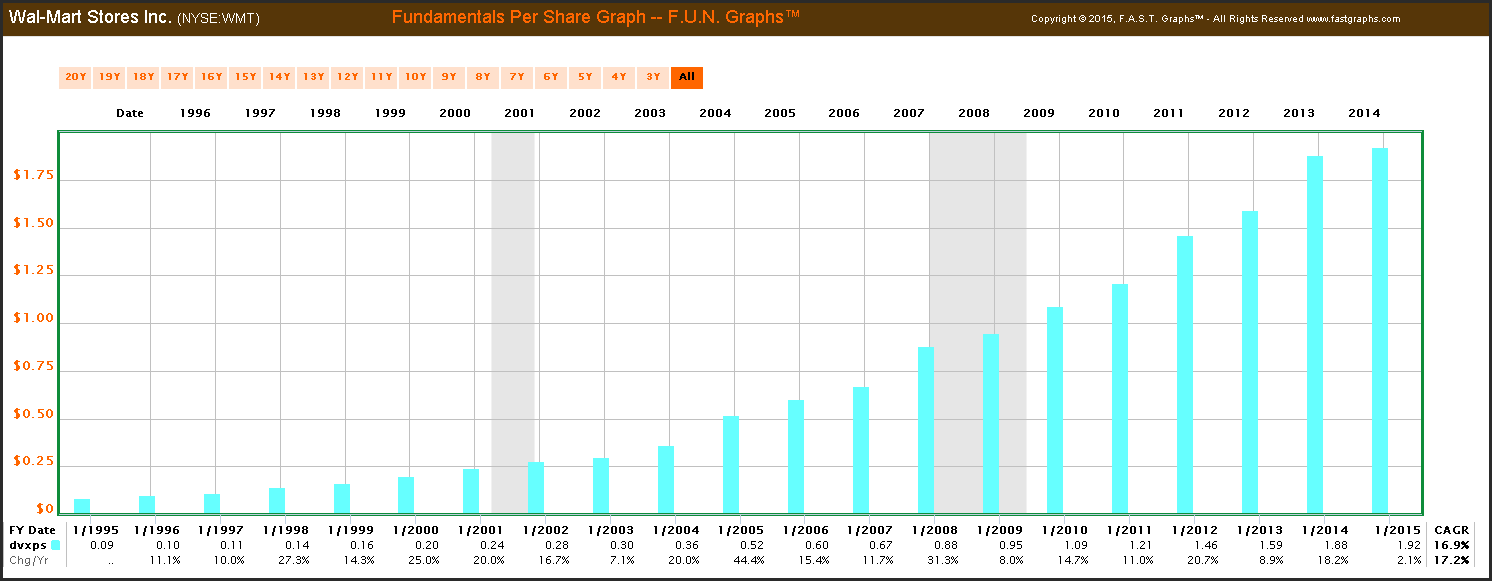

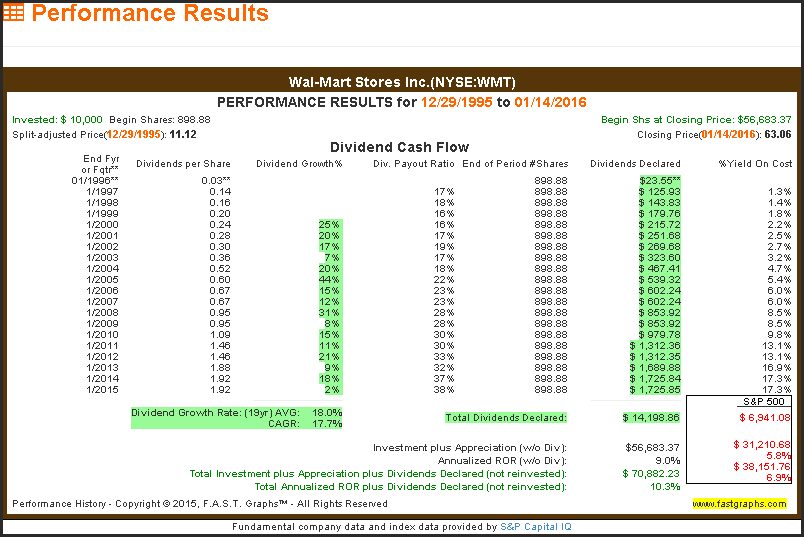

從以上我所討論關於Wal-Mart的成長潛力,很明顯不會是為了股票的報酬率。然而,若考慮它往後的高收益、無可挑剔的品質,以及基於現在低迷的營收得出的合理股價,這或許會吸引尋求收入且考慮安全性和品質的投資者。底下呈現出Wal-Mart從1996年開始持續成長的股利。

過去長期來看,Wal-Mart在累積股利收入和每年資本成長兩方面都勝過S&P500。雖然接著幾年的資本和股利成長都無法複製過去的經驗,但是Wal-Mart仍會是一個健全、高收益的長期投資。

摘要與總結

無論大多入的股票投資人承認與否,投資股票總會帶有一種根深蒂固的恐懼感,深怕會損失你所有的錢。因此,在股市不好時,人們會把熊市放大成(1210-TW)資本可能會完全的損失。雖然這種情況有時候會發生,但是真的很少會有股票一夕下跌100%,或甚至下市的。尤其當你是投資績優股時。因此,專注於以上所提的大哉問 (你是否相信這間公司會持續經營下去),這會幫助你緩和懼怕大幅損失的情緒。一旦發覺你要投資的公司事實上會比你存活得更久時,那些恐慌的情緒就很容易克服了。

無論我們認同與否,投資股票不變的事實是,總會有牛市和熊市,最重要的是,熊市的結尾無可避免的會接著牛市的開頭。如果還記得”經濟大蕭條”的話,事實就是這樣發展的。雖然很多人很難發現,但是上次的大蕭條的確創造了近代最好的投資機會之一。同樣重要的是,所以在股利發放上績優的股票,無論在經濟大蕭條前、中、後,均持續提升股利,其中也包括Wal-Mart。如果你是為了收入而投資,也知道自己為了甚麼而投資,你就會平靜的了解到自己每年的收入是持續在增加的。這麼做的人,就可以向自己的擔憂說再見了!(譯者/德克)

《GuruFocus》授權轉載

【延伸閱讀】

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)