一、一個重大的投資理論問題

有一個讀者在我推薦的券商那裡開了戶,留言給我,有沒有辦法把原來帳戶裡的股票轉託管。這個股票他持有了幾年,處於大賺狀態,我還是建議他先賣後買,他爽快地答應了,可過了一個多月,他告訴我:

讀者 :這個帳戶我賠了幾十萬,XXX股票賣了之後,一路向上不回頭

我:啊,我不是建議你先賣後買嗎?

讀者:我看公司已經漲了一兩倍了,買不下手,想等跌下去一點再買回來

我:!@#¥%

不過,讀者 B 的說法未必沒有道理,有一個經典的投資理念: “ 買入要有安全邊際,持有可以有一定的估值容忍度 ” ——否則稍微漲個 10% 就無法持有了。按照這個原則,讀者的股票處於無法買入但可以持有的階段,出於安全邊際的意識,放棄了買入,好像也沒有問題。有人說,不對啊, “ 買入要有安全邊際 ” 是指新買入,而讀者是賣了之後立即買回來,跟新買入不同,跟 “ 持有 ” 是一個道理。聽上去有道理,但 “ 持有 ” 和 “ 買入 ” 真的不一樣嗎?不妨先做一個判斷:

甲:手中持有股票 A ,研究了股票 B 之後,決定繼續持有股票 A 。

乙:手中沒有股票,研究了股票 A 和 B ,決定買入股票 A 。

假設他們的資金完全相同,請問,從他們分別決定持有和決定買入後,收益是否完全相同?答案當然是完全相同。所以從純粹的投資收益上說,持有和買入並沒有什麼不同,它們都代表你放棄了其他機會,付出了完全相同的機會成本,不應該有兩套標準。有人覺得不用糾結,只要能賺錢就行,但是, “ 持有和買入是不是一樣 ” 這個問題非常重要,它與投資中常見的幾個重大問題息息相關:

- 價值投資與長線投資到底是什麼關係?

- 如果一家公司一年完成三年的漲幅,到底要不要賣?

- 持有對估值的容忍度到底有多少?

本文就從 “ 持有 ” 與 “ 買入 ” 的區別入手,分析這幾個價值投資中的重大理論問題。

二、厭惡損失與禀賦效應

先說結論, “ 持有和買入 ” 在傳統經濟學中是一回事,但從行為經濟學的角度,又不是一回事,而影響我們投資行為的,更多是行為經濟學。“ 持有和買入 ” 的區別,首先要從 “ 厭惡損失 ” 開始說起。

假設你今天早上出門上班時的 “ 心情滿意度 ” 是 100 ,忽然,你撿到一個大皮夾,裡面有 100 元, “ 心情滿意度 ” 迅速上升 50% ,達到 150 ;可是樂極生悲,你遲到了,扣薪 100 元, “ 心情滿意度 ” 下降 50% ,變成 75 。一得一失,錢沒有任何變化,但 “ 心情滿意度 ” 卻從 100 變成 75 。

有人會說,這個計算有問題,為什麼 “ 心情滿意度 ” 不是加減某一個值呢,如果那樣算, “ 得而復失 ” 就沒有任何變化了。這就問到點子上了。好比同樣是撿到 100 元,一個百萬富翁和一個乞丐的感覺完全不同,我們擁有的東西是我們價值判斷的基準,所以 “ 心情滿意度 ” 的變化不是加減某一個值,而是乘除一個比例。上面的例子證明了 “ 決策心理 ” 中最重要的理論之一—— “ 厭惡損失 ” :得到一樣東西的快樂,通常小於失去一樣東西的痛苦。

“ 厭惡損失 ” 的一個常見心理:我們寧願放棄新機會去維持現狀,也不願承受萬一失敗的痛苦。如果你持有股票 A ,在研究股票 B 後發現如果只是略好一點,我們也不會換成股票 B 。這就是 2017 年諾貝爾經濟學獎獲得者理查德.塞勒教授的研究—— “ 禀賦效應 ” :當你擁有一樣東西之後,你對這樣東西的評價會高於你沒有擁有它時。

“ 禀賦效應 ” 對於投資行為的影響非常之大,它可能讓我們放棄更好的新機會。當然,大部分投資者在發現明顯的好機會時,也會換股,那麼到底 “ 禀賦效應 ” 會多大程度地影響我們的判斷呢?

三、禀賦效應造成的可持有區域

理查德.塞勒教授在說明 “ 禀賦效應 ” 時,做過一個實驗:他先展示了一批咖啡杯,再把學生分成三組,第一組 “ 賣家組 ” 每人得到一個,並要求他們賣掉這個咖啡杯,第二組 “ 買家組 ” 的任務是向賣家買這個咖啡杯,第三組 “ 自由組 ” 可自由選擇 “ 擁有一個杯子 ” 或 “ 得到同價值的一筆錢 ” ,然後讓三組人分別給咖啡杯標價。

結果, “ 買家組 ” 估價的中位數是 2.87 美元, “ 自由選擇組 ” 學生的估價 3.12 美元,兩者相對接近;但 “ 賣家組 ” 對咖啡杯的估價中位數為 7.12 美元,高出一倍多——再一次證明了 “ 擁有什麼,就高估什麼 ” 的 “ 禀賦效應 ” 。

理查德.塞勒等經濟學家的很多實驗中,都出現過大約 2 ∶ 1 的比例,於是得出 “ 禀賦效應 ” 的 “ 厭惡損失係數 ” ——兩倍獲得的快樂才能抵消相同損失的痛苦。當然,考慮到咖啡杯是實物商品,人會投注更多的情感,而股票是虛擬金融,人的判斷會更加理性, “ 禀賦效應 ” 會更弱一些——假定 “ 厭惡損失係數 ” 為 1.5 倍。這代表,只有在股票 B 的評估價值在股票 A 的 1.5 倍到 2 倍以上時,你才會考慮換股。

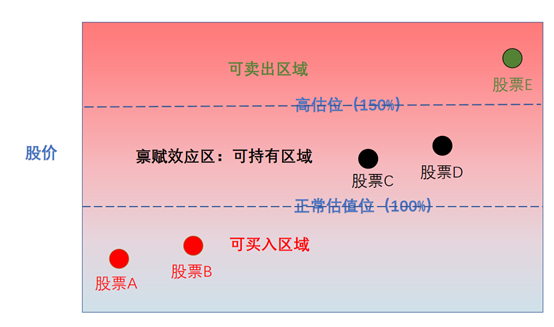

回到 “ 買入要有安全邊際,持有可以有一定的估值容忍度 ” 這句話,實際上是將股票按賠率設定兩個點: “ 正常估值位 ” 和 “ 高估位 ” ,按這兩個點把股份分成三段:可買入的價格段、可持有的價格段、可賣出的價格段。

如果厭惡損失係數為 1.5 ,即高估位是正常估值位的 150% ,如果 10 元是正常估值,那麼 15 元以上就是高估區域, 10 ~ 15 元的區域就是 “ 禀賦效應造成的可持有區域 ” 。

假設有 A 、 B 、C、D、E 五支股票,估算的內在價值完全相同,那麼我們買哪一支,就取決於他們的價格,如果我們現在是空倉,肯定是選最便宜的股票 A ;但如果已經持有,那麼,持有股票 C、D 可換股票 A ,持有股票 B 則不會換成股票 A ,而持有處於高估區域的股票 E 屬於無條件賣出,也不存在換股。

“ 禀賦效應 ” 完美的解釋了 “ 買入要有安全邊際,持有可以有一定的估值容忍度 ” 這句話,但是這裡有一個重大的問題。“ 禀賦效應 ” 只是解釋了人類的行為,並不是一種理性的選擇,既然股票 A 比 B 更便宜,那麼不去換股顯然是一種損失。如果人類面對的是量化程度,克服了心理上的 “ 禀賦效應 ” ,是不是就可以打敗我們呢?為什麼我們要屈從於這個心理上的錯覺呢?行為金融學講的不是 “ 應然 ” 而是 “ 實然 ” ,如果這就是人類行為的特點,投資中就需要從實際出發, “ 禀賦效應 ” 在其不理性的一面之下,隱藏著更大的價值。

四、估值沒有你想的那麼重要

在之前的文章中,我分析了一個觀點,不管是什麼投資理念,其獲利都來源於兩個方面:估值上升的錢和業績成長的錢。這兩種錢的賺法可謂是天差地別。賺業績成長的錢,研究的是公司未來的發展;賺估值的錢,不但要研究公司,還要研究人的行為,市場的風格。研究公司是一項相對理性相對穩定的工作,研究人和市場就有著極大的不確定性,所以有一句老話,買業績是科學,買估值是藝術。

所以,越是大資金,越是追求確定性,越是要以 “ 賺業績的錢 ” 為本。

其實兩者還有一個更大的區別:賺估值的錢,與時間無關,從低估到正常估值,從正常估值到高估值,可能等很久,也可能在幾天內迅速完成;賺業績成長的錢,與時間正相關,持有得越久,賺得越多。原因在於,估值是會 “ 均值回歸 ” 的,高估和低估都持續不了多久,早晚會回歸正常估值,但好的公司的業績並不會回歸——或者說回歸需要幾十年,超過了我們的投資生命。

越是長線的投資,獲利越依賴業績的成長,越是短線的投資,獲利越依賴估值的上升。

假設你是低估的 10 倍 PE 買入,買入後果然回歸到正常估值的 20 倍 PE,之後的十幾年,有時衝到 50 倍,有時又回到 10 倍,但均值就是 20 倍,那麼,不管今後業績成長多少倍,估值對獲利的貢獻比例都將永遠定格在 2 倍。假如你是正常估值 20 倍買入的,不管今後的估值如何變化,只要估值的均值仍然是 20 倍,估值對獲利的貢獻比例永遠是 0 ,你賺的全部是業績的錢。

巴菲特最主要的部位持有時間都超過 10 年以上,假設這些公司都在低估一半的價格買入,他的財富不過再翻一倍,他也不會從大神變成上帝;可問題在於,如果他一定要等這樣的機會,可能就沒有喜詩糖果、蘋果(Apple, AAPL-US)、可口可樂(Coca -Cola , KO-US)這些經典的案例,也就沒有巴菲特這個股神了。

持有遠遠比買入更重要,業績成長遠遠遠遠比低估重要,巴菲特正是在蒙格的影響下,放棄了 “ 撿煙蒂 ” 的低估買入原則,更追求 “ 優秀的公司正常估值買入 ” ,才有了今天的成就。

可是,做正確的事永遠更困難,持有比買入難多了,有些人面對持有公司的估值持續低估,信心會動搖;更多的人,面對持股品種大幅高估,總是忍不住先買出,而且非常享受賣出後股價暫時下跌帶來的快感。不過,估值的異常波動常常長達兩三年,超過一個人投資生命的 10% ,導致三年投資下來,低於市場收益一大截,或者一年透支三年利潤,這確實是一件挑戰人性的事情。這正是 “ 禀賦效應 ” 在投資中的正面作用, “ 持有 ” 這個行為,會賦予持有對象更多的價值,從投資行為學上說,它可以幫助你克服股價的波動,特別是脫離成本區間之前的波動,更長線地投資。

好吧,如果估值沒那麼重要,那麼,前半句,為什麼是 “ 買入要有安全邊際 ” 呢?

五、不完美的投資者

每次我分析 “ 低估不重要 ” 的時候,總有讀者用《投資策略實戰分析》中的一個經典結論進行反駁,這個結論用美股幾十年的數據表明,低估值策略在 5 年以上的維度,表現好於平均水平。

這個回測看上去跟 “ 低估不重要 ” 是抵觸的,但如果你看過原書的話,你會發現,這個回測的對像是 “ 所有股票 ” ,對於 “ 所有股票 ” 而言,其長期成長率等於 GDP 的成長,不用回測也知道,低 PE 公司在 GDP 成長上疊加了一個 “ 估值回歸 ” 的因素,當然會高於平均收益。而 “ 低估不重要 ” 僅對於高於 GDP 和產業成長的優秀公司有效,其前提是對公司穿透時間的長期價值的判斷。所以 “ 低估不重要 ” 是說:對於優秀公司的長期收益來說,業績成長的貢獻比估值上升的貢獻大,與《投資策略實戰分析》中的經典結論並不衝突。

換句話說,如果你能判斷出公司的長期價值並長線持有,估值就沒那麼重要,相反,估值就很重要。

事實上, “ 判斷業績持續成長 ” 比 “ 判斷低估 ” 困難多了,需要投資者擁有穿透時間分析公司長期價值的能力——可以不客氣地說一句,絕大部分個人投資者和相當一部分專業投資者都並不具備這個能力。對於大部分投資者,如果無法對公司的長期價值有深刻的認識,除了買基金,還有別的戰勝平均收益的辦法嗎?那就是以 “ 安全邊際買入 ” 原則。

我們現在有一個不太準的體重秤(相當於我們對價值的判斷能力),測出來的數據有時偏輕有時偏重,越重的東西誤差越大(優秀的公司常常被低估),且誤差只在一個範圍內,不可能 100 kg 測出來比 50 kg 輕,但如果兩個東西測出來是 100 kg 和 90 kg ,我就承認自己無法比較。

“ 安全邊際買入 ” 原則,實際上是承認我們的判斷會在一定程度上有誤差,我們判斷值 10 元的股票,可能只值 8 元,那麼我們就應該在 8 元以下買入,這 2 元的 “ 安全邊際 ” 代表你對該公司研究判斷能力打的折扣。總結下來,買入與持有在投資效果上沒有區別,在投資方法上有區別,前半句 “ 買入要有安全邊際 ” ,是對 “ 不完美投資者 ” 的補救;後半句 “ 持有要有估值容忍度 ” 才是核心,是價值投資收益的根本來源;前半句是順應認知的不完備,後半句是挑戰人性的弱點。

所以說,不要用動不動就用 “ 長期主義 ” 這種說法,把長線投資上升到價值觀的層面,長期持有本身不增加年化收益,而是用拉長時間的方法,降低不可測的估值波動的影響,讓收益回歸業績成長,讓報酬率更確定,僅此而已。

《虎嗅網》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)