「如果你在大海中撈不到針,就把大海買下來!」——指數型基金教父約翰.柏格(John Bogle)

我想指數化投資人對這句話及其作者應該都不陌生,如果說世界上真的有像「呼吸」一樣難度的投資方法,你有興趣嗎?指數型基金透過複製大盤的方式、將眼光著重在降低管理費、提升稅務效率,最後獲得平均之上的報酬。由 Taylor Larimore、Mel Lindauer、Michael LeBoeuf 共同著作、樂金文化出版的鄉民的提早退休計畫〔觀念版〕將領讀者一窺指數型基金的奧妙。閱讀後,也許對自己持有的資產有一些新的配置計畫也說不定。

「指數型基金」投資

與其他活動相比,投資遊戲有一個極為重要的不同之處。我們大多數人在任何追求中,沒有機會跟平均水準一樣優秀,因為其他人會花很多很多時間練習和磨練技能。但是,我們可以在完全不練習的情況下,也能跟股市裡平均的投資者一樣好。——傑諾米.席格爾(Jeremy Siegel),賓州大學華頓商學院財務金融教授,《長線獲利之道:散戶投資正典》(Stocks for the Long Run)一書作者。

威廉.伯恩斯坦(William Bernstein)在他傑出的著作《投資金律》(The Four Pillars of Investing)中寫道:「股票經紀人為客戶提供的服務方式,就跟邦妮與克萊德(Bonnie and Clyde;編按:兩人是1930 年代著名的鴛鴦大盜,他們的犯罪故事還曾被改編成電影《我倆沒有明天》)服務銀行的方式一樣。」儘管大多數人不會公開承認這點,但絕大多數的股票經紀人、共同基金經理人、投資產品業務人員,以及資產管理者都不值得僱用。事實上,他們之中的大多數人都是以犧牲客戶的利益為代價,而積累了大量財富。不只一個經紀人說過:「我們透過千萬富翁,成為百萬富翁。」

什麼?你說你的理財人員讓你發財?我們真誠的希望如此。然而,有一種非常簡單、無需動腦筋的投資策略,叫做被動式投資,你至少有 70% 的機會在一段較長的期間內,表現優於任何特定的金融專業人士。在大約 20 年的時間裡,被動式投資的表現優於 90% 主動式管理的基金。原因在於,這個系統能讓你保留更多的錢,為你發揮作用,這意味著給經紀人、投資公司、共同基金經理人、資產管理者,以及政府的錢更少。這聽起來也許好到令人難以置信,但這次它確實是真的,而且有大量的實際證據支持。

投資,別靠生活常識

透過教育與經歷,我們大多數人開始學習並實踐某些對我們有用的生活原則。例如:

- 不要滿足於平均水準。努力做到最好。

- 聽從你的直覺。你內心的感覺通常是正確的。

- 如果你不知道如何做某件事,就去問。與專家交談或僱用專家,讓專家來處理。這會省下你大量的時間和挫折感。

- 付出多少就得到多少。好的幫助不便宜,便宜的幫助不好。

- 如果出現危機,就採取行動!做點什麼來修正它。

- 歷史總是不斷重演。預測未來表現的最佳指標就是過去的表現。

好吧,你猜猜看怎麼了?把這些原則應用於投資,注定會讓你變得更窮。身為一位投資者,只要你接受略低於指數的報酬率,就可以遠高於平均水準。聽從你的直覺是最糟糕的事情。雖然有時候僱用專家是值得的,但你得到的可能比你付出的更少。試圖透過採取行動來解決注意到的投資危機,通常只會帶來糟糕的報酬率。利用昨天的結果,來挑選明天的高績效表現投資或投資專業人士,是另一個失敗的策略。投資有一套全新的規則,如果我們想要成功,就需要遵守這些新規則。

根據波士頓的 Dalbar, Inc. 的資料顯示,從 1993 年到 2012 年,標準普爾 500 指數平均每年上漲 8.21%。然而,在相同的 20 年期間當中,股票型基金投資者的平均年報酬率僅為 4.25%。換句話說,如果一位普通的股票型基金投資者,購買了一檔低成本的標準普爾 500 指數基金,並持有它,他/她的報酬率幾乎會多一倍。研究發現,表現較差的原因是由於投資者的行為,像是市場擇時與追逐熱門基金等行為。如果這些投資者是長期、買入持有的投資者,那他們獲得的報酬率將會接近市場報酬率。當投資者平均的表現低於指數這麼多的時候,很明顯的,大多數人都是用一套糟糕的指導方針在玩鬧,或者根本就沒有指導方針。一次性投資 1 萬美元於報酬率 8% 的投資,複利 20 年後會累積到 46,610 美元。同樣的 1 萬美元,在同一段期間投資於報酬率 4.25% 的投資,複利後只能累積到 22,989 美元。

為什麼這麼多的日常生活原則不適用於投資世界,原因很簡單:股市的短期表現是隨機的、不可預測的,而且對大多數人來說,是傷腦筋的。下次你再聽到有人說,他/她知道股票市場或任何股票在未來幾週、幾個月,或幾年的走勢,你可以確定他們要不是在說謊,就是在自我妄想。

美國股市有 200 多年的歷史,且長期的趨勢是上升的。從長期來看,股市的表現一直相當一致。在任一段 50 年的期間當中,它在扣除通貨膨脹率之後,每年提供了 5% 到 7% 的平均報酬率。這意味著,如果你投資於充分分散風險的一籃子股票,且不去理會它們,那你的投資的購買力大約每 12 年就會增加一倍。

雖然長期的報酬率相當一致,但是短期的報酬率卻波動很大。從長期來看,股票提供了所有投資中最高的潛在報酬率,但對於那些不了解市場、缺乏健全的投資計畫能應對市場的人來說,短期的大起大落行情可能是一場惡夢。1990 年代是股市的輝煌歲月,但 1930 年代則是一場災難。

指數化投資

指數化投資是華特.米堤(Walter Mitty;編按:他是電影《白日夢冒險王》中的主角)會喜歡的一種投資策略。它只需要很少的投資知識、不需要技巧、幾乎不需要時間和努力—而且表現優於 80% 的投資者。它可以在你的儲蓄自動複利的同時,讓你把時間花在工作、玩樂或做其他任何事情上。它的困難程度就跟呼吸一樣,耗時程度就跟每年去一次速食店一樣。

策略的核心是:與其僱用專家,或花費大量時間決定哪些股票、或主動式管理的基金可能會表現最好,不如直接投資指數型基金,然後忘了這件事!正如我們在第四章中所討論,指數型基金試圖跟它想複製的市場領域的報酬率一致,但只減去非常小的管理費。例如,領航集團的領航 500 指數,試圖複製標準普爾 500 指數的報酬率;整體股票市場指數基金,試圖複製整體範圍的美國股票市場指數;整體國際股票指數基金,則試圖複製廣泛跨區域的國際股票的報酬率。除了股票指數基金,還有試圖複製各種債券指數表現的債券指數基金。另外,還有持有各種股票與債券指數基金組合的指數組合型基金。

為什麼指數型基金能贏?

指數型基金的長期表現優於大約80% 的主動式管理基金。它們能做到的原因很簡單:最低成本。在一個隨機的市場中,我們不知道未來的報酬率是多少。然而,我們知道,保持低成本的投資者,將會比不保持低成本的投資者獲得更高的報酬率。這就是指數投資者的優勢。更具體的說,以下是指數的成本與其他優勢:

- 沒有銷售佣金。

- 營運費用低。

- 許多指數型基金都具有稅務效率。

- 你不需要僱用資產管理者。

- 指數型基金是高度分散投資且低風險的。

- 誰來管理這檔基金並不重要。

- 投資風格轉移與追蹤誤差不是問題。

讓我們更詳細的看看這些優點吧。

1.沒有銷售佣金

從經紀人那裡購買收取銷售手續費的基金,通常代表要收取4% 到6% 的銷售費用。那筆錢會直接進入經紀商的口袋,而不是進入你的帳戶中運作。你的錢在投資之前先被剪了個漂亮的髮型。有了無銷售手續費的指數型基金,你所有的錢都能為你效勞。當然,經紀人可能會告訴你,他或她的基金是由業內一些頂級的專業人士所管理,因此你是為他們有智慧的建議與指導付費。然而,研究表明,收取銷售手續費的基金,表現並沒有比無銷售手續費的基金更好。如果減去佣金成本,它們的表現甚至更糟。比較有可能的是,你是在為經紀人的賓士付錢。

2.營運費用低

主動式管理基金通常每年的費用比率為1% 到2%。也就是說,每年會從你的投資餘額中扣除1% 到2%,用來支付基金經理人和基金營運的其他費用。相比之下,管理指數型基金非常便宜和容易。沒有人需要決定購買或出售哪些基金,以及何時該購買或出售它們。管理者只需複製指數。在電腦的幫助下,它很容易管理。因此,大多數指數型基金的費用比率遠低於0.5%,許多指數型基金的費用比率為0.2%,或甚至更低。如果你不認為這些微小的成本很重要,那麼想想以下情況:假設有人投資1 萬美元於一檔共同基金,投資期間20 年,平均年報酬率為10%。如果這檔基金的費用比率為1.5%,那麼20 年後這筆投資的價值為49,725 美元。然而,如果這檔基金的費用比率為0.5%,那麼20 年後它將價值60,858美元。經過20 年的複利,僅僅1% 的費用差異就會產生18% 的報酬率差距。

3.稅務效率高

每當主動型基金賣出一檔有賺錢的股票,就會產生一個應稅事件,並轉嫁給投資者。對你來說,這代表著你會得到一份稅單,它會從你的投資報酬中減去應繳的稅。除非你在延後課稅或免稅帳戶裡持有這檔基金,否則長久下來,山姆大叔的錢會愈來愈多,而你的錢會愈來愈少。相比之下,整體市場指數基金的週轉率很小。由於它們只是複製全部或大部分的股票市場,因此你比較不可能被高額的稅單嚇到。

4.無須僱用資產管理者

指數投資非常簡單,以致於真的沒有必要僱用一位資產管理者,來監控你的投資組合,除非你確實覺得有必要這麼做。典型的資產管理者每年收取0.75% 到3.0% 不等,來管理你的投資組合。再說一次,錢是進入別人的帳戶裡複利成長,而不是留在你的帳戶裡複利成長。

5.高度分散投資且低風險

正如我們將在第十二章討論的,分散投資是降低投資風險的關鍵。在股市中致富的最快方式,就是持有下一個微軟(Microsoft)。失去所有錢的最快方式,就是持有下一個安隆公司(Enron)。事先分辨出它們是不可能的。不過,你不需要提前分辨出它們,來為你的投資獲得合理的報酬。如果你買進標準普爾500 指數基金,你的投資就是非常分散風險的,而它的表現將與500 間美國頂尖企業的股票相符。它有可能把你所有的錢都賠光嗎?有可能,但發生這種情況的可能性非常小,幾乎為零。如果500 間美國頂尖企業的股價都暴跌到零,那你的投資組合的價值,將會是你最不需要擔心的問題。如此重大的經濟崩潰,會讓大蕭條看起來像是富貴名流的生活方式。

《共同基金大陷阱》(The Great Mutual Fund Trap)一書的作者格雷格.貝爾(Greg Baer)與蓋瑞.詹斯勒(Gary Gensler),做了一項研究,他們將主動式管理的國內基金的風險,跟威爾夏5000指數(涵蓋美國股市的大範圍整體股市指數)進行比較。他們發現,在截至2001 年12 月31 日為止的十年期間當中,主動式管理基金的標準差(衡量風險的指標)為19.4%,相比之下,更分散風險的整體股市指數的標準差為16.2%。

6.誰來管理基金影響都不大

就像其他任何職業一樣,有些主動型基金經理人比其他經理人更出色。他們都不是華倫.巴菲特和彼得.林區。林區在1978 年到1990 年管理富達麥哲倫基金(Fidelity Magellan fund),平均年報酬率為29%。根據標準普爾的資料顯示,在截至2012 年12 月31 日為止的十年期間當中,所有類別中的主動式管理基金表現都低於它們的指數。此外,維持高績效表現的經理人很稀少,因此有些投資學者會將他們持續的績效表現歸因於運氣。許多昨日的超級明星經理人和基金,今天的表現都不如大盤,反之亦然。再說一次,事先分辨出他們,並且知道他們什麼時候能表現好,是問題所在。至於指數型基金,由誰管理基金不是什麼重要的問題。經理人要做的事就是追蹤適合的指數。

7.投資風格轉移與追蹤誤差不是問題

對於主動型基金來說,基金中的一些股票,總是有可能從一種類別轉移到另一種類別。由於指數型基金旨在複製市場的某個特定領域,比如大型成長股或小型價值股,因此這些基金不可能轉移到另一種類別。

由於指數型基金簡單、低成本、易於管理,因此投資指數型基金對幾乎每個投資者來說,是極佳的選擇。由於主動型基金的成本較高,大多數主動型基金經理人每年的表現,必須比他們各自的指數高出 2%,才能與指數型基金的表現相媲美,而這對大多數基金經理人來說,是非常困難的。很多非常聰明的人每天花費無數的時間,試圖去分析、擇時,以及擊敗市場,但很少有人能長期做到這件事。想知道誰是績效表現的明日之星,幾乎是不可能的。少數投資者會做對,但更多的投資者會做錯,而且表現會不如那些單純進行指數化投資的投資者。

在學校裡,通常需要付出許多努力才能得到 A,而付出較少的努力就會得到 B,以此類推。在投資方面,如果你花大量的時間和精力研究市場,或者花錢請人管理你的投資,那麼你成為 A 級投資者的可能性不到 20%。然而,如果你對投資一無所知,花最少的時間在你的投資上,並買進指數型基金,那你就有 100% 的機會成為 B 級投資者。在一個大多數投資者得到 D 或更差的分數的世界裡,B 是美好的。

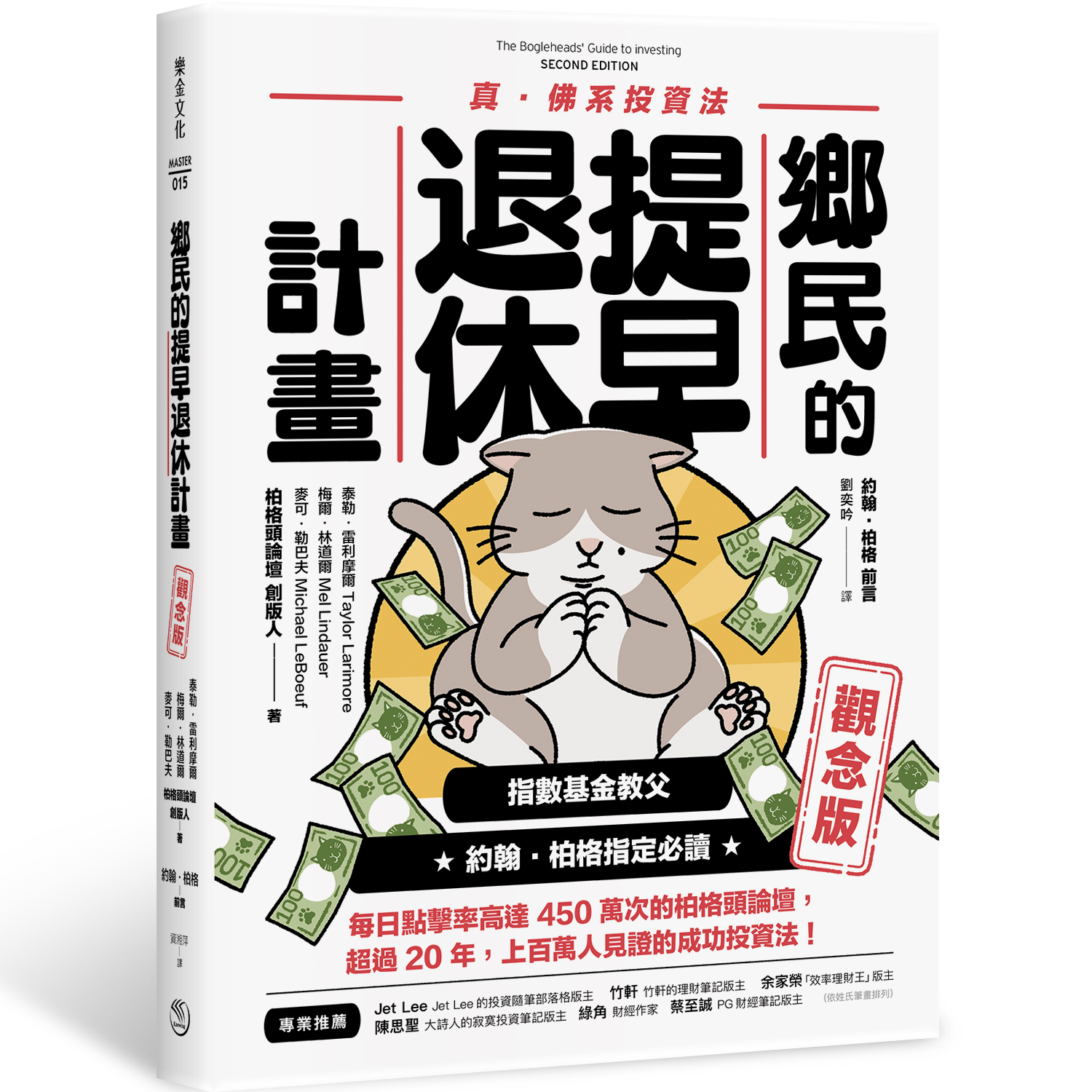

書名:《鄉民的提早退休計畫〔觀念版〕》

作者:Taylor Larimore、Mel Lindauer、Michael LeBoeuf

出版社:樂金文化

【延伸閱讀】

找藉口很簡單-改善投資績效卻很難.png)