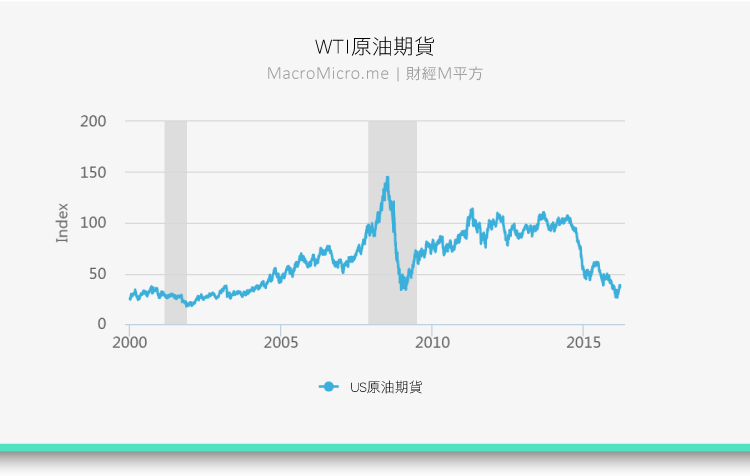

過去的24個月內,WTI原油價格由每桶100美元崩跌至今年2月的每桶26美元,高點至今下跌超過70%,原油價格也連帶所有商品原物料下跌至近年來的新低點,而在2月中OPEC等國達成減產協議後,油價出現反彈。到底油價未來怎麼走,有什麼是要觀察的指標?M平方在新推出的「操盤人必看」單元,統整了幾項影響原油市場的因子,提供大家做為投資上的依據:

- 原油供給與需求

- 原油庫存

- 美國鑽油井數量

- 原油COT籌碼

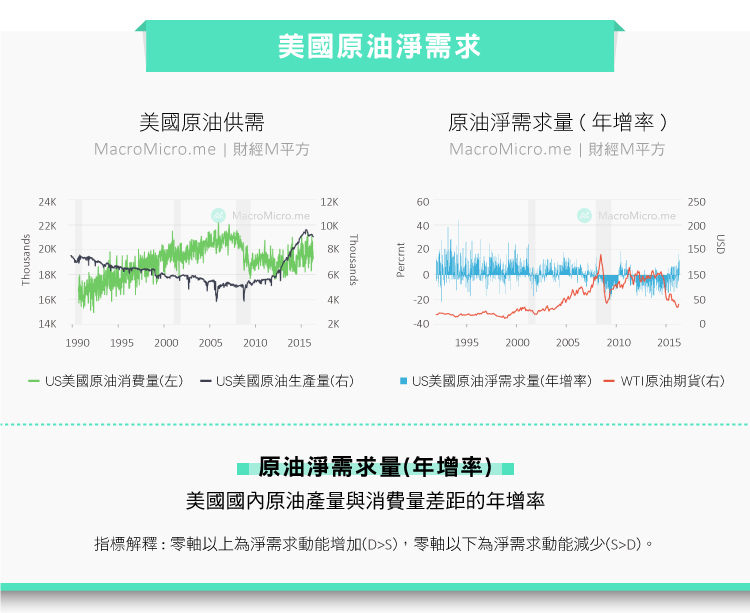

1. 原油供需看生產量與消費量:

供需方面以觀察美國為主,主因美國的總用油需求佔全球超過20%,而近幾年來原油供給變化最多的就是美國。因此建議可以觀察EIA每周所公布的美國國內原油產量與消費量,由下圖(左)中顯示目前美國的用油需求穩定,然供給則持續擴增,也是主要造成這次油價崩跌的原因。

然而,價格所反映的往往並非絕對值上的變化,而是指標中「動能」上的變化,因此M平方將其供給與需求間的差距(淨需求),轉換成年增率,即為下圖(右)之柱狀體。當指標零軸以上為淨需求動能增加,零軸以下為淨需求動能減少。近期指標自底部出現收斂,顯示整體美國在油價崩盤後,生產商因虧損而減少生產,根據過去經驗,在1999、2002、2009時,該指標也曾出現過自底部收斂,當時即出現油價低點,因此未來可持續觀察此指標是否持續收斂甚至確立轉正,以確立石油淨需求動能何時穩定。

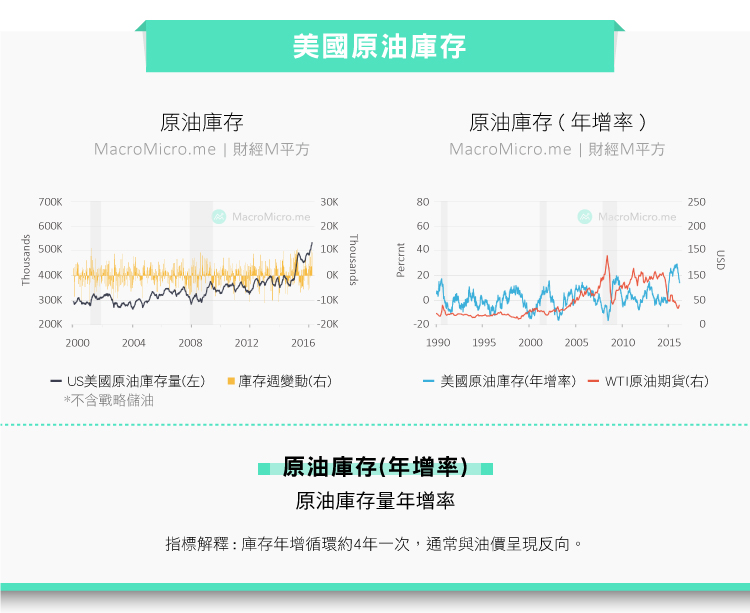

2. 庫存為最關鍵指標:

供需免不了觀察庫存的狀況,同樣建議觀察EIA每周公布的美國原油總庫存量以及其週變動,下圖(左)可看出目前庫存持續創新高,顯示當原油需求變動不大下,供給大量增加,市場並沒有將所有供給以更低價銷售出去,部分轉存至庫存待未來價格較高時再進行賣出。因此,單純觀察原油庫存數據是否出現下降走勢,是一種分析原油的方法。

經過統計分析後,顯示庫存與原油價格兩者的負相關係數高達-0.54,屬於高度負向關,而當把庫存換算成年增率時(下圖右),則可發現庫存循環約4年一次,而走勢亦與油價呈現反向,近期庫存年增率呈現滑落,未來1~2年原油庫存應將走入下降趨勢,如確立進入下降趨勢,則油價即有機會反轉向上。

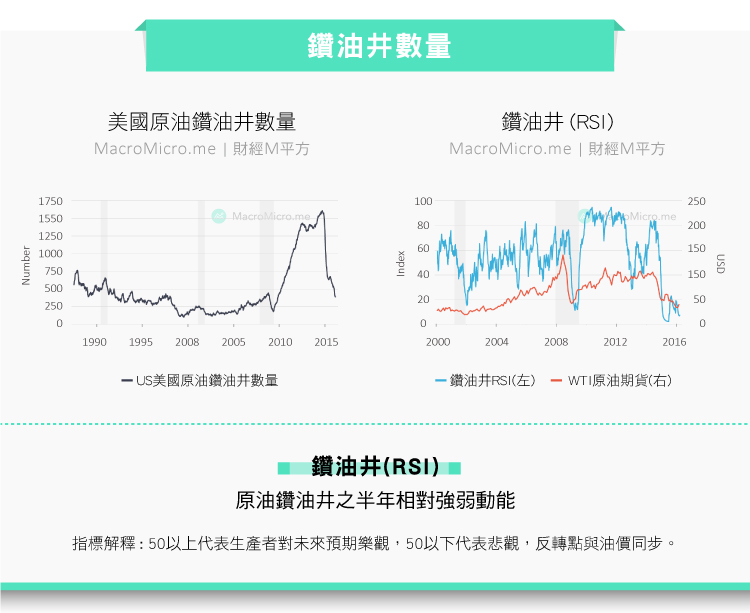

3. 鑽油井看廠商態度:

再深入分析供給面,則一定要關注美國鑽油井的多寡(下圖左),主因本波油價下跌,有很大因素來自Obama大力推動頁岩油產業,大量的頁岩油油井被開發,從2007年初至2014年底美國國內油井數量增加了1,300座,產能為過去的5倍;大量的需求轉為國內生產,石油進口明顯降低。美國原油鑽油井數量為Baker Hughes每週調查之運作中鑽井台數量,每周之最後一個工作日公布。此數值表示廠商對油價未來的預測,當預測油價走揚,則鑽井數量增加,當預測油價走疲或是廠商出現虧損時,則鑽井數量減少。近期因油價大幅下挫,鑽油井數量持續減少,目前僅剩下不到400座。

我們將其視為重要參考指標,並將鑽油井之數量取RSI強弱分析後,可得到其鑽油井RSI(下圖右),可參考性明顯增加,當鑽油井RSI自下方反轉向上時(表示廠商對預期看好,開始增加鑽井),油價也出現反轉機會,可觀察油價與指標之背離情形。目前指標低檔震盪,油價也在低檔徘徊。

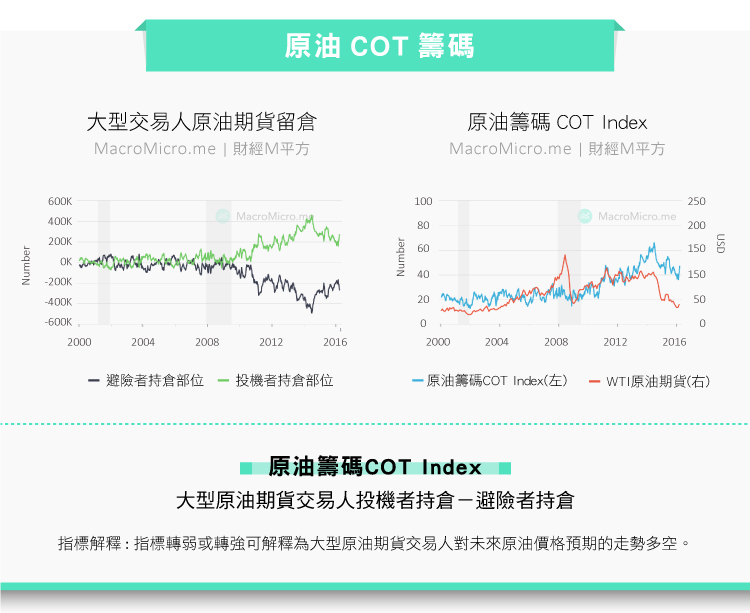

4. 原油COT籌碼看大額交易人態度:

最後,除了基本供需外,籌碼方面,市場最常觀察的指標是CFTC公布的「交易者承諾報告(Commitments of Traders, COT)」,此份報告每週五公布當週二大型期貨交易人的期貨留倉資料。而CFTC又根據交易人是否從事原油相關事業來區分為:

- 商業交易者(Commercial, 避險者):通常為從事採購、生產或銷售原油的廠商,此類交易人常能擁有實際生產或需求的相關資訊,進而在期貨市場中進行對自身有利的交易,故我們可以利用此交易人之避險部位來觀察大型機構法人的動向

- 非商業交易者(Large Speculators, 投機者):不參與實際原油生產銷售等等業務,僅僅只為了期貨投機而進行交易。

一般而言,避險者避險單投向市場時,大多會由投機者接收該部位,只有少數的部位會由小型投資人(規模不到申報門檻)吸收,因此若分別看兩者數據較難看出趨勢(下圖左)。我們認為既然一個代表避險,一個代表投機,且經過幾個學術研究產生出避險者的部位與市場走勢相反,而投機者的部位則與市場走勢相同,故原油籌碼COT Index(下圖右)以期貨投機者部位減去期貨避險者部位,向上,代表大型交易人對原油市場看多,向下則表示看空。目前整體趨勢仍向下,然近幾周出現反彈,持續留意大額交易人是否對原油看法反轉。

綜合以上,投資者可善用一些經濟基本面指標來觀察油價之實際供需間的狀況,而不會追逐價格的泡沫。指標透露目前原油市場的供需仍不健康,整體呈現供過於求的態勢,不過此態勢正因價格崩跌後出現改善,淨需求、鑽油井與庫存的動能皆無再明顯惡化,而籌碼指標亦透露類似結果,可持續留意相關指標變化,來判定油價可能走勢。

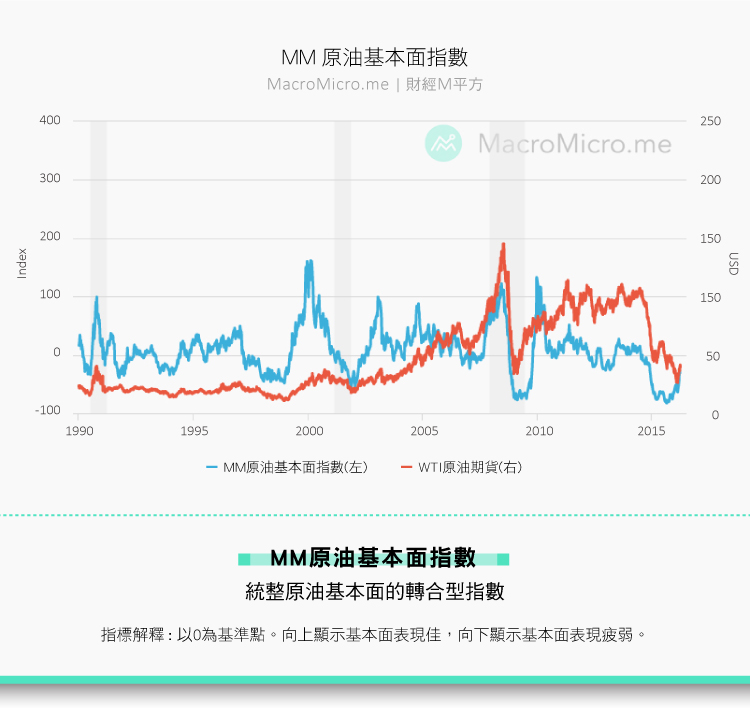

MM原油基本面指數

最後統整以上基本面因子,M平方計算出MM原油基本面指數,指數以0為基準點,向上表示基本面佳,向下則表示基本面疲弱,提供各位作為參考依據。

如欲觀察以上所有自動化更新圖表,請參考:【操盤人必看】WTI原油觀察指標

《財經M平方》授權轉載