當下的全球晶片業一片欣欣向榮,特別是在製造端,市場需求的爆發給產能帶來了巨大壓力,同時也促使更多資金湧向新晶圓廠或已有廠內新產能的擴充,但這種情況在不同廠商那裡的效果各有不同。

無論是 IDM,還是 Foundry,對於長期排名頭部的巨頭而言,它們的毛利率長期處於高位,面對這一波全球性缺貨狀況,對這些領先企業而言,利弊兼而有之,整體壓力還是不小的。而對於各領域第一陣營後部企業,以及第二陣營企業而言,它們迎來了難得的發展機遇,在這一波缺芯潮中過得很舒服。這在晶圓代工業表現最為凸出。

如果想知道更多晶片漲價的原因,也可以參考這篇文章 晶圓代工為什麼要漲價?會影響誰?晶圓代工產業鏈解讀!

一、晶圓代工最瘋狂

作為全球晶圓代工的龍頭,台積電( 2330-TW )的營收水準處於絕對的優勢地位,特別是自其 10 nm 製程量產以來,不斷拉大與三星之間的差距,使得後者最近幾年苦苦追趕,但差距並未顯現出縮小的態勢。與此同時,台積電的毛利率也長期處於高位。實際上,從 2005 年開始,該公司的平均毛利率就穩定在 45% 以上,而且一直保持一定速度的成長。當時,台積電正處於 90 nm 製程工藝營收高速公路成長的階段,也正是從那時起,相應晶片製造開始從 8 英寸晶圓向 12 英寸轉變,到今天,這種轉變基本完成(這裡是指先進製程,成熟製程晶片向 12 英寸晶圓轉變是從最近幾年開始的)。

目前,台積電的毛利率在 50% 左右,這是在該公司最近幾年向 5nm 、 3nm 和 2nm 製程大力投資情況下取得的,已經是很高的水準了。不過,即便是遇到了全球晶片短缺的好時機,台積電的最近幾年,以及接下來的投資規模和力度,對其獲利,特別是毛利率造成了很大的壓力。而作為技術成分高的半導體業的龍頭企業,必須保持較高的毛利率水準,否則是很危險的,這不僅對晶圓代工業適用,對 IDM 和 Fabless 同樣適用。

看一下台積電今年第二季度的財報,營收 3,721.5 億元新台幣,季增 2.7%,年增 19.8%,毛利率 50%,季減 2.4 個百分點,年減 3 個百分點,營業利益率 39.1%,季減 2.4 個百分點,年減 3.1 個百分點。按製程劃分,台積電第二季 5nm 製程出貨佔晶圓銷售金額 18%,7nm 為 31%, 16nm 為 14%,28nm 為 11% 。

可以看出,台積電的營收水準依然強勁,但毛利率和營業利益率都出現了環比和同比的雙重下降。另外,台積電已經量產的先進製程 5nm 、 7nm 在營收中的比例最高,這也符合其在最先進製程上的高投入邏輯,高投入自然有高產出,相信今後幾年 3nm 和 2nm 量產後,也會是同樣的情況。

然而,先進製程營收的提高只是一方面,毛利率也必須跟上,不然獲利能力就會下降,這顯然不符合高投入的目的和邏輯。 2020 年第四季度,台積電毛利率達到 54% 新高,今年逐季下降,雖然仍有 50% ,但資本市場多半希望可以在 50% 以上。而以上提到的第二季度的毛利率環比和與上期相比雙雙下降,似乎敲了一個小小的警鐘。必須保證今後一兩個投資週期內的毛利率依然處於較高水準。

對於晶片製造業,決定高毛利率的幾個主要因素是:高技術含量高產能、高產能利用率,以及較高的代工價格。對於台積電來說,前三個因素顯然是具備的,且水準都很高,那麼,要想保持或提升毛利率,還可以操作的就是提升價格了,這也正是台積電最近在做的。

就在上週,台積電通知客戶,先進製程和成熟製程晶片價格都有所提升,其中,先進製程報價平均提升幅度在 20% 左右,成熟製程的接近 10% 。

在台積電第二季度法說會上,總裁魏哲家曾表示:「為確保有適當的投資報酬率,定價及成本都很重要,台積電的定價是策略性的,並非投機取巧。在此同時,我們要面對製造成本的挑戰,因為先進製程的複雜度更高、成熟製程有新投資、全球製造版圖擴大,原物料及基本材料的成本也上升。因此,我們會持續與客戶密切合作,提供價值,並且繼續與供應商接洽,改善成本。」

魏哲家在回答外資法人關於定價的問題時說:「我們與客戶密切合作,在幫助他們成功的同時,也能有適當的報酬。展望未來,我們會繼續這麼做,盡可能聽客戶的想法,把成長最大化,獲得適當的投資回報,我們有信心把毛利率長期維持在 50% 左右或更高。」可見台積電的漲價是順理成章的。

對於台積電漲價,資深半導體產業分析師陸行之認為,之所以要漲價,其實是要彌補這兩年資本支出的錯配,並挽救毛利率在 50% 之上,因為台積電在 8 英寸及 12 英寸晶圓成熟製程的市佔率有流失。為了提升毛利率,除了開源,節流以降低成本也是有效的,例如,最近台積電啟動了 3nm 製程的 EUV 改善計劃(Con TI nuous Improvement Plan,CIP)。

EUV 光刻機價格越來越高,下半年即將推出的 NXE: 3600D 價格高達 1.4 ~ 1.5 億美元,雖然其每小時可處理 160 片 12 英寸晶圓,但與上代機型相比增加幅度不大。而由製程上來看, 4nm 主要是以 5nm 進行優化,EUV 光罩層大約在 14 層以內,但 3nm 將採用 25 層 EUV 光罩,所以 3nm 晶圓代工價格恐怕會上升到 3 萬美元,這並不是所有客戶都能接受的。為了降低客戶產品線由 5nm 向 3nm 推進速度放緩的疑慮,台積電啟動 EUV CIP 計劃改善製程,希望透過減少 EUV 光罩層數及相關材料,例如將 3nm 的 25 層 EUV 光罩減少至 20 層。設備商指出,雖然晶片尺寸將因此略為增加,但可以有效降低生產成本及晶圓價格,加快客戶產品線轉向 3nm 。

台積電今後 3 年計劃有 1,000 億美元資本支出,有 80 %將用於擴充先進製程產能,而隨著台積電先進製程向 3nm 及 2nm 發展,EUV 投資比重會大幅增加,若能透過 EUV CIP 計劃,減少 EUV 採購量,將有助台積電提高獲利能力。

與台積電相比,處在全球晶圓代工第一陣營的聯電( 2303-TW )和中芯國際( 00981-HK )的毛利率表現則異常搶眼。

聯電 2021 年第二季度財報顯示,營收為 509.1 億元新台幣,較上季成長 8.1% ,與上期相比成長幅度為 14.7% ,毛利率為 31.3% 。聯電毛利率突破 30% ,是一個很重要的指標,因為該公司上一次逼近這一數位的時間點,要追溯到 2011 年第 4 季的 29.16% , 10 年來,其毛利率多在 15% ~ 20% 之間徘徊, 2020 全年達到 22.1% 。

中芯國際方面,2021 年第二季毛利為 405.0 百萬美元,相較於 2021 年第一季的 250.1 百萬美元增加 61.9% ,相較於 2020 年第二季的 248.6 百萬美元增加 62.9% 。 2021 年第二季毛利率為 30.1%,相比 2021 年第一季為 22.7% , 2020 年第二季為 26.5% 。中芯國際的毛利率突破 30% ,也是一個歷史性時刻。

該公司表示,第三季度銷售收入預期環比成長 2% 到 4% ,毛利率預期在 32% 到 34% 之間。基於上半年的業績和下半年的展望,在外部環境相對穩定的前提下,公司全年銷售收入成長目標和毛利率目標上調到 30% 左右。因折舊攤薄,預計今年先進製程對公司整體毛利率的不利影響將下降到五個百分點左右。

顯然,在先進製程方面,聯電和中芯國際幾乎不存在像台積電那樣的困擾。雖說這兩家的技術不是最先進的,但它們在產能總量,產能利用率,以及代工價格方面都有極致的發揮,是其毛利率增幅快速提升。而隨著成熟製程晶片的短缺,在今後兩年內,這兩家高機率會一直處在甜蜜期內,毛利率還會穩步提升。

二、模擬晶片巨頭更看重毛利率

德州儀器(Texas Instruments, TXN-US) 毛利為 26.46 億美元,毛利率約 65% 。 2020 年全年營收 144.61 億美元,與上期相比成長 0.54% 。毛利為 92.69 億美元,毛利率約 64% ,淨利潤 55.95 億美元,與上期相比成長 11.52% 。

64% 的毛利率在全球半導體界是很少見的,高毛利率其實是高性能模擬晶片廠商的共同點。

在提升毛利率方面, TI 一直不遺餘力。對於這些高性能模擬晶片廠商來說,它們大都採用成熟製程,不需要像台積電那樣,每年都要在先進製程晶圓廠和相關設備上投入巨資,這對於穩定較高的毛利率是很有幫助的。不過, TI 並沒有因此停下腳步,為了保持產業頂尖的毛利率,採用了多種措施,其中一個重要方式就是將老舊的 6 英寸和 8 英寸晶圓廠向 12 英寸轉變。

在業內, TI 是很早這樣做的公司,多年前就已經著手做了。而最近兩年,業內有越來越多的成熟製程晶片晶圓廠,將 8 英寸的轉向 12 英寸的,大多是在全球晶片荒出現後採取的行動。

在過去 10 年內, TI 的利潤率一直保持上升態勢。按照 TI 的說法,創造高利潤率與他們用 12 英寸晶圓廠生產模擬晶片、降低成本有關。數據顯示, TI 的模擬晶片在 2018 年的營運利潤率高達 46.7% ,但嵌入式處理器的營運利潤率僅為 29.6% 。

近些年, TI 一直在穩步提升其 12 英寸晶圓模擬晶片的產量,以削減成本並提高生產效率。 TI 表示, 12 英寸晶圓廠的產量比競爭對手使用的 8 英寸工藝生產的晶片便宜 40 %。此外,對於模擬用途, 12 英寸晶圓廠的投資報酬率可能更高,因為它可以使用 20 到 30 年。

TI 將很多邏輯和嵌入式 IC 生產外包給代工廠,但模擬晶片主要都是在其自家的工廠生產。截至 2019 年,該公司 12 英寸模擬晶片產量佔其整體模擬晶片產量的比例超過了 50 %。考慮到 5G ,IoT、汽車和雲端運算等應用的成熟和大規模擴展,會推動相關模擬晶片需求的成長,因此, TI 還在進一步推進 12 英寸晶圓廠擴展,以保持並進一步提升其高利潤率。

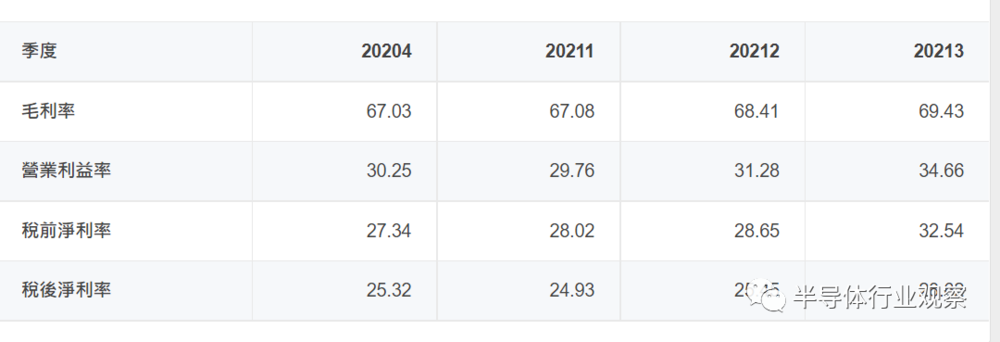

而處於模擬晶片產業第二位的 ADI,同樣具有很高的毛利率,其最近一次季度財報顯示的毛利率為 69.43% ,達到新高,而前幾個季度的毛利率也都保持在 68% 左右,如下圖所示。

▲ ADI 的獲利表現

最近,ADI 剛剛完成了對 Maxim 的收購,後者的毛利率也是高的驚人。Maxim 公佈的截至 2019 年 12 月 28 日的 2 季度財報顯示,毛利為 3.605 億美元,營業利潤 1.69 億美元,淨利潤 1.46 億美元,毛利率 65% 左右。這兩大高毛利廠商的合併,會對產業龍頭 TI 產生一定的衝擊,這或許也是 ADI 的目標。

三、數位晶片龍頭難當

與主攻模擬晶片的廠商相比,主營數位晶片業務的廠商毛利率並沒有那麼高,但領先企業的競爭同樣激烈,且與晶圓代工業有些類似,龍頭難做,而追趕者提升猛烈。

下面就以 CPU 霸主英特爾(Intel, INTC-US),及其主要競爭對手 AMD(Advanced Micro Devices, AMD-US)為例,簡單介紹一下。

AMD 在 2021 年第二季度的營業額為 38.5 億美元,經營收入為 8.31 億美元,淨收入為 7.1 億美元。營業額、經營毛利與上期相比成長一倍,獲利與上期相比成長超過兩倍,毛利潤為 48% ,與上期相比成長 4 個百分點,環比成長 2 個百分點。

2020 年第四季度,AMD 毛利率為 45% ,與上期相比持平,環比成長 1 個百分點。

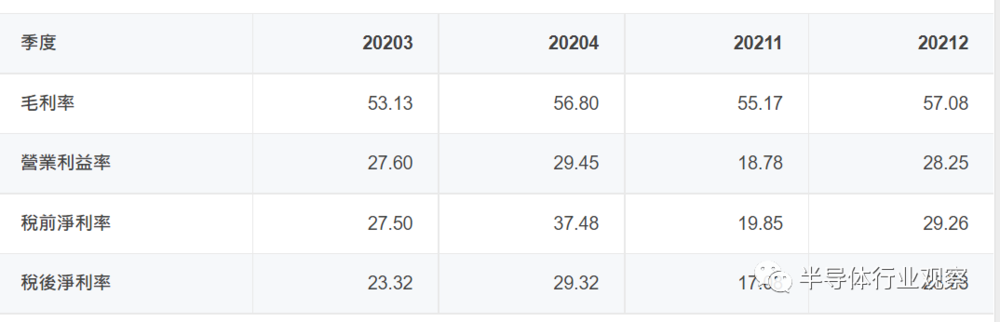

英特爾方面,其在 2020 年第一季度及之前的毛利率保持在 60% 左右,但從 2020 年第二季度開始,該公司的毛利率就開始小幅震盪下滑,而到了 2021 年第一季度,由於數據中心事業營收為 56 億美元,比去年同期下降 20% ,這原本是英特爾最賺錢的業務,其營收下降削弱了整體毛利,毛利率降到了 55.2% ,比 2020 年同期下降了 5 個百分點以上。

▲英特爾的獲利表現

可見,英特爾的毛利率有小幅下降的態勢,而 AMD 則呈現穩步上升的態勢。原因在於,無論是晶片設計端,還是製造端,英特爾這這幾年都是麻煩不斷,特別是 14nm 及更先進製程的研發和量產,遲遲不能形成市場競爭力。

反觀 AMD,其設計的 CPU,不但在性能方面逐步趕上,甚至超越英特爾,更重要的是,其晶片製造製程工藝和產能有台積電做保證,很快就能形成市場競爭力,給了英特爾越來越大的壓力,不得不採取降價策略,這明顯影響了英特爾的毛利率表現。

四、結語

綜合以上,無論是晶圓代工廠,還是模擬晶片巨頭,或是 CPU 兩強,在當下的競爭環境中,都表現出了較高的毛利率水準,但龍頭企業的毛利壓力明顯要高於追趕者,而近兩年的全球晶片短缺潮,又讓追趕者搶得絕佳的發展機遇,給龍頭企業施加了更多壓力。今後兩年,隨著晶片荒的延續,這種態勢可能會更加凸顯。

《虎嗅網》授權轉載

【延伸閱讀】

電競硬體後進者_-.png)

完美商業模式面臨危機.png)