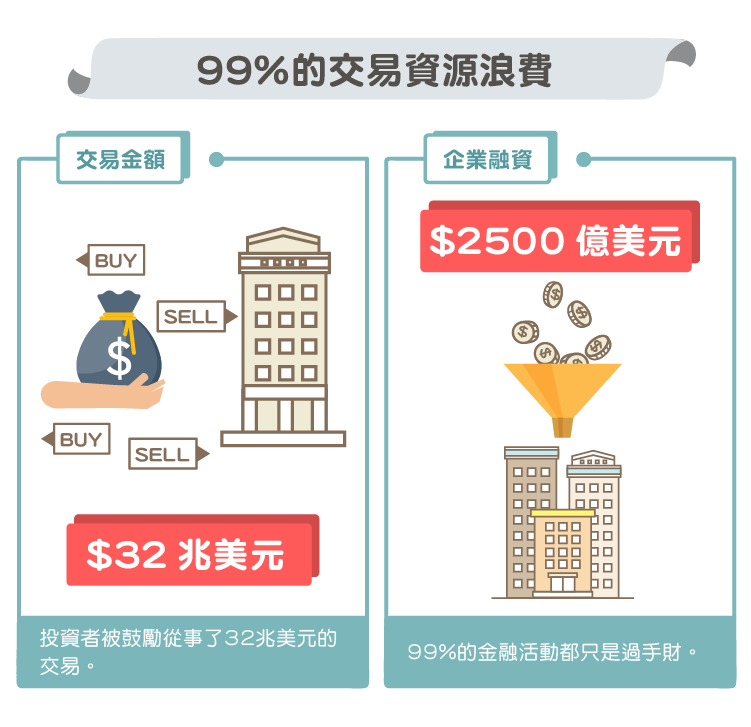

世界第二大基金管理公司先鋒集團 (Vanguard Group)創始人,約翰‧柏格 (John Bogle) 指出,每年高達 32 兆的證券交易金額並沒有為投資者帶來正收益。

為何 99% 的交易都是沒有用的?

在這同時,企業融資這也是股票交易所成立的根本原因,卻只佔有很小的一部分交易所業務。

約翰‧柏格 在接受《時代》雜誌採訪時說:金融的工作是為企業提供資本,但美國的 IPO 活動以及二次發行總共只有 2500 億美元。然而投資者卻被鼓勵從事了32 兆美元的交易,所以粗略計算,美國金融行業 99% 的活動都只是過手財,而賺錢的只有中間商,這就是資源的浪費。

32 兆美元無疑是很大一筆錢,相當於有兩個美國經濟從一個人的口袋交到了另一個人的口袋。然而投資者可能並沒有獲取多少收益,不過股票經紀人卻是賺得盆滿缽滿。

約翰‧柏格指出,表面上,投資顧問的職責是提供投資建議服務,但試問你真的透過他們的建議賺到很多錢嗎?研究顯示,美國的股票經紀人並不能提供什麼有價值的建議,他們不知道股票是否會漲,何時會漲。這個問題也沒人知道。

約翰‧柏格稱,如果你有股神巴菲特 (Warren Buffett) 那樣的數字頭腦,那買入便宜的股票並永遠持有,那麼恭喜你,但如果你只是個普通退休了的交易者,你就有大麻煩了!交易商們需要你的錢。他們需要你從事交易,從事很多交易,這是券商公司賺錢的重要途徑,不只是給出投資建議,而是保持你帳戶的交易活躍度。

有個很簡單的比喻,如果高速公路上沒有車再跑,那麼是收不到過路費的。所以華爾街的公司需要這些常規的交易,那些一整月都不做一筆交易的投資者是券商不喜歡的。約翰‧柏格認為無所事事才是關鍵,不要做什麼事情,站在那就好了。

1951 年時,共同基金業務僅占美國家庭儲蓄的 1%,但大學畢業的約翰‧柏格卻把基金行業作為了自己畢業論文的主題,並進入了僅有一支基金產品的威靈頓公司,約翰‧柏格的傳奇事業從此開始。

如果說威靈頓公司 (Wellington Management Company) 只是約翰‧柏格初入基金行業的成長時期,那麼 1974 年先鋒的成立,表示著約翰‧柏格開始走一條完全與眾不同的共同基金之路。

在隨後的 22 年裡,柏格以一系列的顛覆性創舉向世人展現了他自己和先鋒的品格。

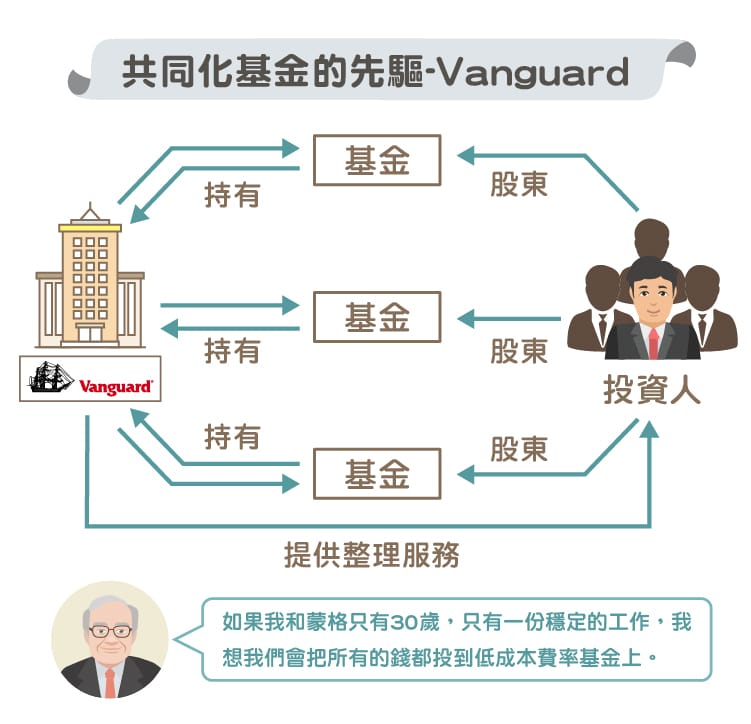

他首創共同化基金公司的股權結構,先鋒集團本身是被旗下管理的基金共同持有的,先鋒反過來又為基金持有人提供投資管理服務,購買基金股份的投資人則成為基金的股東。

約翰‧柏格親手締造了第一支指數基金,開創了一個全新的投資時代。

巴菲特說:如果我和蒙格 (Charlie Munger) 只有 30 歲,只有一份穩定的工作,我想我們會把所有的錢都投到像約翰‧柏格管理的先鋒 500 指數基金那樣的低成本費率基金上。

《ETF美股—世界財經》授權轉載

【延伸閱讀】