沙山路(Sand Hill Road),這條如雷貫耳的風投(VC)一條街,聚集了享譽全球的風投機構。不過,這些以矽谷為據點的風投公司,傳統上都只青睞當地公司,即便同處美國的紐約,對這些西海岸的沙山路VC而言,也是另外一個星球,如此,就更遑論世界其他地方了。但時代在悄然變化。在將近 13,000 公里開外的新加坡,兩位不願具名的新加坡風險投資人介紹,矽谷的藍籌股巨頭 Andreessen Horowitz( A16z )正在為其東南亞辦事處積極招聘人員。

大名鼎鼎的 A16z ,由 Marc Andreessen 創建,管理的資產超過 160 億美元,投資戰績覆蓋了美國網路科技的半壁江山,其中包括 Facebook、Twitter、Pinterest、Airbnb、Foursquare、Lyft,以及已經退出的 Skype、Instagram、Zynga 、Groupon 等。

而總部位於倫敦,專注後期風險投資的社會資本 Hedosophia,也正在新加坡物色人才。它顯然計劃在今年年底前,將兩名高層從英國調到新加坡,以便在東南亞建立自己的業務。

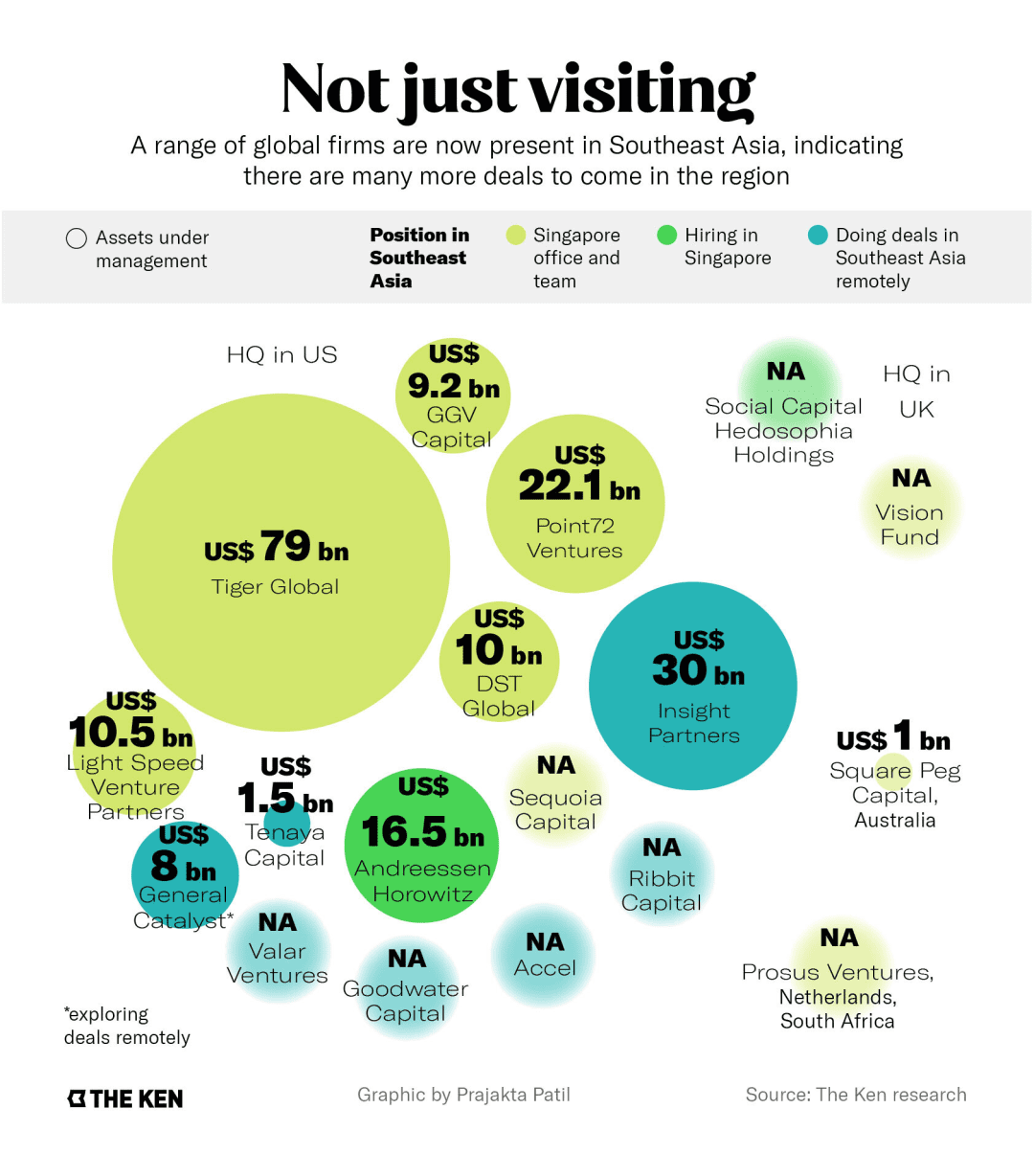

不過,早在這之前,Sea 在納斯達克敲鐘,已成功將東南亞新創企業擺在全球版圖,Grab 正開展 SPAC 計劃,而 Gojek 和Tokopedia 合併後的實體 GoTo,也瞄準了美股市場。分別於 2014 年和 2017 年在東南亞建立當地團隊的 500 Startups 和紅杉資本,是該地區首批入局者。目前,光速創投(Light Speed Ventures)、Prosus、紀源資本(GGV)、阿克塞爾(Accel)和中國啟明創投(Qiming)等全球性公司,均已在新加坡開設辦事處和團隊。這些,都向世界傳遞出一個訊號:新一輪的資本,正源源不斷地湧入東南亞。

資金湧入

前述一位投資人介紹,Hedosophia 已向一家新創公司發出了一份投資意向書,這可能成為其在東南亞的第一筆投資。媒體暫未得知該新創公司的身份。 ” 現如今,與我溝透過的每家美國基金都堅定地認為,東南亞是一個新興的科技中心。但在 2019 年,他們卻對此沒有任何興趣。 ” 一家東南亞金融科技公司創辦人玩笑著指出,其合作夥伴先前只當這個地區是度假勝地。出於當下進行中的一輪大額融資,這位創辦人要求匿名,以避免公開報導對其新融資產生負面影響。

東南亞經濟受到了新冠疫情的重創,目前還在繼續蔓延,但其科技產業卻在無意中受益於此。具體來看,疫情期間,Sea 的估值提升至 1,200 億美元,其納斯達克股票在 2020 年飆升了近 400% 。同時,Grab 宣布與美國公司 Altimeter Capital 合作的 SPAC 計劃,估值達到 400 億美元,另外印尼 Gojek 和 Tokopedia 合併為 GoTo,也在緊張地籌謀上市。

” Sea的成功,將東南亞新創企業放在全球版圖上。 “ 總部位於印尼的 BukuKas 公司 CEO 兼聯合創辦人 Krishnan Menon 表示。該公司為中小企業提供數字記帳服務和財務服務。 ” 就在一瞬間,西方投資人紛紛轉向東南亞,並熱衷於尋找下一個科技巨頭。 ”

5 月份,BukuKas 宣布了 5,000 萬美元的 B 輪融資。為此,Menon 與多達 10 家美國投資公司進行了交談。不過,Menon 為並未揭露首席投資者的身份。

“ 在助力 BukuKas 完成 E 輪融資此類大型融資環節,只有全球風投公司可以,當地風險投資公司卻愛莫能助。 ” 跨境金融科技創業公司 Thunes 的執行長 Peter De Caluwe 介紹: ” 東南亞沒有那麼多投資者能夠承擔起超過 1 億美元的融資額度。 “ 自 9 月以來,總部位於新加坡的Thunes在兩輪融資中籌集了 1.2 億美元,其中包括 2021 年 5 月從美國的 Insight Capital 注入的 6,000 萬美元。

這種來自外部的火力,加速了東南亞當地風投的 “ 內捲 ” 。在遭到新冠肺炎疫情衝擊之前,許多公司就已開始籌集成長期基金。但新入局的投資者也在追逐規模較小的交易,這給當地公司增加了新的壓力。 “ 有趣的是,新加坡的基金過去都過於擔心同業的動作。現在,競爭者不再是彼此,而是世界上最好的基金。這提高了我們所有人的門檻。 ” 前述一位新加坡投資人指出。

▲大批全球投資公司湧入東南亞/The Ken

噴薄的交易

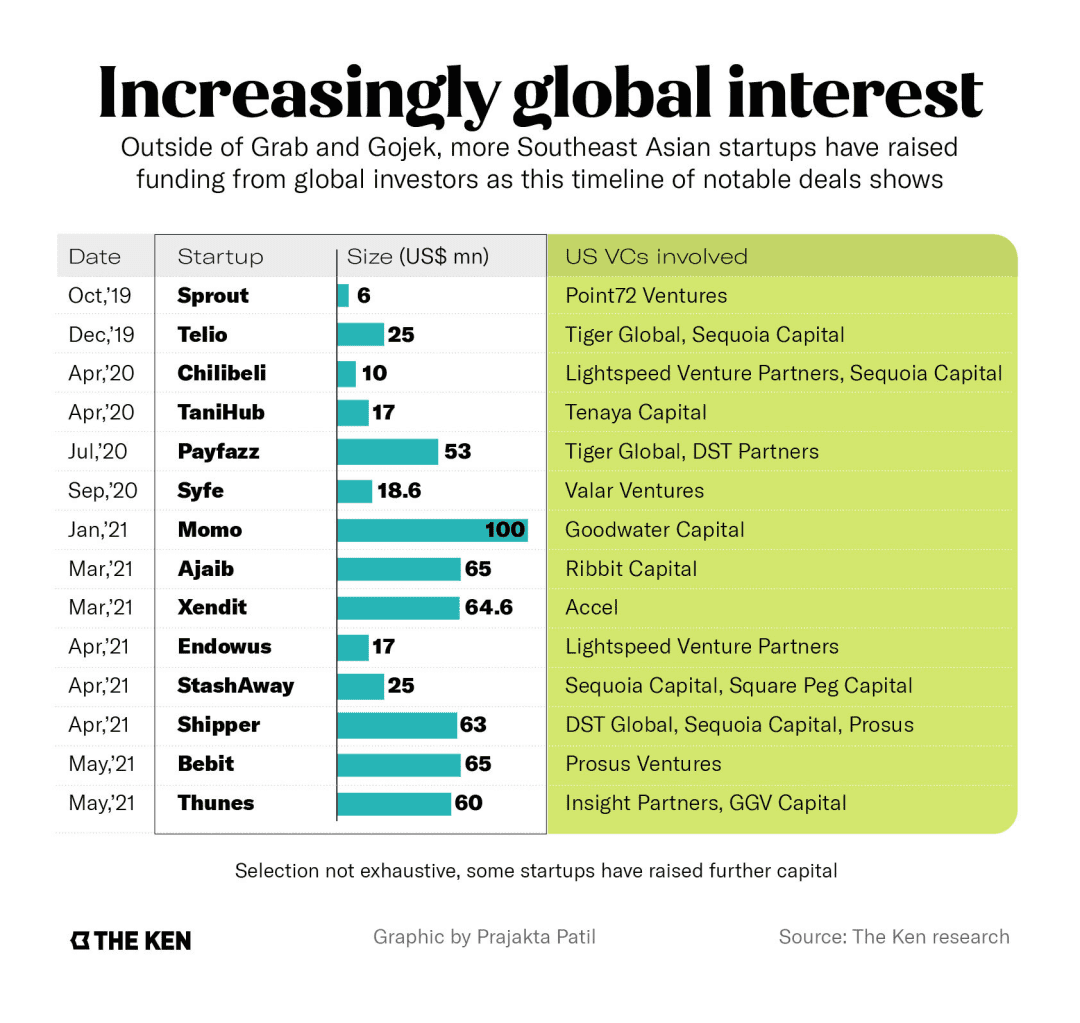

交易正在不斷湧現。除了 Insight 的交易外,據 Deal Street Asia 報導,Peter Thiel 設在紐約的基金 Valar Ventures 正在協商對 BukuWarung 投資,它是 BukuKas 的競爭對手。 2020 年 9 月,Valar 領投了新加坡機器人顧問新創公司 Syfe 的 1,860 萬美元 A 輪融資,這成為其在東南亞的首筆交易。緊跟其後的是對 BukuWarung 的投資。

一位知情的投資者表示,總部位於加州,專注於美國、但在韓國進行了引人注目的投資之後,Goodwater Capital 也打算投資BukuWarung。據說,Goodwater 正在為完成另一項交易進行深入談判,不過 The Ken 尚未得知這筆交易中涉及的創業公司身份。迄今為止,Goodwater 已經在東南亞達成了三筆交易,包括領投對越南金融科技公司 momo 的 1 億美元融資,因此,在短時間內,連續兩筆交易將,它迅速吸引市場的關注。據悉,該公司僅今年就計劃進行至少 6 筆投資,包括一些低於 100 萬美元的交易。

同時,軟銀(SoftBank Group Co, 9984-JP )願景基金(Vision Fund)和老虎全球(Tiger Global )也在與東南亞標的深入談判。去年募集了 23 億美元的美國基金公司 General Catalyst,也在積極主動地與東南亞的新創企業接觸。

Goodwater 聯合創辦人兼管理合夥人 Eric Kim 表示,該公司關注東南亞已經有一段時間了,目前正在探索 “ 融入該生態系統並成為其一部分的最佳方式 ” 。他拒絕提供具體的投資目標,也不願評價目前的交易。

過去一年,全球性公司紛紛湧入東南亞,在新加坡設立分支機構,其中包括紀源資本(GGV)、Prosus、DST global、光速創投(Lightspeed)和啟明創投等(Qiming)。但並非所有公司都願意前往實地考察。

Kim 介紹,其公司將採用它在韓國使用的遠程戰略。它早期投資了上市公司資訊服務公司 Kakao( 035720-KR )(目前估值為 450 億美元)和電子商務公司 Coupang(估值為 660 億美元)。而估值 26 億美元的韓國金融技術新創公司 Toss,是其投資的另一家公司。

” 在許多方面,疫情加速了事情的發展,因為你不需要透過商務旅行來會見創辦人。 ” Kim補充說,除了遠程通訊之外,Goodwater 確實計劃實地到訪東南亞。

YC基因

透過 Zoom 這類電話會議平台完成交易。無論是對東南亞感興趣的投資人,還是當地的創業者,都是福音。隨著疫情爆發,美國著名加速器 Y Combinator (YC)從實體機構轉向了遠程機構。這使得該公司每批吸納的新創企業超過了 300 家,其中越來越多的企業來自東南亞。更多來自東南亞的企業,意味著更多投資者接觸到該地區的新創企業。正如 The Ken之前報導的那樣,來自 YC 的認可使得很多公司在東南亞進行了首筆投資。

2015 年孵化於 Y Combinator 的印尼公司 Xendit,是 Goodwater 的第一筆投資。Kleiner Perkins 也投資了這家新創公司,促成了其在東南亞的第一筆交易。最近,另一家位於印度尼西亞的金融科技公司 PayFazz,YC 孵化後,獲得美國對沖基 Tiger Global 和 Facebook 早期投資者 DST Partners 的投資。

今年 4 月,總部位於印尼的股票交易應用程式 Ajaib(也是 YC “ 畢業生 ” ),成為美國 Ribbit Capital 在東南亞的首筆投資,Ribbit 還曾投資過美國交易巨頭 Robinhood。新加坡 Monk’s Hill Ventures 的聯合創辦人和管理合夥人 Kuo-Yi Lim 說: “ YC 提高了東南亞的形象和知名度。不斷湧現的東南亞優秀新創企業,讓全球投資者對投入更多時間和資源有了信心。 ”

▲全球投資者對東南亞的興趣正在不斷成長/The Ken

紅杉印度的 Surge 項目是另一個早期加速器,也產生了類似效應。現在,它的 “ 畢業生們 “ 已經吸引了老虎全球和光速創投的投資。但是,僅靠加速器項目就能完成交易嗎?在 Syfe、BukuWarung、Xendit、Thunes 和 PayFazz 這些新創企業中,有一個一以貫之的主題正吸引著風險投資的目光:金融科技。

金融科技狂吸金

近年來,金融科技在東南亞成長迅猛。包括從點對點借貸到專注於教育和支付處理等利基市場的貸款,再到數字銀行、投資應用程式和搭建現有銀行數位化橋樑。金融服務還在物流等產業的公司的發展藍圖中。

該地區的三座 “ 燈塔 ” —— Sea、Grab 和 GoTo 都深深致力於金融服務。例如,Grab 的新興金融科技業務是其成為上市公司的關鍵。Cento Ventures 創辦人 Dmitry Levit 告訴 The Ken, ” 東南亞新創企業商業模式,已經從當地所特有的基礎模式,擴展到了金融科技等領域,這些領域為全球投資者所熟知。 ”

成功的先例,也給投資者帶來極大的信心,他們期望投出投資東南亞的 Stripe 和價值 130 億美元的Plaid,後者在東南亞激發了更多的效仿者。同樣,美國的金融科技投資者在拉丁美洲賺得盆滿缽滿,這類企業在拉美已發展出相當大的規模。例如,巴西的 Nubank 已經籌集了超過 10 億美元的資金,據稱還計劃在美國進行 IPO。金融科技在拉美的成功,成為東南亞的樣本。 ” 如果有人是聖保羅數字虛擬銀行的投資者,他們會轉向東南亞並說:” 我知道未來,它昨天就發生在我身上。 ” Levit 說。

實際上, A16z 和 Ribbit Capital 也在拉丁美洲開展過金融科技交易。對於 A16z 來說,這是該公司在美國以外的唯一一個發展了重要業務的市場。在 2019 年的講話中, A16z 的普通合夥人 Angel Strange 指出,儘管亞洲在發展曲線上處於領先地位,但拉丁美洲靠近美國。不過,現在該公司似乎已經看到了足夠多的商機,開始對東南亞產生興趣。

跨國公司正透過大筆交易進入東南亞,但該地區的一些公司也在尋求早期融資。例如,正如 The Ken 之前所寫的那樣,紅杉資本和光速資本已經聯手為 Ula 和 Vara 等新創公司進行了種子交易。

Goodwater 的投資人 Kim 介紹,其公司不僅在關注金融科技,還在關注更廣泛的消費網路機會。 “ 我們在韓國的類似經驗告訴我們如何投資。企業家的素質有所提高,我們開始看到從矽谷或美國大學返回的海歸。這讓人想起 10 年前的韓國……人們嚴重低估了東南亞的消費者。 ”

FOMO 陷阱

東南亞以外地區的投資者對該地區的興趣日益濃厚。前述新加坡投資人介紹: “ 任何能讓其他基金坐下來,並註意到它們競爭對手正在進入一個尚未開發市場的做法,對我們所有人都有好處。 ” 然而,新來者和在位者之間是有區別的,那就是承諾。

Monk ‘s Hill 的 Lim 指出,大多數進入該地區的全球投資者可能每年只完成幾筆交易,而不是進行更持續的推動。 ” 投資者的興趣明顯增加,但我們尚未看到美國公司係統性地為東南亞籌集專款…… ”

專注於印尼業務的 Intudo Ventures 的創始合夥人 Eddy Chan 說,目前,這些國際公司都在尋求當地公司的幫助,幫助他們達成高質量的交易。Chan 預計將在 “ 未來幾個月 ” 宣布與跨國公司的一系列新交易,但他呼籲謹慎行事。 “ 全球公司可能會遇到一些陷阱,尤其是與當地文化和市場動態有關的陷阱。 ” Chan 表示: “ 某些公司可能會利用非獨立思考的 FOMO 類(Fear of missing out,害怕錯失機遇)投資者,以更高的估值籌集資金。 ”

以虛高的估值進行交易,不僅對是投資者的資金是一種威脅,還會搭進新創企業自身的未來。因為這將使進一步籌集資金變得困難,除非削減估值並完成 ” 下行融資 ” (即投資人在該輪融資中購買公司股票的價格,低於對上一次融資投資人支付價格的情況,也就是說新一輪融資對公司的估值低於公司之前的估值)。而成長中的新創企業需要資金來繼續成長。

這可能是許多全球基金緩慢進入東南亞的原因之一。但有跡象表明,情況正在發生變化,這對所有人來說都是一個挑戰,無論是競爭對手還是新創公司創辦人。 “ 隨著大量資本在相對較短的時間內流入,觀察創業公司是否有能力應對這股洪流,將是一件有趣的事情。 ” 前述風投人士表示。

《36氪》授權轉載

【延伸閱讀】