近期樂視傳出財務危機,市場傳言樂視代工夥伴仁寶(2324-TW),將認列鉅額逾期帳款。坊間知名部落客皆樂觀看待,認為損失金額應該不會太大,且還有原材料作為抵押品,但實際上沒有那麼簡單。

樂視是什麼公司?

這家公司在台灣或許還不是很有名氣,樂視本身是以網路電視起家,擁有許多合法的影片版權,消費者只要按月支付會員費,就可以瀏覽樂視網上面的影集。

在網路電視事業穩固後,樂視也開始朝硬體發展,想打造出專屬樂視的生態圈,於是在2015年開始,總計斥資人民幣30億元,逐步取得酷派近30%股權,並傳出將以20億美元併購北美TV品牌VIZIO。

原本的規劃,是想打造出一支適合觀賞影音的Smart Phone,改善樂視消費者的使用體驗。在推出自有品牌Smart Phone後,也確實獲得不錯的成績,在2015年第一代產品出貨量達500萬支,2016年第二代出貨目標上修至2,000~2,500萬支,成長相當快速。

若未來成功併購VIZIO,樂視TV出貨量將達到1,460萬台,可望超越中國本土品牌Hisense、TCL,躍居全球第三大品牌,僅次於韓系品牌Samsung、LG。

不僅如此,樂視還試圖跨足汽車市場,推出智能電動車LeSEE,雄心壯志可見一班。

驚傳財務危機,拖累仁寶

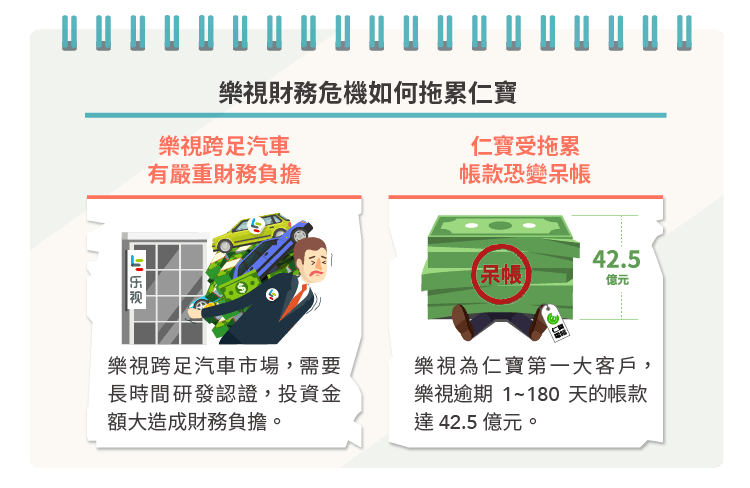

但也因為汽車產業需要長時間的研發、認證,才能有所收穫,前期的投資金額又相當龐大,導致樂視陷入沉重的財務負擔。而樂視本身的經驗,顯然不足以掌握汽車產業know-how,在研發及認證上,勢必會遭遇到很大的阻力,因此LeSEE一直沒有看到成果。

在樂視傳出財務危機後,首當其衝的,就是Smart Phone代工夥伴 ── 仁寶。

2015年,仁寶甫遭遇大客戶Microsoft退出Smart Phone市場,產品轉型大計遭遇嚴峻挑戰,恰巧碰到想跨入Smart Phone產業,又不具備產能的樂視,雙方一拍即合。

隨著樂視Smart Phone出貨量快速成長,很快彌補了Microsoft的訂單缺口,成為仁寶Smart Phone的主要客戶。沒想到,樂視會陷入財務危機,一併把仁寶拖下水。

昨日仁寶發布重訊表示,截至2016Q3,樂視帳款總計82.9億元,其中逾期1~180天帳款42.5億元,且樂視存放在仁寶的原材料金額大於逾期帳款金額。表面上看起來,就算樂視的帳款變成呆帳,也還有原材料可以抵銷損失,但實際上並沒有那麼簡單。

原材料的減損問題

首先,Smart Phone零組件很多是客製化的東西,例如根據iPhone 7設計打造的機殼,絕對不可能用在Samsung Galaxy Note 7,如果品牌廠減少拉貨,導致代工廠備了過多庫存,最後就只能當成廢料打銷。當然,也會有部份零組件,像是石墨散熱片,或許可以通用在較多的機種上。

其次,仁寶的Smart Phone客戶來源相當集中,前兩大客戶樂視、SONY分別佔有50%、30%的訂單量,顯示仁寶並沒有足夠的Customer Pool去消化這批庫存。

也就是說,樂視存放在仁寶的原材料,絕不可能全部都能轉賣給其他客戶,而且在轉賣給其他客戶的同時,可能也要給予適當的價格折讓,導致這批存貨必然面臨減損。

若把減損考量進去,是否還大於樂視積欠的帳款?這個問題恐怕得多加評估。

仁寶轉型大計恐將受阻

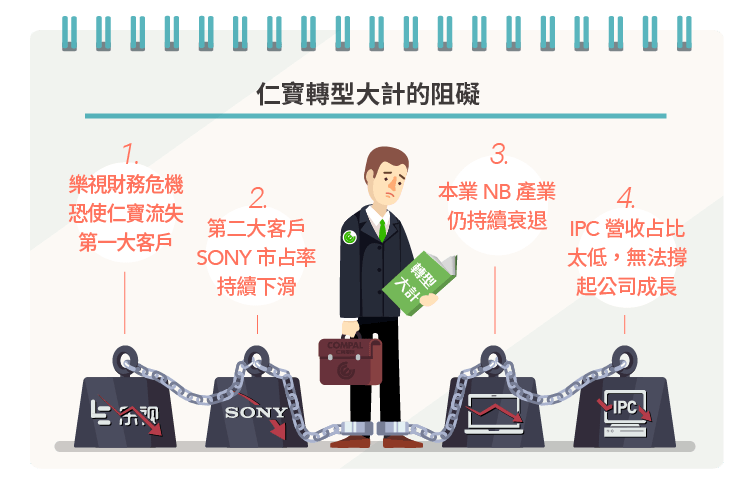

把眼光放遠來看,更嚴重的不只是打銷呆帳及庫存,而是仁寶的產品轉型大計,將會出現問題。

目前全球前十大Smart Phone品牌,Samsung、Huawei、Lenovo都以in-house產能為主,Apple的訂單集中在鴻海(2317-TW)、和碩(4938-TW),Oppo、Vivo就像前幾年崛起的小米,根基未穩,未來發展還很難說。

如果樂視的財務危機,進一步影響到Smart Phone的出貨量,則仁寶面臨再度流失第一大客戶,且第二大客戶SONY的市占率也持續下滑,在Smart Phone事業將再度面臨嚴峻考驗。至於NB本業,則受到產業因素持續緩慢衰退,也不值得期待。

唯一較看好的是,仁寶在iPad Mini的供貨比重持續攀升,Tablet事業短期內還算樂觀。但在2-in-1 NB及大尺寸Smart Phone夾擊下,Tablet市場衰退幅度比NB更大,長期遠景恐怕也堪慮。

至於仁寶近期努力發展的IPC,營收占比實在太低,無法支撐起這家公司的成長動能。

定錨觀點

如果投資人想要逢低加碼仁寶,要考慮的已經不是打銷呆帳跟存貨的問題,而是:

- 三大產品線長期展望皆不樂觀,應該如何給予評價,才能確保足夠的安全邊際?

- 公司是否能找到新的方向,改善現有的產品結構,帶動營收及獲利恢復成長動能?

這兩個問題中,尤其以第二點更為重要,若是找不到新的成長動能,就算有再好的資金控管,恐怕也難免越攤越平,從「存股」變成「存骨」了。

再評樂視積欠帳款事件

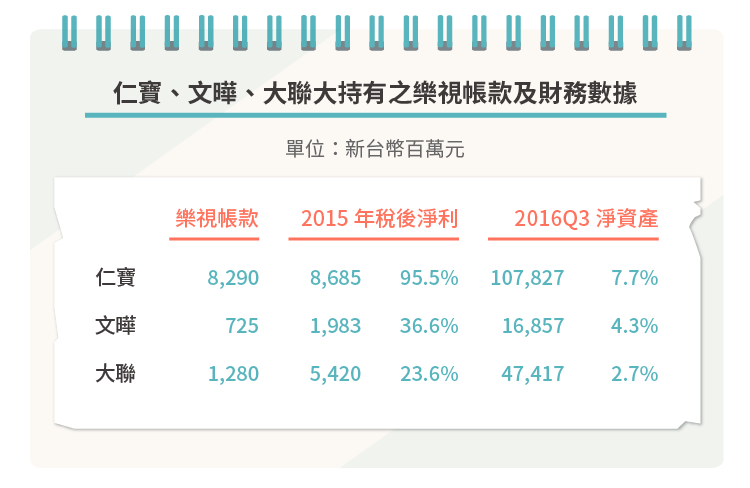

樂視積欠帳款風暴擴大,燒到IC通路商大聯大(3702-TW)、文曄(3036-TW)身上,兩家公司分別持有樂視帳款約4,000萬美元、2,265萬美元,折合新台幣12.8億元、7.25億元。

就業務面來看,文曄、大聯大持有之樂視帳款,佔其應收帳款比例分別為2.6%、1.4%,顯示樂視只是他們眾多客戶中的一小部份,而且他們不像仁寶,需仰賴樂視Smart Phone訂單協助產品結構轉型,因此樂視狀況轉壞對他們業務面影響應該不大。

接著來比較三家公司的樂視帳款,對財務面的影響程度 (詳見【表一】),顯然樂視帳款對仁寶的影響,比文曄、大聯大嚴重一些。

回顧當時仁寶股價下跌3.5%,大聯大股價小跌2.4%,還算合理,但文曄股價重挫8.6%,就令人有些疑惑。

邏輯上來說,這有兩種可能性:

- 市場認為樂視存放在仁寶的原材料,能抵銷大部份的帳款,所以仁寶損失不大。

- 市場沒有效率,對文曄的樂視帳款問題反應過度。

定錨還是維持在「樂視積欠帳款事件評析」提出的觀點,樂視財務危機對仁寶財、業務的影響程度,大於文曄及大聯大,因此我們比較偏向認為是第二種可能性。

雖然市場的沒有效率,通常是價值型投資人的好機會,但這次股價過度反應的幅度,只有4~5%,是否要介入,投資人還是得仔細評估。

《定錨投資隨筆》授權轉載

電競硬體後進者_-.png)

中美貿易戰衝擊公司業務_-.png)

全球CMOS影像感測器的領導廠商.png)