提到房貸抵押證券,許多投資人就會想起 2008年金融海嘯的那一波黑暗時期。原因不難理解,因為美國房貸抵押證券是2008年金融海嘯的起火點;不過事過境遷,當時引發次貸風暴的房貸抵押證券已不同以往,風險程度也較過去大幅降低,究竟它是什麼東西以及如何演化的,讓我們一起來瞭解它的「前世今生」吧!

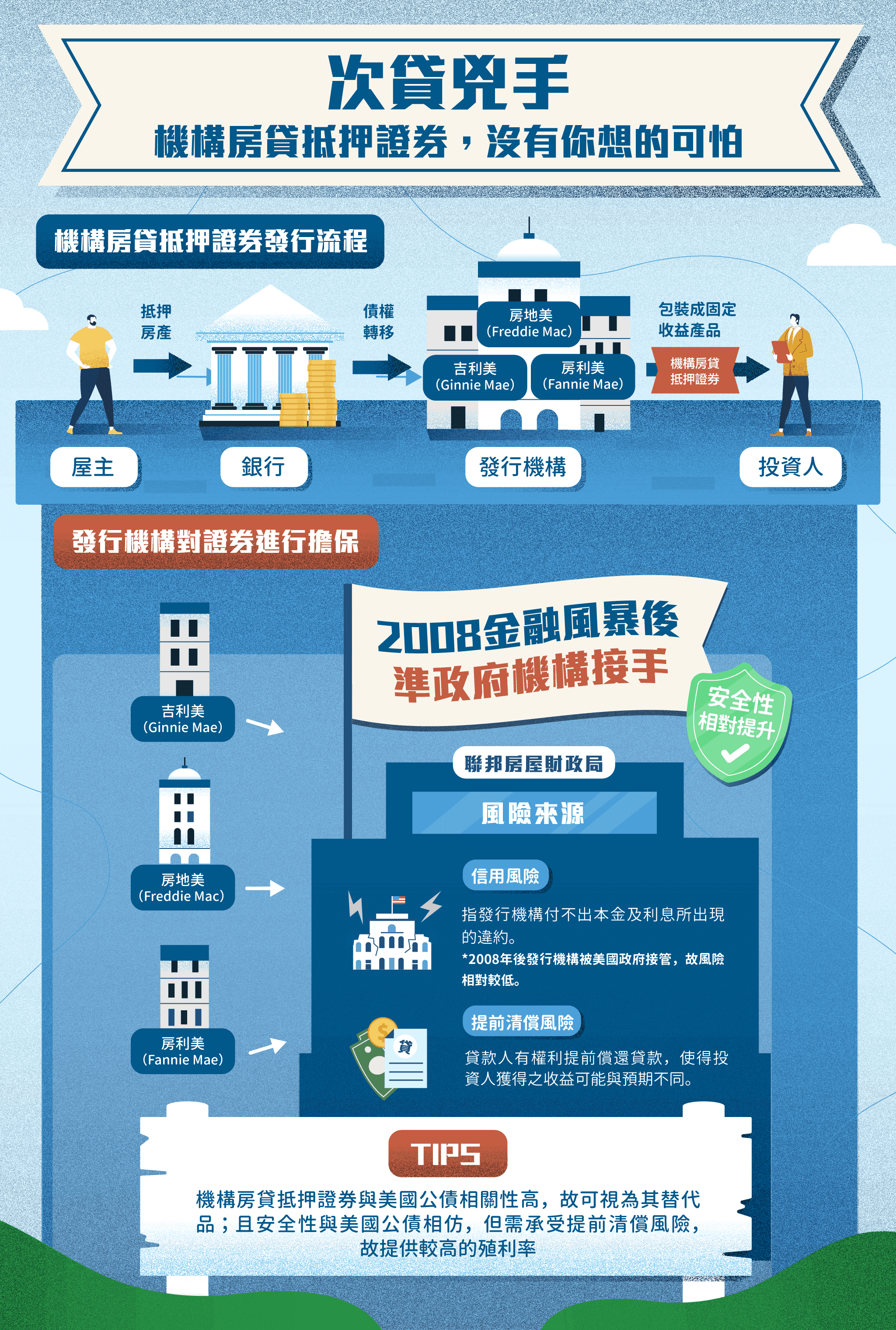

房貸抵押證券依發行機構分為機構房貸抵押證券(Agency MBS)和非機構房貸抵押證券(Non-Agency MBS);也可以就抵押貸款的不動產類型分為商用不動產抵押證券(CMBS)和住房不動產抵押證券(RMBS)。當年引起次貸風暴的便是機構住房抵押證券(Agency RMBS)。房貸抵押證券化是指銀行把貸款撥給借款人後,將此一債權轉賣給房貸抵押證券的發行機構,將借款人還不出錢的風險轉嫁至這些證券發行機構上,這也逐漸造成銀行開始不再那麼積極的對借款人做信用風險評估及還款能力調查。可想而知,信用不良的貸款被摻雜至房貸抵押證券中,當借款人無力還款造成違約時,便會釋放問題至金融市場當中,引發一系列的災難。

在2008年金融海嘯前,原本美國的三大房貸抵押證券發行機構 – 吉利美(Ginnie Mae)、房地美 (Freddie Mac)、房利美(Fannie Mae)中,僅有吉利美為政府所有,但在2008年之後,全部皆已被美國政府接管,也就是說,其放貸標準及相關審查機制均參照美國政府,因此只有優質的借款人才能取得貸款資格,如此一來大幅降低了違約風險。

看到這裡,簡言之,機構房貸抵押證券可視為經美國政府擔保的債券,其風險程度相當於美國公債,加上房貸抵押證券具有較高的殖利率。因此,在疫情期間市場波動度攀升的情境下,將其納入資產配置中,不失為一個好選擇。