重點摘要

- 為了達成低碳排放量的目標,全球基礎建設將會需要龐大的資金投入;加上利害關係人對該資產類別的興趣日益加深,使其身處有利的位置上。

- 雖然公共政策將在低碳排放量相關基礎建設的融資方面扮演重要角色,但我們預期全球許多基礎建設相關計劃(包括使用者付費型和受政府監管型)仍將依賴私人企業提供資金。

- 我們認為這種方式對上市基礎建設領域有利,資金可隨著公共政策發展靈活調整,從而推動基礎建設的估值。

新冠肺炎疫情對全球大部分國家造成嚴重衝擊,人類生命和生計損失慘重。隨著政府想方設法透過貨幣和財政政策來紓緩公共衛生危機和振興經濟,但是許多人不禁提出疑問:政府是否會藉著投資基礎建設的手法來達到刺激經濟的目的呢?

雖然我們認為部分基礎建設投資會對經濟起到刺激作用,但預期各地政府將集中於較小型的專案,旨在增加貨幣供應,並為各個小型社區和區域中心的基礎建設發展注入資金。

然而,基礎建設身為一種投資的資產類別,長遠來說其具備多個正面的驅動因子。降低排放此一目標將會持續,且修復/升級和新基礎建設建造,以實現更低碳排放目標的重要性也不會消失。此外,全球對疫情的部份反應,增加了平衡利害關係人在業務營運方面的迫切性,這看來也有利基礎建設的發展前景。部分原因是基礎建設公司具備有利條件,可妥善平衡利益相關者與股東之間的關係,這是企業能夠應對疫情大流行下前景不明的關鍵性原則。疫情危機突顯出企業傾向妥善處理利益相關者的偏好,因為他們發現到在艱困時期更需要為員工、客戶和大眾來伸出援手。

基礎建設公司長期以來一直致力於平衡利益相關者與股東的關係。例如,公用事業公司與監管機構互動及關係密切,而監管機構身為主要利益相關者之一,也照顧著與該公用事業公司的相關客戶。以英國水資源領域為例,公司逐漸意識到客戶身為主要利益相關者的重要性,並相應地重視與客戶之間的互動。一些特許經營公司(例如收費公路)與政府簽訂合約或特許經營協定,基本上使得政府成為公司所有業務的主要利益相關者。基礎建設公司的定位獨特,可以在利益相關者與股東之間取得平衡,並妥善管理投資人和監管機構在市場尋求更多平衡關係的過程中所產生的風險。我們預期許多其他企業將會更加重視基礎建設此一資產類別,從而瞭解未來如何以最有效的方式達成利益的平衡。

綠色新政和降低排放的驅動因子

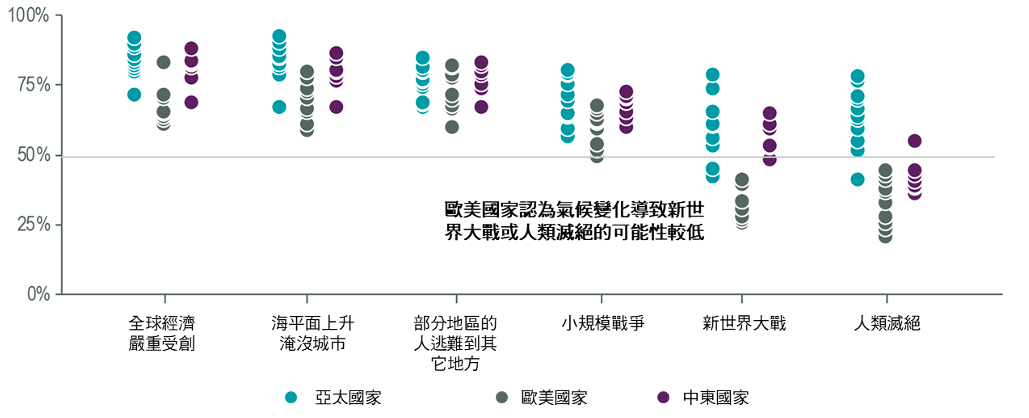

全球氣候變化成為社會上日益關注的焦點。根據YouGov於2019年的調查顯示,許多國家內的大部分民眾認為氣候變化可能造成嚴重經濟損失,並威脅城市的永續發展(圖1)。各地觀點有所不同,而且可能涉及一些極端的情況,但整體而言,我們發現各地人民開始形成社會動力,要求政府認真重視及處理氣候相關問題。

圖1:28個國家中大部分民眾認為氣候變化是主要的風險。

▲ 2019年9月15日取得之資料。資料來源:YouGov。調查為2019年6月11日到7月22日進行。國際民調:大部分民眾預期感受到氣候變化的影響,許多人認為氣候變化會使人類滅絕。

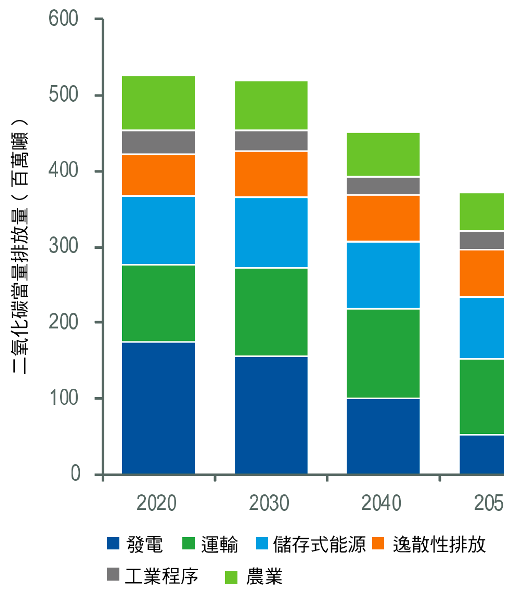

認真看待氣候變化將會需要投入大量資金。我們以澳洲為例,探討目前正在處理和未來需要解決的專案。根據正常排放預測,我們認為碳排放量將會大幅下降,儘管在2050年之前無法達到接近淨零排放的水準,在下跌的幅度中,大多是來自於發電產業的估計排放量的減少(圖2)。然而,這個情況沒有反映到其他擁有龐大減排機會的區塊。為了實現2050年淨零排放此一目標,全球需要進行相關基礎建設的投入以減少排放。

圖2:發電類別外存在著大量減排的空間

▲資料來源:Energetics,2019年。在正常情況下,假設不採取任何新政策措施,經濟也沒有受到衝擊,特別是源於新技術興起。預測包括維多利亞省可再生能源目標和昆士蘭省可再生能源目標的影響,不包括廢料和土地相關用途(其微不足道且大致被抵消)。

儲存式能源:包括主要作為取暖而直接燃燒燃料所產生的排放,以製造、採礦、住宅和商業類別為主。逸散性排放:是與生產天燃氣、石油和煤炭行業相關的甲烷流失、洩漏和其他氣體釋放。工業程序排放:是把原材料轉化為各種金屬、礦物和化學物(例如鋼鐵、水泥、肥料和炸藥)而產生的化學副產品。

我們預期全球將致力推動在 2050 年前實現零排放的承諾。但是如何實現這個目標?目前,越來越多國家已做出承諾。特別是歐洲,他們已承諾透過可再生能源、電動汽車和節約能源來實現綠色發電。歐盟爭取在2050年之前實現淨零排放目標,而近期的財政刺激方案也包括多項環保措施。美國已經有七個州承諾在2050年之前實現淨零排放,另有四個州也承諾其能源組合中最少有50%來自可再生能源,並正加快相關基礎建設的發展步伐。澳洲方面,雖然聯邦政府持續拖延,但所有省份和地方政府已承諾在2050年之前實現淨零排放。

由於基礎建設的建築體需要被修復與升級來應對氣候的變化,這些措施帶來莫大的吸引力。美國每天因水管滲漏和破裂而流失的水資源相當於7,000個奧運標準游泳池。讓水務相關基礎建設恢復至正常狀態需要投入龐大的資金。建築物需要提高效率,運輸、製造和農業產業也需要大量的投資。

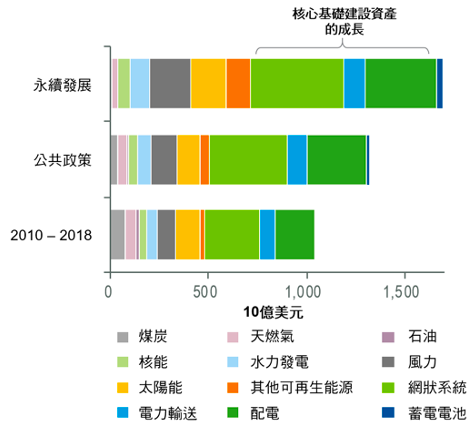

為實現此一目標,所需投入的資金有多少呢?根據國際能源組織每年就能源網路所需之資本預算編寫年度報告,內容側重於兩個不同的情境預測:一、基本情境,反映當前既定公共政策;二、永續發展情境,旨在清楚說明維持聯合國氣候暖化1.5%至2%的減排目標所需開支。根據報告的基本情境預測,全球在未來20年每年需要約1.3兆美元的投入,而依照永續發展情境預測,則需要約1.7兆美元(圖3)。

圖3:全球能源產業平均每年投資金額

▲ 資料來源:國際能源組織,截至2019年11月21日。依2018年定值美元計算。

有關支出主要用於網狀系統和電力輸送,以及推動民眾改變使用電力、天燃氣和其他能源網的方式。這意味著基礎建設公司和監管機構內的原生資產(Underlying asset)之成長,將為股票投資人提供具吸引力的報酬,促使更多相關資金的投入。我們認為基礎建設投資人對上述領域特別感興趣和雀躍。

新冠肺炎的政策回應將增強私人產業在綠色基礎建設上的角色

雖然公共政策將在低碳排放量相關基礎建設的融資方面扮演重要角色,但我們預期全球許多基礎建設相關計劃(特別是使用者付費型和受政府監管型)將依賴私人企業提供資金。

為應對新冠肺炎疫情危機,政府借貸和央行資產負債表規模都有所增加,這些政策措施加強央行在過去18個月所制定的寬鬆立場。政府債務處於高水位,加上央行擴大資產負債表的規模有助於降低長期利率,因此,我們預期低利率的現象將維持一段較長的時間。

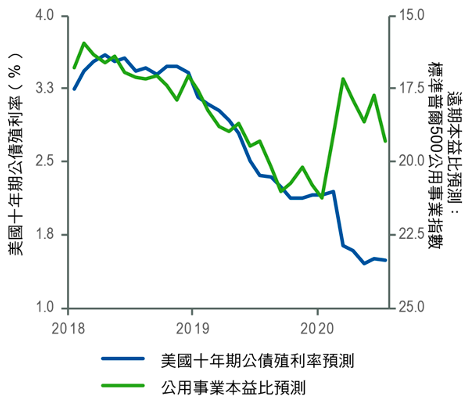

透過觀察公用事業未來12個月的本益比倍數及美國長天期公債殖利率的相關性,可以發現金融市場(尤其是公用事業)較短期的期限溢價受到影響( 圖表4)。

圖4:利率走低應可推動公用事業估值倍數擴張

▲ 資料來源:凱利投資及彭博金,截至2020年7月31日。過往績效不保證未來結果。

如上圖所示,當美國公債殖利率預期回落,公用事業本益比穩步上升(註:本益比曲線是倒置的)。目前環境已導致兩者出現顯著分歧(可能與公用事業本益比倍數引伸資本成本所包含的市場風險溢價有關),但隨著公債殖利率的預測及未來12個月公用事業本益比倍數的上升,我們認為兩者將重新挂鉤,因此預期同業本益比倍數將處於19倍至21倍之間。然而,假如市場開始反映聯準會長期採取量化寬鬆,債券殖利率因而在可見的未來下跌,公用事業便需面對本益比上升的風險。根據上升情境預測,公用事業本益比也許會升到25倍的水準。

如本文所示,反向本益比也可做為一種以盈餘為基礎的資本轉化率,與適用於房地產產業的指標相近。公用事業資本轉化率下跌的情況不容忽視,因為這顯示投資人對公用事業公司的股東權益報酬率或資本報酬率要求降低,意味公司能吸引更多資金投入及佈局相關事業,為未來適切配置及整合相關設施來減緩氣候變化的影響。我們相信這是公用事業轉化為私人產業的一個關鍵性元素,為用於應對全球氣候變化的基礎建設支出提供大部分的資金。

基礎建設投資機會並非千篇一律

隨著綠色基礎建設不斷發展,我們有必要掌握關於基礎建設的專業知識,並採取嚴謹的環境、社會和公司治理(ESG)分析策略,從而管理風險並且把握投資機會。這個產業擁有極具吸引力的因素和特性,但投資人仍需注意多項風險。

隨著時間的推移,公共政策方向應該會對相關公司的估值產生巨大影響。舉例來說,新法規或許縮短天燃氣(化石燃料中溫室氣體排放量最少的燃料)充當「橋樑燃料(Bridge fuel)」的過渡期,因而縮短可再生能源完全滿足能源需求下的時間差距。在這情況下,管道(Pipeline)的成長將會放緩且價值也會逐漸流失,最終可能成為閒置資產(過時且不能從中獲利)。由於從事幹線或主線管道業務的公司運營表現,相較規模較小的分支管道系統公司出色,當中可能存在相對的投資機會。因此,我們已就此進行了大量的研究分析工作。我們相信此舉有助於涉足資本可較靈活配置的上市基礎建設領域。

此外,我們可能可以推論收費公路產業出現以下情況:自動駕駛汽車的成長將顯著提升現有道路容量的需求,從而增加道路的價值,不需要建設大量新道路或閒置使用現有道路。

對於需要建設的新基礎建設,區分綠地(Greenfield)擴張與棕地(Brownfield:被棄置的工業/商業用地但可被重複使用的土地)擴張至關重要。綠地擴張(興建全新資產)相較於棕地擴張(擴建現有資產)需承擔較高風險;綠地擴張的最大風險是專案完工後能否落實應用相關資產和滿足需求。上述區別意味著我們應偏好上市基礎建設公司多於非上市,因為前者普遍是現有企業,執行較多風險較低的棕地擴張專案。

正如新冠肺炎疫情期間所見,上市基礎建設市場不時表現波動。不過長期來說,監管機構的允許報酬率是由公司提交的報酬和投資人所獲得的報酬而組成。因此身為投資人,我們有信心隨著支持氣候變化所興建的基礎建設投資日益增加,股東有望獲得適當報酬。

上述資訊僅爲描述目的,個別證券/基金的提述僅供說明,不應視爲購買或出售有關證券/基金的意見或任何建議。投資組合特性可予更改而不會另行通知。

重要資訊

本報告包含來自各種可信任的資料來源但不保證其時效性及正確性,且並非為所有可得資料的完整摘要或敘述,本資料僅提供與我們的投資人並且僅為資料參考之目的。沒有獲得我們的書面同意不可公開揭露或散佈。

本投資觀點為美盛及凱利投資之市場評論,市場評論將隨市場或其他情況而隨時改變而美盛得隨時更新其觀點。本報告不得視為投資的建議,美盛的投資人需根據許多事實依據而為投資決定之考量,本報告不得視為投資交易指示之依據。本報告所提供之資訊不得視為美盛或其所屬企業對於證券買賣之建議。

本報告由美盛證券投資顧問股份有限公司提供(營業執照字號:(109) 金管投顧新字第016號;地址:台北市110信義路五段7號台北101大樓55樓之一;電話:(886) 2-8722-1666)。

資料來源為美盛集團。本文件提及的所有意見與預測為美盛報告刊載日期的判斷,並可作修改而不會預先通知。雖然資料來源的美盛認為相關資訊是可信賴的,但不保證其正確性與資訊可能不完整或壓縮的。投資本身就具有風險,包含損失本金的可能性。以往的績效不保證基金之最低投資收益。

本文件僅供參考,並非對台灣公眾為基金申購之邀約或為促銷特定基金之目的。美盛、其高級職員或員工不負責任何因使用本文件或其內容而引起的損失。本文件不可以在沒有取得美盛書面同意而複印、分送或發行。

美盛證券投資顧問股份有限公司獨立經營管理