永豐金(2890-TW)控近年爆出帝寶(6605-TW)貸款、鼎興牙材、三寶建設等案件,顯示內部管控出現了疏失,導致弊案頻頻,雖然很難從基本面的財務數據找出內部管控的問題,但我們欲藉財務角度去審視這間以銀行為主的金控公司。

基本資料

2002 年由華信銀行、建弘證券、金華信銀證券共同以股份轉換方式成立建華金控,旗下主要子公司為建華商銀和建弘證券。2005 年由永豐餘(1907-TW)集團主導營運的台北國際商銀以換股方式成為建華金控子公司,2006 年改名為永豐金(2890-TW),並將台北國際商銀和建華商銀合併,同時更名為永豐商銀。

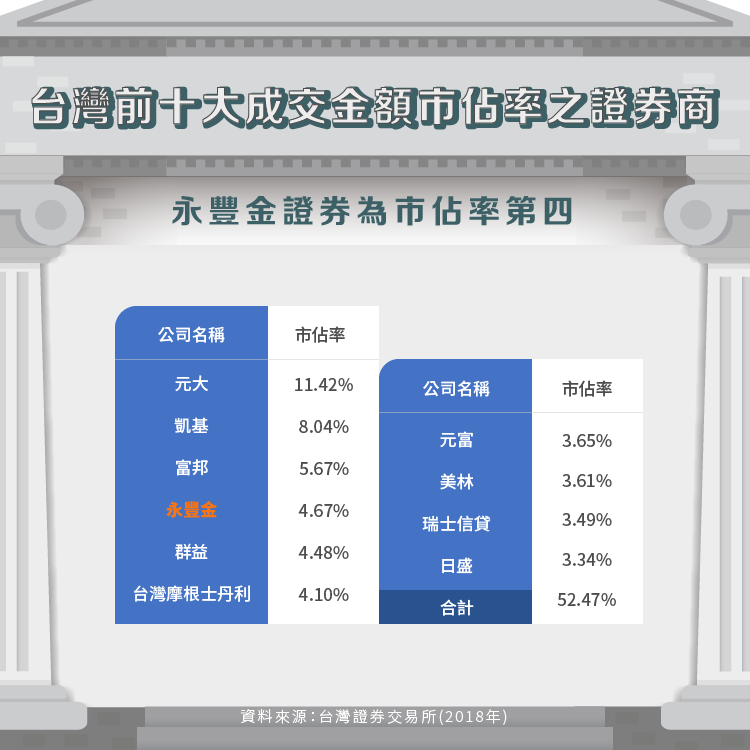

永豐金證券雖然為證券成交金額第四大市佔率的券商,2018 年市佔率為 4.67%,但其稅後獲利佔金控比重一直無法穩定,代表永豐金證券的稅後獲利呈現較大的波動,而永豐商銀雖然面臨弊案問題,但其仍然能夠穩定貢獻稅後獲利,與先前我們介紹過的元大金(2885-TW)控不同,主要是因為永豐商銀歷經華信銀行和台北國際商銀整併,建立起在企業金融的優勢,目前資產規模已經達到 1.52 兆新台幣。

根據近七年永豐商銀和永豐金證券的稅後獲利佔比來看,兩間子公司合計幾乎將近 100%,因此永豐金控的分析將集中在銀行與證券子公司。

永豐商銀

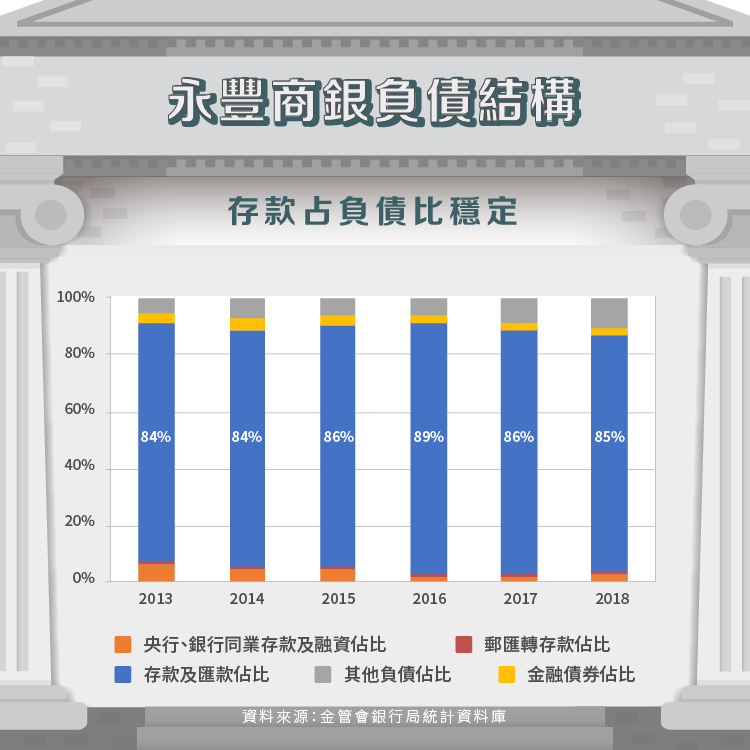

負債結構

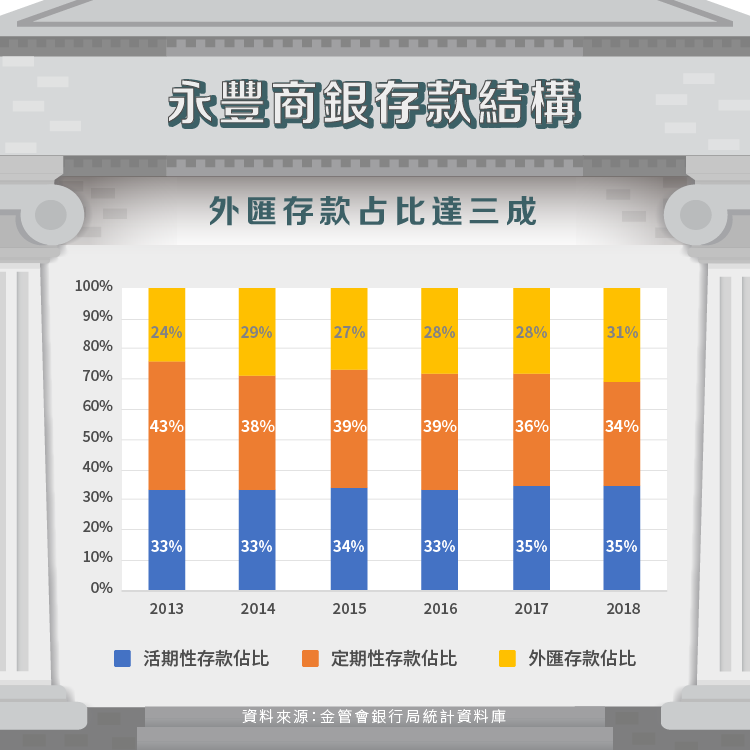

商業銀行的負債結構是資金成本的重要因素。過去六年永豐商銀負債結構中,最重要的組成成分是存款及匯款佔比,大約 84-86% 左右,該比率與其他銀行相比並無太大差別。不過每間銀行的資金成本仍會有些許程度的落差,主要原因就是存款結構的組成,雖然永豐金和元大金同樣擁有證券子公司,不過其證券交易需求並不像元大證券一樣,為永豐商銀帶來豐沛的活期性存款停泊在帳上,僅有低於35%的活期性存款佔比,即便如此,仍比少數銀行的活期性存款佔比來得高。由於負債端的活期性存款對利率是較不敏感的,特別是零售活期性存款,高活期性存款佔比銀行的淨息差較有彈性,特別是在升息循環,負債端沒有零售活期性存款優勢的銀行,存款成本容易被跟著拉高,所以擁有招攬零售活期性存款能力的銀行,也就具有較好的資金成本優勢,由此可見,永豐商銀僅有些微資金成本優勢,不過活期性存款佔比仍可能隨時流向證券市場,並無法長期保留在銀行體系,所以面對證券市場的波動時,永豐商銀的資金成本同樣也可能被影響。另外,值得注意的是永豐商銀的外匯存款一直穩定在 30% 左右的比重,主要是因為永豐商銀近年快速向海外拓展,海外分行獲利大致佔營運部門二成比重,主要業務為提供各大企業金融整體解決方案。

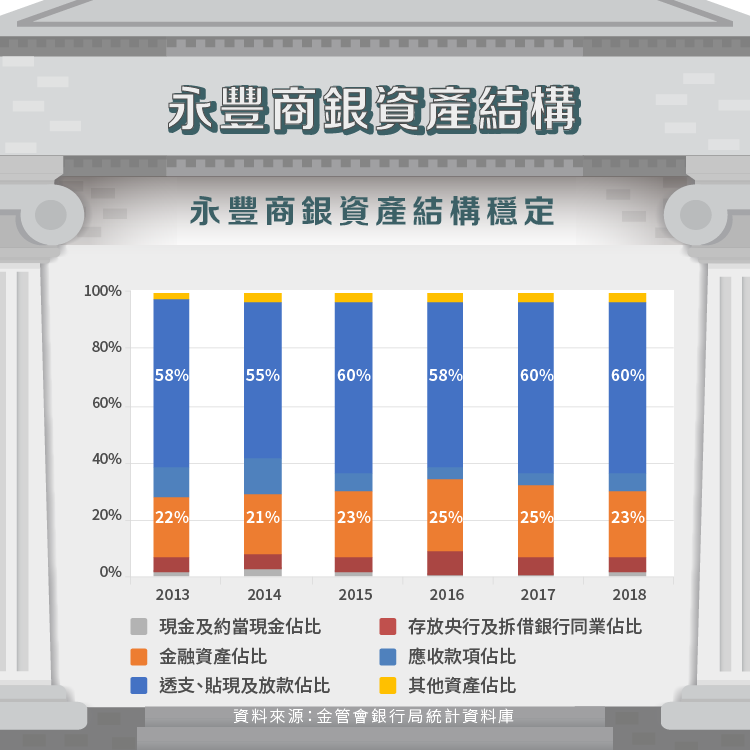

資產結構

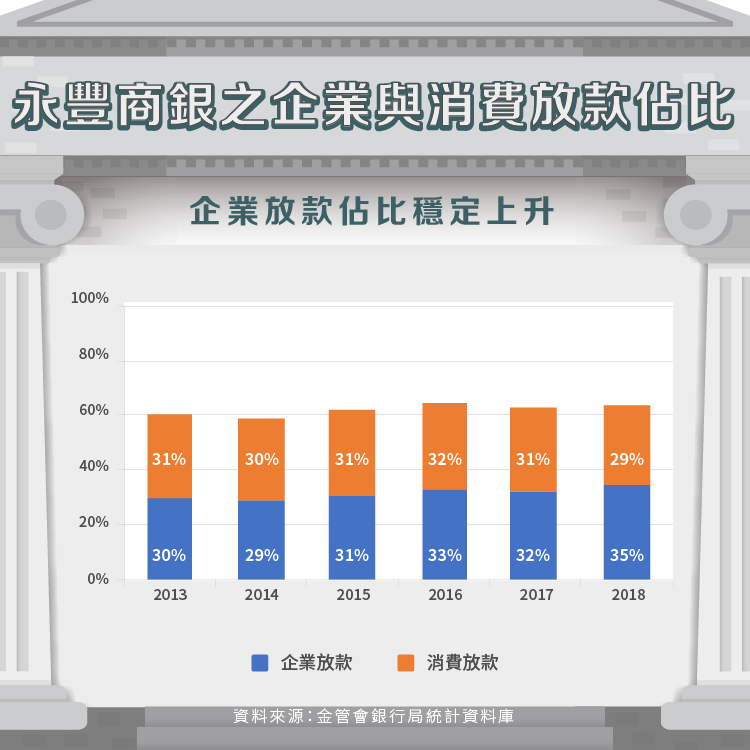

了解負債結構後,我們要知道其如何使用資金,就要看資產結構的組成。永豐商銀的資產結構中,最大佔比資產是透支、貼現及放款,大致上維持在 60%,與其他銀行相比沒有明顯差別,而第二大佔比資產是金融資產,近六年維持在 20-25% 左右。其中,放款結構以企業與消費放款為主,我們可以看到永豐商銀的企業放款佔比近幾年有些微上升趨勢,反倒是消費放款佔比略微下降。

收益結構

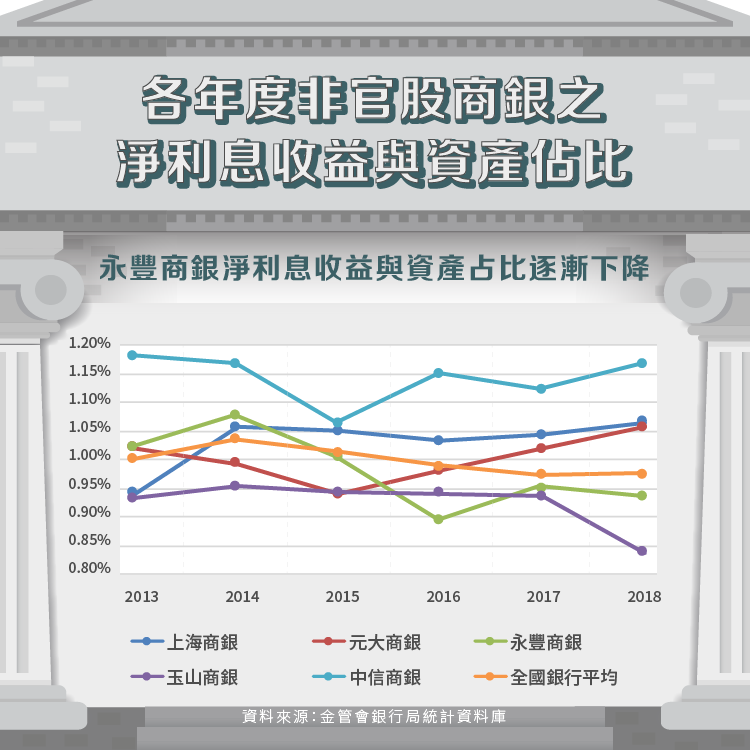

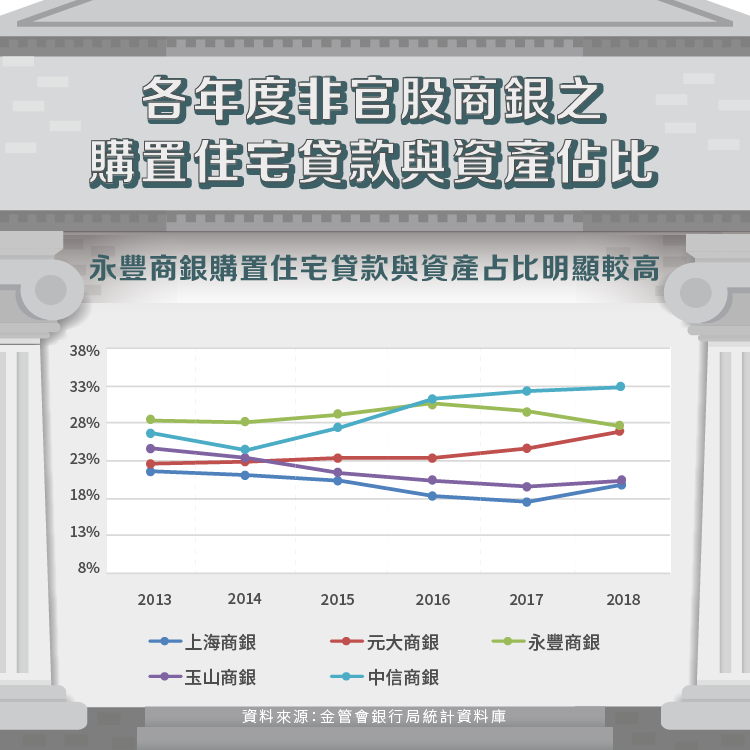

使用資金的效率可以從收益結構分析。由於各銀行提供的淨利差訊息不完整,所以這裡用淨利息收益與資產占比替代,我們可以看到永豐商銀在過去幾年的比率是逐漸下降,表現屬於後段班,雖然全國銀行平均也呈現緩步下滑趨勢,主要是因為國內資金太多,導致許多銀行在住宅貸款市場祭出殺價策略,由於永豐商銀的住宅貸款與資產占比原本就是比較高,所以住宅貸款市場利率普遍低迷的情況下,對淨利息收益的影響也相對較大。

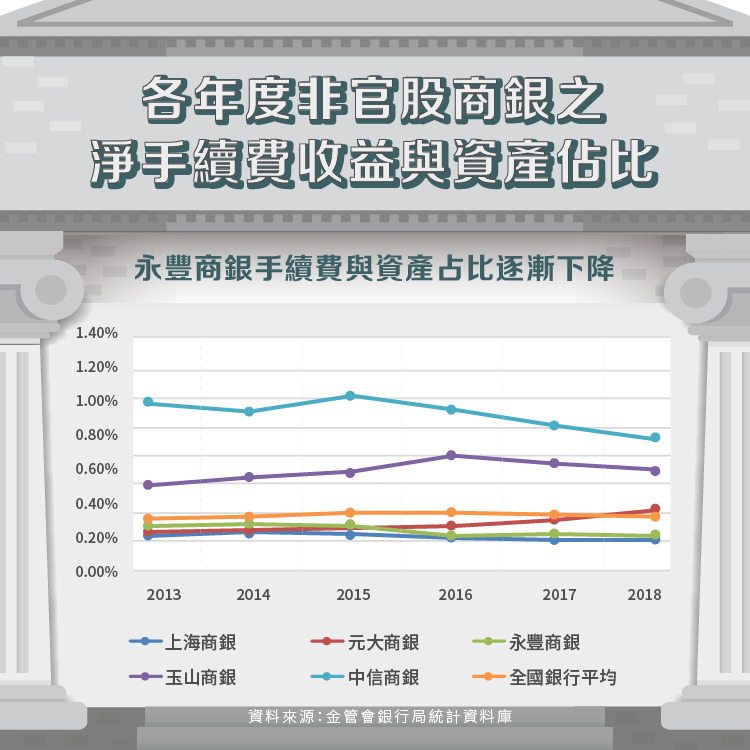

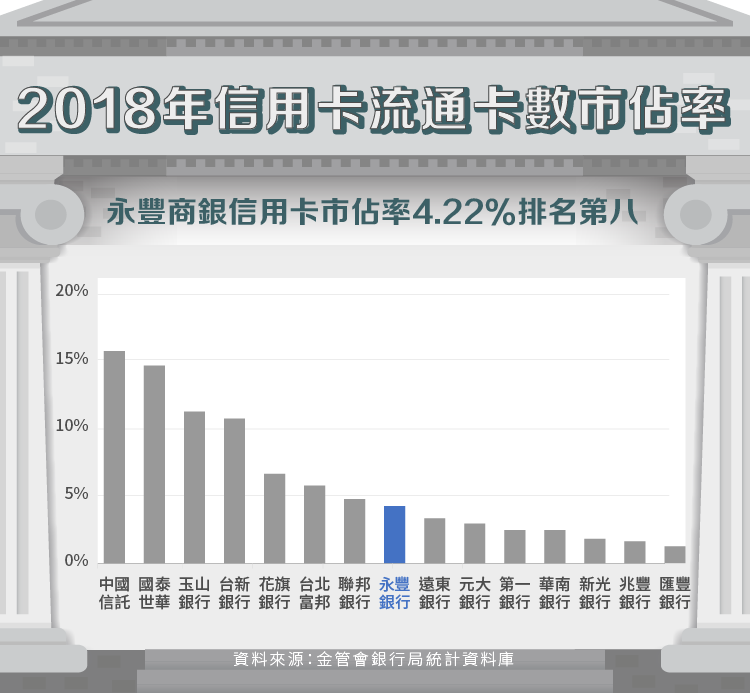

另外,除了淨利息收益外,商業銀行還有一項重要的淨手續費收益來源,主要組成結構為信託、信用卡、放款、保險、跨行和外匯相關手續費。我們可以看到永豐商銀在淨手續費收益與資產占比從 0.31% 逐漸下降至 0.24%,低於全國銀行平均,可以從信用卡流通卡數市佔率得知,永豐商銀從第六名的 6.8% 下滑至第八名的 4.22%,也代表能夠從中獲得的手續費收益相對也會減少。

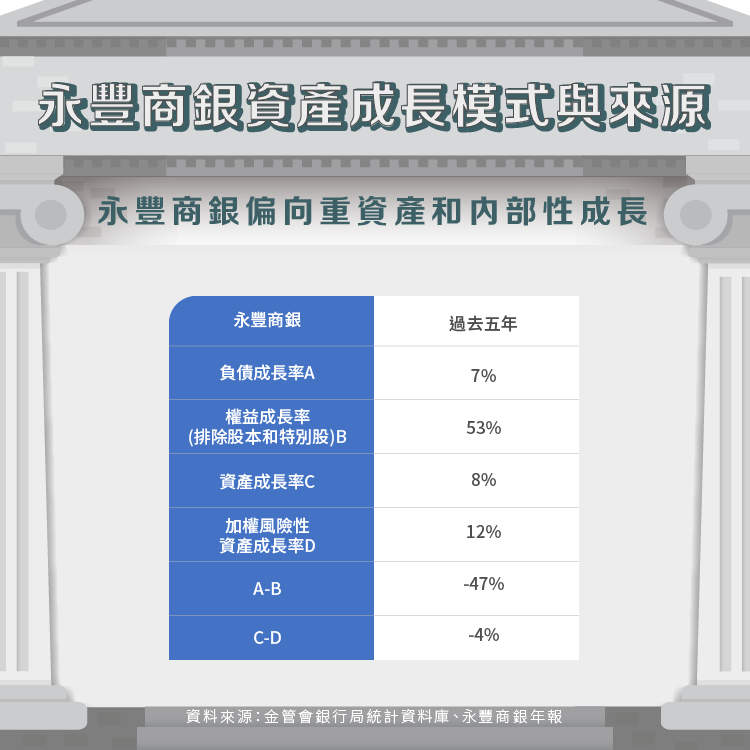

資產成長模式與來源

資產成長來源可分為內部性和外部性,若不考慮股本和優先股的權益成長率大於負債成長率,代表經營收益的成長大於負債端的成長,屬於內部性成長,反之則為外部性成長;銀行成長模式可分為輕資產和重資產,取決於高低資本消耗型資產的占比多寡,若資產成長率大於加權風險資產成長率,說明低資本消耗型資產占比開始增加,資產變得更輕,銀行偏向輕資產方式成長,反之則為重資產方式成長。

我們可以看到永豐商銀過去五年的負債成長率明顯低於權益成長率,代表永豐商銀經營收益的成長較快,屬於內部性成長;而資產成長率低於加權風險性資產成長率,代表永豐商銀的高資本消耗型資產成長較快,偏向重資產方式成長。

永豐金證券

目前台灣大大小小的證券商至少有 70 餘間,前 10 大成交金額證券商之市佔率達到 52%,前 5 大市佔率就有 34%,且都是本土證券商,代表市場雖處於競爭激烈的情況,本土證券商仍然具有相對競爭優勢。永豐金證券目前市佔率排名第四,與同為本土券商的群益證券不相上下,最主要原因為建弘證券和金華信銀證券合併後,永豐金證券陸續合併太平洋證券、東亞證券,以及受讓台灣工銀證券,使得原本就不小的經紀業務,排名更加靠前。

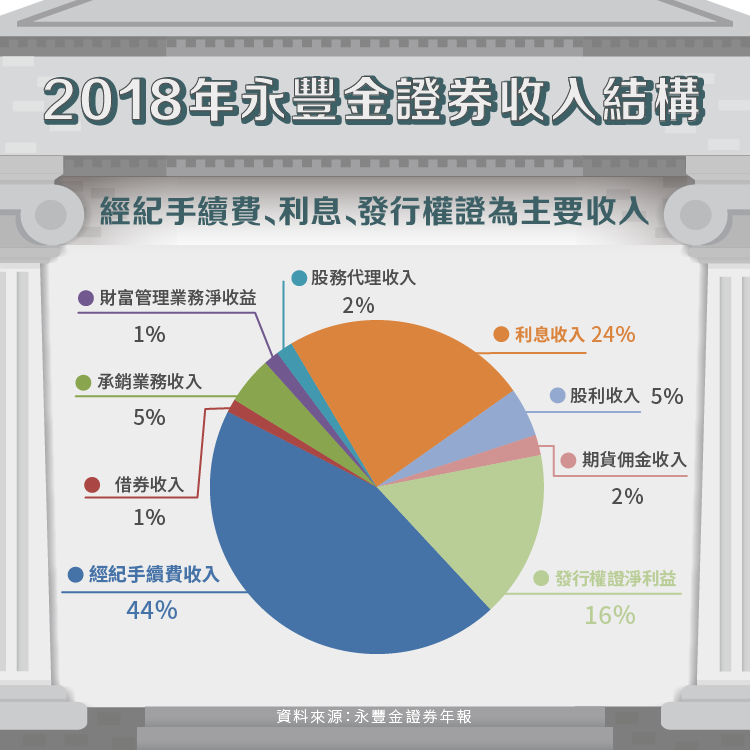

我們可以看到 2018 年永豐金證券的收入結構中,以經紀手續費、利息、發行權證為主要收入(由於自營部位波動太大,所以不當作持續性收入分析),過去 6 年,收入結構中佔比最高的三項收入皆約有 10% 以上的年複合成長率,倒是股利收入有將近 27% 的年複合成長率,然而近幾年證券商紛紛切入的財富管理業務,永豐金證券到 2018 年止幾乎是零成長,顯示永豐金證券在財富管理業務還有很大的努力空間。根據 2019 年公佈的最新數字,永豐金證券在財管信託業務的成長力道亮眼,未來財管業務能否發展成重要的收入來源值得持續關注。

結論

我們可以發現永豐金控的獲利相當依賴永豐商銀的表現,每年至少提供 80% 的獲利,同時也看到永豐商銀的放款業務越來越倚重企業金融,導致近五年高資本消耗性資產成長較快,不過淨利息收益佔資產比重卻是逐漸下滑,對於股東來說,代表資產配置出現了問題,也就是資源沒有配置到正確的位置上,況且永豐商銀的消費者金融業務逐漸下滑,目前的民營銀行幾乎都把大量資源投注在這塊業務,而永豐商銀則是背道而馳,信用卡市佔率也不斷下滑。整體來說,永豐商銀過於依靠資本賺錢,但在低利時代,除非銀行具有非常良好的管理能力,能夠以業務量拯救利差下滑的頹勢,要不就是積極拓展輕資產業務,否則長久下來,兩邊業務都會表現不好。

【延伸閱讀】