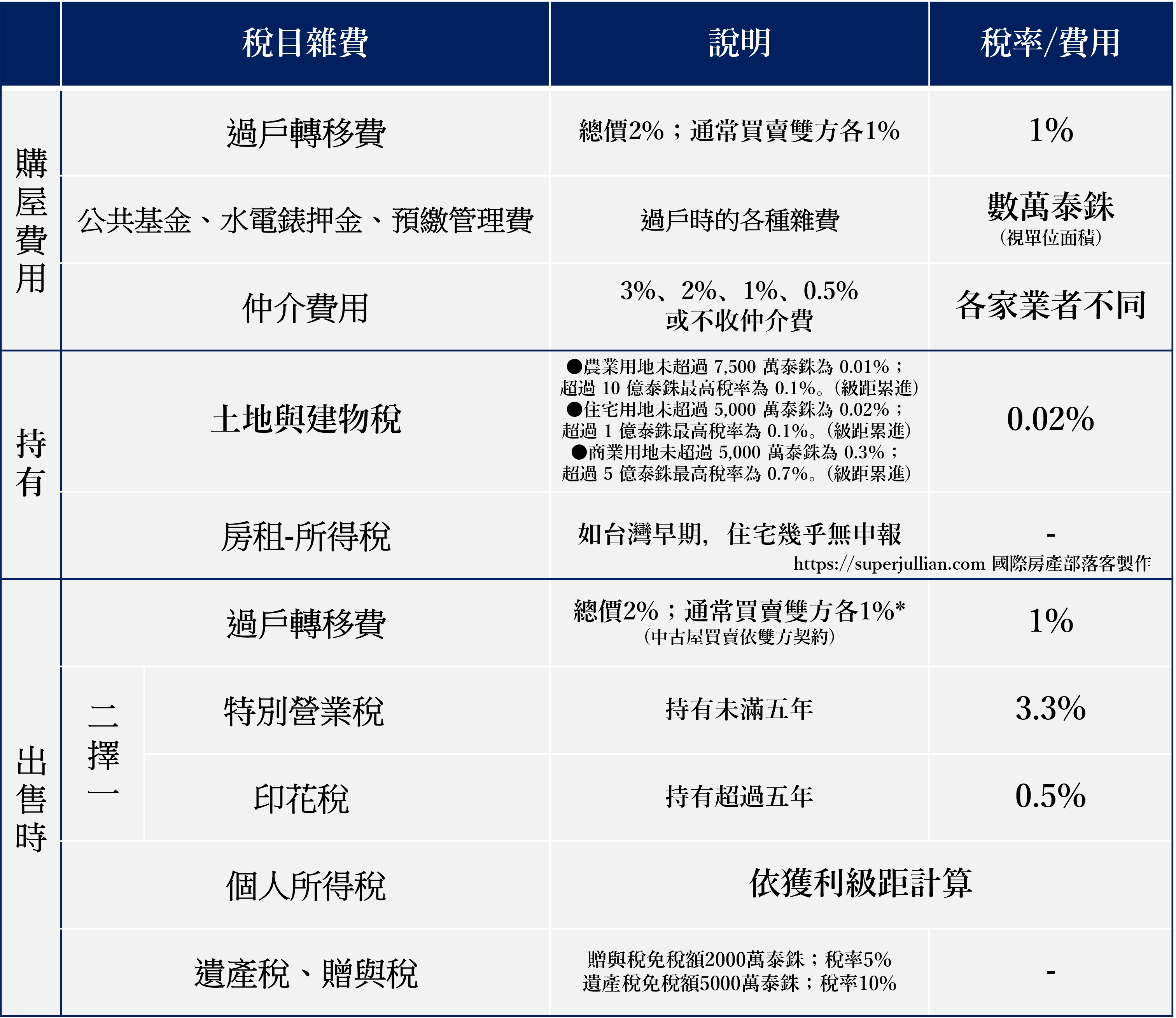

在 泰國買房 時要繳的稅賦成本也不少,但跟台灣一樣也可以分成三種類型「購入不動產(買房)時的稅賦」、「持有不動產時的稅賦」、「轉手不動產(賣房)時的稅賦」。今天就讓 Jullian 告訴你們 泰國買房成本 有哪些?要繳多少?用途為何!

泰國買房 的稅賦

過戶轉移費(行政手續費)

在泰國的任何不動產移轉,都需要付移轉費用 2% 。這個過戶費嚴格來說並不屬於「稅務」,而是比較類似行政費用,政正式名稱為Transfer fee。要注意的是,通常按照慣例是買賣雙方各 1% ,如果是預售屋、新成屋,就是開發商會支付1%。買主要付1%給開發商或是協助的仲介人員,他們會協助到土地廳辦理,將產權轉移到你的名下,在這個時候需要支付手續費給對方。

有一些開發商在特價或促銷的時候會免除掉這筆費用,可以談談看殺價。

公共基金、水電錶押金(過戶時的各種雜費)

公共基金(Sinking Funds)主要的用途是給管委會作為預備金,由於泰國新大樓的公共設施頗多,而且對於設施、外牆的維護都做得不錯,因此需要一些預備金來處理。可以算是管委會初期的成立資金,如果遇上游泳池大修、外牆清潔,可能在管理費上不充足的情況下就會用上這筆資金。這筆費用原則上只會收取一次,極少數的中古屋有機會在10年或者更久的時間再次收取,案例並不多。

除了公共基金(Sinking Funds)之外,視建案等級,另外也會先預收一年或兩年的管理費。這兩者費用都是用單位面積做計算,通常需要準備數萬泰銖,越大戶的費用越高,因此務必要在購屋前和仲介確認費用計算(一般合格建商都會主動標明)。

最後是水電錶的安裝押金,雖然名義上是押金,但Jullian還沒看過有退款的!通常價格數千泰銖,依建案有所不同。

- 這兩個也不屬於繳納給政府的稅金。

- 在泰國買房繳稅或是雜費,公共基金和水電錶押金也有機會殺價讓開發商吸收,但管理費預繳就十分不容易了(通常只有開發商主動促銷才有機會)

仲介費用(Agent Fee)

泰國不動產市場十分國際化,有泰國本地的小商家與大企業經營之外,也有不少中國業者或者日本業者進入,來自香港或台灣的小商家也不少,甚至有美國人和英國人的房屋管理公司,競爭十分激烈。

通常來自國外的商家習慣按照本身文化進行相關費用的收取,因此在市場上可以看到3%、2%、1%、0.5%以及強調不收仲介費的各種店家。泰國比較沒有代銷的文化,比較具有知名度的建案都是由開發商直接銷售或是有子公司進行(不過近年有1.2家來自中國、香港、新加坡的大型代銷集團,通常接海外盤居多)。泰國開發商直接銷售的話,不分本國人或海外人士,都沒有收取仲介費的習慣。

就和台灣收仲介費依照看案子和屋主談價一樣,沒有固定答案。但會建議比起收取費用,更要注意的是仲介業者本身可不可套,畢竟在海外置產,能花錢解決的都是小事。

這個也不算繳納給泰國政府的稅金,但因為買房常常會遇到,因此也列出來。

所得預扣稅、印花稅、特別營業稅

正式來說,只有這幾樣是在泰國買房時需要繳納給泰國政府的買房稅目,但這些費用通常都是由賣家負擔,或者是賣家才需要繳納的稅目,因此我們在文章後段出售不動產時需要繳納的泰國稅目再細談。

持有泰國房產時的稅

土地與建物稅

根據泰國在 2020 年生效的《土地與建物稅法》(The Land and Construction Tax Act),泰國持有房產開始課徵相關稅負,在這之前泰國法律條文有列稅目但並無嚴格要求課徵。在泰國的不動產持有稅依照土地的使用分類各有不同,採累進稅率:

- 農業用地未超過 7,500 萬泰銖為 0.01%;超過 10 億泰銖最高稅率為 0.1%。(級距累進)

- 住宅用地未超過 5,000 萬泰銖為 0.02%;超過 1 億泰銖最高稅率為 0.1%。(級距累進)

- 商業用地未超過 5,000 萬泰銖為 0.3%;超過 5 億泰銖最高稅率為 0.7%。(級距累進)

- 荒地(即無人看管利用的土地)的累進稅率範圍為 0.3%至最高為 3%(如果土地未使用,則稅率每年增加 0.3%)。

實務上來講,多數海外投資人為住宅並且稅率通常落在0.02%,稅目課徵基準為公告地價,而非買房價格,且有許多扣除名目。另外由於要鼓勵大家繳納持有稅,在 2020 年有大折扣,並且由於 Covid-19 疫情的關係,持有稅大折價持續至2021年。

按照 Jullian 在泰國房東客戶的經驗, 500 萬左右的房產在特價期間僅需繳納數十元泰銖,一般期間僅約數百元泰銖。相較許多亞洲國家,持有成本非常低廉,正式的繳納金額會由泰國政府發通知給各戶屋主。

泰國持有房屋,現在【需繳納持有稅】,但【非常低廉】,請留意不實業者的過時資訊。

房租所得稅

在泰國當包租公,買房出租要不要依法申報繳稅?法律上規定是「要」,但是…

所得稅率可參考文章後段出售不動產時需要繳納的「泰國稅目個人所得稅」。要跟各位投資夥伴強調的是,在台灣當包租公也要依法申報繳稅,但實務上並沒有嚴格執法,因此絕大多數房東也不會主動申報讓政府徵稅,在泰國也是一樣的情況。如果是住宅出租的情況下,絕大多數屋主及物業管理公司也沒有報稅習慣,除非是商業項目(辦公室、辦公大樓、店面、特殊場館),才會有嚴格的申報執行。

延伸閱讀>>>報稅季來了我該怎麼節稅?租屋族 與 包租公 的節稅攻略!

出售泰國房產要繳的稅

過戶轉移費(行政手續費)

和前述一樣, Transfer fee 通常是由買賣雙方各 1% ,但如果是二手中古屋的買賣則不一定,Jullian有遇過屋主願意全部吸收的,也有因為交易簽約時候沒談妥,結果變成買家需要全額負擔的慘例。中古屋買賣請務必留意各項費用在簽約時要白紙黑字寫下,否則鬧上法院非常麻煩,通常海外買主都是吃暗虧。

遺產稅、贈與稅

遺產稅和贈與稅並非每個人都會遇到,是屬於比較特別的部分。依照台灣的涉外民事法律適用法規定,涉及不動產之所有權或相關權利取得、喪失或變更,屬於物權法律問題,應依物之所在地法為準據法(涉外法§38-1),若夫妻財產涉及不動產,仍以不動產所在地法為準(涉外法§48-3)。因此,必須以泰國的法律及法院判決為準,須尋求泰國的律師和會計師協助處理,較為麻煩。

贈與稅如果是由直系親屬或配偶贈與所得,超過免稅額的部分需要課徵 5% 個人所得稅,免稅額度是 2,000 萬泰銖。如果是由不相干的雙方贈與,泰國法律有規定道德義務或者宗教傳統的特定條件,免稅額為 1,000 萬泰銖。

遺產稅的免稅額為 5,000 萬泰銖,超過的部分可能被課徵 10% 的遺產稅,詳細狀況以律師申請為準。

特別營業稅、印花稅

按照泰國法律規定,出售泰國不動產需繳納特別營業稅(Specific Business Tax),符合特別條件則免除,但須另納印花稅。在這裡我們用對於海外屋主簡單一些的說法:

- 持有房產未滿五年:特別營業稅(Specific Business Tax),稅率為 3.3%

- 持有房產超過五年:印花稅(Stamp Tax),稅率為 0.5%

兩者擇一繳納,經常忽略的地方是,如果是購買預售屋的海外屋主,時間計算是從產權移轉後開始計算(過戶完成),許多投資人在泰國買房子,付訂金簽約之後還要等待 1-2 年的完工時間,這段時間並不計算在內。

個人所得稅

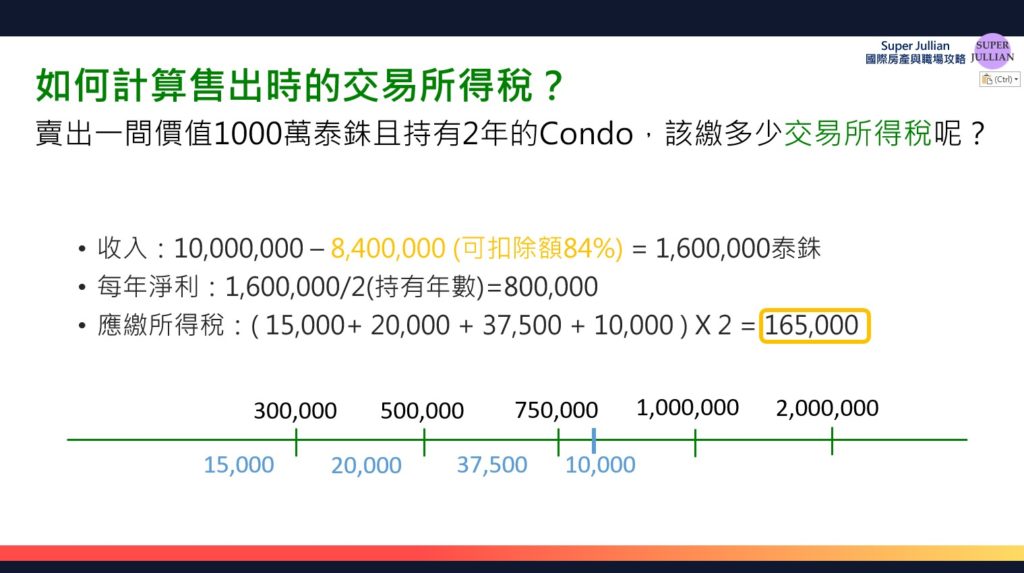

泰國賣房個人所得稅的計算比較繁雜,看似稅率很高,實則不然。但許多銷售泰國不動產的公司和銷售人員都沒辦法清楚地介紹如何計算,造成投資人計算錯誤或者感到恐慌。

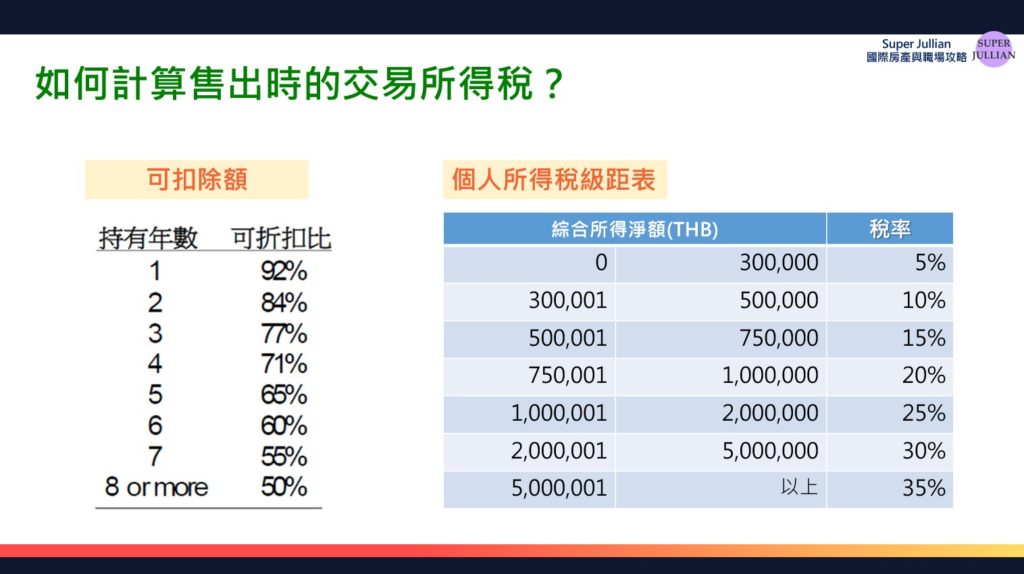

首先要依照取得不動產的持有年數,要先抵除可扣除比,然後計算平均每年獲利,因為我們計算的是年度所得稅,所以要計算出每年平均獲利。將每年平均獲利,按照各級距分段計算稅率與金額,最後將各段級距的應繳費用加總,就是賣方需要繳的個人所得稅。

有獲利才要繳所得稅,如果是賠售則不需繳納

泰國買房、持有、賣房成本整理

【海外置產推薦】

- 還想了解更多海外置產物件?認識更多海外地產合作夥伴?

>>>快到「全球房感 Global HouseFeel」網站持續探索吧!

【延伸閱讀】