巴菲特很後悔:”在1980~2000年的20年裡,麥當勞(McDonald’s, MCD-US)的股票升值了44倍。在1990年時,它已經上升了6倍。你有沒有遠見和膽識買入麥當勞的(昂貴)股票,賺取下半場的暴利?”巴菲特有。他看中的是公司的高增長性和管理團隊。可惜,他也不是神仙。他後來承認自己在1998年賣出麥當勞的股票是一個巨大錯誤——太早了。

By http://ppt.cc/y8Fug

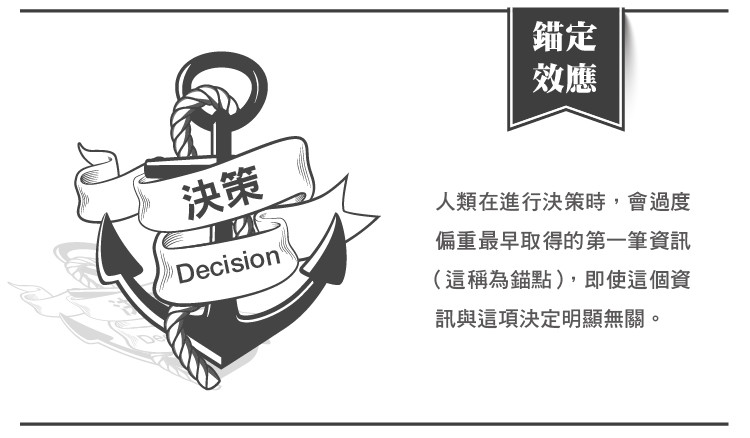

錨定效應:

人類在進行決策時,會過度偏重最早取得的第一筆資訊(這稱為錨點),即使這個資訊與這項決定明顯無關。在進行決策時,人類傾向於利用最早取得的片斷資訊,以快速做出決定,在接下來的決定中,再用第一個決定為基準點,逐步修正。但是人類容易過度利用第一個錨點,來對其他資訊與決定做出詮釋,當第一個參考用的錨點與實際上的事實之間的有很大出入,就會造成偏誤。(維基百科)

其實我們在投資時也往往會受到錨定效應的影響,產生錯誤的投資決策!

許多金融和經濟現象都受錨定效應的影響。比如,股票當前價格的確定就會受到過去價格影響,呈現錨定效應。證券市場股票的價值是不明確的,人們很難知道它們的真實價值。在沒有更多的信息時,過去的價格(或其他可比價格)就可能是現在價格的重要決定因素,通過錨定過去的價格來確定當前的價格。錨定效應同時發生在商品定價的其他經濟現象中,它類似於巨集觀經濟學中的“粘性價格”,只要把過去的價格作為新價格的一種參考(建議),那麼新價格就會趨於接近過去的價格。如果商品的價值越模糊,參考就可能越重要,錨定就可能是更重要的價格決定因素。(mba財經百科)

我舉個例子:

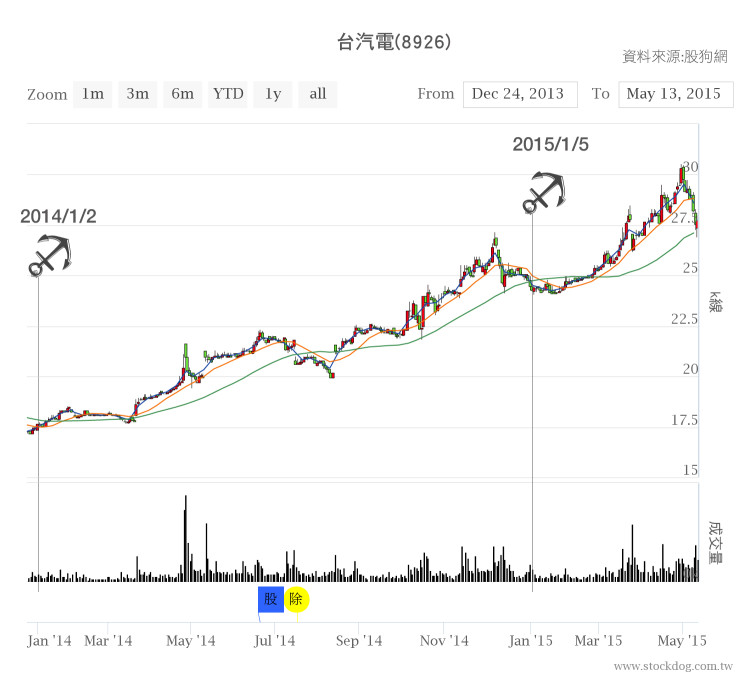

假設我們在2014年1月買進一張台汽電(8926-TW)的股票,當時的價格落在17.35-18.5元之間!但是到了2015年1月我們同樣想買進一張台汽電的股票,價格落在24.05-24.95元之間,這時候我們就會面臨錨定效應的問題!

因為我們2014年1月買進的成本最高只有18.5元,但到了2015年1月買進卻至少多了6.7塊的成本!如果以2014年的成本來看,以24塊以上的價格買入似乎不划算,因為你會認為現在買的話貴了!

也就是說,投資人被一開始買入的成本價格錨定住,因此當股價漲高時,便會猶豫,甚至就選擇等股價回落的時候再買!但往往我們看到受制於錨定效應的結果是:

個股股價越走越高,甚至一去不回頭!

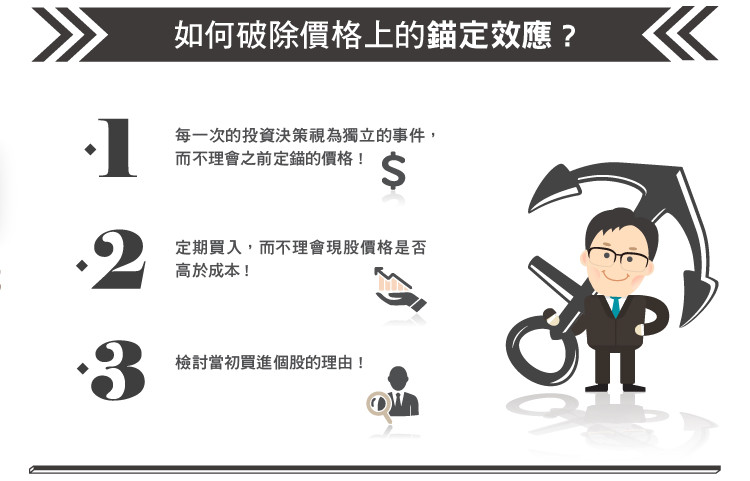

那要如何破除價格上的錨定效應呢?以下是我認為可以嘗試的方式:

1.每一次的投資決策視為獨立的事件,而不理會之前定錨的價格!

例如當我們思考24元或27元的台汽電值不值得投資時,應該根據當時的主客觀環境與個股資訊來判斷,而不是根據之前的成本價格!

2013年的台汽電的每股獲利是1.3元;當台汽電的價格來到17.35-18.5元之間,其本益比為13.3-14.2之間;2014年台汽電前三季的獲利為2.44元,即使第四季都不賺錢,股價來到24元,本益比為9.85-10.22之間!所以反而24塊錢的台汽電要比17-18塊錢的台汽電便宜!

2.定期買入,而不理會現股價格是否高於成本!

這種方式就是機械化的執行,不參雜個人主觀情緒因素!但有一點要注意的就是個股的獲利須至少持平或成長,否則以較高的價格買入,公司獲利又沒跟上來,股價下跌的風險性高!

3.檢討當初買進個股的理由!

如果買進的理由未變,且經評估企業的獲利動能無虞,則仍可考慮買進!

(不過若買入的價格過高,超出自己的安全邊際設定太多,也不宜貿然買入!)

最後我引用巴菲特的話:

以合理的價格買下一家好公司要比用便宜的價格買下一家平庸的公司來的好得多。

巴老認為一家好公司值得我們用合理的價格買入!

請注意,巴老的話還是強調即使是好公司,買入的價格也不可過高!

但是當你確認一家公司的股票值得長期持有時,千萬別因為它漲了幾塊錢就棄之不顧了!

也許它有可能是下一家麥當勞或可口可樂也說不定!

《小樂的生存之道授權轉載》

【延伸閱讀】