我們經常會聽到這樣一種言論,「便宜是投資的硬道理」。如果觀察眾多投資者,真正能做到知行合一,踐行價值投資的人鳳毛麟角。在這少數人裡面,大部分人又更加重視便宜。真正長期持有少數優秀公司的投資者,是極少數。可見,便宜的誘惑是很大的。

「便宜」的「好」公司

毫無疑問,最佳的投資機會是既便宜又有質量的「便宜的好公司」。但困難的是,這樣的機會並不常見,可能好幾年才出現一次。大多數情況,便宜的價格公司質量不夠好,好公司往往不便宜。對於好公司過於追求價格便宜,會錯失很多機會,也是一種貪婪的表現。我們需要做出權衡取捨。我們決策的天秤到底應該偏向於「價格」和「質量」的哪一邊呢?

「價格」和「質量」如何取捨?

很多人的印像中,班傑明・葛拉漢似乎提倡便宜的價格買入爛公司。其實,葛拉漢也喜歡質量好的公司,避開爛公司,他在《聰明的投資者》中寫到:「如果前景肯定不好,那麼無論股票價格多麼低,投資者最好還是不要去購買」。葛拉漢甚至認為付太高的價格購買優質股的風險不是投資者的主要風險,投資者的主要虧損來自於以高價格買入垃圾公司。

付太高的價格購買優質股的風險,儘管是實際存在的,並不是普通的股票購買者面對的主要風險。多年的觀察結果告訴我們,投資者的主要虧損來自於經濟狀況有利時期所購買的劣質股票。證券購買者把當期較高的利潤當成了盈利能力,並且認為業務興旺就等同於安全邊際。

只不過,當質量好的公司不便宜時,葛拉漢的天秤更偏向價格一些,選出一些價格便宜,但質量也尚可說得過去的平庸公司。「可是,被低估的股票都來自於許多這樣的企業(這種企業或許是大多數):該企業的未來既沒有明顯的吸引力,也不是明顯沒有希望。」葛拉漢的很多學生們,更進一步,把價格看得更重,甚至只喜歡「撿煙蒂」。

巴菲特的選擇

與其導師葛拉漢不同,巴菲特後期將天秤狠狠地撥到了「質量」一邊,「我寧願以合理的價格買入好公司,而不願意以便宜的價格買入平庸的公司。」既然葛拉漢的策略依然有效,巴菲特的前半段投資經歷按照葛拉漢的策略也取得了不錯的成績,那麼巴菲特後期為何有如此大的轉變呢?

「便宜是投資的硬道理」的追隨者往往在意的是靜態的便宜,沒有動態地看問題。我們加入「時間」這個投資中極其重要的變數,一切就顯得大為不同。時間是好企業的朋友,是平庸企業的敵人。時間也是好的投資人的朋友,爛的投資人的敵人。 1962 年 12 月,巴菲特合夥人企業第一次購買了波克夏股票,當時股價是 7 . 5 美元,相比於營運資本 10 . 25 元和帳面價值 20 . 20 元,是大幅度折價的。隨後,巴菲特不斷購買,到 1965 年 4 月控制了公司。在 1966 年之後的 18 年時間裡,巴菲特在紡織產業,經歷了持續不斷的掙扎,卻全無效果,直到 1985 年,關閉了營運。

如果巴菲特 1962 年買入波克夏股票後,第二年就賣掉,會發生什麼情況呢? 會大賺 50 %。可見,時間不同,結果大不相同。

投資時間的力量,「結婚」與「約會」大不同

我們在投資時,需要知道自己的時間軸。如果我們看中質量一般的公司靜態的低估,價格回歸合理後就應該賣出;如果我們買入了質量很高的公司,就應該伴隨其盡可能長的經營時間。早年的巴菲特在波克夏紡織廠的痛苦正在於沒有看到時間的力量,他總結道,「在便宜的價格買股票,就像是撿讓人拋棄的煙蒂,還可以再吸一口。儘管煙蒂可能難看或者乏味,吸的那口卻是免費的。然而,一旦享受了短暫的愉悅,就再也沒有什麼能夠被期待的了。」儘管用便宜的價格購買不好的生意,作為短期投資可能具有吸引力,它們是構造龐大而且持久的企業的錯誤基礎。挑選可以結婚的伙伴,相比於約會,顯然需要更多嚴格的條件。所以,「價格」和「質量」的天秤到底偏向哪一邊,取決於市場給了我們什麼樣的機會,更取決於投資中的時間軸。

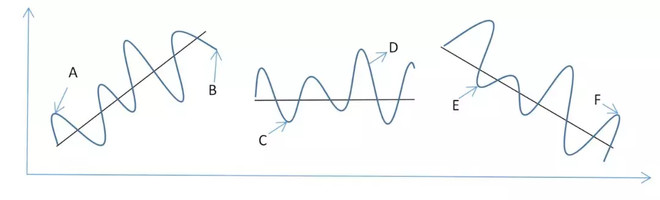

我們不妨用三幅圖形更直觀地表述時間的作用。要注意到,下面的圖形是為了說明核心問題進行了簡化,真實世界的內在價值絕對不是一條直線,甚至站在某一時點向前看會有多條線,只是內在價值波動幅度通常不如股價那麼大而已。

如圖所示,座標軸中縱座標代表內在價值或市值,橫座標代表時間的推移。曲線是股價,圍繞內在價值上下波動,曲線在內在價值之上則為靜態的高估,相反為低估。

左中右三個圖形分別代表內在價值隨時間不斷成長的優秀公司、內在價值一直不變的平庸公司、內在價值隨時間下滑的爛公司。

- 優秀的公司:哪怕在A點高估的時刻買入,B點低估的時候賣出,依然能獲得正的收益。

- 不成長的平庸公司:必須在低估的點買入,像是C點,在合理或高估的時點的賣出,如D點,才能獲得收益。

- 爛公司:哪怕以低估的價格在E點買入,高估的F點賣出,收益依然是負的。

時間越長,估值的作用越小,企業內在價值的作用越大。考慮到時間的力量,以合理價格買入優秀公司,好於以便宜價格買入平庸公司。

不同的投資策略影響生活大不同

除了投資收益的不同,選擇不同的投資策略對生活方式的影響也很大。如果把價格和低估作為投資第一原則,在第二幅圖中,需要反複找到低估的點,股價回歸合理時就要賣出,因為長期持有是沒有意義的,賣出後又要尋找新的低估的標的,每年可能都需要操作很多次,生活方式必然會受影響。如果我們大道至簡,買了第一幅圖中內在價值不斷成長的優秀公司,一直抱著就行了,不需要在意一時的低估和高估。正如蒙格所說:「如果你買了一個價值低估的股票,你就要等到價格達到你算出來的內在價值時賣掉,這是很難的。但是如果你買了一個偉大的公司,你就坐那兒待著就行了。」

越是拉長時間,估值的作用就越小。因為企業的經營和內在價值是複利、指數型成長的,幾十年的時間可能會成長成百上千倍。而估值的作用只有一次,不存在複利效應。

安全邊際並不是投資的核心原則。安全邊際不是萬能的,作用是有限的。如果買錯了,在時間面前,「安全邊際」只是短期內減輕損失和痛苦,時間越長,安全邊際能起到的保護作用越小。安全邊際就像買了一份保險,即使發生了事故,我們也不會有太大損失。但是,如果上的船是鐵達尼號,或者上了一架有安全漏洞的波音737 MAX,不管買了多少保險,又有什麼意義呢?

結論

可見投資最關鍵的還是看對企業。投資的「四大根本」中,最核心的還是「企業思維」,關鍵是買對。如果買的是基本面優質的好公司,買貴的話付出的是機會成本,但隨著時間推移和企業的成長,機會成本是遞減的;如果買入了看似價格便宜、有安全邊際的爛公司,隨時間推移,企業的麻煩越來越多,當初的安全邊際也不過是「鏡中花,水中月」,也就是很多人掉入的「便宜陷阱」。這並不是說,安全邊際一點都不重要。安全邊際很重要,再優秀的公司,如果以過高的估值買入,都可能面臨永久性虧損。這裡只是說,如果時間軸拉長,要更加重視公司的質量,不應把價格看得過重。

在投資時應以質量為先,其次再爭取較高的安全邊際。當然,在市場極度不理性時,好公司出現便宜的機會,那時就不需權衡了,不用彎腰就能撿到金子。

《雪球》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

找藉口很簡單-改善投資績效卻很難.png)