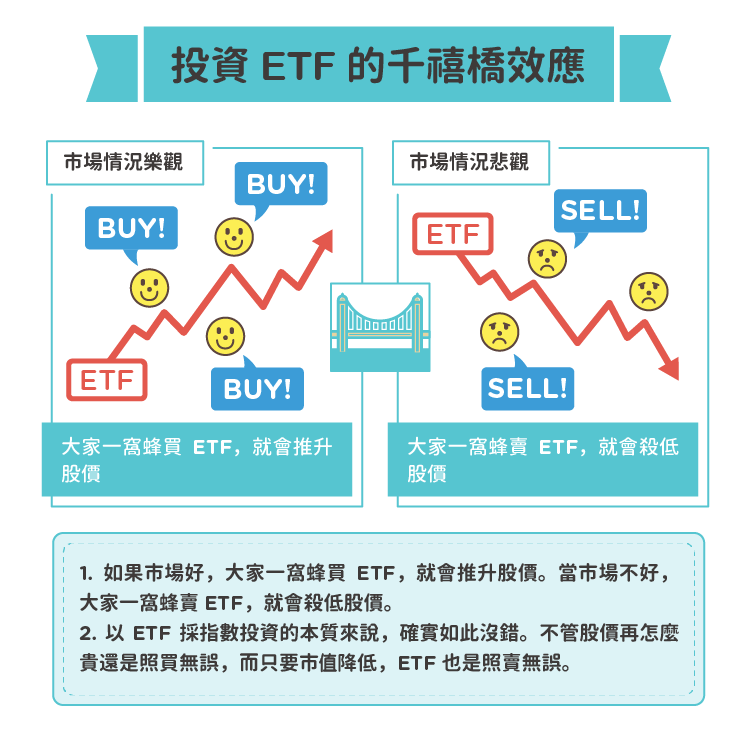

最近看了週刊報導指數 ETF 的閃崩效應,概念大致是因為這類 ETF 採取被動投資,沒有主動判斷在裡面,一旦大家同在一個橋上,一窩蜂朝同一個方向移動,就會造成助漲助跌的災難。

這個概念先前也有人跟我提過,他們舉例的概念可參考以下倫敦千禧橋的概念。這是一個很很有名的橋,而某次當遊客在上面走動時,橋開始搖擺。正常的搖擺還沒有太大問題,有人往左搖,有人往右搖,橋面大致可以平衡。但當大家跟盪鞦韆一樣,順著搖擺方向加以施力,而不是制止時,如同盪鞦韆越盪越高一樣,這座千禧橋也因為遊客都順著橋搖擺的方向動作,導致橋搖擺的幅度越來越大。

這次雜誌中所講的概念,就類似千禧橋的情況。國外大師們說 ETF 是矇著眼睛買股,整批買,整批賣,不管市場高低或是特定股票好壞。

以 ETF 採指數投資的本質來說,確實如此沒錯。這就如同很多基金批評的,大多 ETF 是追蹤市值計算的指數,不管股價再怎麼貴, ETF 還是照買無誤,而如果股票已經低到很便宜,只要市值降低, ETF 也是照賣無誤。

相較之下,基金業者通常會認為自己比較理性,會謹慎評估賣出不好的標的,買進值得持有的標的。基金通常會凸顯 ETF 的追高殺低,來凸顯主動判斷的優勢,譬如逢低會揀便宜,逢高會避開泡沫股票。但實際上,大多數這種主動判斷往往輸給盲目追高殺低的指數。

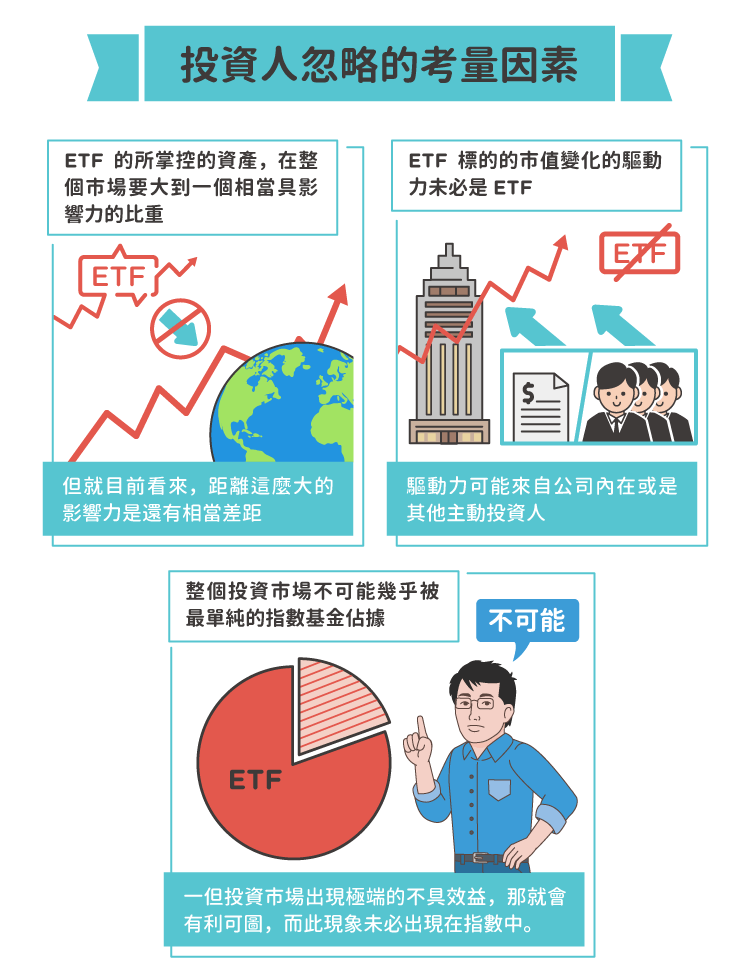

話說回來,前面提到這種投資人追捧 ETF 所造成的市場問題,我覺得仍忽略了其他考量因素。

首先, ETF 的所掌控的資產,在整個市場要大到一個相當具影響力的比重。但就目前看來,距離這麼大的影響力是還有相當差距。

其次, ETF 是照市值配置成分股,但標的的市值變化的驅動力 (推升或殺低) 可能來自公司內在或是其他主動投資人,而未必是 ETF 。

再者,有沒有可能整個投資市場幾乎都被最單純的指數基金佔據,其實不可能,因為這市場的投資人並非笨蛋,一旦投資市場出現極端的不具效益,那就會有利可圖。

不具效益未必是指數型基金才會有。巴菲特投資華盛頓郵報之前,有問過很多基金業者,這家公司已經這麼便宜,為何各大基金都不願投資,答案是因為大家看彼此都沒動作,就不想自己走歪路。因此並非一般基金就不會出現指數基金跟風的問題,如果有基金經理覺得亞馬遜(Amazon, AMZN-US) 股價太高,他可以不投資。但大部分的基金經理人仍會投資,純粹是怕輸給大盤。

舉例來說,如果指數的資金一直會推升股價,那亞馬遜或蘋果(Apple, AAPL-US)可能會漲到天上去。如果不會漲到天上去,就算讓他維持在高檔,時間拉長也無法持續創造更好的報酬。一旦報酬不佳,大多資金應該會朝向有更好機會的標的去,進而壓低這些權值股的股價。

個人覺得,指數投資一旦普及,對社會比較大的問題可能不是這種一窩蜂的效應,而是「公司治理」。

體質良好的資本市場,就應該有併購、爭奪股權、倒閉等正常的汰換機制。若被動的指數投資佔有許多公司大部分的股權,但被動投資又不會積極參與公司的監督,確實可能會減緩市場換血或提升競爭力的速度。

前陣子看了一些私募基金的案例,雖然私募基金這名字聽起來就很可惡,但確實很多公司的經營者並沒有善待股東,若給了私募基金切入的機會,是有可能為整體股東爭取更大的價值。

但早期很多經營不善的公司,可能大多數的股權是掌握在退休基金手中,而非股數少的經營階層,這時候外部競爭者想要淘汰成效不佳的經營者可能也要花更大力氣。

後來是靠退休基金覺醒,發覺若自己只是傻傻的抱著股票,假裝清高的不願介入公司經營,以致於當遇到不佳的經營者時仍無法採取行動,只會傷害自己的價值。指數投資重視公司治理,對整體市場應該可以降低這方面的風險。

順帶一提,雜誌背後訪問的投資大師對於 ETF 的投資觀念,大多還是以一般股票交易者的心態看待。

《投資客日誌》授權轉載

【延伸閱讀】