藥明康德獨角獸光環近期被媒體揭開了一角:

據媒體調研,從藥明康德歷年的研發費用與營業收入占比來看,2015 年為 2.9%,2016 年約為 3.5%,2017 年約為 3.9%。近三年研發投入比較,其研發營收(Revenue)占比平均每年僅提升約為 0.5 個百分點,即每年研發投入力度並不大。

針對藥明康德研發投入比同行薄弱的問題,作者深度進行了研究,試圖還原一個真實的藥明康德。

藥明康德的研發問題

事實上,藥明康德的研發沒有獨角獸企業宣傳得那麼好、也沒有媒體說的那麼差。作為中國規模最大、全球名列前茅的小分子醫藥研發服務企業,藥明康德主要向國內外製藥大佬提供「研發外包」的服務,號稱醫藥界「華為(002502-CN)」。

藥明康德的 IPO 之旅,速度堪稱閃電。

據悉,2018 年 3 月 27 日藥明康德 IPO 申請過會並於 2018 年 4 月 24 日開啓申購。根據招股說明書披露,此次 IPO 發行規模為 1.04 億股,募資金額為 21.30 億元,前後僅僅耗費 70 天。當然這與監管部門對藥明康德開設 IPO 的綠色通道有關。

藥明康德在招股說明書申報稿中擬發行 1.04 億股,計劃募資 57.41 億元,其發行價格將高達 55.09 元。按照 2016 年每股收益(Earnings Per Share,EPS)的 1.08 來計算,發行本益比將超過 51 倍。如果按照扣非後每股收益的 0.98 來計算,發行本益比將超過 56 倍,當然這並沒有考慮發行新股後的攤薄。

藥明康德為何回歸 A 股且以 50 倍 PE 發行?

資料顯示,號稱獨角獸的藥明康德主業為 CRO (醫藥研發合同外包服務機構),簡單來說就是研發環節外包,該公司曾於 2007 年 8 月 9 日登陸紐交所。2015 年 12 月 10 日,藥明康德啓動私有化進程並以 33 億美元從紐交所私有化退市。

藥明康德回歸 A 股與 CRO 行業的變革有關。

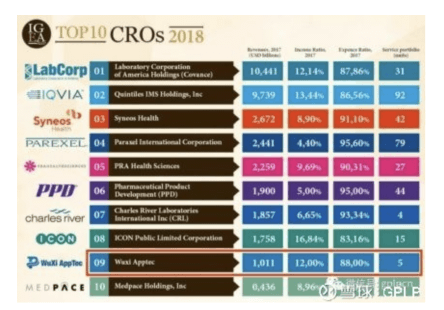

在全球,藥明康德與行業巨頭 Covance 和 Quintiles 相差甚遠。

2018 年全球 CRO 十年名單:

數據來源:IGEA HUB

數據來源:IGEA HUB

Quintiles 作為目前世界最大的 CRO 公司,其優勢業務是 II-IV 期臨床試驗和數據分析服務,在全球 100 多個國家和地區擁有業務分支、具有強大的客戶資源,與世界排名前 20 的生物醫藥公司都有合作關係,在海外業務領域優勢明顯。

相關數據顯示,自 2016 年以來,Quintiles、Covance、Parexel、PPD 等國際巨頭先後進行了十餘次的併購,CRO 領域的內部整合以及多元化發展的趨勢也越發顯著。

鑒於中國市場在全球的地位,國際上製藥大佬也紛紛進入中國等新興市場成立研發中心。2014 年的賽諾菲和強生(Johnson & Johnson, JNJ-US)先後在上海成立研發中心;2016 年諾華也在上海建立第三家全球研發中心。

這直接威脅到了藥明康德的地位,於是,回歸 A 股立足中國勢在必行。當然,對藥明康德來說回歸 A 股也完全是一箭雙雕:

A、藥明康德其實處於成長期,這個時點回歸可以在一定程度上繞開國際大佬們整合浪潮的衝擊。

B、在紐交所上市初期,四名創始人持有的股權比例都不高,隨著一系列的減持和稀釋使得董事長李革僅持有公司 1.4% 的股權,藉此機會,四位創始人通過私有化和管理層回購的方式,聯合外部 PE 機構來提升他們的持股比例。

也就是說,我們眼裡的獨角獸與國際上真正的獨角獸相差甚遠,回歸 A 股不過是為了獲得更高估值。

藥明康德真實的研發投入

藥明康德的獨角獸光環到底是名符其實還是名不符實?研發水準到底如何?

作者仔細對藥明康德進行了剖析。

同為 CRO 服務,但藥明康德的商業模式與國際大佬不同,在藥明康德,藥明康德實行 CRO + CDMO / CMO 的戰略模式,拓展多元化業務。

一般來說,傳統新藥研發主要分為五個階段,分別為藥物發現及前期研發、臨床前藥學試驗、工藝合成、臨床試驗及商業化生產。

藥明康德為客戶提供小分子化學藥的發現、研發等一系列臨床前各階段的 CRO 服務及相關配套支持,進而為客戶提供原料藥、臨床候選藥物的生產工藝改進、實驗室小試和中試、商業化生產等 CMO、CDMO 業務。

此外,其他的 CRO 業務還包括新藥臨床試驗各階段的臨床服務支持、監察及數據分析服務、FDA、CFDA 的新藥政府申報流程(CDS業務)、臨床協調及現場管理服務(SMO 服務)等。

不過,值得一提的是,中國在臨床前和臨床試驗各階段的研究試驗費用僅為已開發國家的 30%~60%、具有成本優勢,且中國、韓國、新加坡、印度等正經歷醫藥產業的迅速崛起,研發支出增長迅速,因此,中國成為 CRO 行業發展的重要區域。

從企業財務表現來看,相關數據顯示,2014 年藥明康德的營業收入為 41.40 億元,到 2017 年營業收入已經達到了 77.65 億元;淨利潤也從 2014 年的 4.62 億元增長至 2017 年的 12.27 億元。2014~2017 年的營業收入和淨利潤的 CAGR 分別為 23.33 %和 38.54%。

根據藥明康德披露的財務數據發現,公司的負債總額由 2015 年的 32.56 億元逐年增長至 2017 年的 58.42 億元,合併資產負債率也由 2015 年多的 33.62% 增長至 2017 年的 46.44%。

數據來源:藥明康德招股說明書

從下圖中可以看出報告期內,藥明康德的流動比率(Current Ratio)和速動比率(Quick Ratio)也呈逐年下降趨勢。流動比率以及速動比率遠低於同行業可比上市公司的平均水平。

數據來源:藥明康德招股說明書

公司也表示,負債規模逐年增長的主要原因是由於近年來主營業務規模不斷擴大,使得負債規模總體呈上升趨勢。

藥明康德的短期借款主要包含信用借款、質押借款和保證借款。

2015 年至 2017 年,藥明康德的短期借款餘額分別為 1.72 億元、4.89 億元、13.18 億元。截至 2017 年 12 月 31 日,短期借款較 2016 年末增加 3.17 億元和 8.29 億元,增幅分別為 184.53% 和 169.36%。

另一方面,從毛利率的角度上來看,藥明康德 2014 年至 2017 年的毛利率分別為 36.78%、34.55%、40.76% 和 41.83%。

撇開 2015 年因非經常性損益原因的影響,藥明康德的毛利率還是出呈現逐年上升的趨勢。但是,跟競品公司對比,藥明康德不管是在 CRO 或者 CDMO/CMO 的業務上並不佔據優勢。

比如 2016 年,泰格醫藥、博濟醫藥的 CRO 毛利率分別為 38.19%、48.49%,而藥明康德只有 39.58%。對此,藥明康德的解釋是,泰格醫藥、博濟醫藥的 CRO 業務針對的是臨床研究,藥明康德集中於臨床前研究。臨床前研究,需要大量的場地與實驗設備,每年的折舊產生的營業成本較大,所以毛利率水平受到影響。

而在研發層面,根據各家上市公司 2018 年一季報數據分析對比顯示:藥明康德碩士以上學歷員工佔比為 39%,本科及以上學位員工佔比比例為:合全藥業、泰格藥業和藥明康德分別為 93%、89% 和 88%。

而在研發支出當中,在 A 股相關行業上市公司當中,藥明康德的研發比例接近 4%,在行業當中並不高,遠低於同行昭衍新藥及藥石科技接近 9% 的研發比例。

當然,毛利率和負債率的「瑕疵」以及研發投入少並不影響資本市場看好藥明康德,因為藥明康德的股東背景顯赫,各個來頭不小,架不住人家會吆喝,於是,在規模第一,股東吆喝背景下,藥明康德的獨角獸光環逐步形成。

不過,在藥明康德攤大餅發展規模之外,藥明康德需要真正提升公司管理能力及研發技術,畢竟在風雲變幻的市場,在競爭對手的迅速趕超下,技術將是核心競爭力。

那麼,為何一家做醫療的公司會如此高調呢?

這就是藥明康德的秘密了。

藥明康德的秘密

光環之下,藥明康德也有不得已的苦衷,從招股說明書中發現,藥明康德股權結構複雜。資料顯示,目前藥明康德外資股東就有超過 40 名股東,另外,還有眾多資本大佬參股,比如有由阿里巴巴(Alibaba, BABA-US)馬雲、聚眾傳媒虞鋒共同發起的「雲峰基金」,還有泰康集團,以及紅杉資本旗下基金等。

藥明康德與資本的親密關係追溯到 2015 年。

2015 年 4 月 29 日,以董事長李革為首的管理層聯合匯僑(2904-TW)資本 Ally Bridge 等機構提出無約束力的私有化要約。要約價格為每股普通股 5.75 美元,藥明康德的私有化價格約 33 億美元。

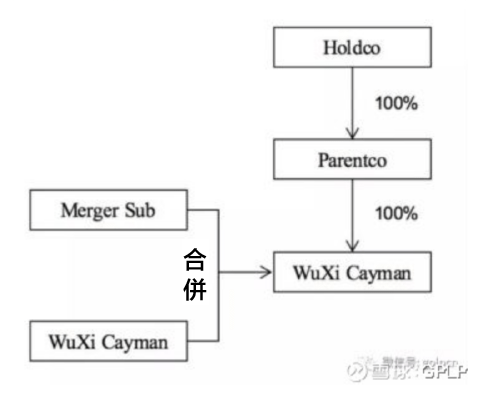

私有化的買方包括管理層控制的 G&C IV Limited 以及曉鐘投資,並聯合了匯僑資本 Ally Bridge、紅杉資本 Sequoia Capital 以及君聯資本等一系列知名投資機構。根據藥明康德的招股說明書可以確定,私有化的方式為反三角合併。

如上圖所示,董事長李革先在開曼群島設立 Holdco(新無錫生命科學控股),隨後在 Holdco 之下設立全資子公司 Parentco(新無錫生命科學有限),Parentco 也設立全資子公司 Merger Sub(無錫合併有限公司)。

與此同時,藥明康德還在私有化之前,推動了其子公司合全藥業新三板上市。另一方面,從上市公司體系中剝離出大分子生物藥的業務(藥明生物)。

二者同步進行。

在具體運作上,2015 年 4 月 3 日,藥明康德的子公司合全藥業正式在新三板成功掛牌。合全藥業在掛牌過程並不是一帆風順的,途中曾出現實際控制人認定的問題,最終由母公司的上市主體 Wu Cayman 作為實際控制人。與合全藥業相比,藥明生物的剝離過程並沒有出現多少阻礙。

2015 年 4 月,公司將藥明企業管理 100% 股權轉讓給 Wu Biologics Investments Limited(無錫生物投資),藥明企業管理及其控股子公司藥明生物、上海藥明生物、Biologics HK(無錫生物香港)不再納入公司合併報表範圍。

2015 年 7 月,無錫藥明投資、上海藥明分別將持有江蘇檢測 63%、7% 股權轉讓給藥明生物,蘇州檢測剝離公司合併報表。

Merger Sub 和上市主體 Wu Cayman 進行反三角合併,合併之後 Wu Cayman 成為 Parentco 的全資子公司。私有化完成後,藥明生物也於 2017 年 6 月 23 日在港交所掛牌上市。當然分拆上市對藥明康德的好處不言而喻。港交所上市的藥明生物,主要為客戶提供生物發現、開發以及生產等服務。將其定位為開放式生物藥平台。

而新三板上市的合全藥業,則主要為跨國藥企提供小分子藥物中間體、原料藥和製劑的 CRO 服務。

截至 2018 年 5 月 8 日,就市值來看藥明生物已經超過 800 億,合全藥業也已經達到 200 億的市值。任何一家公司的市值都已經超越早前私有化時的 33 億美元的作價。令人不得不佩服,藥明康德「真會玩」。

截至 2018 年 5 月 8 日,藥明康德正式登陸 A 股,為其「一拆三」的戰略佈局畫上了圓滿的句號。

目前藥明康德已經穩穩的是 A 股最貴 CRO 公司了。

因此可以說,在資本運作方面,藥明康德的回歸之旅堪稱完美,而一路走來藥明康德依靠資本實現了獨角獸的夢想,其自然需要投桃報李,這個回報也非常簡單,那就是高額的投資回報,如果沒有高額回報,顯然沒有一個機構願意投資你,並且陪你玩這麼久。

根據資料顯示,第一批限售股解禁的時間為 2019 年 5 月 8 日,大部分的解禁股東來自機構投資者,具體解禁情況如下圖顯示。可以看出其中解禁數量最大的三家為 Glorious Moonlight limited、Summer Bloom Investment 和 Wu App Tec。

通過調查 Glorious Moonlight limited 發現,這家公司是在香港註冊的一家殼公司,其他信息暫時無法獲得。此外,發現 HCFII WX(HK)Holding Limited 也是在香港註冊且成立時間都是 2015 年 1 月 25 日,可以推斷這兩家公司的背後機構是同一家。但是 Summer Bloom Investment 在公開資料中無法查到任何信息,目前只能猜測其可能是某個機構在海外註冊的 BVI 或者 Cayman 公司,用於合理避稅用的。

藥明康德如何實現這個高額的投資回報?

自然就是回歸後的高市值。也就是獨角獸光環帶來的明星效應。當所有二級市場的聚光燈打在藥明康德身上的時候,其身價自然水漲船高。然而,一年以後,藥明康德能否保持這個獨角獸熱度不減,這是一個問題。實際上,由於減持新規的出台,公司大股東想通過二級市場減持套現的難度也越來越大。二級市場火熱的情緒也會隨著時間逐步轉向理性,促使公司價值回歸。在這種背景下,屆時,藥明康德的股東能否獲得超額回報呢?

一切難以預料。

在資本市場上,與狼共舞,通常結局只有兩種,一種是你吃掉狼,另外一種是狼吃掉你。那麼,對投資機構而言,結局也只有兩種,一種是屆時二級市場表現良好,眾多韭菜踴躍接盤,於是,皆大歡喜,投資機構順利減持退出;另外一種結局則是,如果韭菜表現冷淡,二級市場接盤者寥寥無幾,那麼,投資機構將按照相關條款法律行事,最終,藥明康德管理層自己彌補投資機構的損失。嚴重的,失去控股權,因為在中國的二級市場,業績並不等於股價。

如果從業務上來講,藥明康德的業務毋庸置疑:在 CRO、CMO 和 CDMO 行業中,藥明康德在中國處於絕對的龍頭地位。2016 年公司實現營業收入和淨利潤分別為 61.16 億元和 9.75 億元,遠超同行業的其他上市公司。

根據藥明康德招股說明書披露的數據顯示,全球 CRO 行業 2011 年規模為 213 億美元,2015 年已經達到了 293 億沒有,2011~2015 年 4 年 CAGR 為 8.30%。同時,預測在未來 5 年,全球 CRO 行業仍將保持較快的增長態勢,預計 2016 年行業銷售額達到 317 億美元,並保持 7.35% 的年復合增長率,並於 2020 年達到 421 億美元。

此外,受環境因素的影響,全球製藥企業都面臨著研發投入增加、週期變長、成功率降低的困境,未來全球將有超過50%的藥企開始選擇專業 CRO 企業協助進行新藥研發服務,以降低自身研發費用並控制風險。

然而,從資本上,藥明康德能否走出一條逆勢之旅呢?讓我們期待時間的答案。

《雪球》授權轉載

【延伸閱讀】