停利或停利與停損會傷害投資人績效,資產配置與長期持有策略才是王道。但對於年紀較輕的投資人,一口氣拿出大筆資金似乎較困難,而每月只需小筆金額的定期定額便成為首選。定期定額並非績效萬靈丹,扣款標的必須慎選,資產配置也仍然是不可少的聰明策略。

定期定額不是閉上眼隨便扣

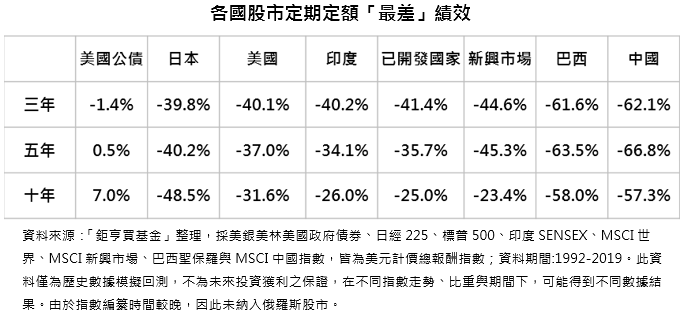

許多投資專家或專欄都會提到,定期定額方式能幫助投資人克服挑選進場時機的難題,並避開買在最高點,進而降低購買成本並提高勝率。儘管定期定額確實可以攤平成本,但不代表一定不會賠錢。

從上表可發現,若投資人於最糟的時機點進場,就算經歷 10 年的扣款,巴西與中國股市的虧損仍逼近 60%,較為穩健的美國股市也面臨 31.6% 的虧損,而又有多少人能忍受 10 年且如此巨大的損失幅度?

資產配置有助避開虧損

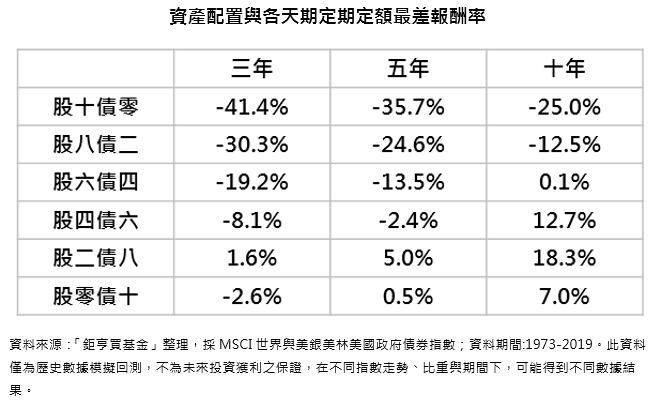

挑選進場時機與挑選標的一直都是投資路上最大難題,若定期定額策略是攻克進場時機難題的利器,那定期定額加上資產配置則是同時克服兩大難題的神器。假設投資人將資金按特定比率分散於已開發國家股市與美國政府債券,透過提高債券配置比重,有助達到降低虧損的目標。

從 1973 年以來,若投資人採用股票 60% 與債券 40% 的配置,最差的 10 年中,投資人報酬率為 0.1%,遠優於單純持有股市的 -25%(若投資人希望提高最差報酬率,可調高債券配置比重)。

資產配置加上定期定額更厲害

對於挑選中國或印度等單一新興市場國家股市,做為定期定額標的的投資人,幻想中的高報酬率應是最大理由,而資產配置的定期定額方式,最可能遭遇的質疑便是績效太差。

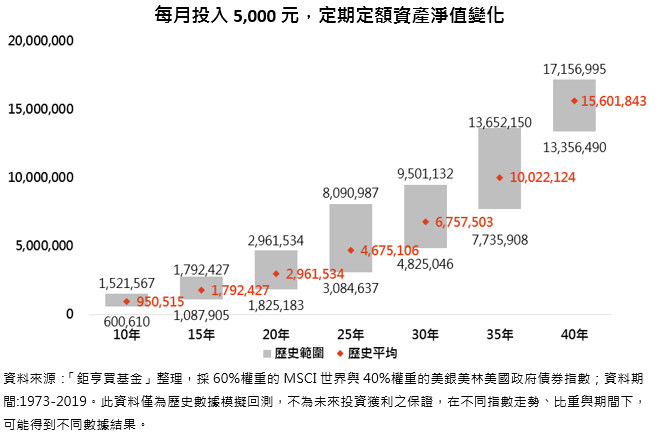

從 1973 年以來,若投資人每月投入 5,000 元於 60% 已開發國家股票與 40% 美國政府債券的配置中,20 年後平均資產淨值為 296 萬元,40 年後更將成長到 1,560 萬元(若投資人運氣很差,都碰到最低的報酬率期間,20 年與 40 年後資產淨值分別為 182 萬元與 1,335 萬元),這樣的表現應該可滿足大部份投資人的需求。

鉅亨投資策略

基金操作上,建議如下:小額沒關係,資產配置攜手定期定額

投資人可別小看每月 5,000 元的定期定額,挑選對的標的與夠長的時間,足夠為投資人打造一筆退休儲備。建議投資人可以全球股票型基金搭配美國政府債券為主的基金,更積極投資人可納入些許新興市場股票型基金。

《鉅亨買基金》授權轉載

【延伸閱讀】

註 1:鉅亨買基金平台終身 0 信託管理費。

註 2:紅利點數 1,588 點,等同申購基金 26 萬元 0 手續費。(紅利點數 1 點折抵手續費 1 元。)

註 3:新戶紅利點數使用期限為核印日起180天內。

客服專線:2-27208126 #9

客服email:[email protected]