編按:中國礦泉水公司「農夫山泉」,今(9/8)日於港股掛牌,據聯合報報導 農夫山泉 IPO 定價每股港幣21.5元(新台幣 82.8 元),募資港幣 81.49 億元(約新台幣 313.9 億元)。 這次申購農夫山泉的人數超過 70 萬人,凍結資金港幣 6,709.5 億元,超過中國鐵建和閱文集團,成為港股歷史上頭號「凍資王」,還被外界笑稱為「水中茅台」。農夫山泉明明只是賣水的,為什麼能做到這個地步?有什麼秘辛?一起來看看他在上市前市場上的完整分析:

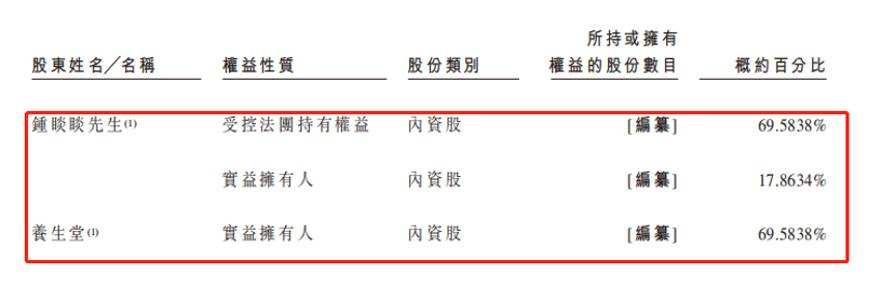

近期農夫山泉啟動了上市計劃,並在港交所提交了公開說明書。公開說明書顯示,農夫山泉常年佔據市場佔有率第一名, 2019 年總收入 240 億元,淨利潤高達近 50 億元,如果成功上市,有可能衝擊千億市值。農夫山泉創辦人,現年 65 歲的鐘睒睒持有農夫山泉約 87.44% 的股份,包括約 17.86% 的直接權益以及通過養生堂持有的 69.58% 的間接權益,個人身價也逼近千億。

創辦人鐘睒睒式的鬼才行銷

農夫山泉成立於 1996 年 9 月,是包裝水及飲料產業的龍頭。經過 20 多年的發展,公司在品牌文化建設上表現突出,“農夫山泉有點甜” “我們只是大自然的搬運工”等廣告語已經深入人心。

根據全球最大的企業成長諮詢公司弗若斯特沙利文的報告, 2012 年至 2019 年間,農夫山泉連續八年保持中國包裝飲用水市場佔有率第一,以 2019 年零售額計,該公司在茶飲料、功能飲料及果汁飲料的市場佔有率均居中國市場前三位。

資料顯示,農夫山泉創辦人鐘睒睒,在創立農夫山泉前從事過泥瓦匠、記者、娃哈哈代理商等工作人,早年通過“養生堂龜鱉丸”完成資本累積後選擇殺入飲料市場,憑藉出眾的行銷能力把農夫山泉這一品牌迅速做大。

2000 年前後,國內瓶裝水市場的主要玩家還是樂百氏、雀巢(Nestle, NESN-CH)、娃哈哈等,其中娃哈哈一家就坐擁 50% 以上的市場佔有率。而無一例外,這些廠商的宣傳賣點都是“純淨”和“健康”,樂百氏更是以“ 27 層淨化水”深受消費者的追捧。

鐘睒睒同樣以“健康”為口號,但卻把矛頭指向了純淨水,他提出了“純淨水對人體無益”的全新概念,並隨之推出“農夫山泉天然礦物水”。憑著顛覆式的理論和行銷轟炸,農夫山泉名聲大噪,儘管一度成為產業公敵,但也迅速打開了市場。

2007 年,農夫山泉又以類似的手段向當時的礦泉水巨頭“康師傅”發起挑戰。鐘睒睒推出的理論是人體應該攝入弱鹼性水,以保持體內酸鹼平衡,並通過策劃一系列的實驗來證明“弱鹼”的好處。

經過多次鬼才式的行銷,農夫山泉打破了娃哈哈、康師傅等巨頭的壟斷,並讓自己坐上了頭把交椅。不僅如此,農夫山泉還大打溫情牌,立志要做“大自然的搬運工”,既表達了對萬物的敬仰,也賦予了這瓶水更多的內涵,啟動了品牌熱度。

根據公開說明書,農夫山泉在廣告行銷上的支出的確非常“闊氣”。數據顯示, 2017-2019 年農夫山泉的廣告及促銷費用開支分別為 9.82 億元、 12.34 億元及 12.19 億元,分別對應總收益的 5.6% 、 6.0% 和 5.1% 。

而另一方面,在渠道的鋪設上,憑藉其品牌力和價值導向來推動產品銷售,公司在經銷商面前有著很強的話語權。公開說明書顯示,截止 2019 年底公司經銷商覆蓋 237 萬個以上的終端零售網點, 78.9% 覆蓋三線及以下城市。

可以說,農夫山泉開創了全新的天然水品類,憑藉差異化的定位和強有力的行銷,賦予產品獨有的故事與情懷,最終形成強大的品牌度和成熟的銷售網路,築起了堅固的護城河。

大自然的“印鈔機”, 1 元的水毛利高達 6 毛

通過農夫山泉的經營情況來看,“大自然的搬運工”的確是門一本萬利的生意。

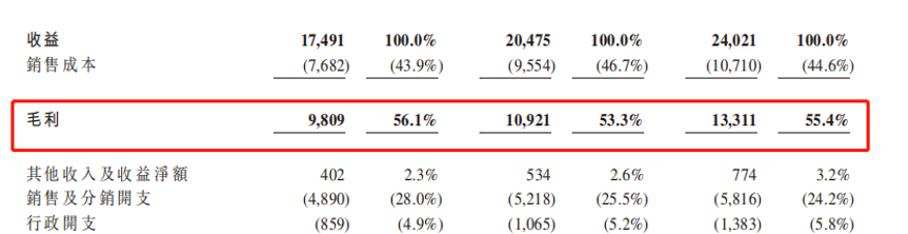

公開說明書顯示, 2017 年- 2019 年農夫山泉分別實現銷售收入 174.91 億元、 204.75 億元和 240.21 億元,年復合成長率為 17.2% 。而弗若斯特沙利文的報告顯示,國內同期飲料市場的年化成長率僅為 5.9% 。

同時,農夫山泉近三年的毛利潤分別達到 98.09 億元、 109.21 億元和 133.11 億元,毛利率為 56.1% 、 53.3% 和 55.4% 。其中,包裝飲用水在 2019 年的毛利率更是超過了 60% ,這意味著農夫山泉每 1 元錢的銷售收入可以帶來 6 毛錢的毛利。

2017-2019 年農夫山泉毛利率情況(來自公開說明書)

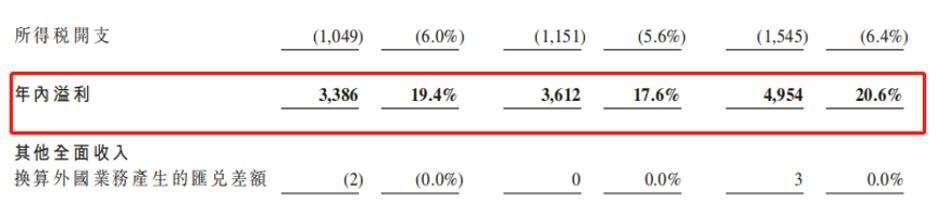

淨利潤方面, 2017 年- 2019 年公司分別實現 33.86 億元、 36.12 億元和 49.54 億元,淨利潤率分別為 19.4% 、 17.6% 及 20.6% 。而根據弗若斯特沙利文的報告,軟飲料產業平均盈利水平還不足 10% 。

2017-2019 年農夫山泉淨利潤情況(來自公開說明書)

農夫山泉的主要產品有包裝飲用水、茶飲料、功能飲料和果汁飲料等,其中包裝飲用水又以 59.7% 的營收佔比貢獻了大頭。由於公司主打“天然水”,換句話說就是直接灌裝地表水,只需要通過管道送到工廠,加工工序非常簡單,因此節省了大量成本。

根據公開說明書,農夫山泉的大部分用水都是自行開採,公司根據相應的法規辦理礦產資源開採許可證,在繳納相應的水資源稅後可以在最大取水量範圍內任意開採。如此算來,按照無形資產攤銷到每一瓶水上,成本可以說是微乎其微。

除卻水這一直接成本,農夫山泉的主要原材料為生產產品瓶身的PET(滌綸樹脂)、糖、果汁等, 2017-2019 年,該部分成本占到了銷售成本總額的 43.0% 、 44.1% 和 43.4 %。另外,包括紙箱、標籤及收縮膜等在內的包裝材料,在 2017-2019 年分別佔銷售成本總額的 31.4% 、 31.1% 及 31.5% 。

2017-2019 年農夫山泉成本情況及佔收益的百分比

值得一提的是,生產瓶身的PET佔據了農夫山泉原材料成本中的大頭,該部分支出在 2017-2019 年分別佔銷售成本總額的 29.0% , 31.9% 及 31.6% ,分別對應總收益的 12.7 %、 14.9% 和 14.1% 。農夫山泉也在公開說明書中提到,PET價格的波動對公司利潤的影響至關重要,而剔除PET, 2019 年糖、果汁和水等的成本只占到總營收的 4.7% 。

節點財經(ID: jiedain2018 )注意到,農夫山泉在公開說明書仲介紹原材料成本明細時,只是提到了“糖和果汁等”,可見,人們最關注的原材料“水”的相對成本要比糖和果汁低得多。

賣水的農夫山泉,主要成本支出卻花在了包裝上,難免讓人質疑:賣水還是賣包裝?

上市前突擊發放股利近百億,近三年累積的利潤全分光

從公開說明書看,農夫山泉絕不是因為“缺錢”而被迫選擇IPO,相反,充裕的帳面資金讓其顯得財大氣粗。

資料顯示, 2017 和 2018 兩年,農夫山泉向股東發放股利金額均為 3.67 億元。並且,兩年間還分別拿出 20.35 億元和 36.00 億元的資金購買理財產品形成結構性存款,而公司的現金及銀行結餘仍然達到了 25.63 億元和 17.64 億元。

2017-2019 年農夫山泉已付股息情況(來自公開說明書)

然而到了 2019 年,農夫山泉向股東發放股利高達 96 億,是 2017 、 2018 年的 26 倍之多。不僅如此, 2020 年 3 月股東大會上農夫山泉再次宣派總計人民幣 9 億元的股息,且已於 4 月支付完畢。

根據公開說明書, 2017 年到 2019 年,農夫山泉三年累計淨利潤 119 億,而這期間,公司的發放股利累計達到 103.32 億元。也就是說,在衝擊IPO之前,農夫山泉幾乎已經將近三年累積的利潤全部分光。

目前,農夫山泉董事長鐘睒睒直接持股 17.86% ,加上通過養生堂持有的 69.58% 的間接權益,共計持有農夫山泉 87.45% 的權益。以此來計算,在 2017 年- 2019 年 103.32 億元的發放股利中,鐘睒睒個人一共可以獲得 90.37 億元。

農夫山泉股權情況(來自公開說明書)

2017-2019 年公司淨利潤總和為 119.51 億元,累計發放股利卻達到 103.32 億元,幾乎三年淨利潤的九成都用來發放股利了。

實際上,鐘睒睒的商業版圖不止於此。公開說明書顯示,鐘睒睒所持有的資產已觸及到醫療健康、女性用品、房地產、農業等多個領域,旗下的公司主要有上市公司北京万泰生物藥業股份有限公司、朵而(北京)女性生活用品有限公司、浙江新元置業有限公司、浙江瑞德農業科技有限公司等。

基於這些業務組成的龐大帝國,鐘睒睒也早已成為了身價百億的隱形富豪。根據富比士排行榜,截至 7 月 31 日,鐘睒睒個人財富約 140 億美元(約合人民幣 980 億元),距離千億身家大關近在咫尺。

亮眼成績背後的隱憂:水源質量不確定,市場競爭加劇

公開說明書顯示,農夫山泉已經實現了十大優質水源地的佈局,並且在每個水源地的周邊都建立了包裝飲用水生產基地。截至 2019 年末,公司擁有 12 個生產基地,總計 137 條包裝飲用水及飲料生產線、 7 條鮮果榨汁線及 3 條鮮果生產線。

農夫山泉水源地分佈情況(來自公開說明書)

水源作為飲用水產業的命脈,一直都是農夫山泉最重點關注的對象,但近年來,農夫山泉在水源地的發掘和利用上卻處處受阻。 2009 年,公司最核心的千島湖水源被指“不適合飲用”引起消費者的廣泛關注;隨後的 2013 年,農夫山泉因水中出現黑色不明物而遭遇了危機公關;而就在 2020 年 1 月,農夫山泉又因“毀林取水”而被推上了風口(註:風口指投資機會或趨勢)浪尖。

就目前的產能和產量看,農夫山泉的水源壓力還不算很大,公開說明書顯示,開採度最高的千島湖,在飲用水生產上的使用率也只有 61% ,並未達到飽和。但就如公開說明書所述,公司未來的水源質量還屬於不確定因素,一旦水源出現問題,將直接影響其核心業績與口碑。

除了水源地這一不穩定因素外,農夫山泉的龍頭地位近年來也遭到挑戰,隨著國內競爭逐漸加大,包括康師傅、統一、娃哈哈、怡寶、冰露、百歲山在內的品牌都發展迅猛,紛紛打出了品牌升級的口號,對農夫山泉來說也是一個巨大的威脅。

更為重要的是,農夫山泉的水源地模式也正在被上述對手所模仿。例如,娃哈哈從 2018 年開始推出天然礦泉水產品;伊利投資 7.44 億元自建長白山礦泉水項目;而市場佔有率最大的對手華潤怡寶則是通過收購加林山控制其水源來衝擊高端礦泉水市場。

保住產業地位,進行大規模擴產

為了保住產業地位,農夫山泉近年來開始進行了大規模的擴產。公開說明書顯示,公司的物業、廠房及設備從 2017 年的 89 億元增加到了 2019 年的 123 億。除此之外,農夫山泉還加速向細分市場擴張,接連推出了即飲咖啡品牌“炭仌”、中老年飲品“鋰水”,以及低溫果汁“NFC果汁”等。不過就目前來看,還沒有出現現象級的爆款產品。

另一方面,隨著市場空間逐漸見頂,農夫山泉也開始拓展海外市場。公開說明書明確指出,擬募資的 10 美元資金除了用於進行品牌建設、擴大產能等投入外,還要探索海外市場機會。而從公司選擇在港股上市以及突擊發放股利也可以看出,農夫山泉一方面有意將大額資金從中國轉移到海外,另一方面也想以此增強品牌的國際化。

不過有業內人士指出,出於對水源安全的擔憂,以及海外當地的環境政策的影響,農夫山泉能否走向國際還不好說。畢竟,早在 2018 年,農夫山泉在新西蘭購置水源地取水就曾遭到當地人抵制,最終項目不了了之。

總體而言,農夫山泉通過公開說明書向我們展示了賣水生意的暴利,但公開說明書華麗數據背後的風險也不容小覷,其突擊發放股利的“貓膩”、水源地問題、當下殘酷的市場競爭形勢等,都將影響到公司未來的走向。

《 36 氪》授權轉載

【延伸閱讀】