老闆或公司高層所說的話投資人不要輕易相信。台灣有太多例子了,像宏達電(2498-TW)前任 CEO 和現任 CEO 就說了好幾年的大話,說要重返榮耀結果淪落到現在把公司部分出售給 Google,但 CEO 仍不改本性,竟然誇口說留下來薪水會比去 Google 高。一個虧損連連的公司還能付比 Google 高的薪水,那還真是台灣之光啊!

宏達電算是一個很知名的例子,但其實有不少知名度較低的公司也做著不利股東的事情但卻說得很好聽。接下來要講的例子,很不巧地是我自己研究過的公司,但當時卻沒注意到,實在是一大失誤。

慧洋(2637-TW)是我在文章裡談過的散裝航運商,當時我寫道:

“…慧洋董事長藍俊昇的經營策略就如慧洋的英文名 Wisdom Marine Group,是充滿智慧的。慧洋以長約鎖定獲利所以較不受散裝航運景氣影響,且趁散裝航運景氣低迷時大量低價造船,以擴大船隊規模,現階段正是慧洋危機入市的時候。從財報中可以看到慧洋在全球航商破產潮中依然一直維持獲利和正營運現金流,同時亦大量舉債造船。在航運景氣谷底讓銀行還願意貸款,說明了慧洋的信用和融資能力是很不錯的,因此流動性方面應不是問題。…”

過去這幾個月來我發現慧洋事實上沒什麼智慧。為什麼這樣說呢?先看一下這個新聞。

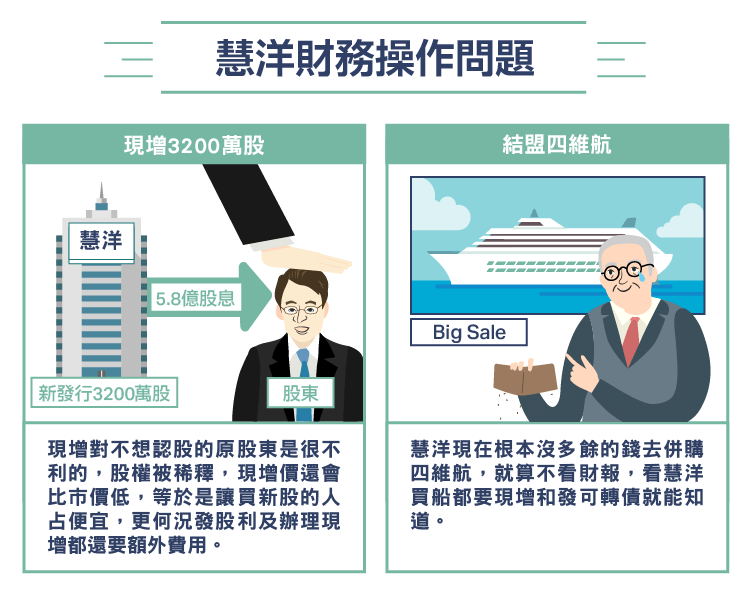

慧洋-KY 董事會決議辦理現增,不超過 3200 萬股

現增 3200 萬股,假設現增價格是每股 25 元,那公司會收到 8 億元。而今年慧洋每股配息 1 元,流通在外股數約 5.8 億股,所以公司共發出 5.8 億元給股東。

慧洋稱現增的錢是用來建造新船,像這種大額投資不可能是臨時決定的,而且慧洋在年初時就已經說過今年的投資計劃。既然早已知道有資金需求,為何還決定要配息 1 元?先給你 5.8 億元,再跟你要 8 億元,當股東都傻子嗎?更何況發股利以及辦理現增都還有一些費用。此外,現增對不想認股的原股東是很不利的,股權被稀釋,現增價還會比市價低,等於是讓買新股的人占便宜。

我特別問了會計師朋友,KY 公司的未分配盈餘並不像台灣公司會被課 10% 的稅,因此發 5.8 億元再現增 8 億元一點道理也沒有,任何有一點基本知識的財務長都不應做出如此愚蠢決策才是。個人認為唯一的理由可能是台灣很多財務知識不足的小股東都喜歡公司發股利,而老闆不想承受小股東的壓力,所以才會這樣做來迎合小股東。

但如果我是有決策權的大股東我絕對會 fire 做出這種愚蠢財務決策的人。(有人可能會說公司章程裡有規定當年度的股利總額不得低於可分配盈餘總額的百分之十,所以股利是一定要發。但不合理、對股東不利的決策為什麼不改呢?

事實上今年慧洋也的確開了臨時股東會修改章程,董事長說未來將採取每年不低於 50% 配發比例的股利發放目標作為股利政策,意思就是以後有買船資金需求一樣還是先發股利再跟股東現增要錢,在我看來修改後的章程仍是不聰明的規定。) 慧洋趁散裝航運景氣低迷時大量低價造船的策略是對的,但他財務操作的手法對股東來說實在不怎麼高明。

故事還沒結束。繼續看下一個新聞。

“…至於慧洋併四維航話題,藍俊昇直言,對股東有利的事為什麼不做?現在的情況是慧洋賺錢、四維航虧錢,若說要合併,慧洋的股東不會同意,但如果「10 元的東西,他以 3 元、2 元要賣給我,為什麼不?」但時間點不是現在,今年不會有併購的議題。…”

這段話是用來騙騙門外漢而已。對股東最有利的併購當然是要買得便宜沒錯,但什麼時候會便宜?當然是被併購公司虧錢的時候。難道慧洋要等四維航賺大錢,股價很高的時候再來併購嗎?去年國際上在航運業最低谷時有很多併購案發生,被併購方往往都是快破產、股價很低的船公司,這時買才會便宜,對股東才最有利。

“時間點不是現在,今年不會有併購的議題”,實情是慧洋現在根本沒多餘的錢去併購,就算不看財報,看慧洋買船都要現增和發可轉債就能知道。

要判別一個 CEO 是否優秀,可以從兩項能力看出:

- 創造商業價值

- 聰明的資本配置(capital allocation)

管理者說什麼不要盡信,要用這兩項標準去評斷他的能力。管理者如果做的是不利股東的決策,投資人應敬而遠之才是。

《價值合夥人 Value Partners 》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)