隨著美中貿易戰升溫與新冠疫情影響,將 美國 與 中國 間的競爭帶向新的美中競合格局,加大未來全球產銷新秩序的不確定性,原本的供應鏈長鏈型態將被短鏈與在地化所取代, 天然氣 等能源需求版圖型態也將隨之重組。加上地緣政治問題日趨嚴重,能源勢將成為各方競逐的重要籌碼。

鮮少人提起的重要戰略能源: 天然氣

當前國際間最關切的莫過於美中衝突局勢,從美中貿易戰、武漢肺炎疫情到香港「反送中」及國安法爭端,甚至台海兩岸關係,陸續串起美中雙方全面競爭新局,從貿易戰、科技戰、產業戰到金融戰等,儼然從多方挑起戰端,形成冷戰後的激烈競爭態勢,國際間甚至也出現「超限戰」的說法。因此,本文將從戰略觀點,由一般人鮮少提起,卻是戰時非常重要的能源布局,探討 中國 的 天然氣 策略。

「 天然氣 」是什麼?

2014 年國家地理頻道報導土庫曼(Turkmenistan)的「地獄之門」(The Gates of Hell)景點。這是一個直徑約 70 公尺、深度 30 公尺的半球型地坑,前蘇聯工程師 1971 年發現冒出有味氣體,原以為點火後幾週內可將氣體燒完,未料延燒 49 年仍未熄滅,從此成為國際知名景點。從化學上的解釋就是不斷冒出比空氣(分子量約 29)輕的甲烷氣(分子量 16),這個甲烷氣也就是俗稱的「天然氣」。

全球 天然氣 市場簡介

2019 年全球天然氣產量為 39,893 億立方米,其中 27,027 億立方米在產國就地消費,其餘 12,866 億立方米透過貿易銷售。按運輸方法可分兩大體系,國人熟悉的液化天然氣(LNG),是將天然氣純化降溫到 -162℃ 冷卻成液體,用具備低溫儲槽的天然氣船(LNG Carrier)海運到進口國,進口國使用天然氣接收站(LNG Terminal)裝卸後存入低溫儲槽內。

第二種銷售體系,是以俄羅斯和挪威兩國為核心的管線天然氣體系 PNG(Piped Natural Gas),這種方法不須將天然氣冷卻液化,從產地透過預先鋪設的長距離特殊鋼材管線,溫度維持在約 10℃ 上下,配置壓縮機直接輸送給客戶,客戶從最東邊的哈薩克到最西邊的西班牙,囊括大多數的歐洲國家,各國自建地下儲氣窖,各自設定最低庫存。

天然氣是一種相對乾淨的能源,不論是液化天然氣船運或是管線鋪設,共同點是都需要高額度的設備投資、長期的設備維護、成熟的金融保險體系、穩定的政治環境。最好的案例就是:位於前述歐洲管線體系中央的烏克蘭,因為和俄羅斯的政治糾紛,硬是被俄羅斯天然氣公司排除在外,造成雙輸局面。

中國 的 天然氣 能源戰略

「十一五規劃」啟動於 2006 年,是中國能源政策的關鍵年,當時背景主要是全球以原油為主的能源價格呈現多頭趨勢, 2005 年美國卡崔娜颶風,讓能源「風險控管」問題浮上檯面。中國除了籌備北京奧運外,央視製作了「大國崛起」的專題節目,從更深層思考各項戰略角度,包括能源問題,在經濟高成長的時期,中國卻必須降低煤炭消費比重,占能源比重僅 10%的天然氣絕對具有高成長空間。

其實中國早在 90 年代便進行境內油氣探勘工作,卻發現十大天然氣產地多位於大西部,難以開採輸送,遑論使用。2002 年 7 月,中國開始推動「西氣東輸」工程,效法前述俄羅斯、挪威的模式,鋪設天然氣管線,設定烏魯木齊為西部重心,連接新疆各產地,經陝西連結四川,輸送到長江三角洲,2005 年 1 月第一期「西氣東輸」工程開始向上海地區輸出天然氣。

值得注意的是,直到 2018 年新疆一年只開採天然氣 321 億立方米,僅占全國產量 1,615 億立方米的 19.9%,產量次於陝西、四川兩省,表示近年仍未將開採重心移到新疆,境內供氣相當寬鬆。即使如此,早在 2006 年時便已「超前部署」,將「西氣東輸」管線延長至前述的「地獄之門」土庫曼。

土庫曼南鄰伊朗、阿富汗,北邊是烏茲別克、哈薩克,西鄰裏海。英國石油公司評估土庫曼天然氣蘊藏量排名全球第四,僅次於俄羅斯、伊朗、卡達。1991 年獨立之後,曾因驅逐前蘇聯技術人員,導致在人才、設備與資金方面面臨瓶頸,後來,東方2,000公里外的中國對他伸出了橄欖枝。

中國 在 2006 年 4 月與土庫曼簽屬「長期天然氣供應協議」,興建從新疆到土庫曼的天然氣管線,與「西氣東輸」管線進行連結。這條新疆到土庫曼長達 1,833 公里的管線,國際上稱為「Central Asia-China Gas Pipeline」,以驚人的速度在 2009 年完成,始於土庫曼經烏茲別克、哈薩克,進入新疆境內,土庫曼為最主要供應國,沿途兩國也可供應部分天然氣,2019 年度供應 433 億立方米的天然氣。

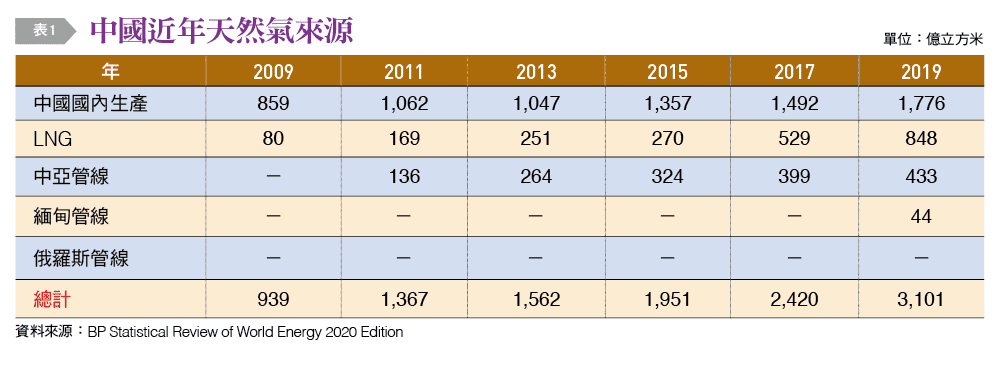

有了土庫曼經驗後,中國於 2010 年再尋求與緬甸合建天然氣管線,從印度洋沿海到昆明、成都,最原始動機為減少對麻六甲海峽、南海的運輸依賴,但因工程造價較高,原設計1年可供應 120 億立方米,2019 年僅供應 44 億立方米〔表1〕。除此之外,2006 年也完成第一個液化天然氣接收站,分散供氣來源,到了 2019 年底已有 22 個天然氣接收站。

中亞天然氣管線完工之後,遇上 2013 年開始的「霧霾」問題,衍生出「煤改氣」、「油改氣」政策,讓天然氣的民生用途比重增加,2009 至 2019 年間,中國天然氣消費量以每年 13.2%的速度成長,進口液化天然氣量從 2009 年大約台灣的70%,10年後成長到台灣的4倍。習近平上台後,中國和西方關係逐年交惡,從戰略觀點來看,若有朝一日要降低進口液化天然氣比例,減少在南海、台灣海峽上的風險,唯一方向就是把眼光轉向北方的「天然氣巨獸」俄羅斯。

2014 年 5 月 21 日,中國和俄羅斯簽訂 30 年天然氣輸送合約,管線又稱為「Power of Siberia」。2019 年 9 月,俄方開始測試供氣。同年 12 月 2 日,天然氣管道正式開通,最高輸送量可達 610 億立方米,超過現有的中亞管線。相當於日本年用量的 60%,換算成天然氣船隻約 800 船次。

由於近年中國與西方關係緊張,進口業務及接收站由國營三大石油公司中石化、中石油、中海油壟斷性經營,更新年度合約時須配合國務院戰略。天然氣能源算是中國「超前部署」相當典型的項目,尤其最近中國和伊朗簽下 25 年全面合作協議,而伊朗是天然氣蘊藏量世界第三的國家,礙於近年遭美國全面制裁,天然氣外銷只有土耳其一個管線客戶。

因此「25年全面合作協議」的合作內容,以及中國到土庫曼的天然氣管線如何延長到伊朗,成為值得關注議題。此外,類似「一帶一路」倡議的套路,中國還將增加對伊朗的能源、電力、銀行、電信、基礎建設等方面的投資,還可能設立自由貿易區、智慧城市、 5G 和多個城市的地鐵建設,進一步惡化與西方國家的關係。

美中競合與肺炎疫情下的戰略新局

由於天然氣具有儲藏與維護成本偏高的缺點,能源安全存量時間遠不如煤炭與重油。東歐 PNG 安全存量一般設定 30 天,我國設定 LNG 儲槽容積是 15 天用量,實際上則是控制在 7 至 8 天,足見我國天然氣能源高度依賴國際天然氣供應鏈的穩定。

隨著美中貿易戰升溫與肺炎疫情帶來的美中競合新局,加大未來全球產銷新秩序的不確定性,原本的供應鏈長鏈型態將被短鏈與在地化所取代,能源需求版圖型態也將隨之重組。加以地緣政治問題的日趨嚴重,能源勢將成為各方競逐的重要籌碼,不論是美國或中國大陸在近年來都有新的能源戰略規劃出爐。

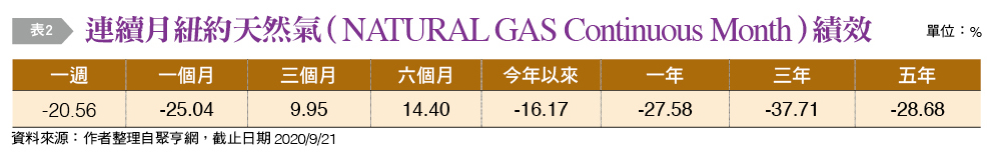

就市場資訊觀察,由於天然氣市場與能源市場有著非常緊密的聯繫,基於2020年全球經濟成長趨緩的前提,以及煤炭、核電與可再生性能源的替代效應影響下,除8月份出現局部高點外,國際天然氣價格大致呈現下跌趨勢,可見〔表2〕紐約天然氣期貨績效。

影響天然氣期貨價格的因素,主要包含開採技術更新、新能源的替代效應、氣候因素與其他能源價格,其中又以原油價格最為息息相關。根據 7 月份全球能源監測機構(GEM)報告,全球一半的天然氣出口基礎建設前景黯淡,市場普遍因為氣候變化與疫情衝擊對天然氣市場前景感到悲觀。全球 45 個在建的大型液化天然氣出口項目中,至少有 20 個面臨融資問題而被迫停產,其中有 9 個位於美國,足見天然氣的前景面臨的風險正在升高。

總體而言,受疫情影響,天然氣的進出口與開採受到強烈的衝擊,K線圖上的天然氣價格也形成下跌的波浪,因此就市場投資報酬與風險角度而言,天然氣的個股或期貨並非良好的投資標的。

然而,如果用更高層級的戰略角度觀察,身為小型開放經濟體又缺乏天然資源的台灣,製造業高度仰賴進口的能源,但能源供給命脈又相當仰賴地緣政治熱點的南海與台海,更凸顯當前能源議題對於總體產業經濟發展的重要性,不論政府或民間皆當有所因應,用戰略性的眼光看待能源政策。金融機構方面,除了傳統的貸放服務外,亦可透過各種貿易融資與避險工具為廠商的能源取得提供協助,也算是在將來的能源戰略新局下為國效力。

(本文作者為台灣金融研訓院傳播出版中心專案顧問、傳播出版中心副所長)

《台灣銀行家》授權轉載

【延伸閱讀】