美國的債券市場極為複雜且規模巨大,總市值超過美國股市總市值規模一倍以上。美國債券市場中有大量的投資機會,也有很多需要注意的風險。全球投資人極為關注的聯準會系統從 2009 年開始實行的量化寬鬆政策,自 2015 年底開始的逐步升息,再到聯準會資產負債表收縮決策,都和債券市場息息相關。

而對於全球金融市場而言,包括對於消費者的房貸、保險、退休金等,債券市場的影響遠遠高於股票市場。甚至聯準會曾經表示過,如果金融市場遇到問題,在股票市場和債券市場中需要選擇“保護”一個,聯準會將優先保護債券市場。

本文希望能夠通過簡單系統性的描述,介紹給投資人如何參與美國債券市場的投資。對於需要更為詳細介紹和數據分析的,建議大家閲讀債券市場的聖經《固定收益證券手冊 (The Handbook of Fixed IncomeSecurities) 》。

美國債券市場的發行人概覽

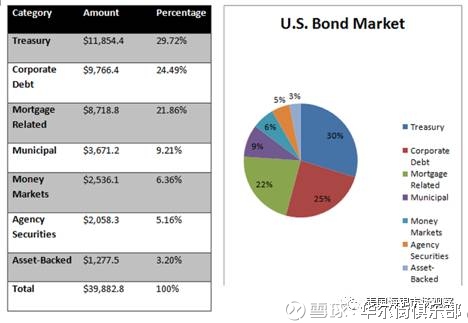

目前美國債券市場的總規模大約是 40 兆美元,相對於美國股市總規模的 25 兆美元,其重要性顯而易見。美國國債是美國債券市場中最大的一個組成部分,總規模大約是 12 兆美元。第二大的組成部分是公司債券,大約有 9.7 兆美元,其中包括投資級企業發行的債券和高收益債券 (傳統上也叫垃圾債券) ,發行主體包括美國和全球其他國家來美國發行的債券。第三大組成部分是房地產抵押貸款,大約有 8.7 兆美元。

除了這些,其他的債券類別包括市政債券、資產抵押債券、貨幣市場債券等。各類發行體包括美國聯邦政府、地方政府、大小企業、非盈利機構包括大學,以及其他國家的大中型企業、世界銀行等超主權發行體。

(數據來源:美國債券市場協會)

美國債券市場的主要基準指數

除了道瓊、標普等金融媒體發佈的傳統美國股票市場主要指數以外,美國金融市場的主要專業資產類別基準指數,基本上和創立這些指數的銀行的傳統強項高度重合。比如全球新興市場股票投資的權威指數來自於摩根史坦利(Morgan Stanley, MS-US) (Morgan Stanley) 的 MSCI,原因是大摩一直在全球新興市場國家股票市場投資領先。

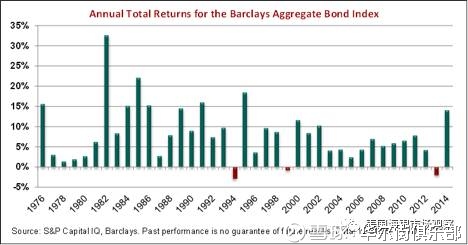

全球商品市場的主要指數是高盛(Goldman Sachs Group, GS-US) (Goldman Sachs) 商品指數,原因是高盛在商品交易市場一直是主要交易方。債券市場上,主要的債券指數系列是巴克萊(Barclays PLC, BCS-US) (Barclays) 債券系列指數。這個指數由雷曼兄弟 (Lehman Brothers) 在 1972 年創立,在 2008 年金融危機後,由巴克萊銀行接手。

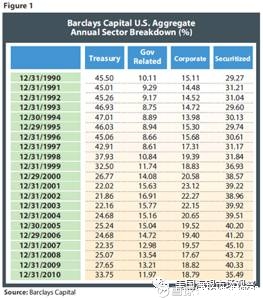

兩年前,彭博又從巴克萊銀行購買了這個指數系列。巴克萊債券系列指數包括整個債券市場,以及各個大類別和細分債券市場,總共有上千個細分指數。巴克萊美國債券市場綜合指數 (Barclays Capital U.S. Aggregate Bond Index) 按照債券市值權重計算,涵蓋美國債券市場,包括國債、抵押貸款、公司債、高收益債等一共大約 8200 個債券,代表了大約 15 兆美元的美國公開發行交易債券。

(巴克萊債券綜合指數從 1976 年開始的業績,數據來源 Capital IQ)

(巴克萊債券指數的構成結構,包括國債、政府相關企業、公司債和資產抵押證券四大類)

除此以外,美林 (Merrill Lynch) 、花旗銀行 (Citibank) 、摩根大通(JPMorgan, JPM-US) (JPMorgan Chase) 、瑞士信貸 (Credit Suisse Group AG) 等也有一系列債券市場指數供投資人來選擇。

花旗銀行債券指數系列的優勢,來自於花旗銀行收購的由所羅門(2359-TW)兄弟創辦的美國國債系列指數。瑞士信貸銀行的債券指數強項是高收益債券市場,原因是瑞士信貸銀行的高收益債券業務一直非常優秀。

美國債券市場的收益率情況

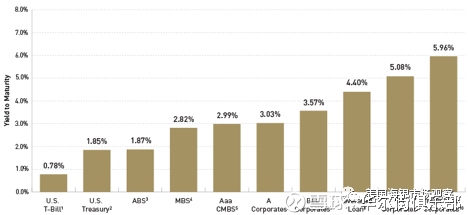

美國資本市場極為成熟,風險定價完善,因此債券市場的收益率和對應的風險基本匹配。國債的收益率最低,風險定價按照無風險利率。投資級公司債券的收益率高於國債,高收益債券的收益率高於投資級公司債券。

房地產抵押貸款比較複雜,有可能收益率高於一般公司債券,但是存在提前還款的久期風險。市政債券由於被免除繳納聯邦和地方所得稅,所以雖然票面收益率有可能低於美國國債,但是對應稅後收益率是接近的。下圖是主要美元債券類別的收益率情況:

(主要美元債券類別的收益率情況)

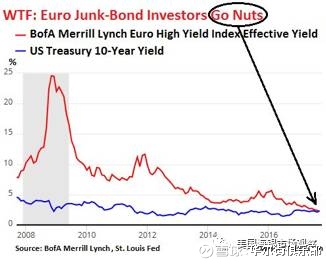

由於聯準會在 2015 年末開始了升息進程,美元債券總體收益率,包括國債、公司債、高收益債等,都大幅高於歐盟、日本等其他發達國家的債券收益率,對於投資人的吸引力更高。

實際上,由於歐洲中央銀行的量化寬鬆政策,歐元區的高收益債券目前的收益率只有 2.3%,大幅低於美國高收益債券的收益率,只有大約美國同等級債券的收益率的一半,而接近於美國國債的無風險收益率。可見對於投資人而言, 美國債券市場的吸引力大幅優於歐盟和日本。

(歐元區高收益債券的收益率和美國國債收益率趨同)

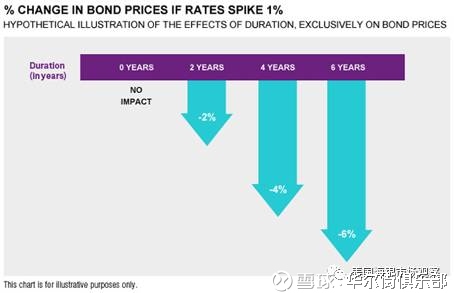

美國債券市場的風險因子之一:久期

任何債券都有久期風險。久期風險的定義是,債券價格對於每 1% 的利率上漲的價格下跌百分比。對於投資人而言,利率上升導致的久期風險是債券市場的一大風險因子。下圖顯示的是一些不同的利率上升情景下對債券價格的負面影響。比如久期是 4 年的債券,利率上升 1% 就會導致債券價格下降 4%。

值得注意的是,債券的久期和債券的到期時間有關係,但不是線性關係。高收益債券、房地產抵押貸款債券等的久期都會大幅低於債券的到期時間。

美國債券市場的風險因子之二:信用風險

債券作為發行人對於投資人的借款,存在發行人違約,拒付債券本金和利息的風險。因此,除了美國國債作為無風險利率基準以外,其他所有債券都有信用風險。特別是高收益債券的違約可能性,統計上而言顯著高於投資級債券,因此收益率也高出很多。

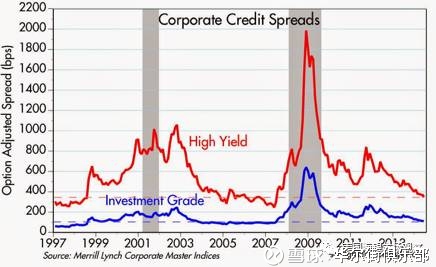

(美國的歷史數據比較高收益債券和投資級公司債券的收益率)

每次在全球金融動盪或者經濟衰退的時候,公司的違約率都會上升,導致債券投資人的損失增加。而美國高收益債券市場高度發達,可以給高風險的能源行業融資提供便利,也是美國能源行業發展的一大原因。關於美國高收益債券和能源市場的互相依賴發展關係,可以參考筆者的另一篇文章“美國的能源革命”。

美國債券市場的風險因子之三:提前償付債券風險

由於美國的住房抵押貸款、汽車貸款等一般都允許借款人提前歸還貸款。而一旦債券被提前償付,投資人的債券被兌付成現金,喪失利息收入,就會導致債券價格下跌,導致投資人出現損失。實際上,由於投資人一般會在利率下降的時候選擇提前付清房貸,然後轉換成新的低利率房貸,因此,在利率下降的時候,提前還款的比率一般會提高。而在利率上升的時候,提前還款的比率將會降低。

這樣的情景,對於債券市場投資人有可能是雪上加霜,在需要債券增加久期的時候獲得久期降低的債券,而在利率上升的時候,比如最近幾年,發行持有的資產抵押證券的久期增加,出現虧損。

在出現債券提前償付的時候,相應的問題就是再投資風險。投資人很有可能有穩定的現金流支付需求,需要匹配長期的負債。而持有的債券被提前償付後,投資人有可能發現很難獲得和負債匹配的長久期資產,產生資產負債錯配的風險。這個風險對於大型人壽保險公司,退休金管理機構是一個非常大的挑戰。

投資美國債券市場的風險管理工具:期貨、期權、CDS 和 ETF

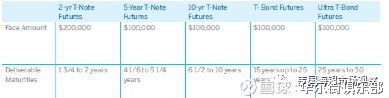

上面提到的美國債券市場的主要風險因子都有相對應的風險管理工具。對於債券市場的投資人,利率曲線的波動可以通過國債期貨的對衝來管理利率和久期的敞口。國債期貨在芝加哥商品交易所的合約種類包括 2 年期,5 年期,10 年期,15-25 年期,和 25-30 年期。

(美國國債期貨的主要產品。數據來源:CME)

以這些期貨合約為標的的期權合約,也是投資人可以用於風險管理的標準化工具。比如用買入看跌期權來保護債券資產組合對於利率上漲的風險。

對於信用違約風險,過去十多年有大量的 CDS (信用違約掉期) 在市場上被推出,可以用於對沖單個企業的違約風險,也可以用於對沖行業的違約風險。

最近幾年,由於債券 ETF 的迅猛發展,越來越多的投資人開始運用美國國債 ETF 來對沖利率風險,或者做空高收益債券 ETF 來對沖高收益債券行業的風險。以這些 ETF 為標的的期權有很多也已經上市,為投資人提供了新的風險管理工具。

除了這些標準化的金融市場工具可用於風險管理,大型投資人也可以通過和投資銀行直接聯繫,獲得量身定做的場外交易產品 (OTC 交易) 來對沖固定收益市場的各種風險。

美國債券市場的主要投資人

債券市場相對於股票市場而言,發行種類繁多、條文複雜,而且一般投資起點每一筆債券都在數萬美元或者數十萬美元以上,因此,美國債券市場的投資人以機構和高淨值客戶為主,基本上沒有零售投資人。美國的債券市場目前最主要的投資人來自於各國的中央銀行外匯儲備投資、保險公司、商業銀行等。

(債券市場的長期投資人包括中央銀行、商業銀行、保險公司。數據來源:PIMCO)

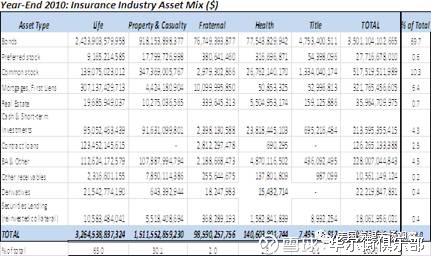

實際上,由於嚴格的監管要求,歐美和日本的保險公司的主要投資都在債券市場。美國全國保險協會的數據顯示,美國人壽保險行業的固定收益相關的投資占總投資的 88%,普通股票市場的投資占總投資的比重是 4.2%。

財產保險公司由於對於久期匹配的需求遠低於人壽保險公司,因此債券投資比重低於人壽保險公司,大約是 60%,股票市場投資的比重是 23%。

(美國人壽保險行業、財產保險行業、互助保險、健康保險等等的投資情況。數據來源:NAIC)

自從 2008 年金融危機以後,美國的債券市場也發生了很大的變化。最主要的趨勢是傳統投資銀行的債券存量大幅度降低,造市商的功能逐漸淡化。

與此對應的是大量債券指數 ETF 的發行上市。這些 ETF 指數持有倉位巨大,已經逐漸取代債券市場的做市商,提供市場的流動性。對於投資人而言,債券市場 ETF 的發展,有很多的積極作用,比如增加了債券市場的透明度,降低了債券市場的買賣價差交易成本,降低了很多債券類別的投資門檻。

作為機構投資人和高淨值客戶,在全球資產配置的決策中,美元債券市場是個極為重要的組成部分。對於一部分追求資產穩定性,需要穩定的現金流,而不是大起大落的股票市場曝險的投資人,美元債券應該是全球資產配置的核心部分。相信很多專業機構也會大舉進入美元債券市場,獲得相應的收益,對衝風險。

《雪球》授權轉載

【延伸閱讀】