Fed: patient or not patient

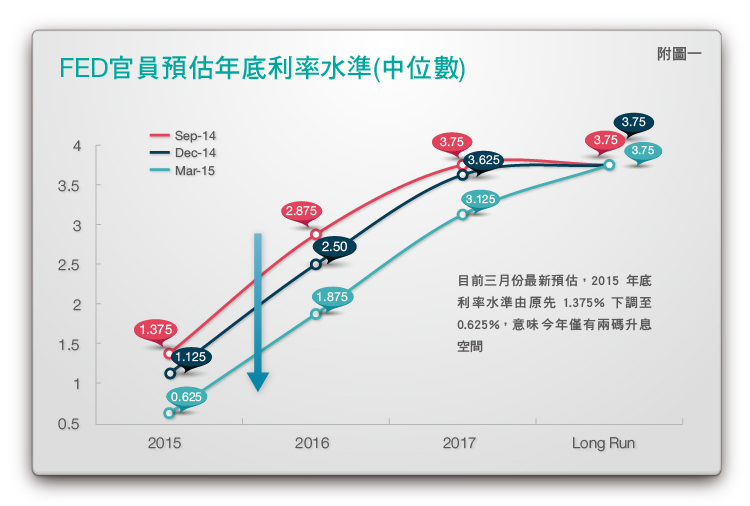

3月中旬,聯準會(Fed)決策會議聲明稿中已移除升息前瞻指引中「耐心」一詞,且表示6月起每次會議皆有機會決定升息,然而主席Yellen卻表示這並非代表沒有耐心,並且對未來經濟前景看法轉趨謹慎,其下修了今、明兩年經濟預估,2015年GDP預估值自去年底2.6%~3.0%下修至2.3%~2.7%,2016年則從2.5%5~3.0%下修至2.3~2.7%且下調今年底利率中值至0.625%。[1] (附圖一),代表年底前僅可能升息兩碼,9月份會議再調整貨幣政策或為適當,使得市場對於Fed今年何時升息之預測更為模糊。

參照2004年6月Fed升息前幾次會議措詞,在移除「利率水準維持一段相當長的時間(considerable time)」等用詞時表示即將在6個月內升息,而當移除「耐心等待升息時點(patient)」之措詞後,於而後2次會議內升息,然而此次會議中雖如市場預期移除耐心措詞,然主席Yellen提到四月不會升息,至於6月則表示可升亦可不升之彈性空間,強調未來幾次會議上將逐次討論是否升息(meeting by meeting)且取決於經濟數據好壞(data dependent)。儘管美國經濟數據已具備升息條件,但委員們卻又擔心升息後可能抑制景氣復甦的趨勢,從Fed移除“耐心”措詞但又鴿派立場,突顯出委員們對於何時升息的看法目前仍無確切共識。

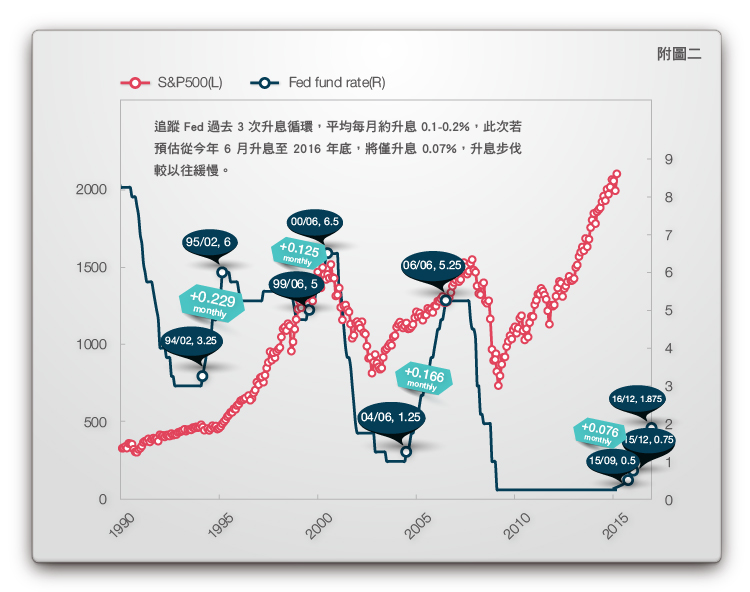

在美國經濟按預期增速續升下,無論Fed是否於六月或九月升息,今年升息將勢在必行,但可預期的是升息步伐將較過往來得更為緩慢(附圖二),從而對金融市場之衝擊亦將低於過往。[2]

歐債負利率 央行為始作俑者

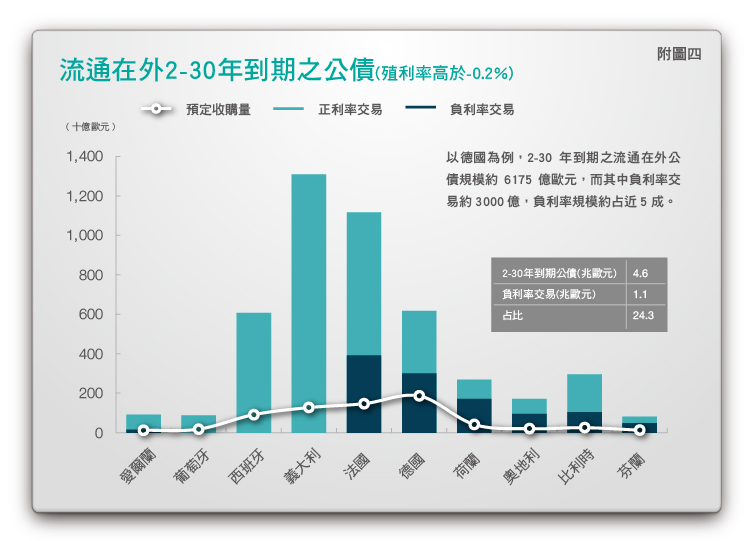

自去年6月,歐洲央行(ECB)首次調降隔夜存款利率(Deposit facility)至-0.1%,連帶拉低部份歐元區評級較高的國家公債殖利率,而今年元月底ECB宣佈QE,10年期德債殖利率則持續下探新低水平至0.18%,已低於日債,同時帶動南歐國家殖利率續創新低,而中短期債市殖利率(以2年期為例)更降至負利率水準(附圖三),目前歐元區2-30年期流通在外公債規模約4.6兆歐元,以Bloomberg債券交易到期顯示,歐元區主要國家約有1.1兆歐元為負利率交易,[3] 比重約1/4(附圖四)。其次因瑞士、丹麥與瑞典等歐洲央行鄰近小夥伴們相繼降息、QE以阻升該國對歐元匯率與對抗通縮之威脅,[4] 4年以下到期殖利率則為負值,負利率規模約1210億歐元,整體歐洲進入負利率新領域。[5]

想買公債得倒貼錢給政府

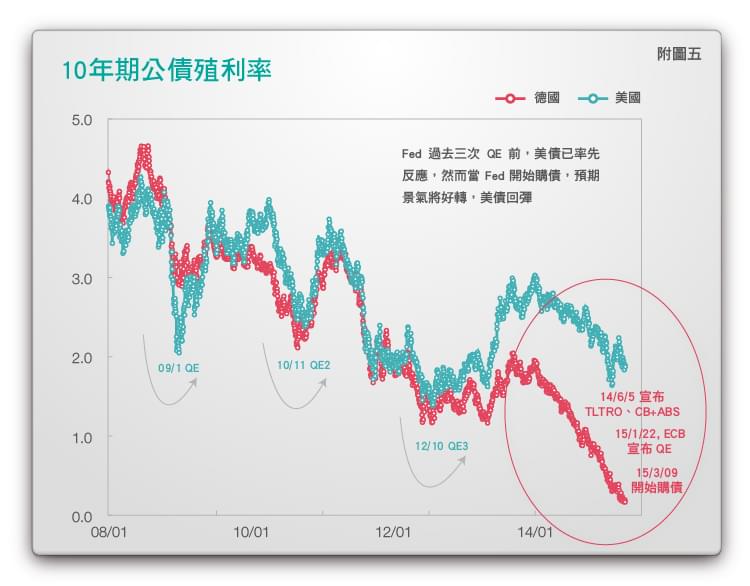

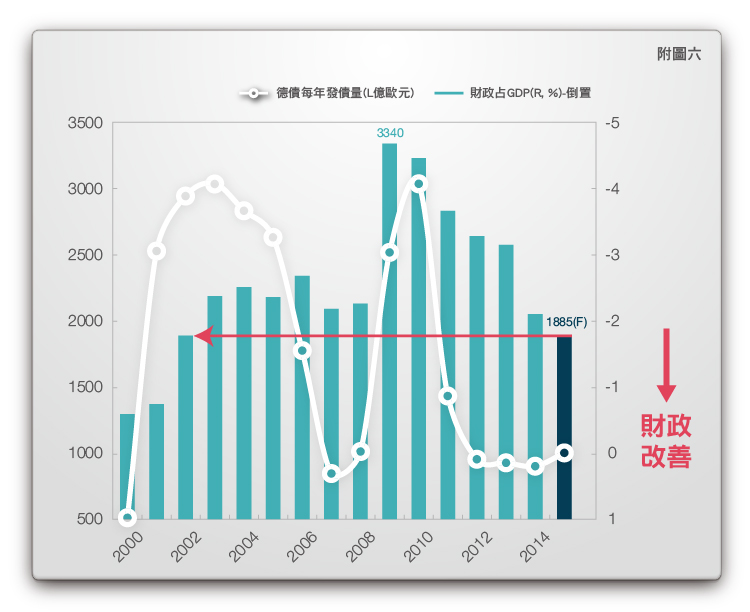

對於歐洲債市負利率奇怪的現象打破了僅存於教科書上的理論,一般正常時期債券殖利率為正報酬,代表投資人持有公債,可賺取每年利息收益,債券到期後回收本金,然而當債券需求不斷增加,人人搶買公債,其價格自然上升,讓標購利率為負,意味著投資人“想”借錢給政府(買公債),還得倒貼錢,但問題在於公債報酬率為負值,卻仍有投資人願意繼續持有?探究歐洲債市出現負殖利率原因主要與供需有關。以近期德債走勢為例,不同於過去Fed 宣佈QE後,預期景氣好轉而債市殖利率走升,而是反應ECB購債需求(附圖五),其次德債近年因財政收支平衡,德國政府表示今年將減少發債量至1885億歐元,為2002年以來新低(附圖六),德債供給量較以往稀少,增加德債殖利率下滑壓力。

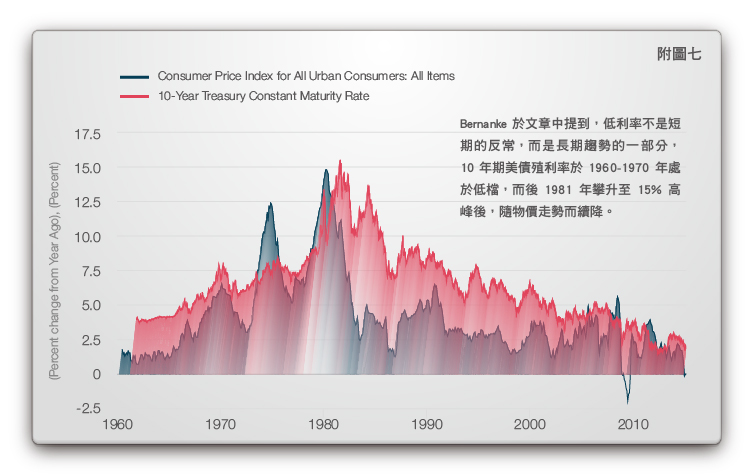

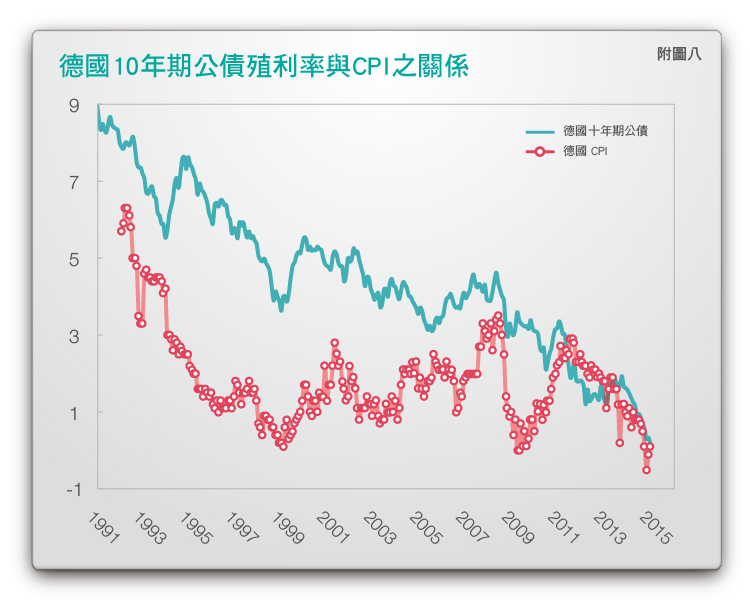

其次對主要持有公債的銀行、保險或退休基金等機構主要考量除了維持資本適足率等相關銀行法規外,若持有公債的成本比存放於歐洲央行隔夜存款(目前為-0.2%)要低,銀行仍將保留一部份的負利率公債。[6] 另外,近期前Fed主席柏南克(Ben Bernanke)首次於該部落格發表文章中提到,當物價水準偏低時,投資人相對會降低對利率水準的要求(附圖七與八),[7] 目前今年1-2月份歐洲物價水準平均為-0.4%,為2013年下半年以來續跌,[8] 反映低迷物價亦是債券殖利率為負值部份的因素之一。

總結上述所敘,因相關法規、持有成本較低、評等較高的公債供給少(例如德債)以及通膨溢酬等因素,讓債券殖利率維持歷史新低,甚至為負值,央行即是造成金融市場一切怪象的始作俑者,然為了提振市場信心、挽救脆弱的經濟與物價低迷問題,卻又不得不放手一搏,未來負利率若維持常態,市場亦將見怪不怪,惟埋下資產泡沫的種子,助長下次危機的開端,將不得不慎。

[1]資料來源:http://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20150318.pdf

[2].過去美國開啟升息循環或調整貨幣政策(如宣告QE結束),在政策轉趨中性或偏緊縮的同時,2-5個月美股拉回,平均跌幅約莫10%,然短期反應貨幣政策轉向後,隨著經濟持續增長,美股仍保持長期多頭。

[3].以歐洲央行購買QE之期限為2-30年到期,且殖利率高於-0.2%計算之。

[4].瑞士於元月16日意外宣佈取消歐元對瑞郎1.2之下限。丹麥央行1、2月份先後降息4次,將存款利率降至-0.75%並短暫停止3個月與6個月國庫券之發行,一方面減少投資人兌換克朗買公債;另一方面因公債供給減少,間接壓低公債殖利率。瑞典央行則於2月12日首次宣佈將再融通利率降至-0.1%,並宣佈QE 規模100億克朗(約12億美元)買入1-5年期公債。

[5].資料來源:台灣央行報告http://www.cbc.gov.tw/public/Attachment/53261733271.pdf

[6].但由於壽險等相關金融機構其保費仍需支付,因此另一部分資金將從歐洲債市撤離,轉往收益率較高的投資標的。

[7].http://www.brookings.edu/blogs/ben-bernanke/posts/2015/03/31-why-interest-rates-low-secular-stagnation 另外,當其他條件不變時,投資者會在通膨偏高時要求較高的利率以補償通膨所抵銷的購買力其稱之為通貨膨脹溢酬(inflation premium),由於通膨會降低貨幣的實質購買力與投資的真實報酬率,故資金的供給者會要求通貨膨脹溢酬作為補償。

[8].除了油價大跌拖累物價外,過去兩年消費與投資內需不足等結構性問題亦是原因之一。