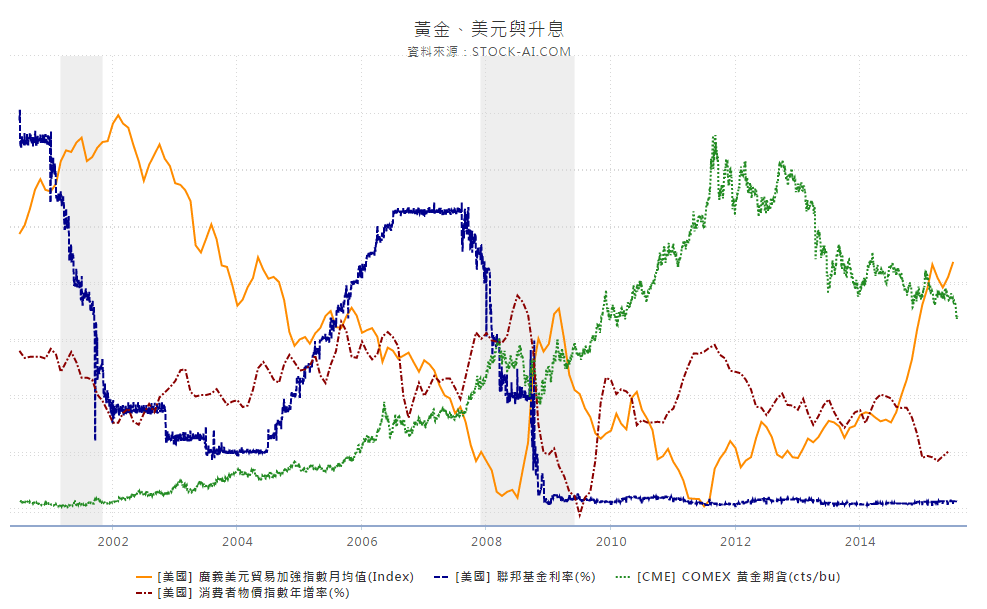

聯準會預告美國今年升息幾乎已成定局,相對歐日中都在寬鬆的道路上,美元的走勢堅挺,與美元走勢反向的原物料價格持續崩潰。不過從過去的經驗來看,美國升息不見得代表美元走強,下圖就顯示出2004年美國開始升息循環時,美元卻持續走弱,而黃金和原油則一路狂飆。

source: Stock-AI

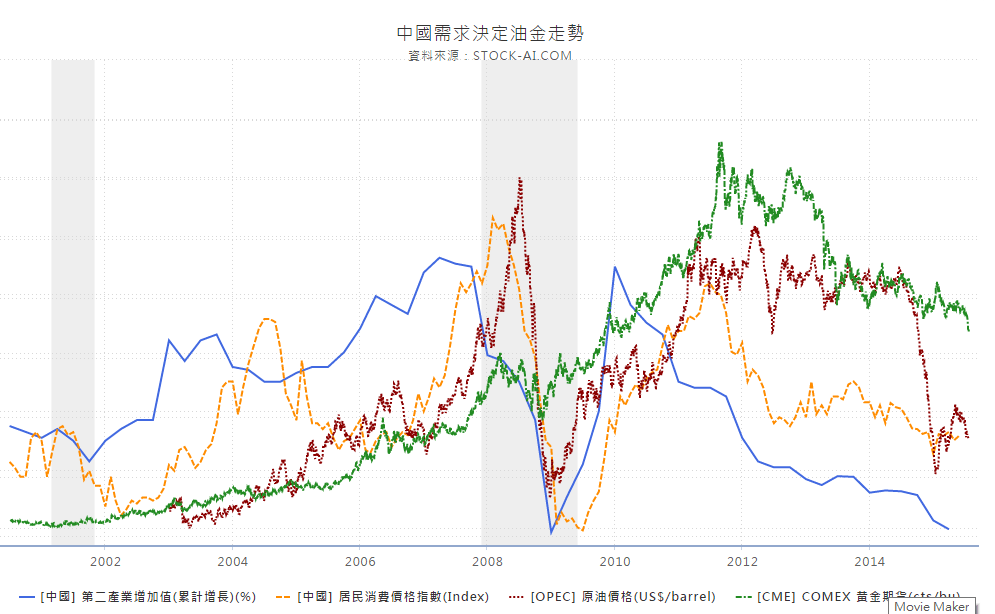

從下面這個圖就可以看出,原物料的行情和中國需求關係大,工業增長高時拉動原物料需求,推升中國的消費者價格指數。當中國希望經濟轉型從製造出口轉至消費,嚴重的產能過剩,原物料需求增長轉趨疲軟,使得包含石油、銅、鐵礦砂等價格持續崩潰,中國面臨的變成是通縮問題而不是通膨問題,全球通膨疲弱,抗通膨的黃金自然沒有支撐。

Source: Stock-AI

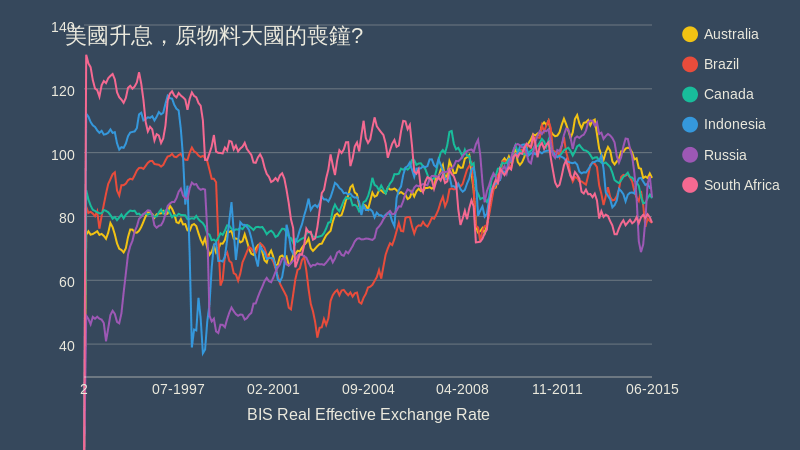

下面這個實質有效匯率的圖大家可以看到,原物料出口大國包含原油為主的俄羅斯、巴西、加拿大、印尼,金礦為主的南非,還有各類基礎金屬包含最慘烈的鐵礦砂的澳洲,都因為中國需求轉弱貨幣頻頻破底,國內經濟挑戰大。

當然,整體能源市場結構的轉變,美國頁岩油大規模擴產不再過度依賴進口,也讓美元回流的基礎更強大,在中國需求拉不起來,美國又降低對國際原油依賴情形之下,這些原物料大國過去的榮景成為今日的詛咒,有產業過度集中在原物料的問題。

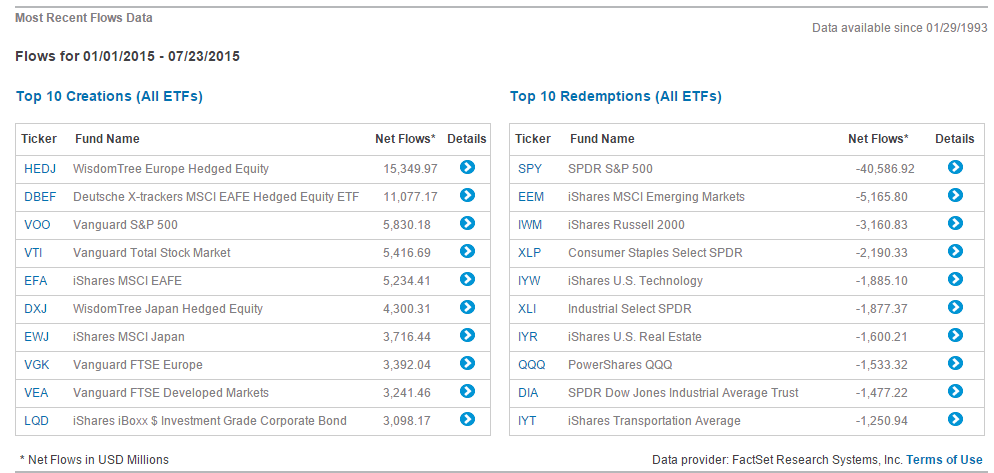

觀察ETF的資金流向,光是一支新興市場的ETF(EEM)今年以來就流出了51億美金,EEM現在的規模也不過257億,可見得資金從新興市場抽出的幅度非常龐大。EEM權重最高的前三名是中國24.8%,南韓14.4%和台灣12.7%,資金主要流向是歐亞遠東的已開發市場。

Source: ETF.com

很多人說,大家都在唱衰某個產業或資產時,就是投資該資產的時刻,人棄我取,人取我予。雖然恐慌時買進然後在大家開party時賣出是投資金律,也頗有道理,但是大家還是要更審慎的評估,不是說一有恐慌就可以進場,因為地獄有幾層沒人知道,基本面的供給需求改變才是比較可靠的判斷標準。另外一個判斷的標準就是人多的地方盡量不要去,中國大媽又出手買黃金了,大家還是小心一點。

《國際經濟觀察授權轉載》