貨幣是一般大眾在生活中最常使用的交易媒介,也是商品的定價標準,其供給量變化對於日常生活有著極大的影響。

- 資料來源 : 美國聯邦準備理事會(Board of governors of the federal reserve system)

- 發佈時間 : 每個星期四 (通常於下午 4:30) 公佈上星期數據

- 指標介紹:

指標分類

貨幣供給依其流通性分為 M1 與 M2,M1 為狹義貨幣 (Narrow money),由市場流動性最高的 4 個項目:貨幣、非金融機構發行之旅行支票、活期存款減去在途存款與聯邦銀行應收未收款、其他支票存款所組成。M2 為廣義貨幣 (Broad money) ,為 M1 加上 3 種準貨幣:活期儲蓄存款、小額存款減去退休金帳戶資金、貨幣市場共同基金減去退休金帳戶資金所組成。

M1 可反映市場的購買力,而 M2 除了購買力,還可反映投資的熱度。假如 M1 成長幅度大於 M2,則表示消費較投資強勁;如 M2 成長幅度大於 M1,則投資較內需熱絡。

閱讀報告

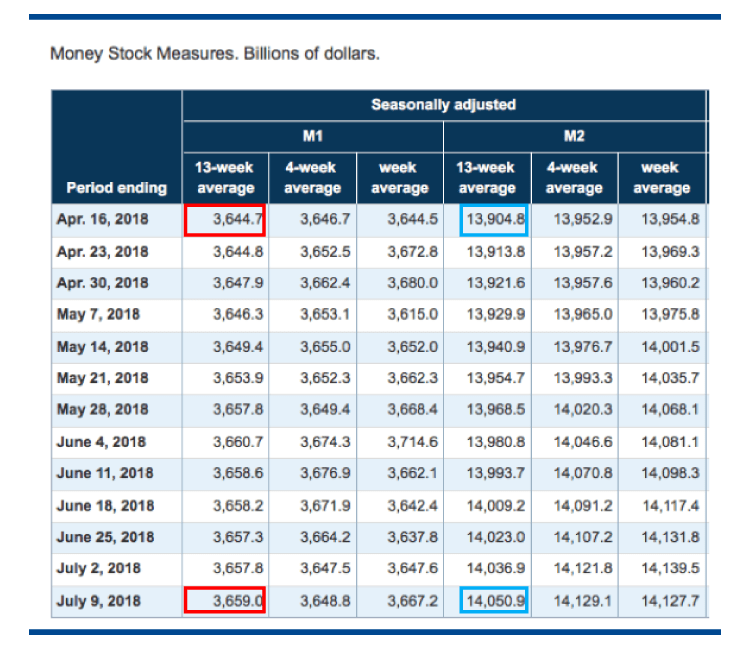

以 2018 年 7 月 12 日發布的報告為例,在下表中我們可以看出 M1 在過去 13 周,從 3 兆 6,447 億(上方紅框)增加至 3 兆 6,590 億(下方紅框),增加幅度約 0.3%,M2 則從 13 兆 9,000 億(上方藍框)上升至 14 兆 500 億(下方藍框),增加幅度約 1%,表示在這段時間內的消費無太大變化,但投資卻相對增加許多。

M1M2 過去 13 周變化數據

資料來源:美國聯邦準備理事會

資料來源:美國聯邦準備理事會

M1 與 M2 除了反映市場消費與投資外,也反應了利率政策的成效。由於過多的貨幣供給會使市場上流通貨幣增加,導致利率下降,推動民眾消費與企業投資,造成物價上漲,也就是所謂的通貨膨脹;反之,貨幣供給過少則會使市場上的流通貨幣減少,利率上升,減少民眾消費與企業投資,進而使物價下降,也就是通貨緊縮。因此 FOMC 需適時利用公開市場操作,調整市場上的資金,使市場的貨幣供給達到其政策目標。

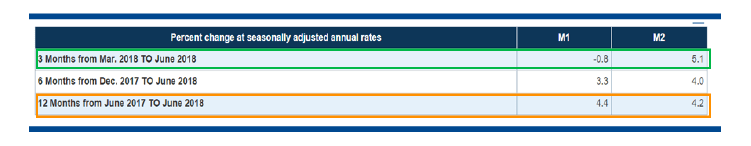

從下圖中各期間統計可看出,2018 年 6 月的 M1 與 M2 年成長率分別較去年增加 4.4% 及增加 4.2%(橘框),但 2018 年 3 月到 6 月的成長率卻較去年同期分別減少 0.8% 與增加 5.1%(綠框),可以解讀為在聯準會公開市場委員會(Federal open market committee, FOMC)的升息政策之下,物價上漲,使民間消費減少,民眾轉而將貨幣移轉至金融機構作為儲蓄或進入貨幣市場基金作為投資用途。

M1M2 過去 3 個月、6 個月、12 個月成長率

資料來源:美國聯邦準備理事會

資料來源:美國聯邦準備理事會

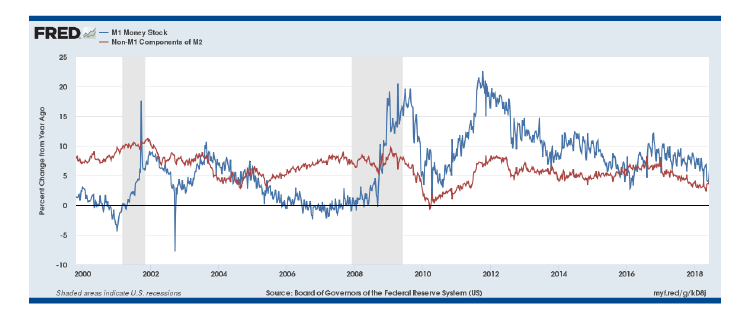

由下圖可看出,在次貸風暴後,2009 年 3 月 FOMC 開始實施 QE,利率跌至低點,民眾消費開始上升,M1 成長率超越 M2,直到 2015 年經濟好轉,FOMC 宣布升息,利率開始走升,民眾消費開始趨緩同時推動投資,M2 成長率開始接近 M1。

M1 與去除 M1 後的 M2 成長率變化圖

資料來源:Fred

資料來源:Fred

【延伸閱讀】