《漫步華爾街》的作者波頓.墨基爾(Burton Malkiel)說:「把一隻猴子的眼睛蒙起來,讓它亂扔飛鏢去選股票,報酬率都能和基金經理差不多。」墨基爾列舉了大量證據證明股票價格波動完全隨機,無法預測,所有號稱有能力預測股價的基金經理和券商分析師都是煽動投資人的騙子。我並不覺得基金經理或是券商分析師是故意要欺騙投資人,然而整個投資圈都沈迷在預測市場,且其實真的很不準。為什麼會這樣呢?最近商周出版了《逆向投資》作者是大衛.卓曼,原著是十年前的了,但當中有關投資心理以及價值投資的論述依然歷久彌新。藉由書中的論述與案例,我們能更好的解讀各家研究機構的投資預測。

- 過度自信

- 預測企業盈餘

- 長期資料

- 產業預測

- 逆向投資

過度自信

面對複雜和不確定性時,專家們會本能地尋找更多的資料來做出判斷,這個做法本身沒有問題,也因此市場上會出現大量的資訊,以便滿足投資人的需求。很可惜「資訊」的優勢可能對你幫助不大,研究指出,給予專家們更多資訊,對改進判斷沒有太大幫助。在賽馬場上,一份研究中找來八位老經驗的研究員,分別給予 5 到 40 項對預測賽馬有用的資訊,結果資訊越多讓研究員的自信水漲船高,但猜準的次數並沒有相對應的增加。認知心理學的研究也指出,人們通常過度自信。通常來說,作答者自覺九成九有把握的情況,對的機會只有八成。

當專家被拿來跟外行人比較時,研究顯示,如果是可預測性本來就還不錯的問題,專家的準度普遍比外行人高。舉例來說:專業橋牌選手說中自己能夠以哪副牌獲勝的機率要比普通玩家高的多。但是如果要專家預測複雜的問題,例如歐豬五國的經濟前景,中東地緣政治衝突的影響,或是股票的走勢。這個時候,手上資訊很多,有時候研究報告動輒就上百頁,再加上很多圖表,但其實只會是「錯得很高深」。也因此坐擁資訊,其實不等於坐擁獲利。有種情況更常見,例如分析師對財報的預測普遍樂觀時,如果落空了就會讓市場出現很大的震盪。但其實,很多時候落空是因為一開始就戴著有色眼鏡看事情,而不是市場事件本身造成的。

我們本來就會本能地盡可能多搜集資訊,但一方面我們搜集資訊,一方面我們還會主動剔除「注意力以外」的資訊。例如,當你買了台積電( 2330-TW )的股票之後,你會搜集到的資料,大多都是偏向利多的資料,而利空的資料,會自然被你的注意力排除,投資人只會看自己想看的資訊。甚至,投資人會看到不存在的模式,學者稱為「錯覺相關」。簡單講,也就是把某些巧合想像成某種相關性。買下有關聯性的股票事後上漲,就自己腦補上漲的理由,期待下次再繼續投資。但其實「做投資決定切忌根據關聯性,市場上一切真真假假的關聯性都會改變,一下子就消失無蹤。」

預測企業盈餘

你覺得分析師預估的盈餘預測有多樂觀?學者的研究顯示,平均來說每年要高估了 9% 。透過規模最大的 IBES 盈餘預測資料庫,可以發現分析師在年初都會對財報作出樂觀的預估,而上半年的修正也都偏向保守,以致於到了下半年常常會做出三倍幅度的下調,即使如此,到了年底,預測的盈餘還是偏高。作者自己的一份研究調查了分析師與經濟學家在 1988 年到 2006 年這 19 年間, S&P 500 企業估計與實際財報獲利數字的差距。分析師估計盈餘的方式是「由下而上」,也就是先檢視公司的基本面,對公司做出預測,再把 S&P 500 的權重放上去,得到一個整體的數字。而經濟學家的預測則是「由上而下」,先看經濟表現得出一個概括,再決定個別企業如何分配這些利潤。結果非常嚇人,這 19 年間,平均的盈餘成長率是 12% ,而分析師的估計是 21% ,經濟學家的估計是 18% 。就誤差程度來看,經濟學家的誤差高達 53% ,而分析師的高估幅度達到驚人的 81% 。看起來,我們對分析師們的財報預測都要打的 5 折或 6 折才能拿來用了。

有這樣的盈餘預估報告,那麼主動基金的績效落後大盤指數也就不足為奇了,作者整理了 2007 年以前十年的資料發現,在 9 個標普指數當中,有 6 個指數優於主動基金。前三名是標普中型 400 、標普中型 400 成長股、標普中型 400 價值股。

長期資料

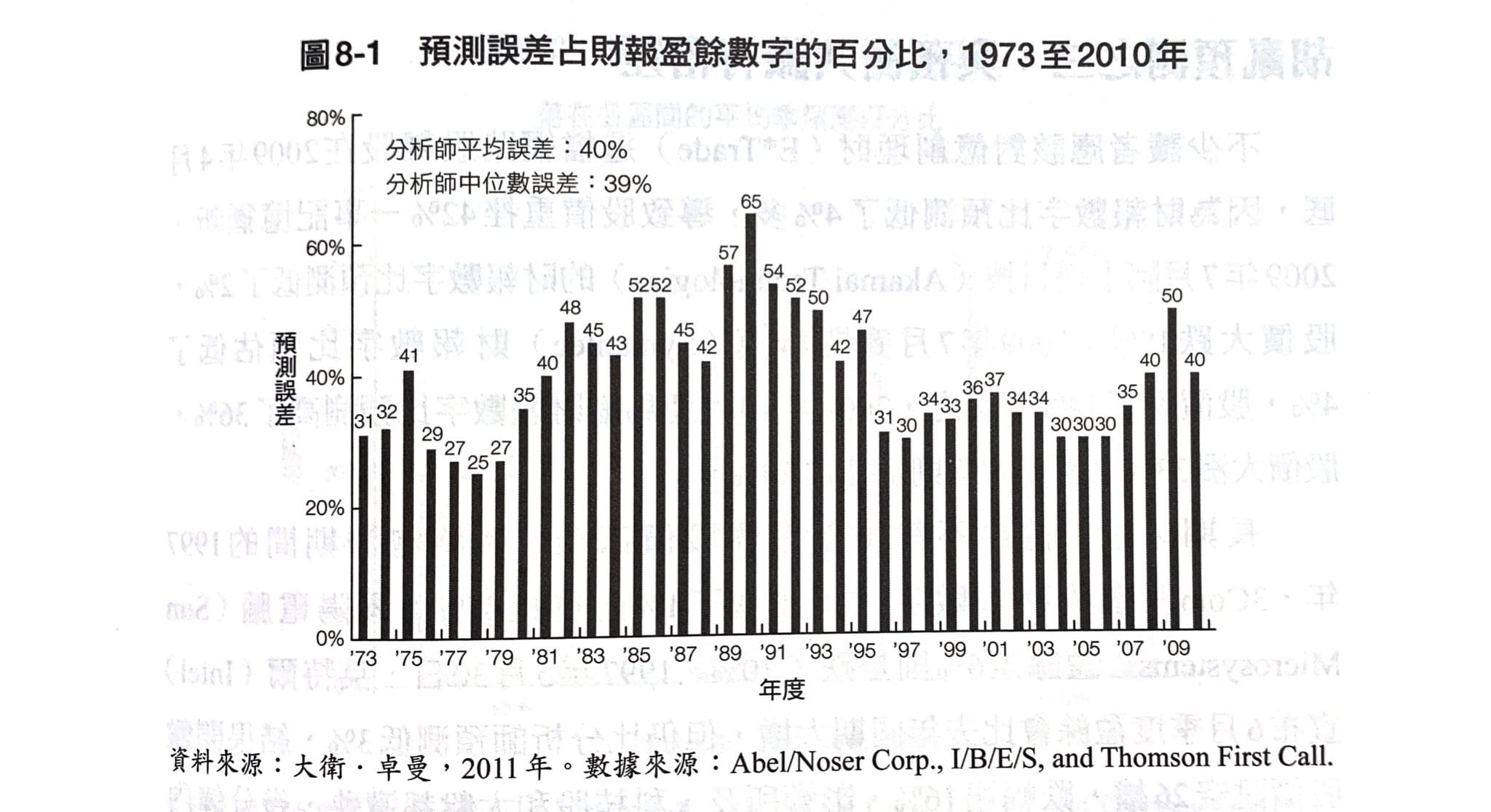

另外,作者也對 1973 ~ 2010 年間,券商分析師每季盈餘預測與實際財報數字做出比較。

結論是,分析師預測與實際數字差異很大是常態。樣本的平均誤差是每年 40% ,這些統計數據一共收錄了 80 萬筆個別分析師的預測數字。有趣的是,即使資訊越來越發達,取得資訊越來越容易,但是誤差還是大到在任何時候都沒辦法用這個數字來判斷股價。通常我們都會認為落差 3% 的預測就可能在市場上產生很大的波動,這也就更凸顯了 40% 的誤差有多誇張。這種狀況在股價已經高漲的時期對股價的影響更劇烈,書中提到 1997 年 3Com 股價因為財報數字比預期低了 1% 而重挫 45% 。昇陽( 3266-TW )電腦盈餘差了 6% 則是跌了 30% 。

1997 年 5 月,英特爾(Intel, INTC-US)宣布第二季盈餘將會比去年同期大增,但是仍然比分析師預估低了 3% ,結果開盤股價就大跌 16% ,影響所及科技股跟大盤全面重挫。也因此,可以看得出來,分析師預估的三個月後的財報數字其實參考性很低,更何況有時候市場上推估的股價是將未來一年的預期盈餘也一併算進來,這就讓情況變得更加複雜。因此「長期來看,盈餘預測估準的機率很小,別拿它當作買賣股票的主要依據。」

產業預測

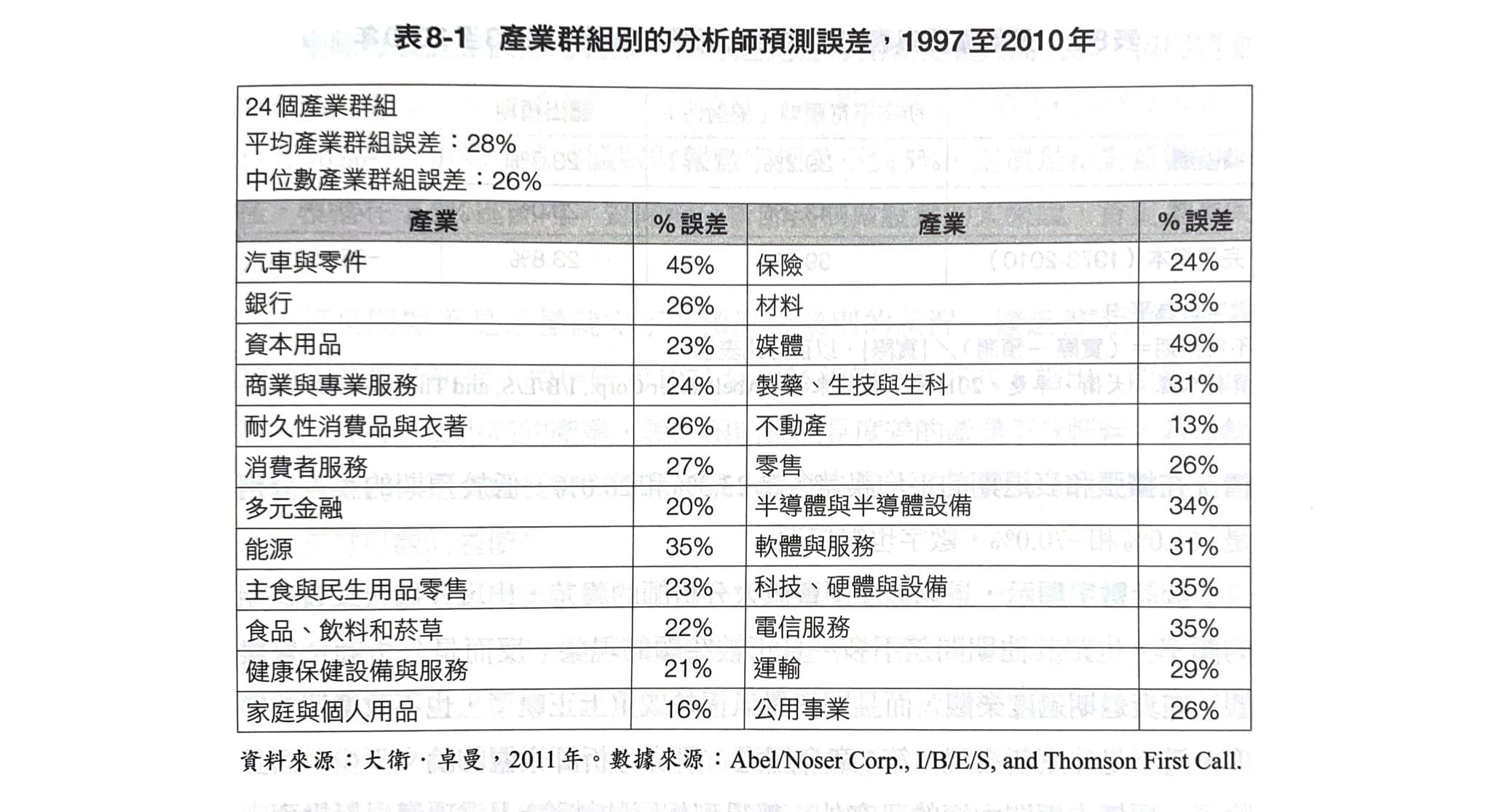

講到這,可能會有人說:「會不會是分析師因為個別產業波動性太大,導致在整體的估計失準。如果是穩定的,持續成長的產業,準確度應該就比較高。」這聽起來是滿有道理的,因此作者將先前的資料分成 24 個產業群組,結果可以看到,雖然產業的誤差小於預測個別企業的情況,但是平均的誤差仍然達到 28% ,其中有四成的產業分析師的誤差大於 30% ,有一成的產業甚至誤差高於 40% 。也因此高成長,能見度高的產業並沒有比較小的誤差。分析師在能見度高的產業老是估不準,而且老是給這些產業高估的數字。

逆向投資

好吧!我們已經知道財報的估計老是出錯了,那麼這個結論該如何應用到我們日常生活的投資當中呢?結果非常有趣,財報估計錯誤對冷門股與熱門股有截然不同的反應。這裏,書中給冷門股的定義例如以本益比為依據,將本益比最高的前 20% 的股票當作熱門股,中間的 60% 股票是中間組,最低的 20% 則放入冷門股。研究過程中每季會重新調整投資組合。從 1973 年第一季到 2010 年第四季為止的 38 年裡,我們發現,當盈餘預測不準的意外發生之後,以本益比來分類的股票,當季盈餘的意外為冷門股帶來比市場高出 1.2% 的報酬率。舉例來說,市場當季的平均報酬率是 3.5% ,而冷門股的報酬率則會是 4.7% ,相當於多出了整個市場報酬率的三分之一。時間維度如果切換成一整年,意外事件在全年為冷門股帶來比市場高出 3.8% 的報酬率。相對的,熱門股的影響就很大了,在一個季度裡,盈餘的意外會讓熱門股比市場的報酬率低了 0.9 。而一年來看,則會比市場報酬率少 3.2% 。一來一回,冷門股比熱門股因為盈餘意外要多漲了將近 7% 。而統計期間一年的報酬率也不過 14% ,所以他影響幅度有到 50% 。除了本益比以外,作者也測試了「股價現金流量比」、「股價淨值比」也發現了相類似的情況。

因此《逆向投資》基於上面的研究,提出了四種逆向投資策略,分別是低本益比策略、低股價現金流量比策略、低股價淨值比策略以及高殖利率策略。

其中高殖利率策略,在許多時候可以讓投資人不但跌得少而且還能領股利,但是這種策略並非萬靈丹,在 2007 開始到 2010 年的熊市當中,許多高殖利率股被砍到見骨,哪還有什麼股利。因此作者還是比較建議使用前三種策略。尤其是低股價現金流量比和低股價淨值比,可以帶來明顯優於市場的股利,而且他們的股利還是熱門股的三倍以上。以低股價現金流量比和低股價淨值比選股的表現,不僅輕鬆地超越「熱門股」,也贏過市場。

然而有趣的是這本書出版在 2012 年, 2010 年到 2016 年間,冷門股與熱門股表現相當。 2017 年開始,熱門股,也就是高本益比成長股,明顯的漲幅超過冷門股,甚至超越大盤。這個趨勢一路延伸到 2020 年。 2021 年情勢似乎有些許翻轉,未來被低估的冷門股是否會重新擁有超額報酬,應該會是值得關注的焦點。

《比爾的財經廚房》授權轉載

【延伸閱讀】

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)