從 2014 年到現在,讀者朋友最常問的一個問題就是:「美股這麼高了,還可以買嗎?」因為美股從 2013 年的下半年就已經突破歷史新高了, 所以從 2014 年至今,美股每個月幾乎都再創歷史新高。財經新聞報導到後來,也懶得再報導了,因為現實真的「就一直在上漲」。

而台股也是在上萬點之前,就不斷有人在唱衰,認為要崩盤了之類的… 事實上「股價評估」不是個「固定值」, 這會隨著「總經環境、產業狀況、公司競爭力、市場熱錢」 這四者去作調整與變動。

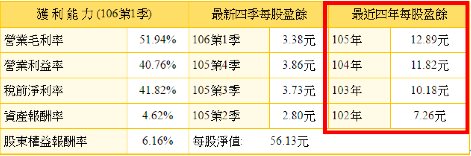

舉個例吧!台灣市值最大的公司 — 台積電(2330-TW)。(市值約 1850 億美金) 這檔台股的資優生,從 2014 年開始,每股稅後盈餘從未低於 10 元。

(上圖為台積電獲利簡表 資料來源 yahoo股市)

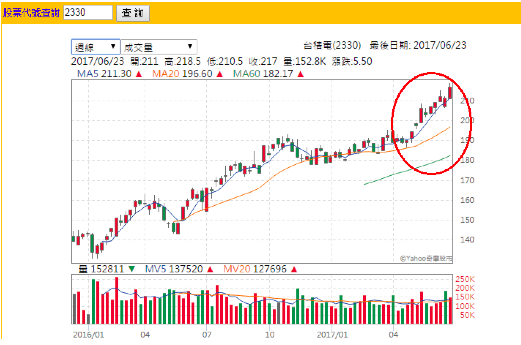

當一家公司的獲利創下歷史新高的時候,股價難道永遠都不能上調目標價嗎?答案應該很明顯…股價當然會隨公司營運表現而變化。也因此台積電股價這波攻上 200 元大關,並沒有受到太大的阻礙,也順利帶動整體台股往上攻堅。

(上圖為台積電週線圖)

所以回到美股來看,當 S&P 500 的企業獲利創下新高的時候, 整體大盤指數就會不斷往上調!這個操作重點,有許多投資朋友不明白, 甚至很多的老股民也整天把萬點是天險掛在嘴邊,這是嚴重的錯誤觀念。

根據國際研調機構 FactSet 最新統計,美國企業整體獲利年增率可望來到 13.9%, 創 2011 年第 3 季以來最大增幅。

在已公布財報的 S&P 500 成分企業中,有 75% 的企業第 1 季 EPS 表現優於預期,進一步觀察產業表現,以資訊科技、金融、醫療保健等產業 EPS 優於預期的比重都在八成以上,表現最佳。

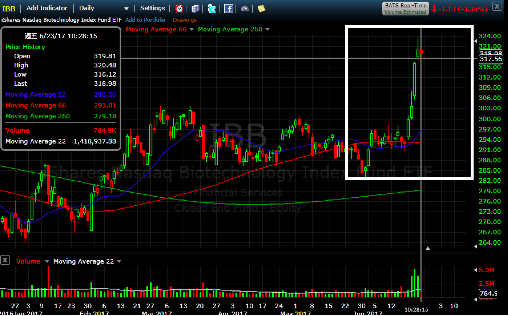

確實最近許多美國科技類股都有超漲的疑慮,不過醫療保健產業,我們從 IBB 這檔 ETF 就可以看到新的利多又帶動整體股價上揚。銀髮商機在過去也提過多次,如果人類未來是越來越長壽, 那醫藥保健的需求只會更提高。

(上圖為 IBB 日線圖)

美國總統川普抨擊藥價飛漲的現象時雖毫不留情,但他顯然不打算扼殺製藥業,傳出即將發布的行政命令中,將提議以鬆綁法規的方式來解決藥費昂貴的問題,於是帶動美國生技指數在上週飆高。

在今年 1 月美國科技類股也隨著 S&P 500 指數的腳步,創下了歷史新高,而 2、3、4、5、6 月,股價大多還在高檔整理。

隨著美股科技五霸 FAAMG 影響著你我的生活越來越明顯,他們的獲利也續創新高。(P.S. FAAMG 分別代表 Facebook、Apple、Amazon、Microsoft、Google)

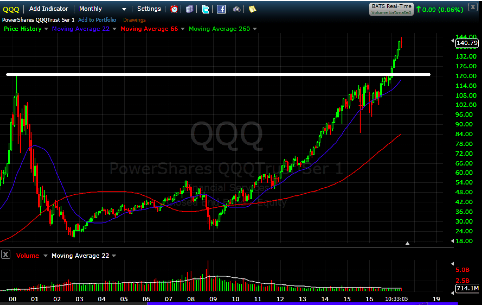

(上圖為那斯達克指數 ETF (股票代號:QQQ) 月線圖)

現在的美股不是過熱,而是面臨季節性的修正反壓。

投資者一定要學著將行情「去頭去尾吃魚身」有時候魚身沒吃乾淨都沒關係,最重要的就是不能虧到大錢。歷史的統計資料告訴我們,第三季的回檔是最深的, 過去 20 年來,發生在第三季的大跌 (S&P 500 跌幅超過 10%) 就有 4 次,另外還有一次是跌將近 10%,但不到 10%….。

長期來說,因為人類追求舒適的生活,所以經濟會不斷增長, 導致把任何收益曲線拉長到三十年甚至上百年來看,都會發現報酬率相當誘人。不過短期的任何一個拉回點,都可能讓資金控管不利的人,掃出場外。

投資獲利方式很多種,除了 ETF 被動投資學派以外, 主動投資不外乎分為以下三個學派:

- 價值投資學派

- 成長股投資學派

- 動能投資學派

目前的美股在走的這段行情,已經屬於動能投資的範疇, 如果有人這時候鼓吹價值投資,為時也太晚了點… 至於成長股的部分,不是沒有,而是要等待! 這段行情手腳不夠快的人,盡可能保守些比較好。

【延伸閱讀】