終於寫到最後一篇了,中間因為一些事情打斷的思緒,導致po文的時間間隔越拉越長。心中暗自的佩服文字工作者,長期與文字為伍,這真的需要無比的自律與耐心。

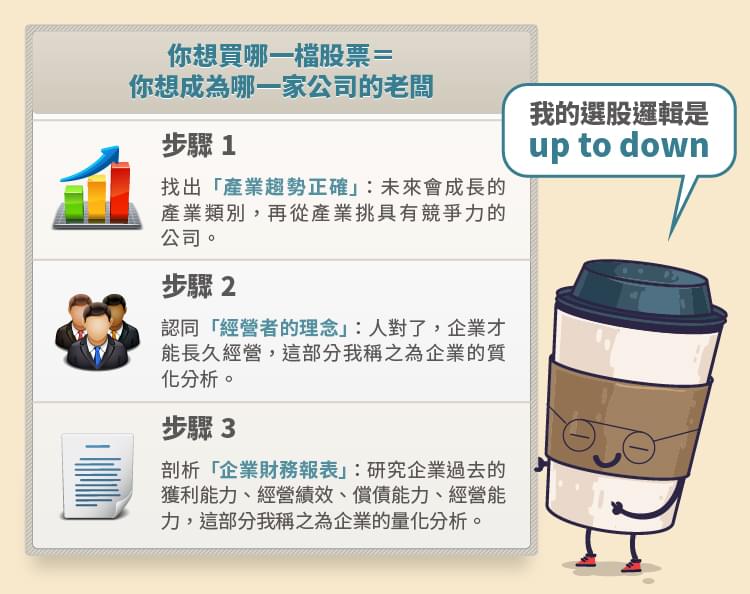

從看新聞求明牌,到畫線圖學技術分析,進化到看財務表瞭解公司的經營成效,從總經指標瞭解世界經濟的脈動。最後,來到了「企管系」:如何判斷一家公司是否值得投資?

我想大多數的人無法創立一家新的公司,自己當老闆;但我們卻可以利用一點點的存款,買進一家公司的股票,當很多家好公司的股東。千萬記得,買股票之後,你就成為了股東。廣義來說,股東就是公司的老闆,而專業經理人是領薪水的員工,是股東聘請的員工之一。因此:

本文將從步驟3討論到步驟1(原因是:從簡單的說起)

哪些指標決定企業的競爭力呢?好好研究台灣具有高度競爭力的公司,如台積電(2330-TW)、大立光(3008-TW),就能歸納出競爭力的核心。評斷的標準粗略可分成二個面向,一是 量化分析 ,另一個是 質化分析 。

量化分析

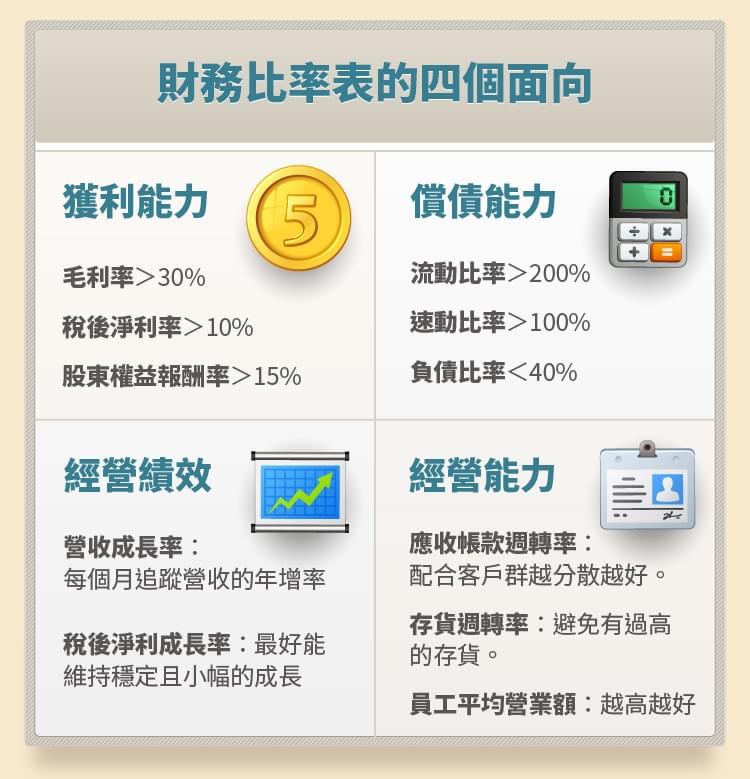

(財務比率表的四個面向:獲利能力、經營績效、償債能力、經營能力)企業經營管理的量化分析,主要可以透過〈財務報表〉分析來研判,這部分請參考本系列文 第三篇 會計系。(當時採用刪去法),以下說明幾個個人偏好的關鍵指標。

獲利能力

- 毛利率(>30%)高且穩定,如果毛利率逐季或逐年上揚更棒。因為毛利率反應的是公司的定價能力,定價能力取決於產品或服務的競爭力。尤其是電子類股,毛利率的變化,通常可以看出產業的興衰。

- 稅後淨利率(>10%)穩定,淨利率是衡量含業外收支在內的總體獲利品質,建議剔除業外收入不穩或業外獲利佔比超過20%的企業,同時轉投資越乾淨越好,專注本業才是王道。

- 股東權益報酬率(>15%)高,股東權益報酬率代表企業為整體股東資金創造獲利的效率,這個指標是股神巴菲特選股的核心,因為這是評估一下公司價值的最重要工具。藉由ROE杜邦分析(ROE = 淨利率 × 資產週轉率 × 權益乘數),可以進一步的瞭解ROE成長或衰退的原因,是來自淨利率變化?或資產週轉率快慢?亦或是舉債的高低。考慮買點時,外部股東權益報酬率最好能高於7%,因為股東權益報酬率是以原始股東的觀點,也就是淨值。若股東權益報酬率為15%,股價淨值比為2,那麼外部股東權益報酬率就是7.5%(相當不錯的買點)。

經營績效

- 營收成長率,每個月追蹤營收的年增率,進一步的分析〈近3個月的平均營收〉與〈近12個月的平均營收〉,來判斷短期與長期的營收成長動能。(請參考 鑫永銓(2114-TW)2014年4月營收公布的分析),短期動能如果由下往上穿越長期動能,那代表公司的成長將漸入佳境。

- 稅後淨利成長率,可以看出公司真正的成長趨勢。從買點來思考,稅後淨利率成長率最好能維持「穩定」且「小幅的成長」。價值投資就像「長跑」,選手需要穩定的配速,才能得到最好的成績。

償債能力

- 流動比率 > 200%,流動比率是衡量「流動資產是否能償還流動負債」。

- 速動比率 > 100%,速動資產是將變現能力較差的存貨剔除,判斷公司償債能力的好壞。

- 負債比率 < 40% ,個人不喜歡舉債過高的企業。負債比率要配合資產報酬率(ROA)做觀察。

這三個指標是企業面臨風險時的防護罩,投資時「不要只想贏,要想著不能輸」,就像五洲製藥的廣告詞:「先研究不傷身,再講求效果」。

經營能力

- 應收帳款週轉率:穩定,配合客戶群越分散越好。

- 存貨週轉率:穩定,避免有過高的存貨。(以上二個指標配合季報的現金流量表追蹤)

- 員工平均營業額:越高越好(最好每年人均產值1000萬以上)。2012年的台積電員工平均營業額1,289萬,鑫永銓1,626萬。

強力推薦量化分析的好網站:財報狗 http://statementdog.com/

質化分析

坦白說,要寫這個章節有點心虛,因為以目前的能力與經驗,尚不夠資格談論企業的質化分析,暫且就以個人淺薄的經驗,來談一談個人喜歡的企業。顧名思義,所謂的量化就是根據數據,加以理性的邏輯分析。而所謂的質化,則是比較偏向抽象性的概念觀察,當然有些部分還是可以從財報為出發點,例如,為什麼有些公司可以維持長期高檔的股東權益報酬率。

投資人要如何瞭解一家公司的品格呢?主要透過三個管道:

第一、新聞媒體的報導

新聞媒體是一種被動性的資訊,透過記者的陳述撰稿,投資人千萬不要全盤的接受,而是必須加入理性的思考與判斷,如果產生了疑問或矛盾,千萬記得要有柯南辦案「追根究底」的精神,也就是要養成獨立思考的能力。《公司的品格》一書,透過22個案例的說明,對於增加個人理性思辨能力有莫大的幫助。

第二、打電話詢問發言人

如果還有疑問怎麼辦?蒐集各方的資料,備妥問題,把電話撥通(或寫信),請教公司的發言人。正派經營的公司,對於投資人的專業問題,本於投資人關係管理是公司應盡的責任,如果發言人耍大牌或是隨便呼嚨。很簡單,「賣掉這家企業的股票」。建議在打電話之前,要做足功課,展現投資人的專業。詢問,絕對有助於投資人進一步的瞭解企業。

第三、親身參加股東會

第三個管道,則是參加一年一度的股東會。參加前詳細的閱讀年報或是新聞的資訊,強迫自己備妥三個問題。這個方法最辛苦,但卻是收穫最多的一個方式。因為透過面對面的溝通,可以看到最完整的一面,一個不屑的表情、一個自信的語氣、一份待人的態度等等,這些抽象性的肢體語言或態度,都赤裸裸的呈現在你的眼前。

一家具有競爭力的公司,必須包含三個要素:專業的人才、完善的制度、利基的產品(人、事、物)

專業的人才

① 經理人的言行風格:不談股價、不畫大餅、不自我膨脹。

② 和諧的主雇關係:企業懂得照顧員工,員工自然會替公司賣命。幸福企業、有向心力的企業是公司無形的資產。

③ 「企業家要懂得投資員工,不要只買到員工的時間,更要買到員工的價值。」這是鑫永銓林董事長的名言。

完善的制度

① 用人為才?用人為親?

② 轉投資是否過於複雜?

③ 高階主管的薪資是否偏高?

④ 背信與掏空的事件

⑤ 亂買庫藏股(用股東的錢來護盤)

⑥ 內控與外部監督是否健全?

利基的產品(超出顧客期望的服務)

擁有持久且難以模仿的競爭優勢,才能擁有超越競爭對手的高獲利,個人會透過以下三個步驟分析:

① 研究所屬產業的潛在市場,因為有市場,企業才有成長的未來。

② 研究公司互動與營運結構,瞭解上、下游企業的關係,訂單是否足夠分散,並做同業間的比較分析。

③ 瞭解產銷組合的變化,不同產品有不同的毛利率,深入瞭解產銷組合,才能真正瞭解企業的體質。

綜合以上所言,價值投資者最喜歡談論的就是企業護城河,本系列文介紹個人投資觀念的轉變,期盼能留下一點紀錄。至於如何尋找具備護城河的企業?這部分個人還有很大的成長空間,期盼在這個園地與大家一同努力。

從技術分析到價值分析,從頻繁的交易到冷靜的思考,從賺取價差到企業經營的理念,這一切是一個很有趣的過程。未來將會更專注於瞭解企業的經營哲學、組織文化、經營方針、企業的優勢(Strengths)、劣勢(Weaknesses)、機會(Opportunities)和威脅(Threats),需要加強的地方(如果股東會不知道要問什麼問題,就問這個問題)。

產業分析

- 多看雜誌吸收新知

- 追蹤強勢族群

- 未來明星產業:電子商務(平台、金流、物流)、醫療保健(銀髮商機)、新材料與自動化設備

人生哲學就慢慢摸索啦……莫忘初衷。

延伸閱讀:股票投資的五門課 (1)-新聞系

延伸閱讀:股票投資的五門課 (2)-美術系

延伸閱讀:股票投資的五門課 (3)-會計系

延伸閱讀:股票投資的五門課 (4)-經濟系

《談股論經》