(本篇文章寫於 8 月 4 日)

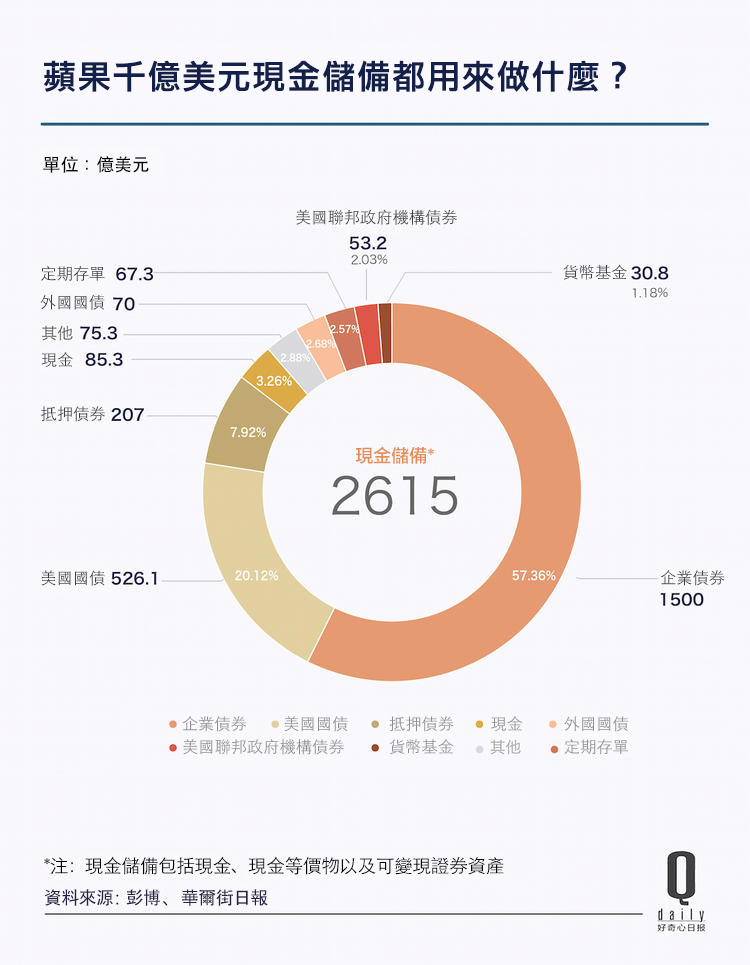

蘋果(Apple, AAPL-US)的現金儲備又創紀錄了,2615 億美元。作為對比,全球只有 11 個主權基金的規模在蘋果之前。蘋果怎麼打理這麼一大筆錢?95% 去買了各種債券。

根據這週剛公佈的財報,蘋果買了 526 億美元美國國債、1500 億美元企業債券、207 億美元抵押債券。純現金大約只有 89 億美元。

這些大到讓人沒有概念的數字,都是什麼意思?

526 億美元美國國債,讓蘋果成為美國第 23 大債主,剛好排在阿聯酋後面

每一年,蘋果都會通過合法手段避稅。它在愛爾蘭、盧森堡、荷蘭等地設立分支機構。這樣,蘋果將產品、服務銷售收入計入海外公司。這些錢留在了海外,也按照當地稅率交稅。比如彙集到愛爾蘭的收入只要交稅 12.5%。這些錢如果搬回美國需要繳納 35% 的公司稅。

過去十幾年,隨著 iPod、iPhone、Mac 等一系列成功的產品和 App Store 收入的成長,蘋果在海外累積了越來越多的現金。同時蘋果的研發基本都在美國本土,依靠美國本土的收入運作。

(蘋果將利潤放在愛爾蘭,然後再投資美國境內的內部投資公司,以此避稅並使貨幣增值。圖/彭博)

(蘋果將利潤放在愛爾蘭,然後再投資美國境內的內部投資公司,以此避稅並使貨幣增值。圖/彭博)

然而,這些海外資金只是名義上“留在海外”。蘋果 2005 年在不徵收公司稅的內華達州設立內部投資公司 Braeburn Capital,由它打理公司千億美元資金,蘋果只需以投資的名義購買該公司發行的產品或者直接發錢就可以。

其中大部分資金存在美國的銀行,比如摩根大通(JPMorgan, JPM-US) (JPMorgan Chase) 或者道富銀行(State Street Corp, STT-US) (State Street) ,所以錢實際上是在美國境內的。而目前有 526 億美元被蘋果用來買美國政府發行的國債。

日本和中國是美國第一第二大債主,各自持有超過 1 兆美元國債。第三名的愛爾蘭不到 3000 億美元。在這份榜單上,蘋果排第 23 — 排在它前面、後面的是阿聯酋和荷蘭。

投資美國國債回報率低,5 年收益率 1.79%。不過據彭博社去年年底的粗略統計,蘋果只拿到 5.9 億美元分紅,算起來一年利率大約只有 0.2-0.3%。

但國債安全多了,其他項目,如股票、期貨、外匯,高的時候超過 50%,低的時候負收益也是常有的事。約翰·鮑爾森 (John Paulson) 在次貸危機中賺了 150 億美元,但 2015 年他的對沖基金回報率是 -12%,而這段時間美國股市基本一直在漲。

類似的做法,國際業務強的美國大公司如思科(Cisco Systems Inc, CSCO-US) (Cisco) 、嬌生(Johnson & Johnson, JNJ-US) (Johnson’s) 、Alphabet 都在利用,它們從美國政府那裡五年拿了數億美元不等的分紅。

“他們不想交稅,但他們卻在利用美國財政系統的法規、保障體系、生產力等等來獲利。”主導參議院調查的前首席顧問埃利斯·賓恩 (Elise Bean) 評論說,“他們在用這些錢購買美國國債,真是諷刺。”但蘋果這麼做是合法的。

至於那些更大的數字,說明蘋果同時是全球最大對沖基金

蘋果持有的各項金融衍生品加起來接近 2500 億美元。

它的投資標的既有低收益、安全性很高的國債、貨幣基金,又有收益率相對更高但風險更大的企業債、抵押債券,這是兩種不對稱的投資組合。

如果據此將蘋果簡單看作是一支對沖基金的話,它的資產管理規模是目前全球最大對沖基金橋水 (Bridgewater) 的 2 倍,比後四名 AQR、JP 摩根、文藝復興、Two Sigma 旗下的對沖基金加起來還多。而蘋果多出來的餘額夠它再買下一個特斯拉(Tesla, TSLA-US) (Tesla) 。

由於蘋果投資公司 Braeburn Capital 不是投資顧問公司,不用像常規投資公司那樣揭露持股結構,並向包括美國證券交易委員會遞交經營報告,外界無從得知它們具體持有哪些資產、以及確切的收益率。

《紐約時報》在 2012 年介紹自設立 Braeburn Capital 以來,蘋果公司已經獲得超過 25 億美元的利息和股息收益。

評級機構穆迪統計的 AAA 高信用等級企業債券回報率約為 3.7%。而蘋果持有的企業債目前浮盈 5.7 億美元,按債券現有帳面價值計算回報率的話約為 0.3%。

蘋果購買的債券回報率很低。這可能跟蘋果謹慎的投資風格有關 — 低收益率,但特別安全、隨時可以取。

目前蘋果沒怎麼找到花錢的方向,庫克上台後拿出 1/3 利潤分給投資人

一家公司最快的花錢方式就是四處投資、併購,比如英特爾(Intel, INTC-US) (Intel) 今年 153 億美元收購 Mobileye 幾乎花光了它所有的現金儲備。

蘋果沒有這麼做。它投給滴滴的 10 億美元,只相當於現金儲備的 1/200。而它每個月還有約 40-50 億美元的淨利潤。而 10 億投給軟銀 (SoftBank) 千億美元 Vision 基金的時候,一半是債務融資,到期後取回本金和利息,但沒法從被投資公司價值上漲中獲利。

但同時蘋果新啟動的大項目也沒能花掉多少錢,沒花到能減少巨額現金儲備的地步。

蘋果造車的 Titan 項目在 2014 年曝光,據稱目標是在 2020 年造出蘋果設計的自動駕駛汽車並量產。為此蘋果收購了一批公司、從傳統車廠挖來了技術人才,組建一支 1000 多人的團隊,它是蘋果最具野心的計劃之一。

但當蘋果意識到生產汽車是項沉重的負擔、難以在高質量和高利潤率間找到平衡的時候,它在 2016 年放棄了生產汽車的計劃,裁員數百名人,整個項目的方向轉向軟體和系統的開發。

庫克花錢最多的地方是給股東分紅。

蘋果儘管有大把現金以及持續不斷的利潤。但在賈伯斯 (Steven Jobs) 當 CEO 的近 20 年裡,他沒有像其他高收入、高利潤公司那樣,給投資人分紅。一個又一個革命性產品帶來的股價成長是更好的回報。

2011 年賈伯斯去世之後,由庫克帶領的蘋果管理層重新恢復了分紅和股票回購計劃。

據統計,蘋果現在大約每年拿出淨利潤的 30% 分給投資人,這個比例跟中國工商銀行接近。巧合的是,它們也是全球最賺錢的兩家公司。

最大的幾個科技公司,除了微軟(Microsoft, MSFT-US)在蓋茲 (Bill Gates) 卸任 CEO 之後的 2003 年開始現金分紅以外,Google 從改組 Alphabet 之後開始回購股票。臉書(Facebook, FB-US) 和亞馬遜(Amazon, AMZN-US)都沒分過錢給用戶。

《好奇心日報》授權轉載

【延伸閱讀】