面對冉冉升起的 Shopify ,亞馬遜終究還是坐不住了。

《華爾街日報》 12 月 22 日報導,亞馬遜已經成立了一個 “ 秘密團隊 ” ,專門研究 Shopify ,以構建一種 “ 新的在線商店模式 ” 與 Shopify 展開更為直接的競爭。

據了解,亞馬遜任命消費者副總裁皮特.拉森(Peter Larsen)領導一項被稱為 “ Project Santos ” 的計劃,Santos是葡萄牙語,意為 “ 聖人 ” 。除了拉森,還有數十名亞馬遜高層加入項目組,他們都簽署了保密協議。拉森在領英文件中將Project Santos描述為 “ 即將出現的新事物 ” 、“ 正在發生的好事 ” 。據透露,目前 Project Santos 已由亞馬遜 CEO 貝佐斯接管,但還沒有實質性進展。

一貫穩健的亞馬遜,如此重視、警惕一個競爭對手,背後的隱憂或許正是,獨立站生態給平台電商生態帶來的衝擊和瓦解。

反擊 Shopify ,亞馬遜可能怎麼做?

貝佐斯為什麼要親自帶隊?

一位美國亞馬遜員工告訴我們,自亞馬遜創辦以來,鮮有創始人直接插手的新事物。 “ 獨立站市場的崛起, Shopify 的壯大,讓亞馬遜感到如坐針氈。他們不可能看不到很多企業正在帝國的邊緣地帶迅速成長,且與帝國無關。貝佐斯可能把 ‘ Project Santos ’ 視作未來幾年 ‘ 再造亞馬遜 ’ 的二次創業。 ”

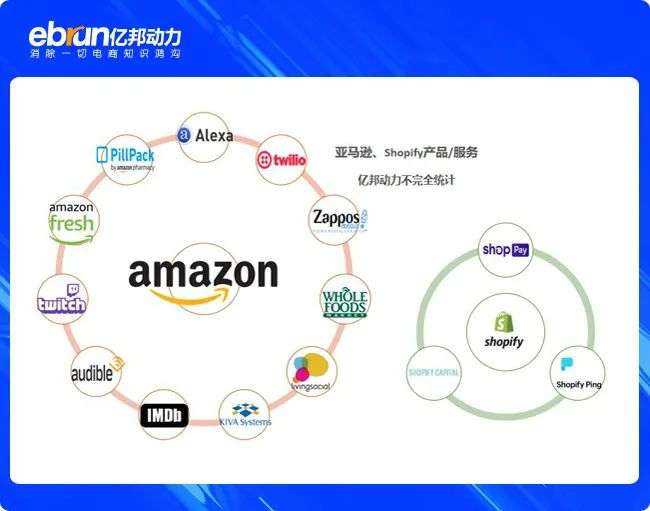

亞馬遜已經發展成為全球電商巨頭,獨占美國電商市場份額近 40% ,業務幾乎覆蓋所有主要商品品類。同時,亞馬遜也是雲端計算服務商、小工具製造商、娛樂公司以及物流公司 。但貝佐斯的理念是希望員工能夠一直將亞馬遜視為一家新創企業。他總喜歡說: “ 要把每一天都視為第一天。第二天是停滯的,其後就是墮落和死亡。 ”

不難想,在面對 Shopify 及獨立站生態的挑戰時,亞馬遜想到構建一種 “ 新的在線商店模式 ” 。我們試圖尋找亞馬遜對這一模式的詳細規劃,但還沒有結果。 《華爾街日報》報導稱,亞馬遜和拉森拒絕針對Project Santos發表評論。 Shopify 也沒有回應置評請求。就亞馬遜正在秘密規劃的 “ 新的在線商店模式 ” ,我們與多位跨境電商從業者進行交流後,總結了幾種可能性:

1. 重啟 2016 年關閉的獨立站建站服務平台 Webstore ,並對其進行升級改造,與 Shopify 正面競爭。

Amazon Webstore 是亞馬遜在 2013 年至 2015 年間運行的獨立站建站工具,Samsonite、Loom of the Loom、Black&Decker等品牌都曾使用它建立DTC網站。而當時的 Shopify 還相對 “ 弱小 ” ,年營收規模僅為幾億美元級別( 2015 年2.05 億美元, 2016 年3.9 億美元),平台商戶的GMV(商品交易總額)在2015年為77 億美元, 2016 年為154 億美元。

2015 年,亞馬遜宣布一年後關閉 Amazon Webstore ,並與 Shopify 合作,使其成為 Amazon Webstore 商戶的首選遷移目的地。同時,亞馬遜還為 Shopify 提供了亞馬遜支付、亞馬遜配送和亞馬遜銷售渠道三項重要的電商基礎功能。

“ 當時亞馬遜一手是平台業務,一手是獨立站建站服務。對商家來說其實不太喜歡這種方式。一方面, Amazon Webstore 只是建站工具,建個獨立站往往只是品牌官網展示作用,遠不如入駐亞馬遜開放平台簡單、便捷,且有流量支持。另一方面, Webstore 收取的佣金還不低,單個獨立站也是在和亞馬遜競爭,而亞馬遜在便利性、價格、服務等方面已經建立起競爭壁壘。 ” 一位資深亞馬遜賣家向我們談道。

“ 2015 、 2016 年放棄 Webstore 之後,亞馬遜全球開店業務也開始大力擴張。 ” 該賣家指出,如今, Shopify 的崛起說不定會給亞馬遜重燃 Webstore 的信心, “ 複製 Shopify ,展開直接競爭不是不可能 ” 。

的確, Shopify 的成長之路印證了獨立站 SaaS 服務商更大的可能性——從單純的建站工具到生態服務,它不必自建基礎設施,而是通過整合各種第三方服務來構建一個電商企業發展所需要的 “ 軍火庫 ” 。而亞馬遜多年來已經自建了這些基礎設置,用起來自然更加得心應手。

“ 從亞馬遜一貫的風格來看,這不是不可能,畢竟亞馬遜很會複製。 ” 另一位賣家指出, 2016 年美國家居電商平台Wayfair高速發展之時,亞馬遜就成立了 “ Wayfair Parity ” 百人團隊,對Wayfair的業務結構展開分析,研究Wayfair如何採購、出售和交付笨重的家具,並最終複製了大部分產品。

2. 整合獨立站資源,讓獨立站價值回歸。

也有不少從業者認為亞馬遜不太可能複製一個 Shopify ,而更可能會去整合獨立站資源,通過某種途徑將獨立站的價值倒流回亞馬遜平台上, “ 在競合關係中將自己的利益最大化 ” 。

“ 不管是重啟 Webstore ,還是另做一個類 Shopify 的模式,又會回到當初左右手互搏的情況。關閉 Webstore 、聚焦全球開店業務時,亞馬遜就已經做出了抉擇了。 Webstore 之所以失敗也是有經驗教訓的,貝佐斯應該不會允許重蹈覆轍。 ” 一位亞馬遜家居類目的賣家直言, “ 如果真那麼做了,反正我是不會選擇亞馬遜做建站支持的,還會擔心數據安全問題。 ”

“ 同一家企業,既要做平台又要做獨立站建站服務,本身是相互排斥的。面對同一個商家,到底是讓他去平台開店,還是給他提供 SaaS 服務?很難說。 ” 某網路企業美國上市項目業務負責人也指出,對於亞馬遜這樣的科技巨頭來說,制勝點或許不是複製一個競爭對手,而是創造一種超越對手或者合作的手段。

在他看來,獨立站 SaaS 服務商的崛起是脫離於平台體系的,亞馬遜等電商平台是沒有辦法控制的。但亞馬遜有可能用一些方法讓獨立站的價值和流量回到自己的平台上來。這就和中國的 “ 全網營銷淘寶成交 ” 是一個邏輯。

一位既做獨立站又在亞馬遜開店的賣家表達了同樣的觀點。他指出,很多獨立站是跳轉到亞馬遜去做交易的,比如很多賣家的deals獨立站就是為了給亞馬遜店鋪導流。

“ 如果亞馬遜有辦法更好的整合平台賣家的獨立站資源,讓賣家整個業務的效率更高,那賣家也是歡迎的。 ” 該賣家指出。

3. 投資 Shopify 競爭對手

敵人的敵人就是朋友, Shopify 能與亞馬遜的競爭對手沃爾瑪合作,那麼亞馬遜是否會與 Shopify 的競爭對手結盟?這並非不可能。

這樣的案例在全球商業史上數不勝數。 2017 年,過去幾十年的 “ 死對頭 ” 英特爾和AMD(Advanced Micro Devices, AMD-US)正式宣布合作,組隊對抗更大的對手英偉達; 2018 年Google入股京東,意圖扶植京東遏止亞馬遜發展;為與優步展開競爭,滴滴先後投資東南亞打車軟體Grab、美國打車應用Lyft、巴西打車軟體99 ; 2020 年,京東和快手達成戰略合作,京東意欲對抗淘寶,快手則要與抖音一爭高下⋯⋯。

根據公開數據,在美國市場, Shopify 在獨立站建站服務領域的市佔率約為 20% ,其主要競爭對手包括WooCommerce、Bigcommerce、Wix、Square space等。這其中,於2020 年8 月在納斯達克上市的Bigcommerce表現尤為搶眼,雖然體量還遠小於 Shopify ,但增長速度很快,且在和電商平台結盟方面表現得更為開放,比如其與亞馬遜、eBay(EBAY-US)、Wish都有合作(BigCommerce商家可將其店面與幾個電商平台連接起來,接觸到更多的買家),並且與Facebook、Instagram和Twitter等流量平台都進行了整合。

“ 亞馬遜選擇扶持 Shopify 的競對也是有可能的。 ” 某跨境服務商指出。

Shopify 崛起:非正面交火的對手

Shopify 創始人兼 CEO Lütke把自己的公司定位為幫助大家反抗 Amazon 的人。 “ Amazon 正在建立一個帝國,而 Shopify 則試圖武裝叛軍。 ”

這個埋伏在側翼、試圖掀翻全球最大跨境電商帝國的新生力量,在疫情催發之下,可謂 “ 前途無量 ” 。用幾個詞概括就是:

超越。 2020 年第三季度, Shopify 的GMV達到了309 億美元,超過eBay的250 億美元,同時, Shopify 拿下美國電商零售市場約6% 的市場份額,雖落後亞馬遜的37% ,但也超過eBay,坐穩了美國電商第二把交椅的位置。此外, 2020 年, Shopify 在歐美最重要的購物季——黑色星期五和網購星期一期間,共售出了價值 51 億美元的商品,比亞馬遜第三方賣家的成交總額高出 3 億美元。

大漲。成長能反映一個企業的發展前景, 2020 年第三季度, Shopify 季度營收的與上期相比增長率高達96.1% ,而亞馬遜僅為37.39% ,同在疫情推動下, Shopify 的成長是亞馬遜的2.5倍多。股市則映射著資本市場對 Shopify 的評判,截至 2020 年 12 月 30 日, Shopify 股票總回報為 191 %,而今年所有行業股票的回報率均值僅為 2.81 %。過去三年, Shopify 股票回報率高達 1043 %。

瓜分。 Shopify 在不斷地搶奪亞馬遜賣家的目光。在過去 12 個月中,越來越多的亞馬遜賣家投入到 Shopify 的懷抱,目前 Shopify 全球活躍商家數已超過 100 萬家。對於商家而言, Shopify 不僅能夠提供便捷的建站服務,較低的佣金還意味著更多的利潤。

打個比方,如果一個商家在亞馬遜上以50 美元的價格出售一件衣服,那麼亞馬遜會從中獲得8.5 美元佣金;如果商家選擇在亞馬遜上做廣告,那麼亞馬遜至少會再賺6.5 美元;如果商家還使用了亞馬遜物流,那麼亞馬遜從中賺取佣金將接近售價的40 %。但如果商家使用 Shopify ,交易費用要低得多。

除了中小賣家,雀巢(Nestle, NESN-CH)、百事可樂、聯合利華、百威、WaterAid、Penguin Books、紅牛等品牌都選擇了 Shopify 服務,獨立站模式成為了這些品牌培育私域流量的重要方式之一。

儘管市值不到亞馬遜的十分之一, Shopify 仍成為了跨境電商眼中的 “ 亞馬遜偷襲者 ” 。從某種角度來說, Shopify 傾向於支持那些在亞馬遜被邊緣化、甚至被排斥的合作夥伴,讓他們不受阻礙地發展業務。這就導致了亞馬遜必須自己做所有事情,而 Shopify 可以與其他公司結成聯盟共同發展。

如今的 Shopify ,不再是15 年前那個簡單的建站工具,它已經是一家市值超過1300 億美元的上市公司,擁有貸款服務 Shopify Capital、支付系統Shop Pay、商家帳戶 Shopify Balance等業務,以及整合了多樣化的物流供應鏈等後端服務,逐步建立了前端建站工具+內部整合渠道+後端運營管理的一整個較為完善的業務生態。

Shopify 本身提供前端建站工具,又逐步打通了 Amazon 、eBay等銷售渠道,使商家多渠道管理更便捷;整合了Facebook、Instagram等行銷渠道,使商家可以一鍵行銷;接入多種支付方式,不強求商家使用 Shopify Pay;與第三方開發者合作開發各種營運管理App,滿足了商家庫存管理、連接渠道、客服支持等功能需求;與USPS、 DHL等物流商合作,為商家提供物流折扣。

這樣的業務生態注定 Shopify 不會與亞馬遜正面交火,而是以 “ 聯盟 ” 的形式,帶領更多的新勢力 “ 反抗 ” 亞馬遜帝國。如果說獨立站品牌們是反亞馬遜聯盟的衝鋒者,那麼 Shopify 就是為獨立站品牌提供 “ 武器 ” 的 “ 軍火商 ” ,它不會親自下場,卻有能力煽動戰局。

內部矛盾激化:讓 “ 叛軍 ” 導向 Shopify

除了需要應對 Shopify 這個 “ 看不見的對手 ” 及其背後日益壯大的獨立站生態,亞馬遜的內部矛盾也在不斷激化,包括平台與賣家之間、自營業務與開放平台之間。

對於中小賣家而言,亞馬遜平台的高扣點率帶來了巨大的經營壓力。據了解,亞馬遜的佣金已從 2015 年的19 %增長到 30 %,再加上廣告投放、FBA 等相關費用,中小商戶利潤空間持續被壓縮。

平台上眾多賣家聚焦,同類產品競爭激烈,消費者很容易產生比價心理,那些不具有價格優勢或沒有處於Listing前列的產品,就很難獲得客戶青睞。

小賣家們苦不堪言: “ 亞馬遜平台要求我們價格低、貨物品質好,還要抽取很高的佣金,現在流量費用也越來越貴,中小賣家想要活下去實在是太難了。 ” 相對而言, Shopify 的佣金顯然要更容易被接受。根據 Shopify 官網數據,購買基礎版 Shopify 的用戶,使用線上信用卡支付的佣金為 2.9 %+ 30 美分,如果使用 Shopify Pay,將不需要支付任何費用,同時還能享受最高 74 %的運費折扣。

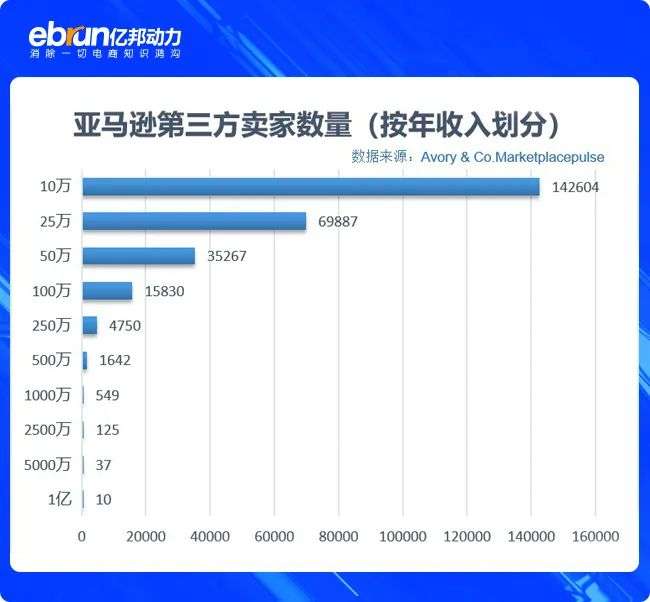

數據顯示,從亞馬遜第三方賣家年的收入劃分來看,僅有27 萬商家的年收入能達到10 萬美元以上,年收入達100 萬美元以上的商家不到17 萬,年收入破1000 萬美元的商家不到1000 家。而亞馬遜平台上共有超過 600 萬的商家,也就是說年收入達 10 萬美元的賣家不到 5% 。越來越明顯的頭部效應,讓絕大部分賣家 “ 看不到希望 ” 。

除了高昂的費用和激烈的競爭,亞馬遜平台逐漸收緊的管控政策,也讓很多賣家 “ 惶恐不安 ” 。他們經常擔心店鋪資訊被盜用、店鋪被亞馬遜封停等問題。 JungleScout調查顯示,約 76% 的商戶曾遭遇過被亞馬遜強制封停的事件。

一旦賣家收到亞馬遜封停帳戶的通知,就需要依據亞馬遜的要求提供製造商產品的詳細資訊以及製造商的發票,以便驗證真實性,等待恢復帳戶。對於規模稍大的賣家來說,這意味著每天損失數萬美元。

而據《華爾街日報》報導,部分賣家發現,將這些詳細資訊提供給亞馬遜後,帳號解封仍遙遙無期。甚至還有傳言稱,亞馬遜也在使用同一家製造商推出自己的同類產品。

更令人憂心的是,亞馬遜的自營業務給第三方賣家帶來的競爭壓力和不信任感。 JungleScout數據顯示, 53% 的商戶表示競爭壓力主要來自亞馬遜自營業務。由於亞馬遜自營產品具備較強的價格優勢、數據與流量優勢,使亞馬遜一度陷入壟斷嫌疑。 “ 亞馬遜有沒有通過後台數據獲取熱賣產品、有沒有在Listing上把自營產品放在前面,這誰都說不準。 ” 有賣家表達了自己的懷疑。

壟斷的嫌疑讓亞馬遜在歐盟面臨著巨額罰款。根據新的歐盟數據使用規則,如果亞馬遜利用商戶的任何數據來與他們競爭,或者在Listing上更優待自營產品,將面臨高達10 %的年收入罰款,如果五年內受到三項罰款,則被視為系統本身違規,可能會被要求剝離業務。

這些矛盾都在把部分賣家推向其他平台,促使反亞馬遜帝國主義的 “ 叛軍 ” 越來越壯大。而 Shopify 正是把這些 “ 叛軍 ” 聯絡起來,形成了一個 “ 反亞馬遜聯盟 ” 。

如果說亞馬遜的成功在於以買家為優先,那麼 Shopify 的成功則源於以賣家優先。

本質上看,亞馬遜做的是to C業務。儘管亞馬遜起家於圖書,但貝佐斯的夢想是打造在線百貨商店,服務於更廣泛的消費者,而賣家則是商店本身的一環。貝佐斯一直強調亞馬遜必須聚焦客戶、痴迷客戶,並提出了 “ 客戶體驗三支柱 ” :更優的選擇、更低的價格、更便捷的服務,亞馬遜也是以此來規範平台商家的。

正如潮鞋品牌Allbirds拒絕入駐亞馬遜時所提到的理由: “ 擔心損害品牌和定價能力。 ” 而眾多買家也反應,亞馬遜平台一直貫徹的是展示商品的策略,而不是展示店鋪和品牌的策略。

相比而言, Shopify 做的則是to B業務。它服務的是商家而不是消費者,其初始的業務是向電商賣家售賣建站服務,之後也是圍繞著商戶經營一個網店所需要的設施來提供更多的服務。

“ 這一切都有意無意的讓商家倒向了冉冉升起的 Shopify 。 ” 某跨境電商觀察者感嘆道。

⟪36氪⟫授權轉載

【延伸閱讀】

_-.png)

阿里巴巴的定位不再是電商-目標是壟斷你的生活?-02.png)