「家人曾在股市慘賠,叫我千萬不要投資股市,因為股市風險太高了。」

「長輩親戚都是靠買房致富的,我一有資金就買房。」

這是常聽到朋友的說法⋯⋯。

行為金融學中有一種「近因偏誤」,在說明投資人在過往的投資經驗中,對整個投資市場和投資工具的印象和體驗,會形成一種定見,而且會認為將持續下去。「近因偏誤」通常會造成投資人過度保守或是過度承擔風險。

過度保守

例如 80 年代的美國,是股市的黃金十年,美國股市期間共上漲了將近 400% , 90 年代又因網路科技快速發展而延續漲勢。而奇怪的是,美國家庭投資股票及股票型基金卻持續減少,錯失了絕佳的成長機會。

究其原因,部份是由於 70 年代的悲慘記憶所延續的信心不足所造成的。當時國內財政赤字,高通(Qualcomm, QCOM-US)膨高失業率;外部又有越戰、中東石油危機等內憂外患,近十年股市零成長,並伴隨著多次大跌的恐慌,在那期間的投資人,歷經這長期的負面經驗,到他們成長為社會中堅或經濟較寬裕後,卻因有了股市充滿風險的印象,而不敢投入股市,這觀念甚至會影響到下一代。

近期一點的例子, 2008 年金融海嘯後,相信大多數人也因為餘悸猶存不敢投入股市,沒有跟上美國長達 10 年以上的牛市,而錯失了資產成長的美好機會。

【延伸閱讀】安逸、熱衷、 保守型投資人 ,一張表檢視你是哪種?

過度承擔風險

相反的,若印象經驗中大都是美好的,也可能會過度承擔風險!80 年代的日本,因二戰後大力發展製造業,經濟來到了頂峰,「日本製造」成了品質保證。日本三菱地產斥巨資購買了美國紐約的洛克菲勒中心大廈並插上日本國旗,更是引起世界的轟動。但物極必反,好景不常。美國為解決美日貿易逆差,主導五國聯合干預外匯市場的「廣場協議」,促使日圓升值。雖然因為多數人購買進口商品的購買力增強,短期出現了一波榮景,但卻導致出口產業失去競爭力而倒閉,勞動製造業大量外移。

日本政府採取了寬鬆的貨幣政策來因應,連續下調利率,用極低利率來放貸,而來自銀行的大量貸款又流入了房市。當時僅東京都的地價就相當於美國全國的土地價格,而美國的面積則是東京的 1.5 萬倍。 1991 年後,房產和金融泡沫相繼發生,經濟崩盤,日本「失落的二十年」,至今元氣未復。

在那個日本人自信爆棚的時期,所有人都認為繁榮終將持續而瘋狂投入市場炒股買房。怎會料到 1992 年,股價暴跌到 1990 的三分之一,東京地價更是跌到了泡沫時期的七分之一。

分散投資避免近因偏誤

但綜觀不同時空⋯⋯

- 2008 年海嘯後十年,日本房市不見起色但股市卻漲了近三倍。

- 新興市場股市在 1990 年代共上漲了 185% 。

- 2000 年到 2009 年美國股市失落的十年,當時S& P500 指數的年化報酬率只有 1.4% ,國際股市年化報酬率則有 3.9% ,但新興市場股市的年化報酬率則是驚人的 16.2% 。

所以市場是難以捉摸的!

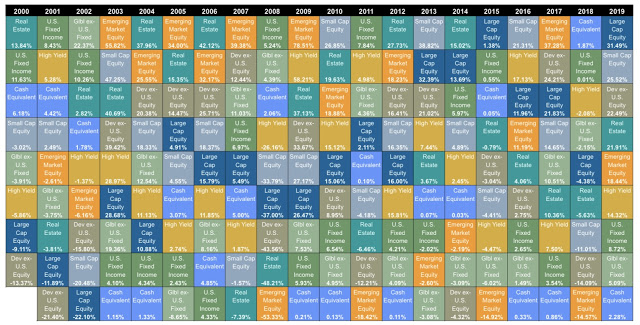

從美國最大的獨立投資諮詢公司之一Callan所統計的圖表:

可以清楚看到 2000-2019 年,全世界各類資產的週期。包括大型股(S&P 500 ),小型股(Russell 2000 ),在美國以外已開發市場股票(MSCI World ex USA),新興市場股票(MSCI新興市場),美國固定收益(彭博巴克萊(Barclays PLC, BCS)美國綜合債券指數),高收益債券(彭博巴克萊高收益債券指數),全球除美國外固定收益(Bloomberg Barclays Global Aggregate ex US Bond Index),房地產(FTSE EPRA Nareit開發的REIT指數),或現金等價物( 90 天期國庫券)是由美國政府財政部支持的短期債務。

由圖可知,過去 20 年間不同市場及資產的輪動,你會發現,要想精準預測出每年表現最好的投資標的是非常困難的。如果你死守著單一市場,或是單一產業,因爲「近因偏誤」造成的過度保守或是過度承擔風險,都會造成投資上的失敗。

Vanguard創辦人約翰柏格曾說:「與其在稻草堆裡找 1 根針,不如買下整堆稻草。」對於全球各類資產進行分散投資的投資人來說,確實才可以分散風險,並掌握到全世界的成長。

《理財+1課》授權轉載

別因過去的錯誤而錯過牛市_-.png)