一、找到值得長期研究的公司

對於散戶而言,最好的公司不是一年內爆發性很強的公司,而是有長邏輯可以持續幾年、十幾年研究的長跑冠軍。這個觀點不僅僅是出於長線投資的理念,也是因為個人投資者研究資源有限,要把學習曲線的效應發揮到極致。

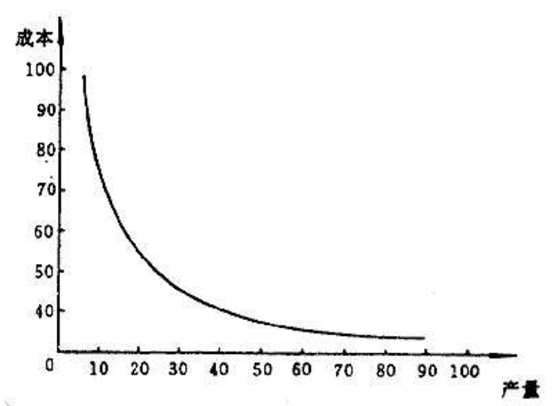

所謂 “ 學習曲線 ” ,是指在學一件新東西時,一開始投入的精力非常大,產出卻很小,但隨著時間的推移,付出的精力越來越少,得到的收獲越來越高。就像生產現場製造的新產品,剛開始工人需要大量培訓,產能和合格率卻很低,熟練後不需要培訓,產能和合格率卻很高。

研究一家新公司也是如此,一開始你的學習量非常大,要研究產業、競爭者、產品、商業模式等方方面面,技術門檻高的產業更是如此,但在投資的收益上卻不大,因為對公司的價值理解有限,只能少量試探性買入股票,漲了也不知道該不該追,跌了也不知道該不該補倉。

可只要經過了最初的學習階段,對企業建立了全面的價值框架,後續只需要更新一些經營動態、了解最新的財務報表,學習投入大大減少;而收益呢?隨著你對公司的理解加深,在高賠率或高景氣度時,就敢於下重倉,收益自然更大。

所以,要想讓學習曲線發揮最大效應,你需要找到可以長時間跟蹤研究的公司。

所以研究一家新公司,最先看的,不是產品好不好,技術好不好、ROE 高不高、利潤成長快不快,而是該公司值不值得你花時間研究——即有沒有長期投資的價值?

有長期價值的公司畢竟是少數,可能研究 10 家才能發現一家,所以還要用盡量快的時間判斷公司有沒有長期研究的價值,判斷公司是直接放棄,或是可以進一步研究。

一家公司的長期價值只取決於 3 個方面:產業空間、競爭格局和商業模式,你只有 30 分鐘,最易得到的資料是一到兩份深度研究報告(新股可以看招股說明書),10 分鐘看產業空間,10 分鐘看競爭格局,10 分鐘看商業模式。

二、10 分鐘看產業空間

產業空間是指該產業未來的成長空間、成長的模式,及目前所處階段。

產業空間是第一要考慮的,好企業在沒有成長性的產業,要付出比別人多一倍的努力,才能獲得同樣的業績;在註定沒落的產業,如果不想辦法跳出來,無論如何努力都是悲劇英雄。

有一些產業目前成長很快,但未來卻不大看得清,比如很多科技產業;有一些產業成長一般,但未來卻相當清晰,比如很多消費品產業;有一些高速公路成長的產業,已到了強弩之末,有一些看似繁榮的產業,潛藏著技術變革的因子。

產業空間可以從三個維度來分析:所處階段、永續性和週期性:

1. 所處階段

判斷該產業正處於哪一個發展階段,包括:

- 空間看似很大但非常不確定的早期,比如氫能源車、第三代半導體、OLED、量子電腦

- 產業消費爆發、商業模式成型或者技術突破後的快速發展期:比如鋰電、光伏、人工智慧應用、部分醫藥產業、部分新消費產業

- 穩定成長期:大部分產業都處於這個階段

- 發展停滯期:大部分所謂夕陽產業都處於這個階段

- 前景不明期:未來有可能被替代或大眾變小眾的產業,比如傳統的新住宅開發、傳統的超市百貨、紙媒

2. 週期性

從總體經濟週期、產業庫存週期、朱格拉週期的角度,判斷該產業是否具有明顯的週期性,以及該產業處於週期四階段 “ 上行期、下行期、低谷期、峰頂期 ” 中的哪一個階段。

3. 永續性

可以想像的未來(可以理解成 15 或 20 年後),該產業繼續保持成長的機率如何。

比如消費電子的永續性比家電差,可選消費的永續性比必選消費差,化石能源的永續性比新能源差。白酒和調味品之所以估值高,正是因為永續性強。不過, “ 永續性 ” 是個非常主觀的指標,人總是高估 1、2 年的變化,低估 10 年以上的變化,這一點常常要回歸 “ 第一性思考 ” 。

基於 “ 產業空間 ” 判斷有兩種思路:

- 第一種是分檔:A 檔是處於快速發展期或穩定發展期,且週期性弱,有一定永續性的產業;C 是指處於不確定的早期、發展停滯期和前景不明的產業,或強週期性產業,或弱週期中的下行期;B 檔是 A、C 檔之外的其他產業。A、B、C 檔,再結合後面的兩個因素,判斷值不值得繼續研究。

- 第二種思路是從自己的投資風格出發:成長型投資者,選擇處於高速公路發展期的產業;穩健型投資者,選擇處於穩定成長期且無週期性的產業;週期股投資者,選擇強週期且處於上行期或低谷期的產業;超長線投資者,選擇永續成長確定性強的產業。

三、十分鐘看競爭格局

競爭格局主要看該企業所處產業的比例特徵,該企業比例的變化趨勢,及其背後的原因。即使是高成長的產業,如果競爭格局不好,企業也會出現成長乏力或 ROE 下降,長期增收不增利。競爭格局可從產業競爭階段的角度分為五種:

1. “ 成長高、比例散 ” 的階段

通常是產業發展早期和爆發期,產業空間極大,參與者眾多,不斷有玩家入場,比如 19 年的電子煙產業, 20 年的醫美、寵物醫療。這一階段通常所有玩家都處於跑馬圈地的狀態,競爭看似激烈實際上屬於增量競爭,一起把市場做大,可以不考慮競爭格局的問題。

2. 產業洗牌期

產業比例同樣很散,但成長下行,變成買方市場,企業不得不將很多資源用於 “ 競爭型戰略 ” ,比如廣告投放、降價促銷、挖人、過度擴張,等等,從而降低獲利能力。從 2008 年起,大部分產業都相繼進入洗牌期,但產業洗牌期時間可長可短,總體上,進入壁壘越低、退出壁壘越高、比例領先的企業產品差異化程度越低,下游客戶越強勢,產業洗牌時間就越長。

3. 產業出清期

洗牌期的末期,如果有公司能率先建立競爭優勢,進入 “ 正向回饋放大 ” 狀態,該產業就有可能進入 “ 剩者為王 ” 的產業出清期。比如 18 年的防水產業、 19 年的工程機械、去年的電動兩輪車。產業進入出清期的標誌是,有公司率先進入 “ 正向回饋放大 ” ,即,一個積極因素引發一連串的積極因素,使企業在競爭中脫穎而出。企業發展中常見的 “ 正向回饋放大 ” 有:

- 規模優勢型:規模擴大——成本下降——獲利能力上升——規模再擴大(大部分重資產、成本曲線陡峭的產業的龍頭)

- 研發驅動型:強研發——技術突破——獲利能力上升——研發加碼投入(半導體設計產業的優勢賽道龍頭)

- 品牌規模型:規模擴大——品牌投放規模上升——消費者基數擴大——規模擴大(大部分的大眾消費品龍頭)

除了 “ 正向回饋放大 ” 外,上市公司中常見的產業出清邏輯還有:一、國產替換;二、消費升級,市占率向頭部品牌集中;三、產業橫向併購。

4. 比例穩定期的龍頭

這個階段,龍頭企業發現市場佔有率已基本穩定,從追求比例轉向追求利潤,選擇淘汰低毛利產品、升級新產品、控制行銷費用、隨著成本漲價等。此時的產業龍頭體現為比例領先但成長緩慢,主營產品的營收成長高於產業成長,利潤成長超過營收成長,包括一超多強的 “ 超 ” 和雙寡頭競爭格局中的 “ 寡頭 ” 。

5. 比例穩定期的龍二、龍三

即一超多強格局中的 “ 強 ” ,這一類企業在龍頭的競爭優勢下能保住自己的比例,往往靠差異化競爭策略,它們的成長確定性較差,因為 “ 差異化 ” 也限制了企業發展的路徑。

但其中有一類企業需要格外關注,即細分賽道隱型冠軍,它們的 “ 差異化 ” 是子產業的特點,常常有比大產業龍頭有更好的毛利水平和更陡峭的成本曲線,完全有可能倚靠這一易守難攻的利基市場,實現對龍頭比例的彎道超越。比較典型的案例是自繁自養模式的牧原股份對農戶共養模式的溫氏股份( 300498-CN )的超越,濕法隔膜龍頭恩捷股份對星源材質的超越。

產業格局的變化並不是單向的,一個已進入比例穩定期的產業,可能因一個顛覆式創新而重新洗牌,大部分的科技產業都可能經歷這種 “ 破壞性創新 ” 的時刻;還有部分週期性很強的賽道,每一輪週期低谷都會出現一兩家逆勢擴張想要重新洗牌的企業。

如何看待 “ 競爭格局 ” 呢?

同樣,一種思路是只選擇競爭格局穩定的產業,即產業出清期和比例穩定期的龍頭。另一種思路是根據自己的投資偏好選:

- 穩健型投資者只需要關注 “ 比例穩定期的龍頭 ” ,特別是有護城河優勢的

- 成長股投資者,關注 “ 產業出清期 ” 和 “ 細分賽道隱形冠軍 ”

- 自上而下的投資者也可以關注 “ 成長高,比例散 ” 的產業爆發期的企業

- 喜歡困境反轉、博賠率的投資者需要從 “ 產業洗牌期 ” 就開始跟蹤,或者研究更加細分賽道上的隱形冠軍的向上逆襲

四、十分鐘看商業模式

商業模式就是公司主要通過什麼方式來賺錢,它通常代表了企業與客戶、供應商和生產鏈其他企業的獨特的合作競爭關係。

一個企業的商業模式通常可以歸納為一兩句很簡單的描述,比如:茅台的商業模式核心是產品,即長期累積的奢侈品品牌價值;海天味業的商業模式核心是渠道,即十幾年深耕餐飲產業建立的龐大高效的行銷網路;京東方的商業模式核心是資源,即通過高強度的投資和技術升級建立產業進入壁壘……

企業的資料很瑣碎,沒有目標就會陷入經營數據的汪洋之中。研究的第一步,你需要找到一個抓手——如果商業模式你怎麽也看不懂,直接放棄;如果商業模式你覺得有問題,直接排除;如果合適,接下來就以 “ 商業模式 ” 為綱,綱舉目張。

看 “ 商業模式 ” 有下面三個作用:

第一、直接用 “ 商業模式 ” 排除一些不符合價值投資理念的公司

價值投資,買的是企業未來創造的自由現金流,而有一些企業的商業模式,產品生命週期內創造的現金流小於期間所需的投資(重資產且技術變化太快的產業的非龍頭);或者企業的投資很容易變成一堆庫存或應收帳款(PPP模式),這些企業都需要投資者不斷地投入,一旦停止融資,企業現金流就會衰竭。

還有一些商業模式容易導致惡性競爭,又無法在產業出清前建立進入門檻(服飾和部分快速消費品產業);還有一些商業模式下的產品生命週期有高度的不確定性(部分內容產業),具體可見文章《不好的商業模式,是投資中的 “ 事故多發地段 ” 》……

第二、直接用 “ 商業模式 ” 判斷可以長期跟蹤的標的

有一些商業模式是獨一無二的,直接代表了企業的競爭優勢,這一類企業,可以直接進入自選股。

比如分眾的商業模式,用最大規模的電梯媒體網點覆蓋,成為品牌接觸一二線白領群體最廣泛、最快速的方式。加上梯媒資源是有限的,存在談判成本,分眾的商業模式即競爭優勢。

還有一些新經濟企業,其商業模式很不常見,一旦理解,等於理解了企業價值的核心。

比如泡泡瑪特,若你把商業模式看成是 “ 盲盒 ” 這個產品,那當然沒什麼大的價值;但如果看到是 “ IP 全產業鏈經營 ” ,它的價值就大大不同,即便你並不確定這個商業模式能否跑通,你對企業本身的理解也走在正確的道路上。

再比如美團( 03690-HK ),如果你將其商業模式看成是 “ 提供外賣、到店、酒旅等多樣化當地生活服務的平台 ” ,那現在的估值顯然太高了;但如果你看到的是 “ 支持無邊界擴張的組織架構 ” ,那顯然找到了支持長期高成長的源泉。

當然,大部分企業的商業模式不存在好壞之分,此時,商業模式判斷的第三個作用就是 ——

第三、建立下一步研究跟蹤的目標

大部分企業的商業模式沒有好壞,但有合適與否,如果一家公司在 “ 產業空間 ” 和 “ 競爭格局 ” 兩項都 OK,接下來就要判斷其商業與經營優勢是否匹配,是否有機會進入 “ 正向回饋放大 ” 。

比如,A 股最多的是製造業企業,而製造業最常見的商業模式是 “ 成本領先型 ” ,其中可以是規模降本,可以是上下游一體化的降本,可以是工藝降本,可以是管理賦能型的降本。

若你喜歡並長期投資於成本優勢型的企業,第一步就要搞清楚具體是哪一種商業模式,才能對應到相關的財務指標和經營數據,才能判斷所處階段,並長期跟蹤。

五、看資料要講方法

文章比較長,總結一下這三個 10 分鐘:

第一,從 “ 所處階段、週期性、永續性 ” 判斷產業空間

第二,從產業所處競爭階段和企業的競爭地位判斷競爭格局

第三,找到企業的核心商業模式,看其是否與競爭優勢相匹配,是否能形成 “ 正向回饋放大 ” 階段。

當然,30 分鐘只是一個目標,需要你看了足夠多的企業,累積了足夠的判斷經驗。想要找到好公司,方法只有兩個字 “ 多看 ” —— 看 100 家公司資料,發現好公司的機率肯定高於只看 10 家公司;作為職業投資者,更是要看大量的公司,才能對企業 “ 有感覺 ” 。

看資料要有方法,很多投資者記得每一個財務細節,卻對基本的商業模式一片茫然;對產業競爭者及比例如數家珍,但卻沒想過為什麼能形成這樣的競爭格局及未來的趨勢。更糟糕的是研究與投資的脫節,研究了方方面面,卻只能形成一個模糊的 “ 好公司 ” 的印象,最後因為一個不重要的財務數據而買入,又因為一個不重要的經營動態而匆匆賣出。

我們是投資者,非企業銷售經理和業務主管,必須站在董事長的立場上,判斷大方向和大格局,有定性的研究成果,為長期研究和跟蹤做準備。

《虎嗅網》授權轉載

【延伸閱讀】

對優秀企業的判斷是否都是後見之明?_-.png)

商品期貨基本面分析:供需平衡表_-.png)