近日金融監督管理委員會(以下簡稱金管會)釋出一則通告:

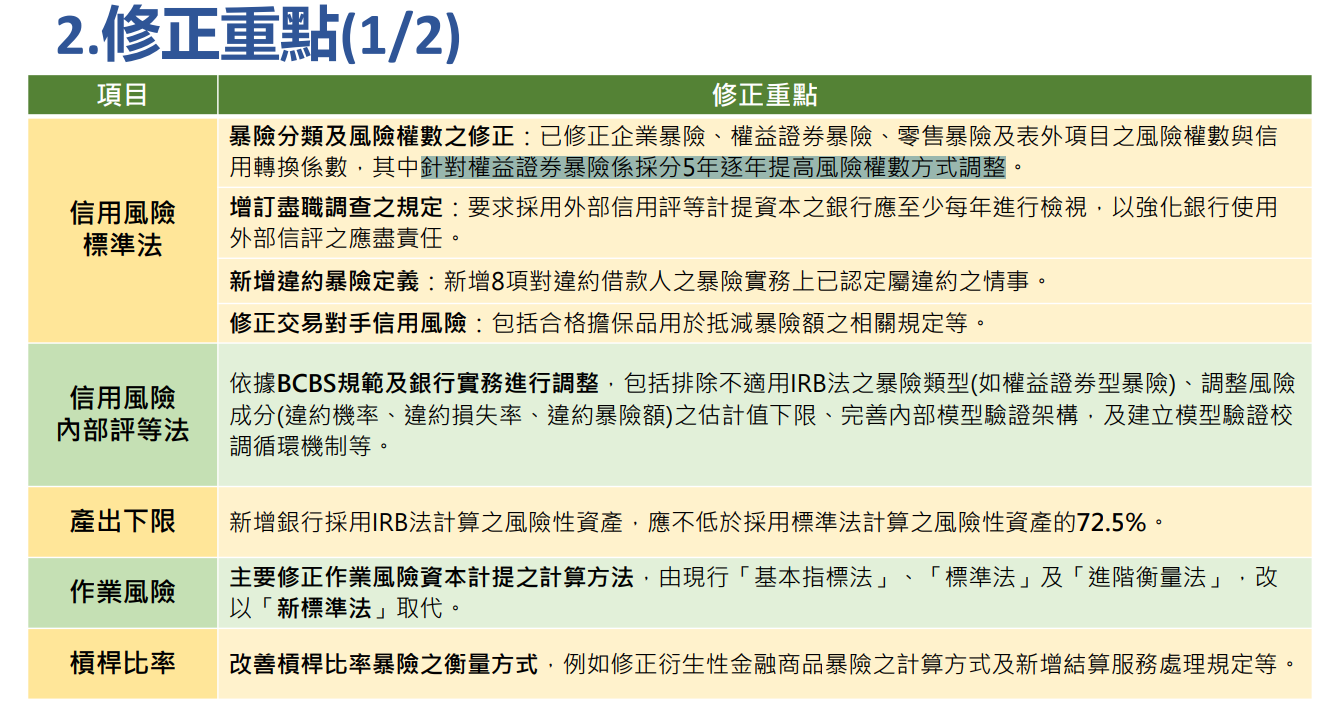

為強化本國銀行之風險管理架構……近日將修正發布「銀行自有資本與風險性資產之計算方法說明及表格」……並定於 114 年 1 月 1 日起實施……另為精進銀行內部風險管理能力,金管會將開放銀行申請採行信用風險內部評等法(下稱 IRB 法)計提資本。

只要主管機關強調「風險管理」這四字,南京東路上的銀行家都會感到千頭萬緒。對於金融產業,「風險管理」意味著主管機關意欲控制、限縮資本家的資產配置,避免資本家將現金轉換成其它流動性較低的資產——例如股票、債券、房地產。一旦資本家、銀行家帳上的現金量降低,而新的投資組合越來越複雜越龐大,無法瞬間兌成現金的風險將越築越高。

我們有太多的史證:長期資本管理公司(Long-Term Capital Management)倒在俄羅斯於1998 年的風暴之中;2008 年,雷曼兄弟(Lehman Brothers)成為推倒華爾街的第一張骨牌;2023 年,美國的矽谷銀行(Silicon Valley Bank)、銀門銀行(Silvergate Bank)、簽名銀行(Signature Bank)、第一共和銀行(First Republic Bank),中國的碧桂園、恆大集團、中植企業集團,以及瑞士的瑞士信貸集團(Credit Suisse),皆面臨現金流不足的窘境。

資本計提是什麼?

沒有現金,就沒有支應風險的及時能力。對此,政府設計一種管控方法,稱為「資本計提」。「資本計提」是資本家從事每一種資產活動(例如授信、投資)時,需另外計提的資本,其目的是確保投資活動面臨風險時,資本家的手頭上能有足夠的現金來支應損失。簡言之,就是確保任何投資不會斷頭。

在本次發布的新聞稿裡,金管會要提升銀行風險性資產的資本計提。在未來的五年,將透過修正相關係數,使銀行購買上市櫃股票時,必須準備比「現在已準備的資本計提」多 1.5 倍的「新資本計提」,使得「總資本計提」成為現在的 2.5 倍。

換句話說,假設現在的銀行買進 1 億元的上市櫃股票,必須要準備 1 億元的資本計提,也就是在決定買 1 億元的上市櫃股票之前,銀行手上必須有 2 億元。但是在五年之後,根據這次頒布的新規定,銀行手上必須一共有 3.5 億元,其中的 2.5 億元為資本計提,剩下的 1 億元才真正能投資於上市櫃股票。

資料來源:金融監督管理委員會

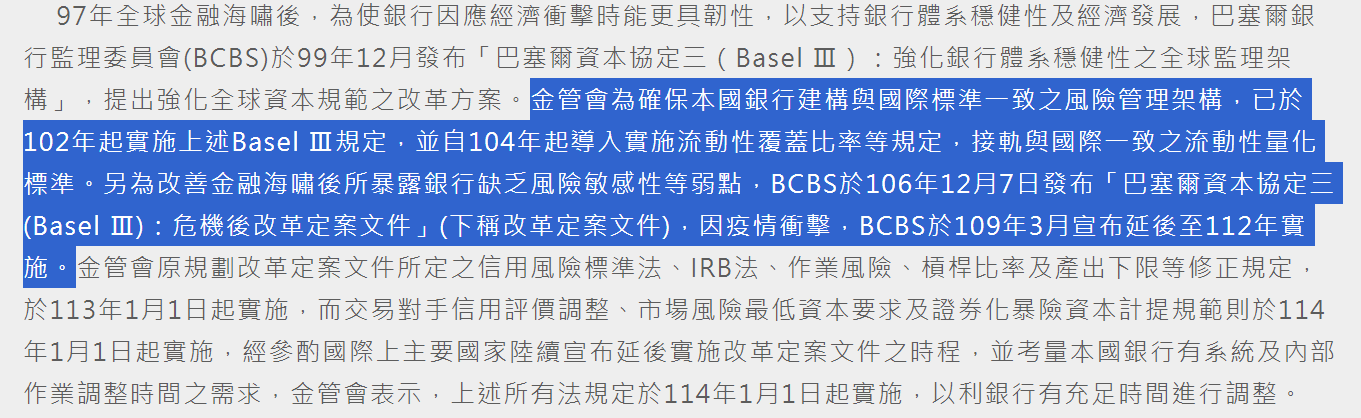

資料來源:金融監督管理委員會

金管會修改法律的初衷:維持金融穩定及促進金融市場發展

金管會本次修法的初衷其實很簡單:假若有幾家銀行已經大到不能倒,那麼政府就要確定它們真的不能倒。金融監督管理委員會組織法第 1 條寫明「維持金融穩定及促進金融市場發展,特設金融監督管理委員會(以下簡稱本會)。」

按照工商時報的計算,「依第三季財報,合庫銀、兆豐銀持股超過 400 億元,華南銀也有超過 360 億元,六家『大到不能倒』銀行持股部位也不少,像一銀持股超過 270 億元、國泰世華銀持股約 237 億元、北富銀也有 247 億元等。合庫銀、兆豐銀持有上市櫃股票超過 300 億元,華南銀也有約 298 億元,一銀、北富銀皆超過 200 億元……兆豐銀在未上市櫃持股逾百億元,華南銀、合庫銀也各持有逾 60 億元,這部分到 2030 年要增提 3 倍。」

此外,為了配合國際的新型巴塞爾協議、控住銀行業的現金流,金管會近年不斷釋出種種政策。就像我曾在本月初一文總結的理論,金管會的職責是「穩定」金融,不是「壯大」金融、「促進」金融,後者是民間社會、私有企業的工作:

至於甚麼是「金融不穩定」?喔,我國沒有「金融不穩定定義法」,政府說這不穩定,就不穩定。這就是政府的力量。管著呢。

【參考資料】

- 「獨立董事大風吹!獨立董事制度改革!為什麼需要調整呢?」,2023 年 11 月 7 日,Stockfeel 股感。

- 「為強化本國銀行風險管理架構,將於近日發布『銀行自有資本與風險性資產之計算方法說明及表格』修正規定」,2023 年 11 月 21 日,金融監督管理委員會。

- 「行庫護盤難了…銀行買股 成本暴增 1.5 倍」,2023 年 11 月 22 日,工商日報。

【延伸閱讀】