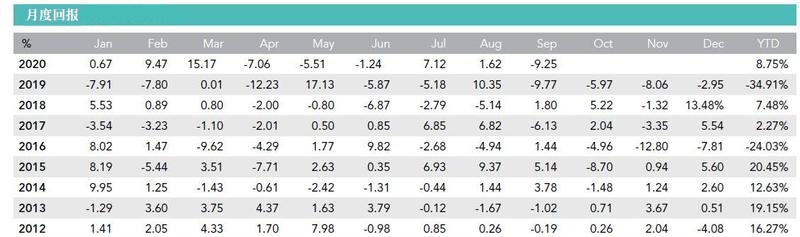

2012 年初,全球著名空頭對沖基金Horseman Global做了一件幾乎所有同業都不敢或不願做的事:它將先前 100% 股本的淨多倉曝險全部轉為淨空倉,迄今 8 年持續看跌美股,而該基金的利潤表顯示,除了 2016 年和 2019 年,該基金每年都獲得了可觀的回報。這些年裡各大央行出手干預推高股市,該基金之所以還能產生高回報,仍歸功於它大量的債券多頭部位。

然而,HorsemanGlobal在 2019 年遇到了鮑爾這一對手,在這一年,美國聯準會自 10年來首次降息,美股大漲。該基金因此經歷了慘淡的一年,利潤暴跌 35% ,公司還因此更名為羅素•克拉克投資管理公司(RussellClarkInvestmentManagement,簡稱RCIM)。

放空美股成效未若預期

今年 4 月,RCIM突然放棄了長期以來對通貨緊縮的押注,並表示:「我們已經出售了所有的政府債券,現在正試圖放空得益於極低利率、工資和大宗商品價格中的資產,即商業地產、餐館和公用事業(可能還有私人股本)。」不過當時RCIM仍對美股持看跌態度,因為正如克拉克解釋的那樣:「如果出現通膨,美國市場就有大麻煩了。我覺得現在就像上世紀 70 年代的停滯性通貨膨脹時期,放空債券和做多大宗商品看起來是不錯的選擇,但我傾向於放空美國股票,我認為通膨資產的表現優於通縮資產。」

但是 6 個月過去了,事情並不如預期順利,克拉克的基金 9 月下跌了 9.25% ,今年的報酬率削減逾一半至 8.75% 。更糟糕的是,這也意味著RCIM的資產管理規模已降至 1 億美元,只占 2019 年的 20% 不到。值得注意的是,在當了 8 年的大空頭之後,RCIM又經歷了一次歷史性的部位佈局轉變,回歸多頭隊伍,增加 23.2% 的淨多頭部位(且不設債券曝險)。

大規模刺激計畫恐導致通膨

是什麼促使著名大空頭轉向?克拉克道出了對沖基金市場一個人盡皆知的「秘密」:全球央行向股市投入空前規模的刺激,讓散戶賺得盆滿缽盈,並擊垮了所有跟央行作對的投資者。而克拉克就是其中一個受害者,他無奈表示:「在過去的幾年裡,票據交換所(金融市場上買賣雙方之間的指定仲介)錯誤地為風險定價,出售波動性的市場產品會導致波動性飆升,從而導致大量金融機構破產和股市大幅下跌。疫情加速了這種情況的出現,但也讓央行縮短了去槓桿化過程。這迫使我不得不思考新的出路。」

克拉克最新的交易背後隱藏一個重要的理念——通膨即將到來。他表示:「觀察所有的通膨指標,包括澳元、日經指數、日本政府債券報酬率、運輸指數、人民幣和CRB原始工業指數等,都顯示通膨訊號,但 9 月基金的虧損說明情況並非如此。」

就具體交易而言,克拉克關注天然氣市場,他認為該市場的再平衡是通膨訊號:「人們一般認為,天然氣市場的再平衡首先會對美國債券報酬率產生影響,但我注意到美國債券報酬率並沒有漲,亞洲債券報酬率倒是漲了。」

或許另一個更能體現物價上漲的指標是食品價格,一個顯著的現象就是豬肉價格高築。克拉克認為食物價格將推動通膨,並正在轉向做多食品相關產業、放空債券的投資組合。

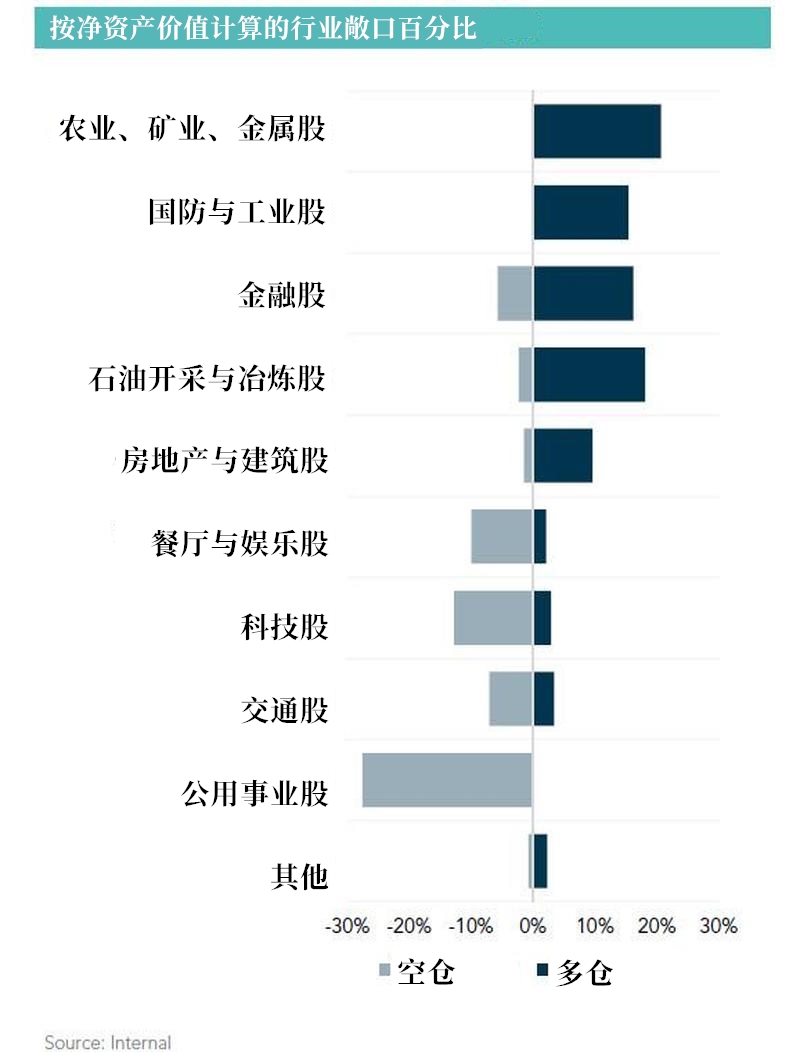

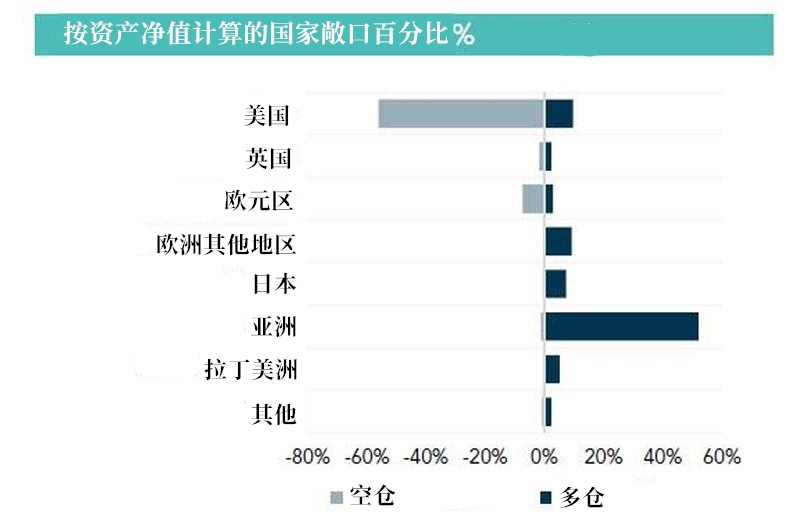

對這一投資組合進行觀察後發現兩個特點:第一,儘管該基金凈做多金融、基礎材料、工業和能源等對通膨最敏感的產業,但仍放空受新冠疫情影響的產業,如餐館和交通運輸;第二,克拉克放空科技股,可能只是押注於科技股會回歸均值,而大量放空公用事業股,是他放空美國國債的另一種方式。此外,從地理範圍看,克拉克傾向於做多亞洲,放空美國。

《TodayUSStock今日美股》授權轉載

【延伸閱讀】