經濟成長未到盡頭,股市依然維持多頭

美國本波景氣步入復甦週期以來,截至 2018 年 3 月已達 104 個月,雖已逼近史上最長之 120 個月與第二長之 106 個月,惟經濟復甦是否到頂,並非由「時間長短」來決定,而應是觀察景氣反轉下滑的領先指標是否已經出現,這包含: 1. 美國殖利率曲線倒掛, 2. 美國重型卡車銷量觸頂反轉。 3. 台灣外銷訂單步入收縮週期。

截至目前,上述三項領先指標均未現身,隱含整體經濟成長仍處擴張階段,將支撐整體股市維持長多格局不變。

多空訊息雜陳,未來一季股市恐呈震盪整理格局

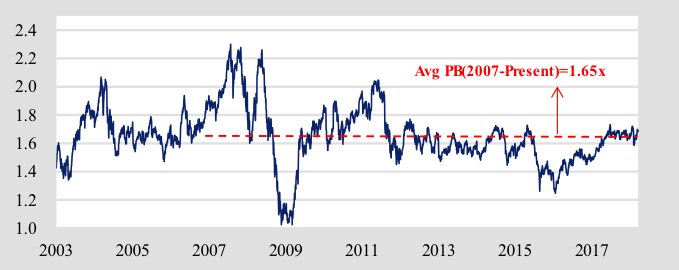

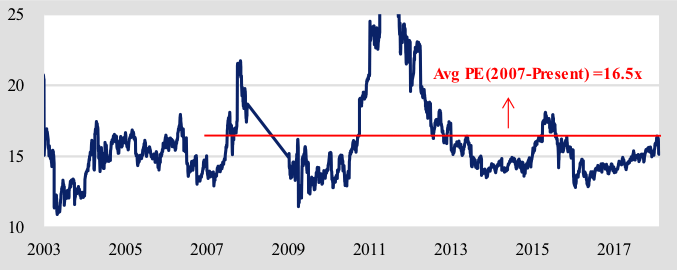

由於未來一季多空訊息雜陳,預期台股恐呈震盪整理的機率為大。多頭因子包含「中國手機需求開始回溫」、「半導體類股延續價值重估行情」、「美國聯準會升息利空出盡」。空頭因子包含「全球貿易戰」、「市場觀望 2018 年第一季財報」、「 A 股正式納入 MSCI 新興市場的資金排擠」。未來一季台股之合理高點 1 萬 1100 點 (約當 1.7 x PB) ,合理低點則為 9800 點 (1.5 x PB) 。

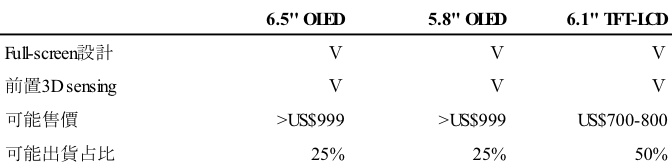

逢回增持「基本面相對強勁類股」與「高殖利率族群」

受惠中國手機開始回補庫存,以及高效能運算等多重應用將提供龐大商機,我們持續看好半導體類股,尤其專注於高速傳輸趨勢者。另我們看好下半年蘋果(Apple, AAPL-US) (APPL-US) iPhone 的新款 TFT 機種將因價格優勢而激發更多用戶的換機需求,因此在 TFT 新款機種滲透率較大的供應商將是首選。

非科技類股部分,我們則看好汽車零組件、塑化與金融類股。汽車零組件的焦點在於節能減碳與自動駕駛的長期趨勢;塑化類股則看好 PTA 與 ABS 的利差擴大潛力;金融股則相對看好受惠美國長期殖利率揚升之壽險類股。

另高殖利率成分股每年 4 月~ 8 月這段期間股價表現往往容易優於大盤,且相對大盤擁有平均 3.8% 的超額報酬,尤其在未來一季多空不明的環境下容易成為資金的避風港。

投資重點

我們研判股市依然維持長多,主因整體經濟成長未到盡頭,且景氣反轉下滑的領先指標迄今尚未出現,包含: 1. 美國殖利率曲線倒掛, 2. 美國重型卡車銷量觸頂反轉。 3. 台灣外銷訂單步入收縮週期。中期而言,由於未來一季多空訊息雜陳,預期台股恐呈震盪整理的機率為大,合理高點與低點分別為 1 萬 1100 點與 9800 點。

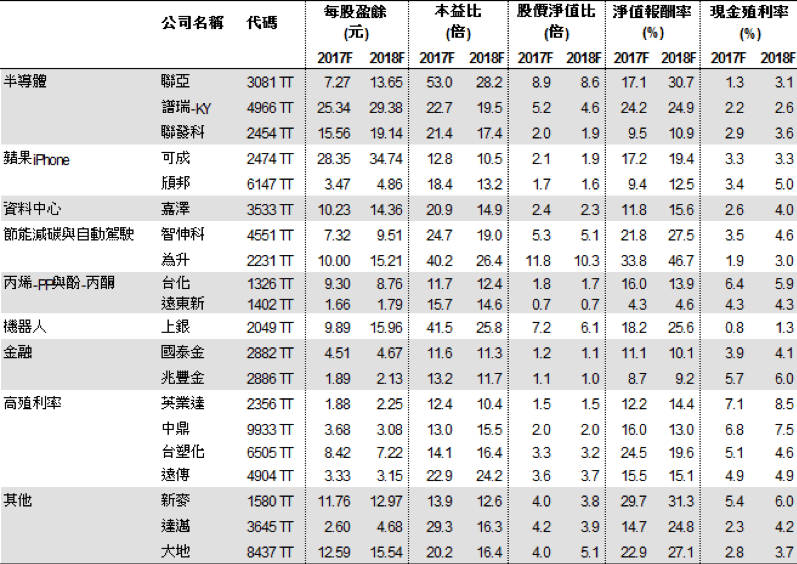

建議回檔佈局「基本面相對強勁類股」與「高殖利率族群」,包含:半導體 (專注於高速傳輸趨勢) 、蘋果 iPhone (專注於 TFT 新款機種) 、資料中心、汽車節能 (專注於節能減碳與自動駕駛) 、塑化 (專注 PTA 與 ABS) 、金融 (受惠殖利率揚升之壽險業) 、機器人、高殖利率族群等。重點個股共 20 檔。

經濟成長未到盡頭,股市依然維持多頭

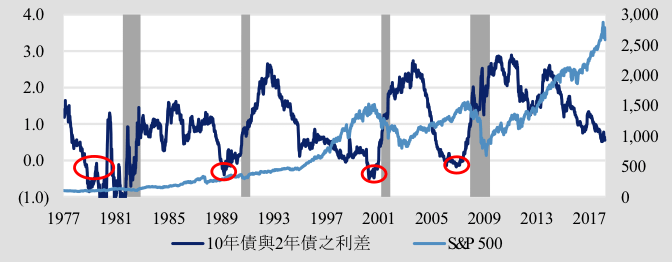

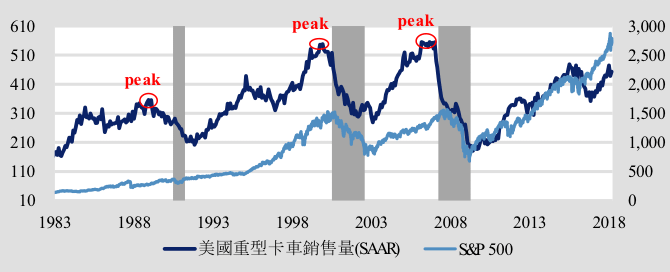

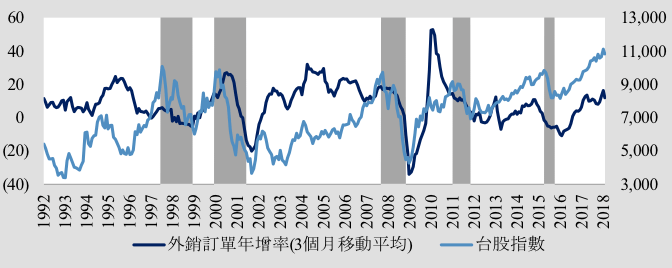

美國本波景氣步入復甦週期以來,截至 2018 年 3 月已達 104 個月,雖已逼近史上最長之 120 個月與第二長之 106 個月,惟經濟復甦是否到頂,並非由「時間長短」來決定,而應是觀察景氣反轉下滑的領先指標是否已經出現,這包含: 1. 美國殖利率曲線倒掛 (如圖 1) , 2. 美國重型卡車銷量觸頂反轉 (如圖 2) 。 3. 台灣外銷訂單步入收縮週期 (如圖 3) 。

截至目前,上述三項領先指標均未現身,隱含整體經濟成長仍處擴張階段,將支撐整體股市維持長多格局不變。

「美國殖利率曲線倒掛」已成功預測 1955 年以來美國共 9 次的經濟衰退,且可領先經濟正式步入衰退平均約 14 個月 (最短為 1973 年之 2 個月,最長為 2008 年之 23 個月) ,同時亦領先股市從高峰反轉約 2~18 個月 (最短為 1980 與 2000 年之 2 個月,最長為 1989 年與 2007 年之 16~18 個月)。截至目前,美國 10 年期殖利率仍高出 2 年期殖利率約 50~60 個基點。

過去 30 年來美國重型卡車銷量 (折成年率) 總能領先美國股市 (或景氣) 最高峰而提前反轉,主因重型卡車銷售代表著企業對未來景氣的看法。如重型卡車銷售量在 1999 年 11 月與 2006 年 12 月便見到高點,之後便發生網路泡沫與金融海嘯,領先約 5 ~ 6 個月。

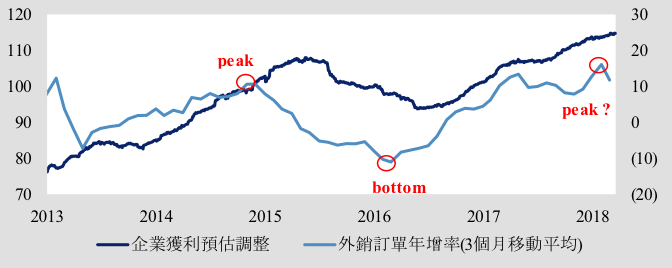

「台灣外銷訂單步入收縮週期」亦可為做為景氣步入衰退或股市翻空的領先指標之一,且成功預測 1990 年以來 5 次的台股空頭。儘管 2 月份台灣外銷訂單年增率 (3 個月移動平均) 已由前月之 16.1% 降至 11.7% ,惟仍處於擴張週期不變,且立即轉為衰退的機率不大,此將支撐股市維持多頭。

圖 1:「美國殖利率曲線倒掛」為景氣衰退的領先指標之一 (左 Y 軸:美國 10 年債與 2 年債之利差 (百分比) ;右 Y 軸:美國 S&P500 指數 (點))

附註一:陰影區域代表 NBER 定義之美國景氣衰退期間。附註二:紅色圓圈代表美國負利率期間。資料來源:Bloomberg;凱基整理。

圖 2 :「美國重型卡車銷量觸頂反轉」為景氣衰退的領先指標之一 (左 Y 軸:美國重型卡車銷售量 (千台) ;右 Y 軸:美國 S&P 500 指數 (點))

附註一:陰影區域代表股市進入空頭週期。附註二:重型卡車定義為車重超過一萬四千磅的車輛。資料來源:Bloomberg;凱基整理。

圖 3 :「台灣外銷訂單步入收縮週期」為景氣衰退的領先指標之一 (左 Y 軸:外銷訂單年增率 (百分比) ;右 Y 軸:台股指數(點))

附註:陰影區域代表台股進入空頭週期。資料來源:TEJ;凱基整理

多空訊息雜陳,未來一季股市恐呈震盪整理格局

由於未來一季多空訊息雜陳,預期台股恐呈震盪整理的機率為大。

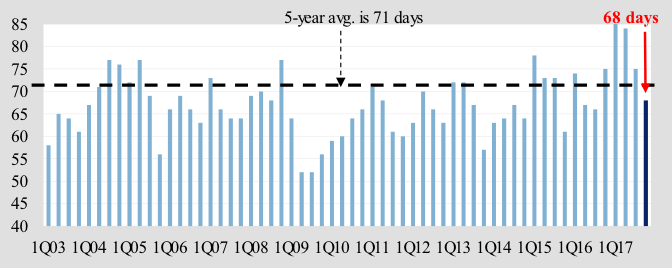

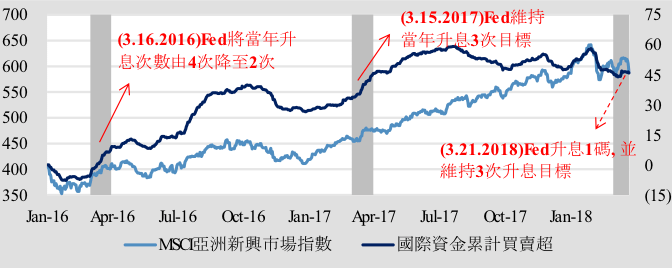

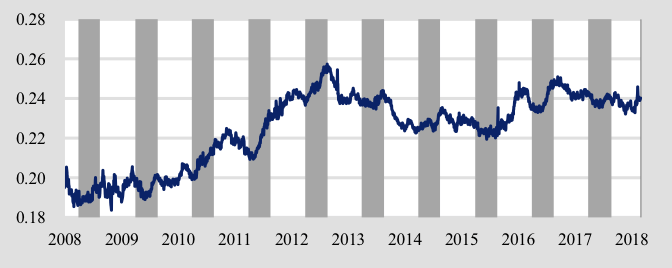

多頭因子包含「中國手機需求開始回溫」 (如圖 4) 、「半導體類股延續價值重估行情」 (如圖 5) 、「美國聯準會升息利空出盡」(如圖 6) 。

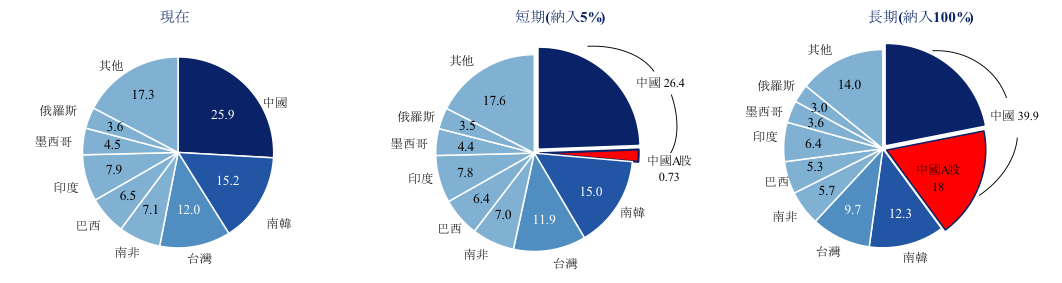

空頭因子包含「全球貿易戰」、「市場觀望 2018 年第一季財報」(如圖 7) 、「 A 股正式納入 MSCI 新興市場的資金排擠」(如圖 8) 。未來一季台股之合理高點 1 萬 1100點 (約當 1.7 x PB) ,合理低點則為 9800 點 (1.5 x PB) 。

中國手機庫存截至目前已調整 3~4 季,帶動全球整體 IC 設計廠的庫存天數已降至平均水準之下,配合年度新機發表,預期 3 月以後將有一波手機零組件的庫存回補潮。全球 IC 設計廠的庫存天數於 2017 年第四季已降至 68 天,低於 5 年平均水準之 71 天。我們預估 2018 年第二季整體安卓智慧型手機出貨量,應有季增個位數的水準,優於 2017 年同期的季減 12% 。

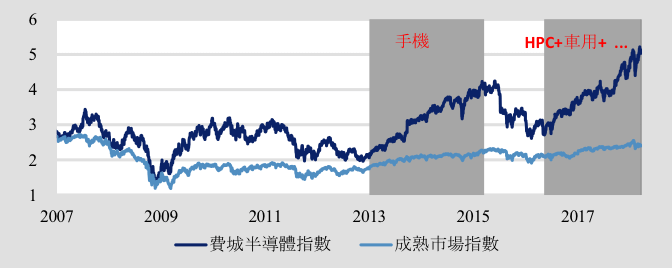

2008 年金融海嘯以來,半導體類股已發生過兩次的價值重估行情,第一次為 2013~2015 年的智慧型手機高速成長期,第二次為 2016 年開始,且延續到目前的行情,背後的驅動因子包含高效能運算、汽車電子、人工智慧、物聯網等。由於上述趨勢將提供半導體龐大的商機潛力,支撐半導體類股延續價值重估行情於不墜。

台灣外銷訂單的強弱通常可作為研判未來企業獲利調整方向 (上修或下修) 的領先指標,且通常領先約 3~6 個月。台灣外銷訂單年增率 (3 個月移動平均) 於 2018 年 1 月來到 16.1% 高峰後, 2 月已轉而下滑至 11.7% ,這隱含未來 3 個月台股企業獲利可能暫無驚喜,或暫無明顯上修的機會,而在缺乏此利多催化劑下,研判台股指數上漲空間有限,除非外部環境出現優於預期的表現。

中國 A 股將於今年 6 月 1 日正式加入 MSCI 所編制的新興市場指數,並納入 A 股市值之 5% ,屆時 A 股佔新興市場指數權重將由 0% 提升至 0.73% ,而台股將依照比例被排擠掉 0.09% (由 12.0% 降至 11.9%) ,且依據目前追蹤 MSCI 新興市場指數基金資產管理規模約 1 兆 5000 億美元估算,將影響資金分別流出台股約 13 億 1000 萬美元,占外資目前持有台股之 0.30% 。

儘管 A 股入摩已於 2017 年 5 月宣告,市場已有足夠時間消化及調整部位,因此 A 股入摩對台股短期實質影響有限,惟心理衝擊則難以估算。

圖 4 :全球 IC 設計廠庫存在 2017 年第四季已來到低檔,增添 2018 年第二季庫存回補力道 (Y 軸:全球 IC 設計廠庫存天數 (日))

資料來源:Bloomberg;凱基整理

圖 5 :半導體類股將延續價值重估行情 (Y 軸:費城半導體與全球成熟市場指數之 PB (倍))

資料來源:Bloomberg;凱基整理

圖 6 : 3 月份升息利空出盡將增強國際資金回補新興市場的意願 (左 Y 軸: MSCI 亞洲新興市場指數 (點) ;右 Y 軸:國際資金累計買賣超金額 (10 億美元))

註:陰影區域代表歷年3月份期間。資料來源:Bloomberg;凱基整理

圖 7 :台灣外銷訂單顯示台股企業獲利未來一季可能暫無驚喜 (左 Y 軸:台股獲利預估調整 (點) ;右 Y 軸:外銷訂單年增率 (3個月移動平均) (百分比))

資料來源:TEJ;Bloomberg;凱基整理

圖 8 : A 股入摩的進程 (MSCI 新興市場指數之各國權重 (百分比))

資料來源:MSCI;凱基整理

逢回增持「基本面相對強勁類股」與「高殖利率族群」

受惠中國手機開始回補庫存,以及高效能運算等多重應用將提供龐大商機,我們持續看好半導體類股,尤其專注於高速傳輸趨勢者。另我們看好下半年蘋果 iPhone 的新款 TFT 機種將因價格優勢而激發更多用戶的換機需求 (如圖 9) ,因此在 TFT 新款機種滲透率較大的供應商將是首選。

非科技類股部分,我們則看好汽車零組件、塑化與金融類股。汽車零組件的焦點在於節能減碳與自動駕駛的長期趨勢;塑化類股則看好 PTA 與 ABS 的利差擴大潛力;金融股則相對看好受惠美國長期殖利率揚升之壽險類股。

另高殖利率成分股每年 4 月~ 8 月這段期間股價表現往往容易優於大盤 (如圖 10) ,且相對大盤擁有平均 3.8% 的超額報酬,尤其在未來一季多空不明的環境下容易成為資金的避風港。

圖 9 : 2018 年新款 iPhone 可能規格與售價

資料來源:凱基整理

圖 10 :高殖利率股每年 4 月~ 8 月股價表現容易優於大盤 (高股息成分股相對大盤表現 (點))

附註:高股息成分股相對大盤表現係採元大高股息 ETF (0056-TW) 與台股指數兩者對除所得出的比率附註:陰影區域代表每年 4~8 月。

資料來源:TEJ;凱基整理。

圖 11 :台股目前 PB 為 1.68 倍,處於過去 10 年平均水準附近 (台股 PB (倍))

附註:以 2018 年底預估淨值為評價計算基礎。資料來源:TEJ;凱基整理

圖 12 :台股目前 PE 低於過去 10 年平均 (台股 PE (倍))

附註:已扣除 2008 年的資料。資料來源:TEJ;凱基整理

圖 13 :重點個股

資料來源:凱基整理

【延伸閱讀】