假設一開始投資就遇到股票大跌怎麼辦?

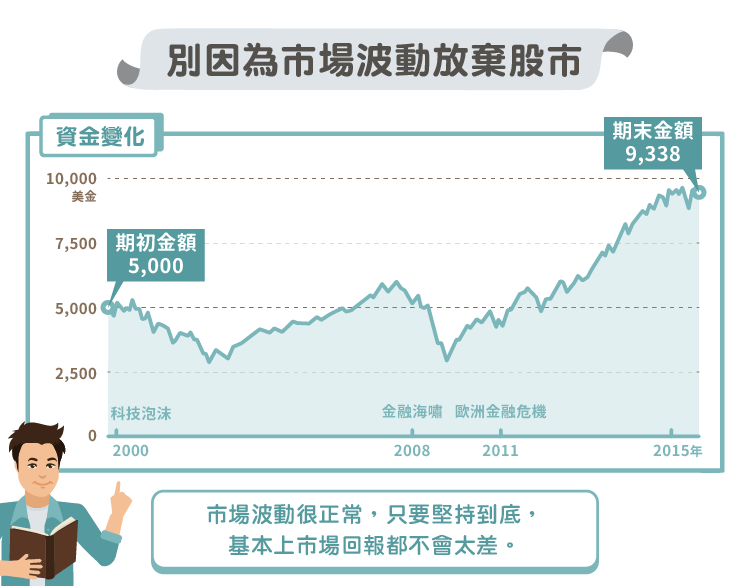

我相信這是很多投資人想問的,我們先把時間拉到 2000 年 1 月,假設你很“幸運”的從 2000 年開始投資,那麼恭喜你,一開始投資就遇到科技泡沫,隨後還有 2008 金融海嘯,跟 2011 年的歐洲金融危機,這些事件迫不及待要把投資人生吞掉。

有許多投資人乾脆在 2000 – 2015 年這 16 年間整個放棄股市,轉為定存或是保險與現金存放,因為對他們來說市場太動盪不安,他們更怕好不容易存到的退休金整個賠掉。

而事實上,“市場波動很正常”,只要你堅持到底,波動有時會是最好的朋友,對年輕人亦是,只要緊守紀律,不跟隨市場,長期投資,適度分散風險,如果投資人從 2000 年開始投資,一直到現在 2015 年來說,投資人都還是正報酬。

下圖我們先來看一個例子,一位中老年投資人從 2000 年開始投資於 SPY (美國市場),期初他投資 5000 美金,並且再往後的日子都不再增加投資金額,其中這位投資人經歷了最少 2 次金融風暴,分別是 2000 年及 2008 年。

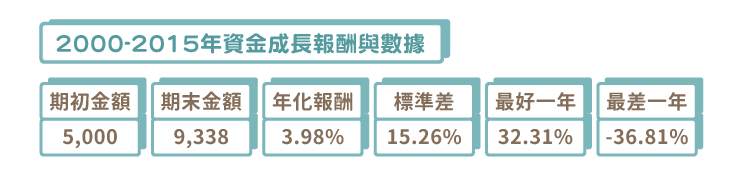

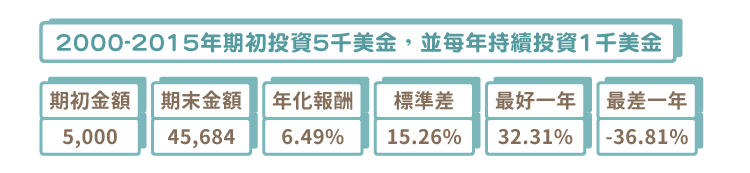

圖為 2000 – 2015 年資金成長報酬與數據:

即使你是將資金一筆投資,或是退休人士,從 2000 年的股市頂端,一直到 2008 年金融風暴,只要你堅持到底,到 2015 年這 16 年間依然有著約 4% 的年化報酬率,而還是算最糟的狀況下,畢竟 100% 將資金投入股市的人少之又少。

另一個例子我們再來看一位較年輕的投資人,打從一開始投資他就有準備是長期投資,並且定期定額,從 2000 年開始,也一樣投資 5000 美金於 SPY (美國股市),這位年輕人打從投資一開始就很清楚市場一定會波動,而且會越來越劇烈,所以不管市場現在是高是低,他非常守紀律的,每年都會增加 1000 美金投資,就這樣一直投資到 2015 年。

圖為 2000 – 2015 年期初投資 5000 美金,並每年持續投資 1000 美金:

這個例子我們可以看到“平均成本”的好處,不管市場位於高或低,這位年輕人非常的有耐心,經過這 16 年的堅持到底,他拿到了更高的報酬為 6.49%,相當於資產約 11.5 年翻一倍。

所以即使在股票的最高點你將資金投入,只要你可以忍的住市場都波動度,基本上市場都不會給你太差的回報,但是上述例子為美國市場,以長時間來看美國市場一直處於長期向右上發展的趨勢,只是我們不知道他還可以維持多久。

但是!

投資人還是避免單壓各別市場及產業,畢竟不同的市場表現還是大不相同,萬一投資人遇到像是日本一樣,失落的十年,那麼事後肯定會十分後悔單壓各別市場。

我相信投資人只要“分散投資,降低風險,長期持有”,主要核心部份放在大範圍市場,及使用成較低的指數化投資工具,相信都能取得不錯的成績。

《ETF美股—世界財經》授權轉載

【延伸閱讀】