我認為,所有股票投資者都必須具備一項關鍵且重要的投資智慧,那就是清楚地認知到長期股票收益究竟是如何產生、又是從何處而來;倘若一位投資人不具有相關的知識,那麼很容易就會在面對投資組合或者個人持股的決策時做出錯誤的結論和判斷。

知識就是力量,關於長期股票收益如何產生以及從何處而來的背景,更是對投資人極為重要的啟發。

然而,投資者首先必須了解,短期股票收益與上述議題有著顯著的差異。就短期而言,普通股的價格極可能會出現大起大落且違反常理的現象;因此,面對短期問題的關鍵就在於識別出明顯且異常的價格行為,同時,這也讓謹慎聰明的投資者能夠在面對長期投資決策時做出健全的選擇。只不過,千萬別將健全的決策與短期的市場投機行為相互混淆,前者在操作時相當謹慎、而後者單純只是憑著猜測行事。

主導股票長期收益的主要原因

投資普通股時,有二大原因會主導股票的長期投資收益。

- 首先,最基本、也是最重要的是股票背後的企業盈餘成長及/或現金流量成長變動狀況;簡單來說,企業的利潤和現金流量倘若能夠成長得越快速、那麼便有能力為股東們創造出更多長期收益,意即當其他條件不變時,快速成長的企業會比成長緩慢的企業產生更多長期收益。因此,長期投資收益實際上會與企業的業務發展息息相關。

- 第二項主要原因則來自於購買企業盈餘成長(及/或現金流量成長)所支付的估值(而非價格)。過高的估值,會使人無法賺得與企業成長相對應的金額;過低的估值,則可讓人獲得優於企業成長的收入。然而,就如同童話故事《金髮姑娘與三隻熊》裡的那碗粥一樣,恰到好處的估值最終會使得股票長期收益與企業的盈餘成長表現呈現高度相關。

除了上述二大主要原因之外,股票配息也是有助於推動長期收益的因素;然而,我之所以認為配息只是影響長期收益的因素之一、而非影響長期收益的主要來源,是因為股票配息乃是來自於上述的企業盈餘或現金流量狀況,而配息的總金額和長期趨勢也都會與該狀況的成長變化直接相關。

此外,企業盈餘及/或現金流量成長的一致性,則是另一項有助於推動長期收益的因素;由於景氣循環型企業所產生的長期收益,可能會在每次的周期之間出現極大差異,因此倘若站在周期的底部衡量企業的長期收益,那麼該數字便會明顯地小於周期位於高點時所產生的數字。因此,這也再一次地說明了影響長期收益的根本原因還是在於盈餘或現金流成長,在周期循環底部的盈餘成長及/或現金流量成長普遍會具有較低水準,而在循環頂部的盈餘成長及/或現金流量成長則往往會偏高。

關於配息與股票總收益之間的爭議

我撰寫此篇文章的靈感乃是來自於近期一則文章所得出的結論,該文是由Seeking Alpha的作家Psycho Analyst所寫,名為《This Total Return Vs. Dividends Smack Down Between 13 Top Dividend Aristocrat Survivors Will Wake You Up》

我認為該篇文章不僅有趣、寫得好,而且其中的數據更是經由精密的計算;雖然我並未特別直接引用該文,但是我在接下來的評論過程當中將會數度提到其內容,當中也包括該作者的評論。

計算績效表現時不可忽略收益來源

如前所述,我認為Psycho Analyst的文章寫得好且精準地呈現出事實,但我卻認為文中過於一般化的條件並無法適當支持其最終結論;事實上,問題並不在於文中所呈現的內容,而是有其他需要考量的因素被遺漏了。更直接地說,我相信有其他更重要的細節被排除在其考慮的範圍之外,一旦相關細節加入觀察條件中時,那麼將可能會導致完全不同但卻更貼近事實的結論,而我確信這是必須傳達給投資者的真實訊息。

然而,在我陳述那些被遺漏的重要細節之前,我會先節錄部分取自Psycho Analyst文章的內容,以便建立更具體的主題、論點和方法。當針對其「 Survival Bias 13」(釋註:原文中用以研究配息與收益關係的13家高股息企業)公司進一步提出更詳盡說明時,我會採用與其相同的時間段,但我分析內容會以清楚圖表呈現出長期總收益來自何處、又是如何產生的。總而言之,我的目的就是想要以圖表說明該篇文章衡量股票績效表現時所沒有考慮到的收益主要來源(估值和盈餘成長);少了這項條件的研究內容,就像是一件工作只做了一半。

「關於配息為長期投資結果所帶來價值的議題,目前已有許多討論;一方面,有些投資者會完全專注於股票所創造的收益以及這些收益增加的速度,另一方面,則有人認為明智的退休者應該更加關心當股票隨時可能被出售以取得急需資金時,他們的總投資最終能夠值多少錢。為了在股息殖利率和總收益的投資表現之間獲得更健全的概念,我選擇觀察一組股票的實際表現,以確認著重於殖利率的投資會如何影響高配息成長股。」

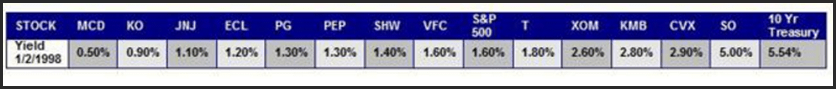

為何將追蹤期間選定為1998年初至2008年初

選擇觀察「Survival Bias 13」股票於1998年1月2日至2008年1月2日的十年間的表現,是因為該期間與當前階段具有某些有趣的可對比之處:它始於1990年代市場已進入牛市尾聲的時期,其後歷經三年下跌後再度復甦,而其結束的時間點則相當近似於你我今日所處的市場循環階段,也就是市場正開始從歷史高點退場、但還沒有進入大蕭條般嚴重下跌的時點。

天使藏在細節裡

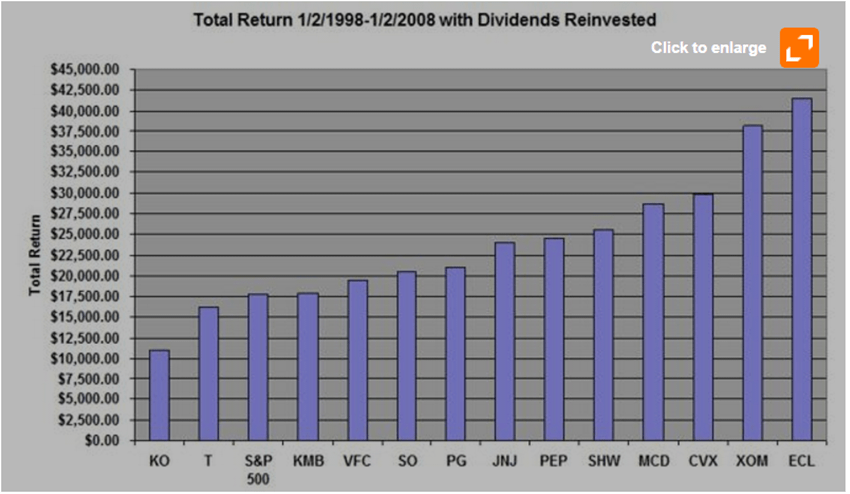

以下是針對「Survival Bias 13」的詳細分析,同樣以1998年至2008年期間最低至最高的股票總收益進行排列;我採用F.A.S.T. Graphs™的圖表滾動功能以專注於具體的時間軸、並輔以圖表說明以估值和盈餘成長(及/或現金流量成長)做為收益主要來源的重要性。在每件例子當中都會加入簡單的評論以做為個案屬性討論,同時也指出我認為Psycho Analyst的文中因為過於廣義及計算方式所出現的錯誤結論為何。

大多數的例子都具有收益和價格相對應的圖表,而其中有一小部分則會納入現金流量及價格相對應的圖表。價格和現金流量的圖表更適用於具有溢價本益比紀錄的公司,而那些公司的現金流量往往都會是更精準的估值指標;此外,我也會適度將配息再投入的績效表現納入觀察。

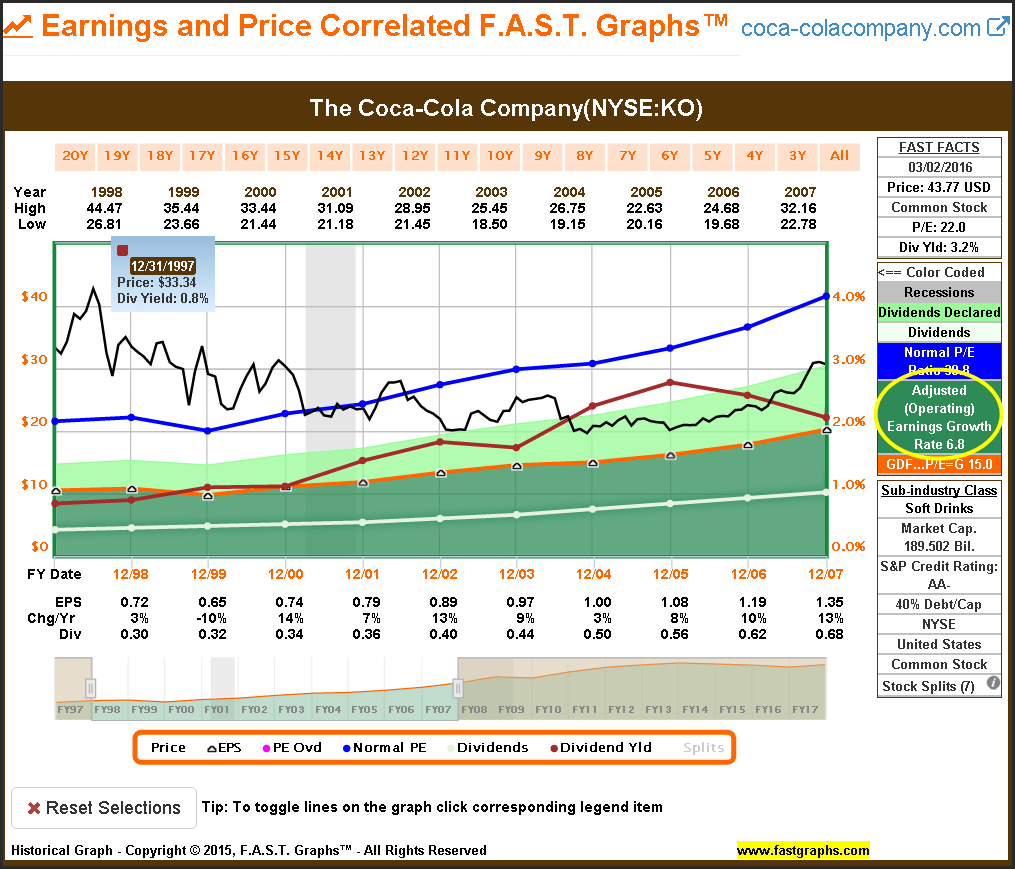

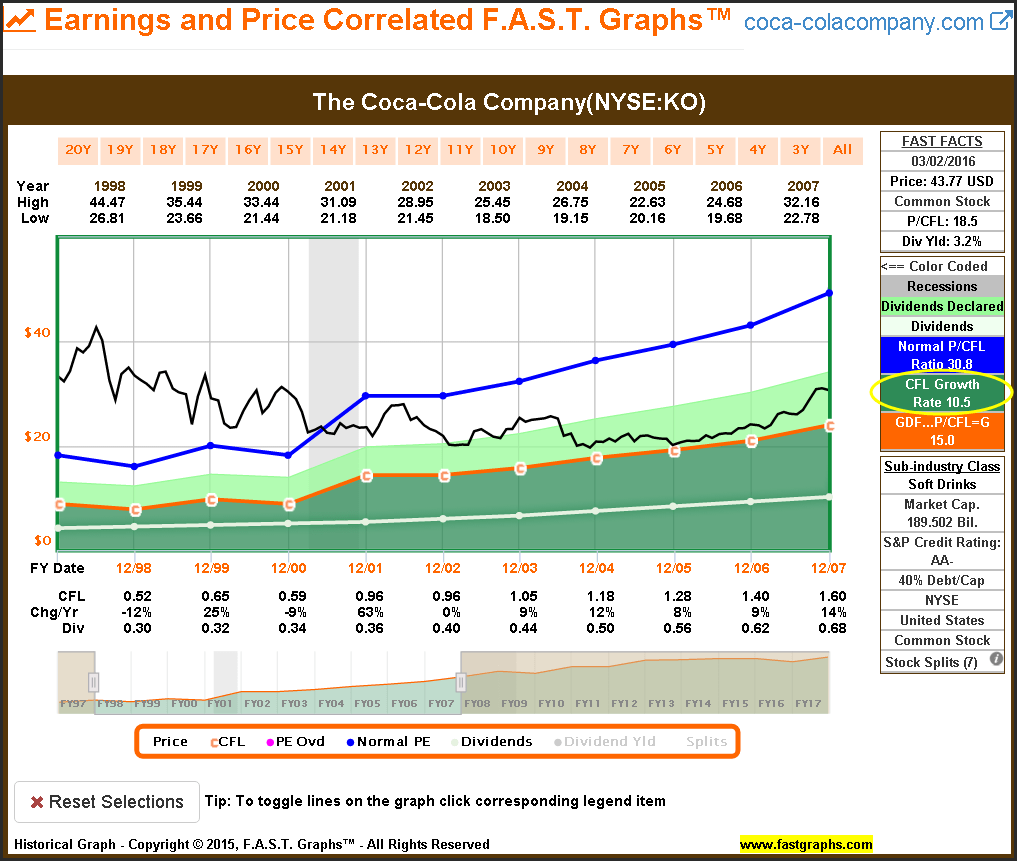

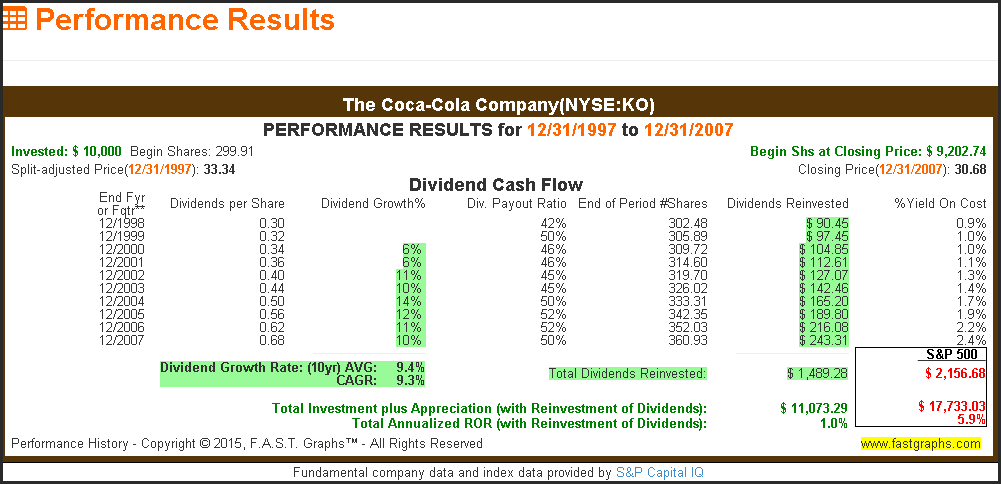

可口可樂(Coca-Cola, KO-US)(The Coca-Cola Company,代號KO)

可口可樂是Survival Bias 13中表現最差的公司,倘若快速審視這段期間中該公司的估值和盈餘成長(及/或現金流量成長)狀況,則可輕易發現且了解其中原因。

由於可口可樂大幅地被高估,因而嚴重影響到其當前殖利率並抵銷了由6.8%年盈餘成長率所帶來的所有優勢;雖然說可口可樂為高配息股票,但卻不具備合理的估值以吸引配息成長投資者購買該公司股票。另一方面,價值被高估所造成的阻力則證明了初始殖利率低並不代表可帶來強勁的長期投資績效。

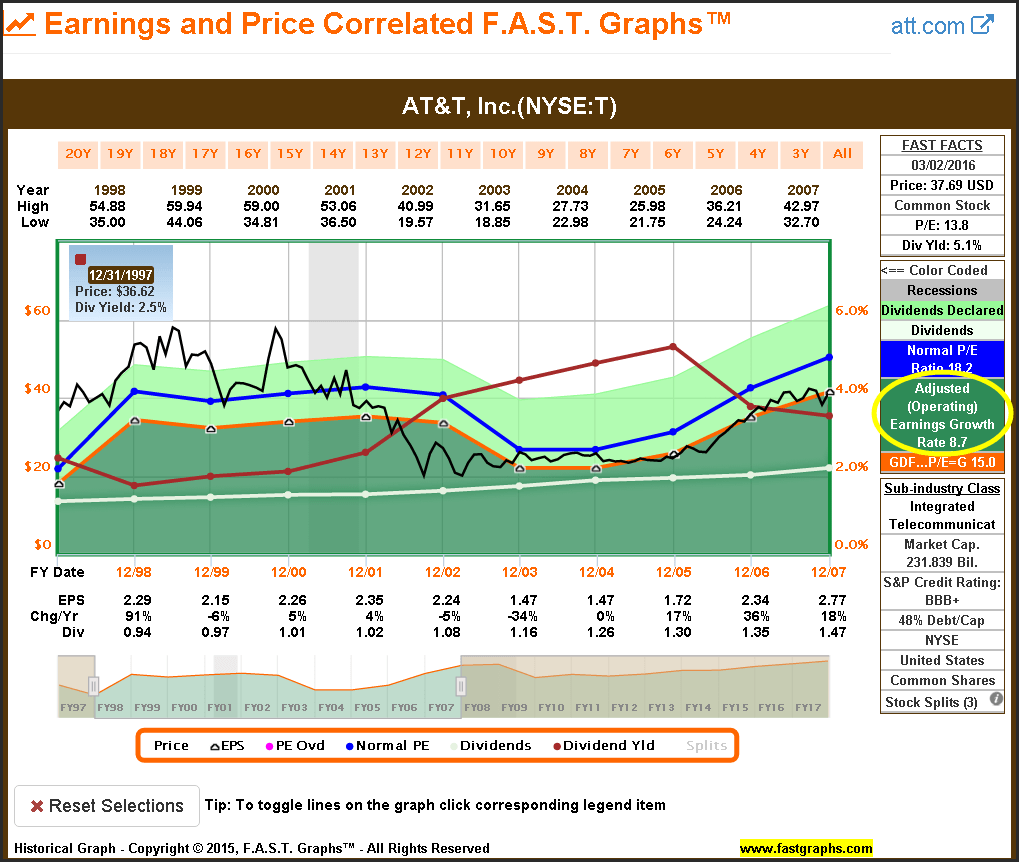

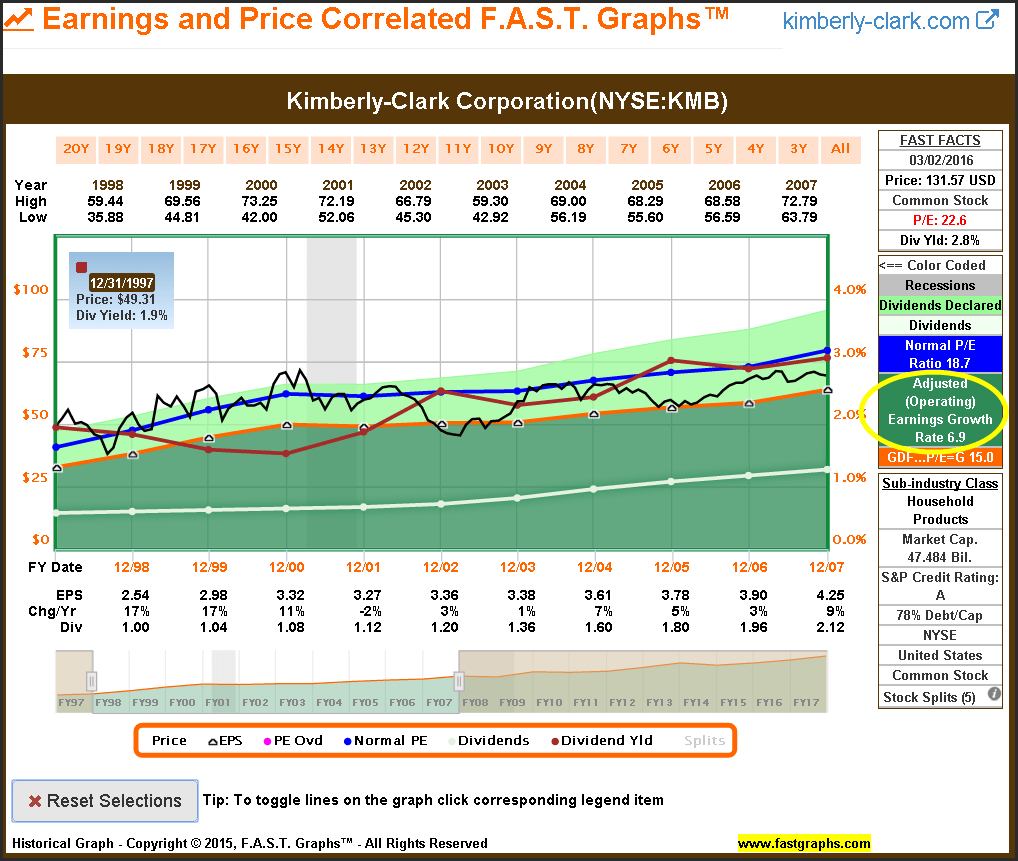

AT&T(AT&T Inc.,代號T)

在評估AT&T時會有些小問題。首先,該公司自2005年被SBC通訊收購,因而圖表內的1998年至2005年為原AT&T公司的資訊,而2005年後則是由SBC通訊接手且保留其品牌和名稱,所以在研究時可能會出現些許無法避免的偏誤。

雖說AT&T一開始的殖利率相當高,不過該公司也同樣被高估,而其盈餘成長即使具有年平均8.7%的水準,但卻非常不穩定;其在1998年的盈餘成長非常強勁有力,然而接下來的5到6年間便呈現十分平緩且最終下降的趨勢。因此,一開始受到高估以及不穩定的盈餘成長,是造成AT&T在這段期間內績效表現不佳的主要原因;此外,AT&T也不具備合理的估值以吸引配息成長投資者在1998年初購買該公司股票。

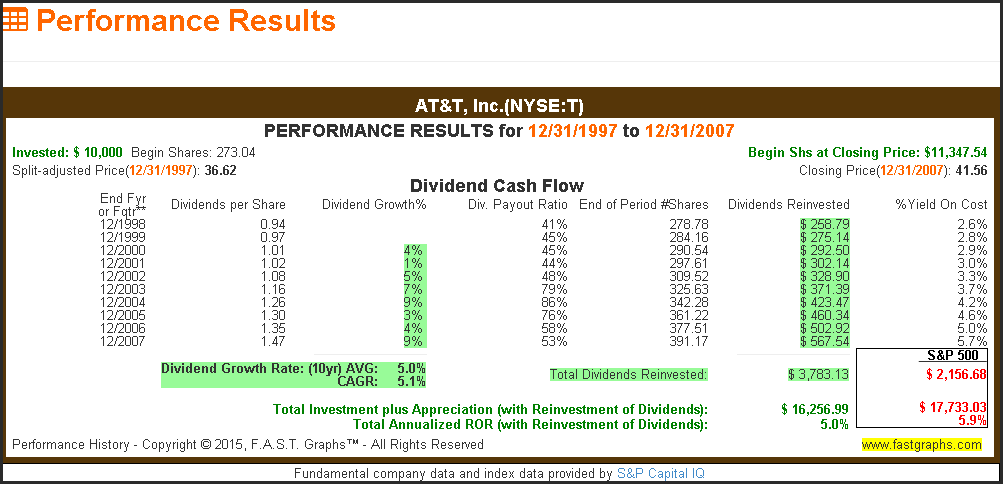

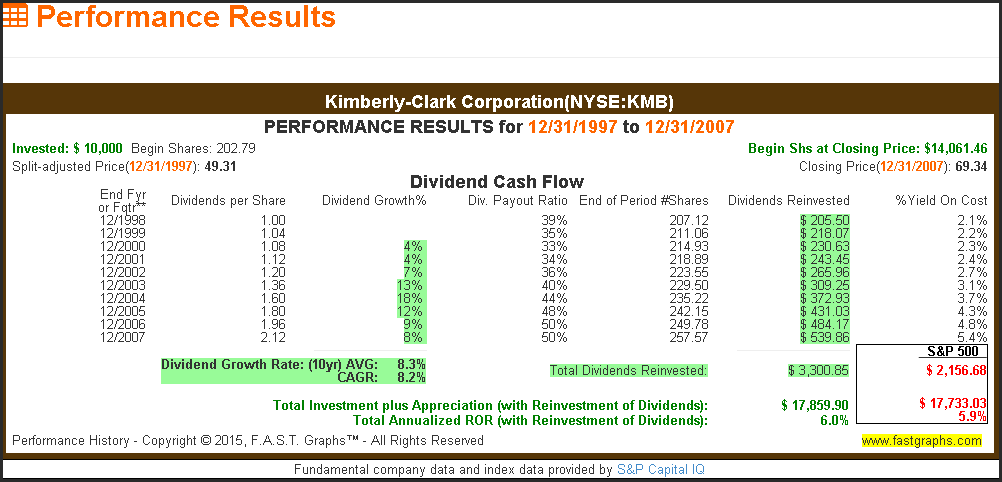

金百利-克拉克(Kimberly-Clark Corporation,代號KMB)

金百利-克拉克在1998年初也同樣被高估,同時還因為本益比從1998年初的22.6縮減為2007年底的16.3,而使得估值最終變得更低。

該公司的年盈餘成長維持在不錯的6.9%,但卻因為被高估而使本益比大幅縮減、因而影響到長期總收益的表現。

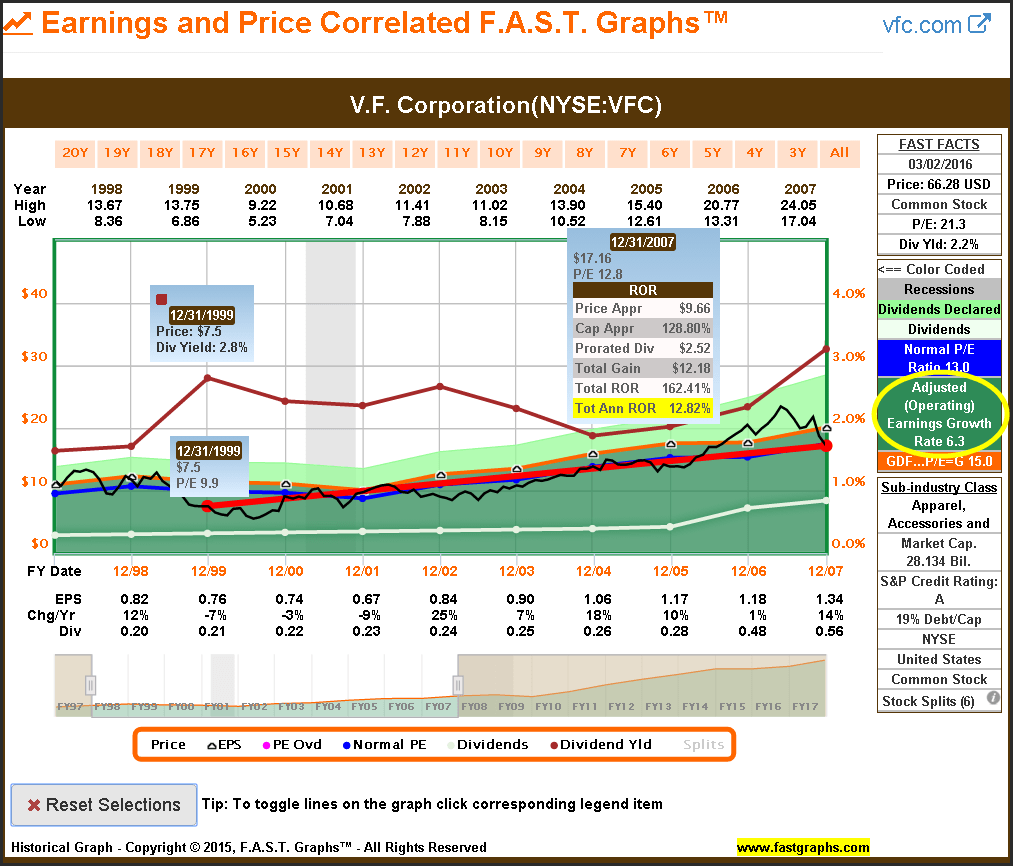

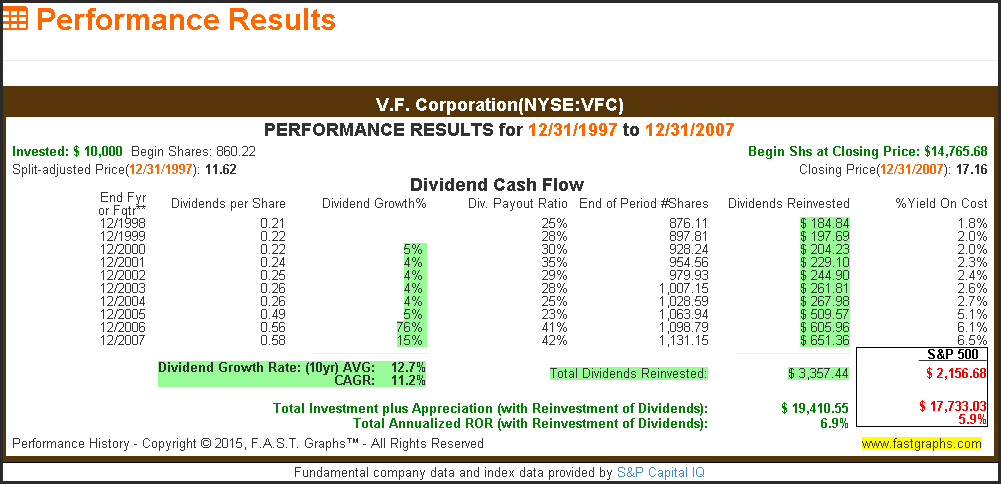

V.F.集團(V.F. Corporation,代號VFC)

V.F.集團在1998年初的估值位於合理範圍,並只有在2007年底時略微被低估;因此,該公司在此段期間的長期總收益率與其每年6.3%的盈餘成長成績可謂相當一致。

然而,與其單純挑出此期間內分別具有最高和最低殖利率的公司,我認為倒不如進一步評估公司表現以及其個別的初始殖利率和成長率來得更加恰當;因此,我在此案例中額外增加了一項計算,以顯示估值對於長期總收益的重要程度。圖表中,鮮紅色曲線即顯示出當V.F.集團在此期間內提供相對最高股息殖利率時的長期績效表現。

重要的是,由於這是V.F.集團估值處於低水位的階段,故具有最高的年末殖利率;因此,年度總收益率大約為一倍,而該數字並未包括配息再投資。我認為,倘若想要以股息殖利率評估出企業創造長期收益的能力,那麼透過個別公司的各種收益率進行觀察會獲得更準確的資訊;然而,這也再次證明配息並不會主動創造收益、他們只能夠為其提供助力。

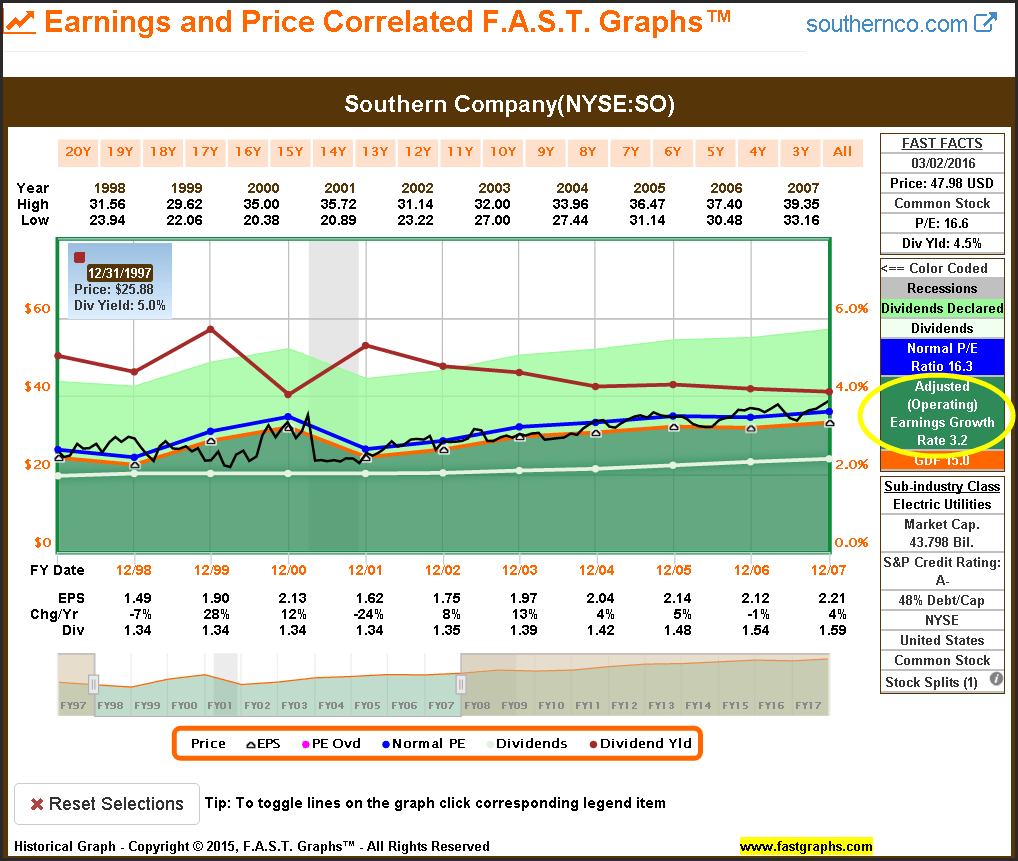

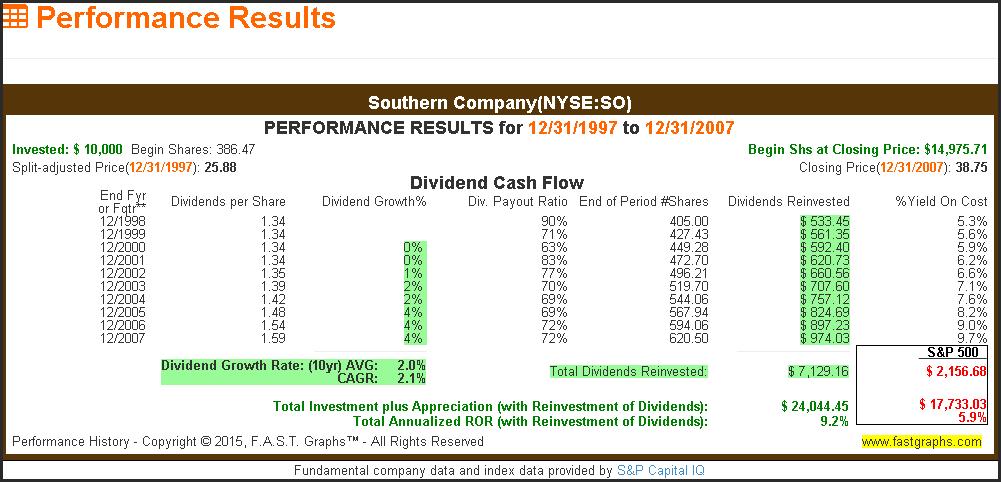

美國南方電力(Southern Company,代號SO)

美國南方電力公司是個低成長的公用事業,也就是彼得·林區(Peter Lynch)所謂的「緩慢成長股」。

具有高殖利率的緩慢成長股很少創造出優於平均水準的總收益,此類型的企業可被用來做為擁有高配息的標的,但並無法為投資者帶來較高的總收益。一般來說,投資公用事業股通常只是為了穩定的高配息率及其安全性;然而,美國南方公司卻在此期間具有不錯的績效表現,因為該公司的估值在1998年初處於合理範圍、而到了2007年底則出現些微的成長,其中配息確實帶來了顯著的貢獻,因為該公司的初始殖利率是高的,但是其年配息成長率卻與盈餘成長率一樣都不高。

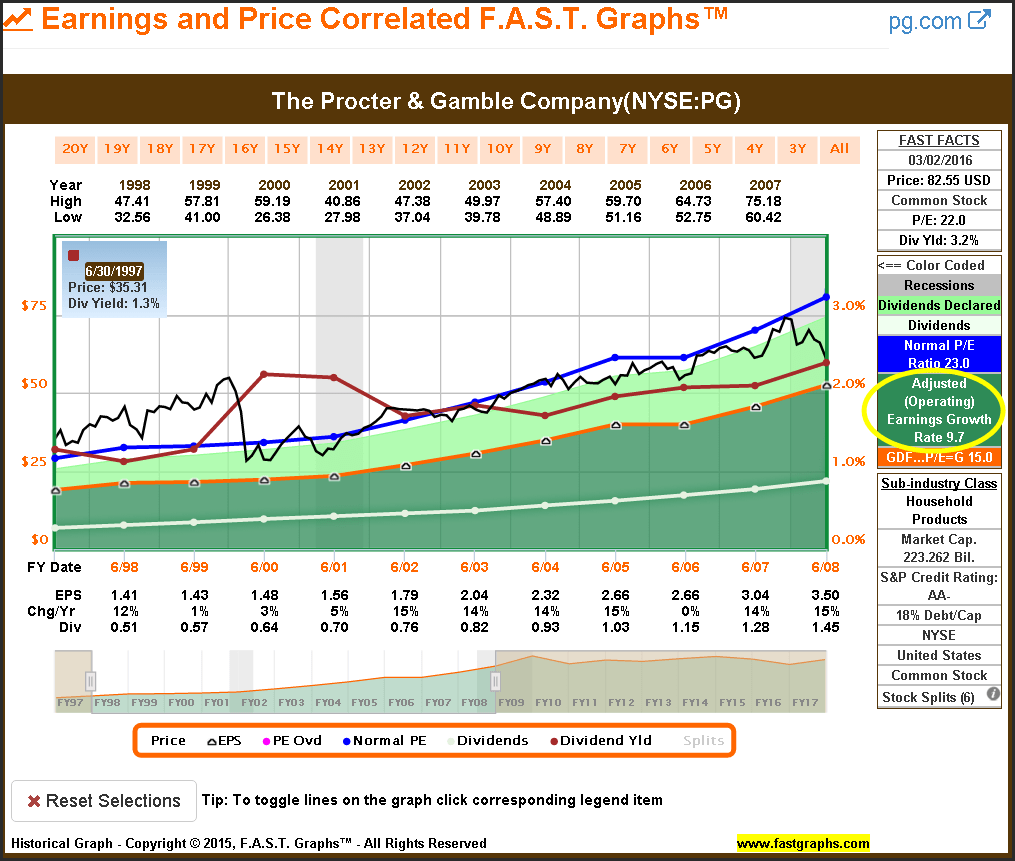

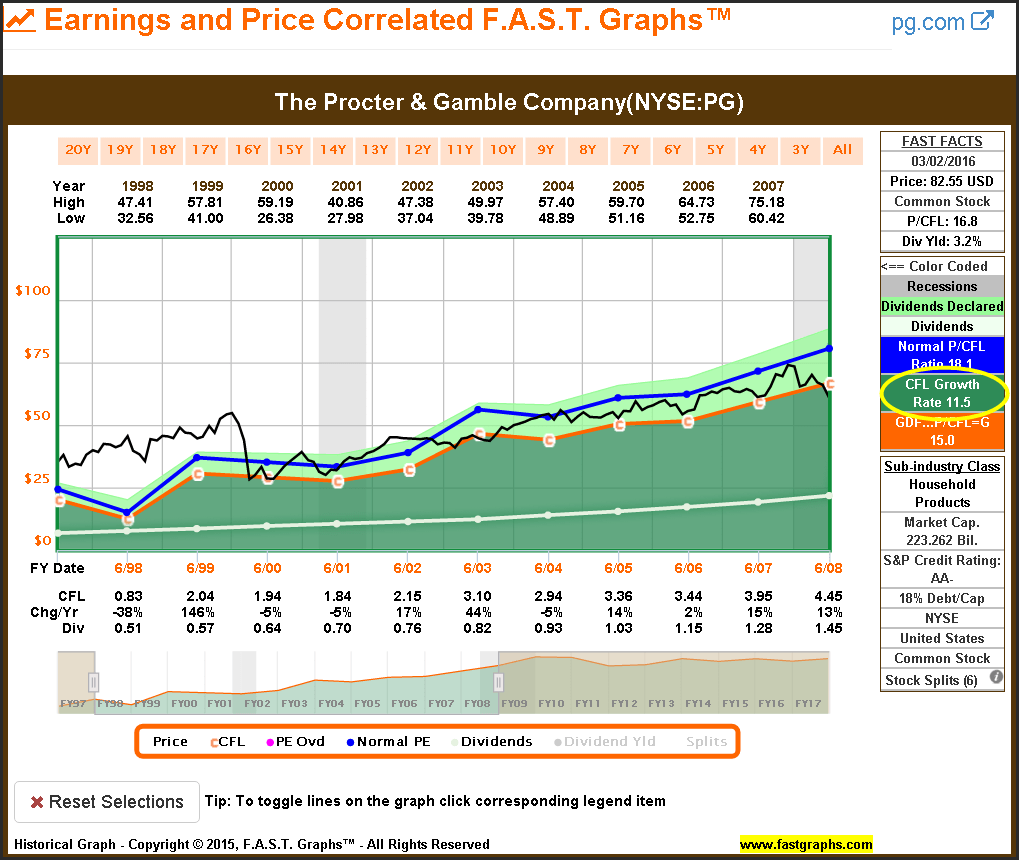

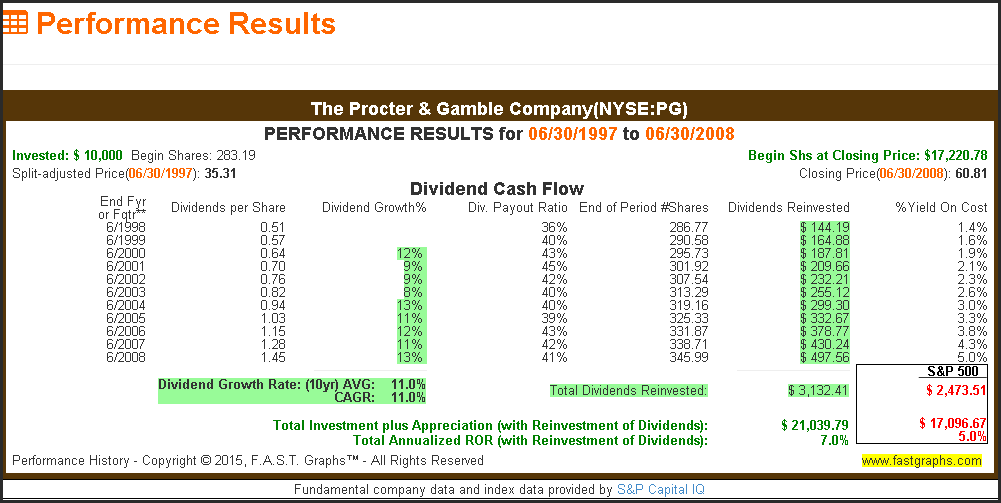

寶僑(Procter & Gamble, PG-US)(The Procter & Gamble Company,代號PG)

由於寶僑公司的財政年度結束於6月份,因此我所提供的資料無法完全與Psycho Analyst文章裡的數字吻合;不過兩者已經貼近到足以支持我的理論。

寶僑公司在1998財年初是被高估的,而在2007財年底時則位於較低估值的水位(本益比縮減),因而不會有謹慎的價值導向配息成長投資者會在1998年初投資寶僑公司。

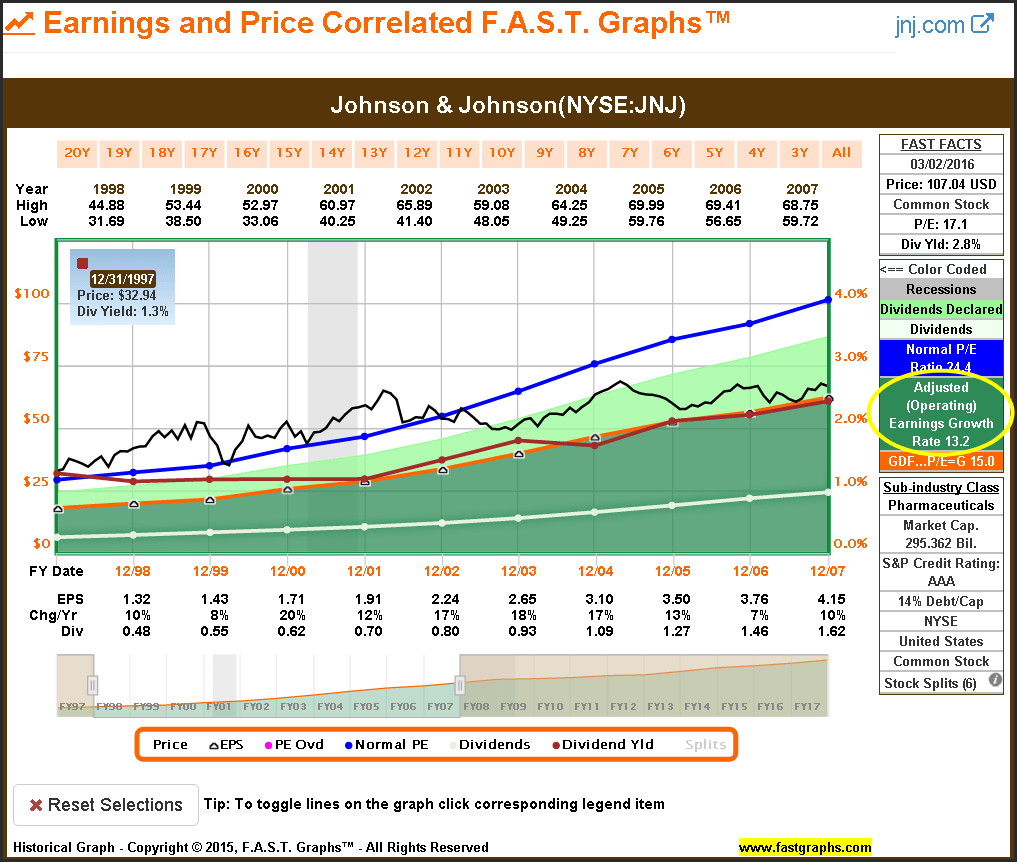

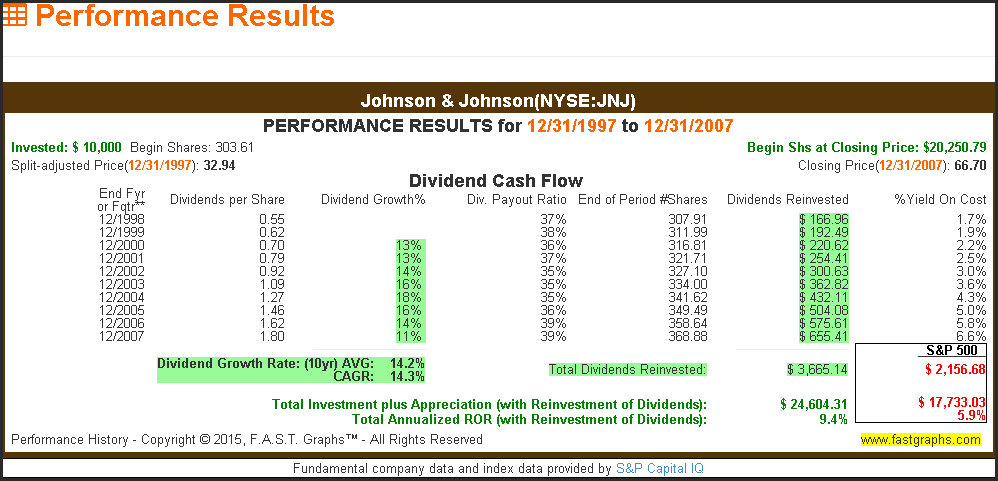

嬌生(Johnson & Johnson, JNJ-US)(Johnson & Johnson,代號JNJ)

嬌生在1998年至2007年期間創造出優異、穩定且高達13.2%年盈餘成長率,然而,起初被高估所帶來的壓力則大幅抵消其所創造的長期總收益。由於收益的主要來源為估值和盈餘成長,因此嬌生能夠二者取其一也還不算是太糟。

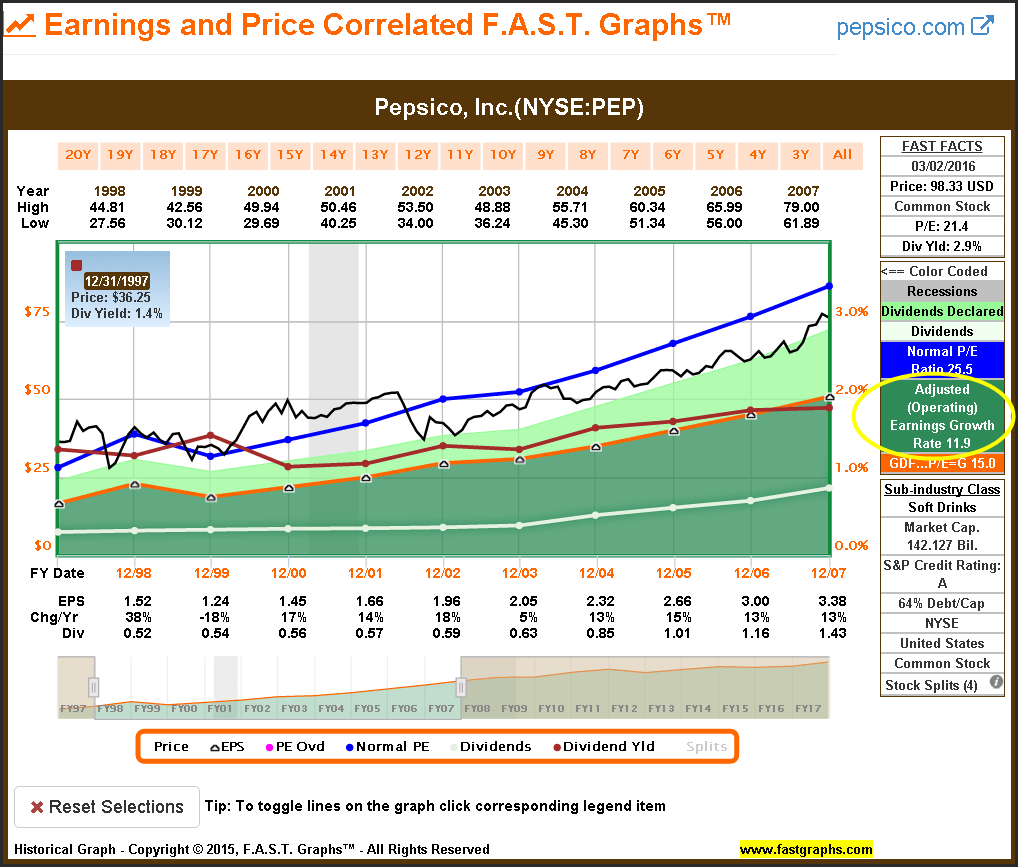

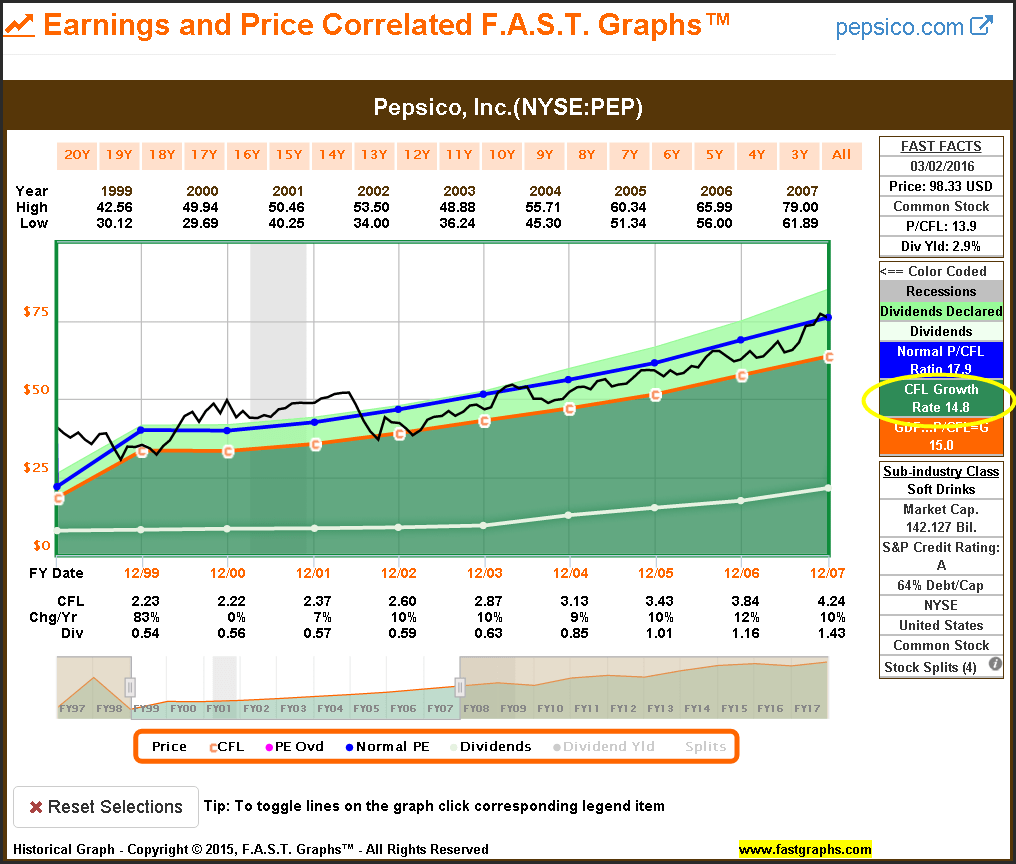

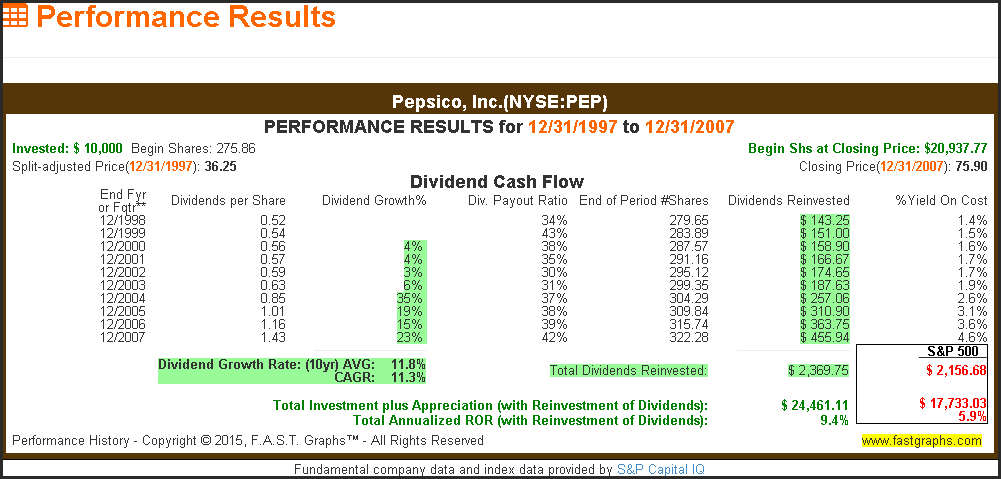

百事公司(PepsiCo Inc.,代號PEP)

百事公司就像是個會被彼得·林區視為估值溢價的案例。一開始被高估的狀況明顯抵消其長期總收益,即使它擁有強勁的年盈餘成長率11.9%。

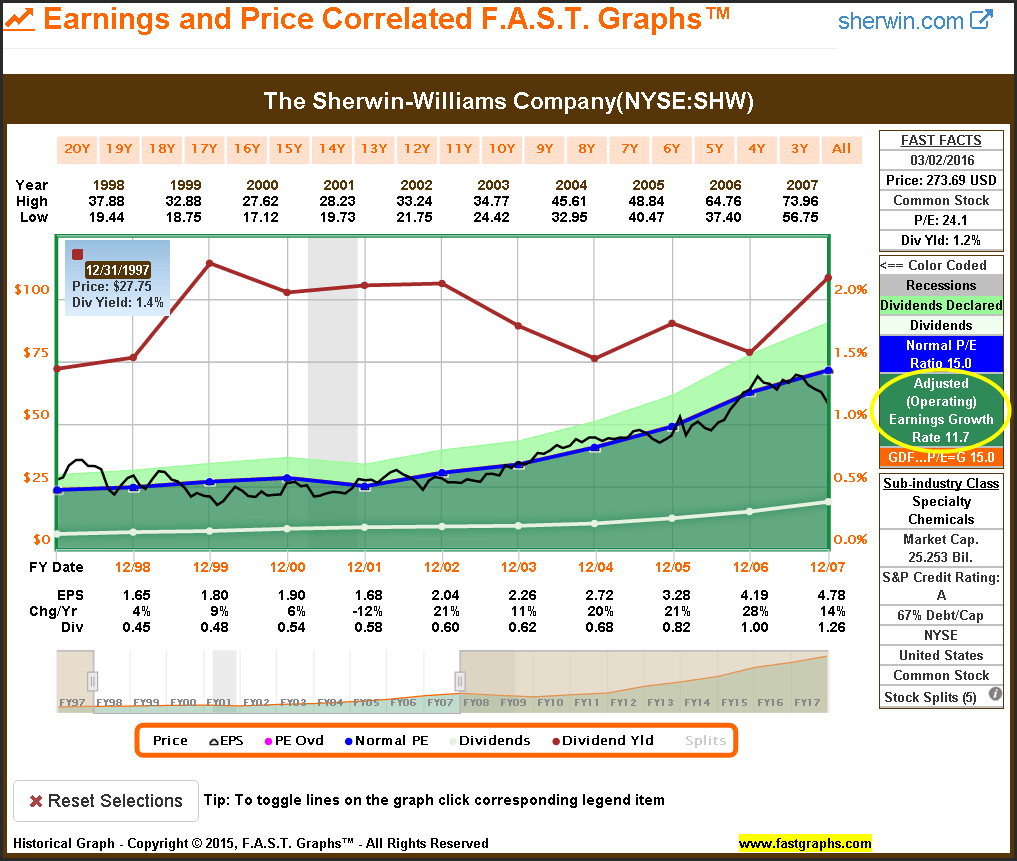

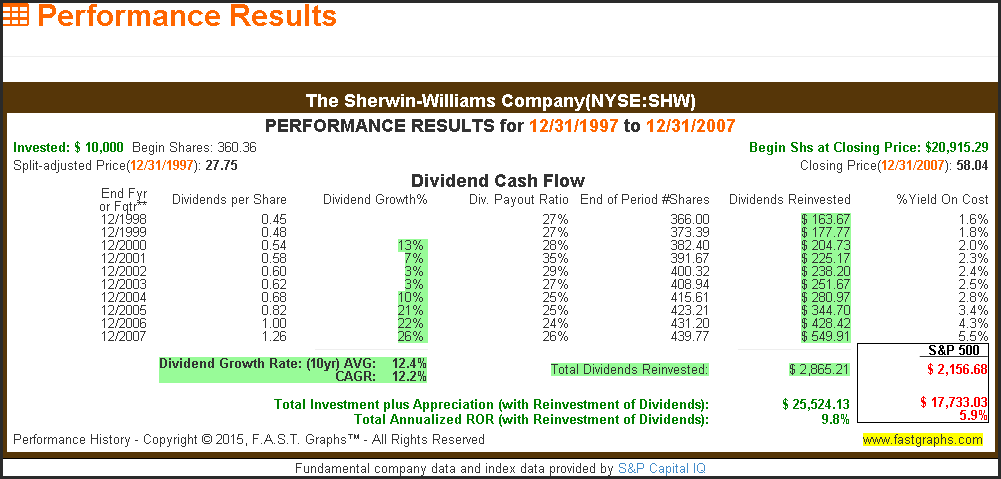

宣偉公司(The Sherwin-Williams Company,代號SHW)

相對於Survivorship Bias 13的其他公司而言,宣偉公司能夠創造出高於平均的總收益,同時也是估值和盈餘成長率在研究期間前後皆處於較相近位置的經典案例。

宣偉公司在1998年初僅些微被高估,而在2007年底則呈現稍微被低估的狀態。儘管如此,該公司強勁且穩定的盈餘成長仍處於年平均11.7%的位置,並且創造出優於平均的總收益,這可做為估值和盈餘成長為長期收益的主要來源的最佳說明。

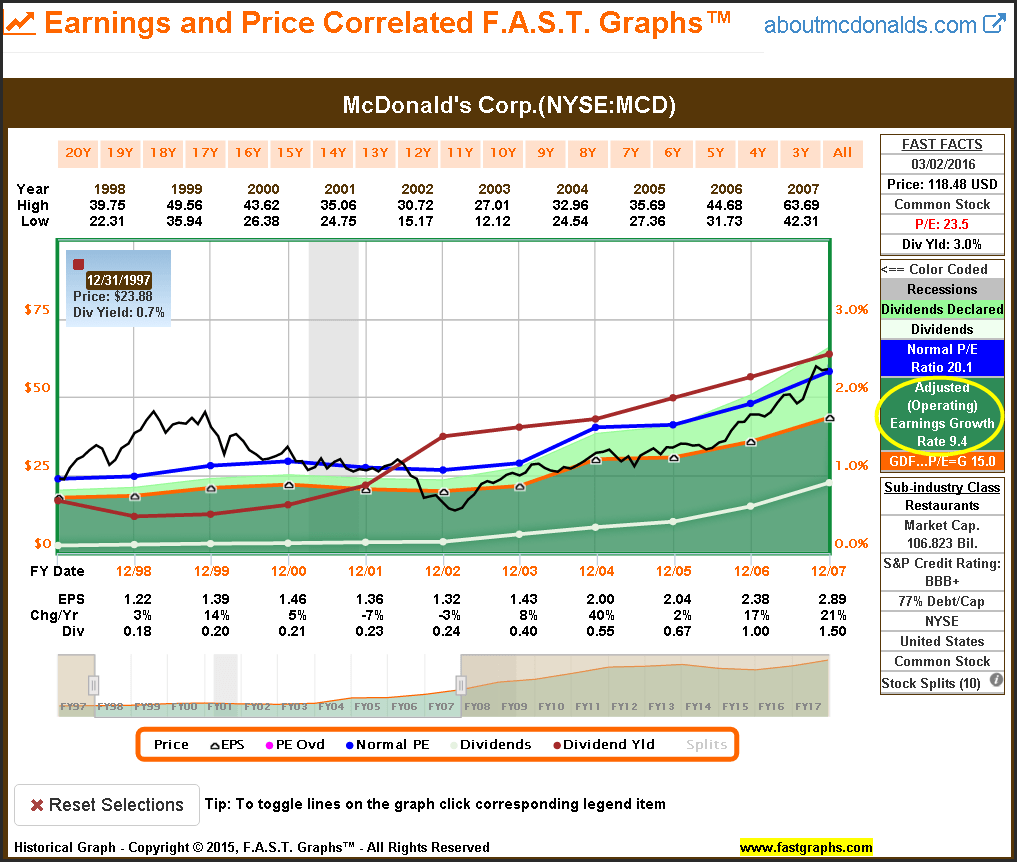

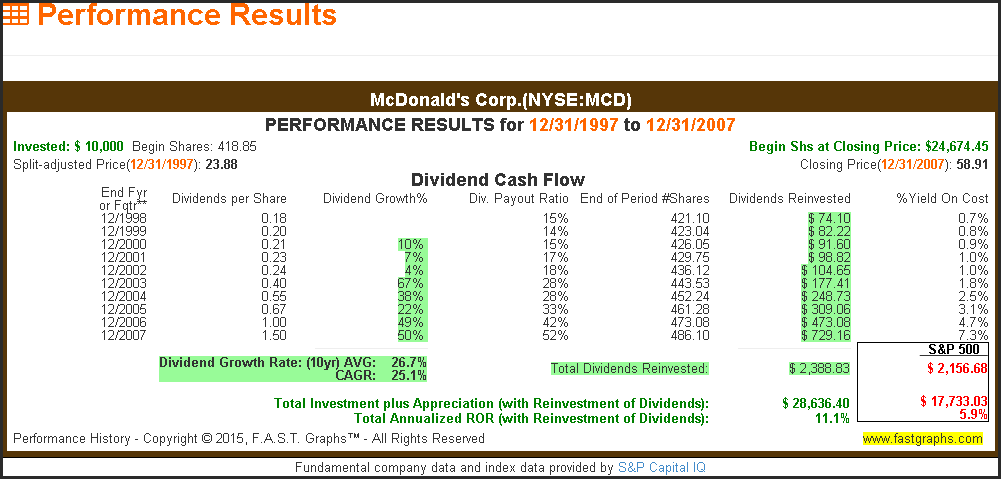

麥當勞(McDonald’s, MCD-US)(McDonald’s Corp.,代號MCD)

麥當勞的估值在1998年初和2007年底皆穩定位於本益比20.1的水位,因此可說明該公司總收益的資本增值著實與9.4%的年盈餘成長率相互吻合。

另一方面,配息再投資可將年化總收益率提升至11%,因而麥當勞集團的觀察結果正清楚地說明了盈餘成長和估值是長期收益的主要來源、而配息則為助力的情況。

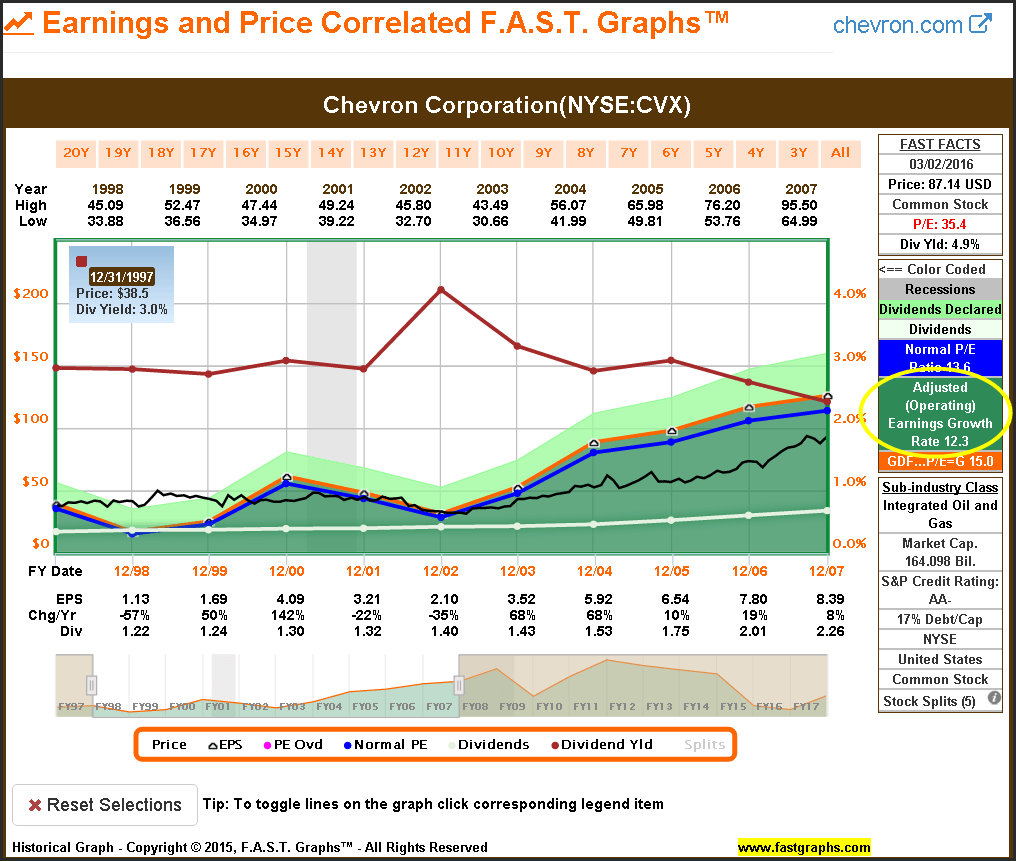

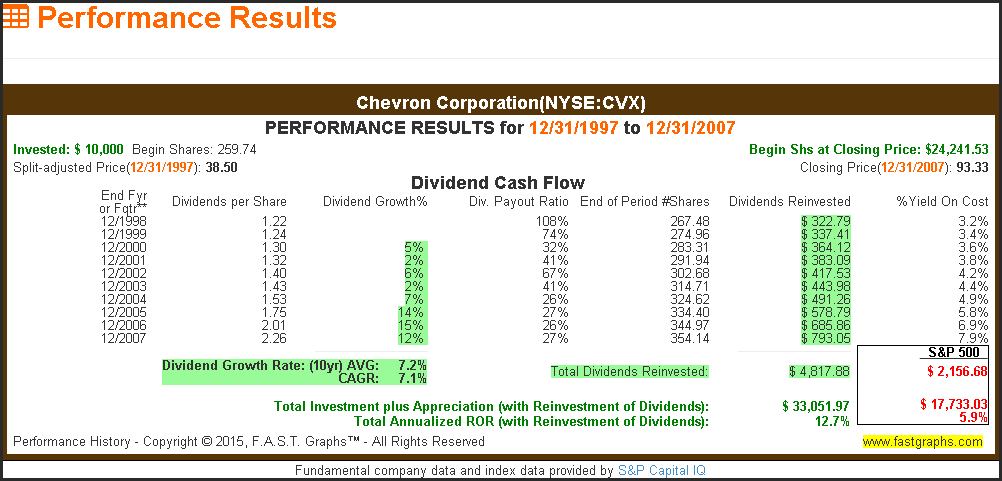

雪佛龍(Chevron Corporation,代號CVX)

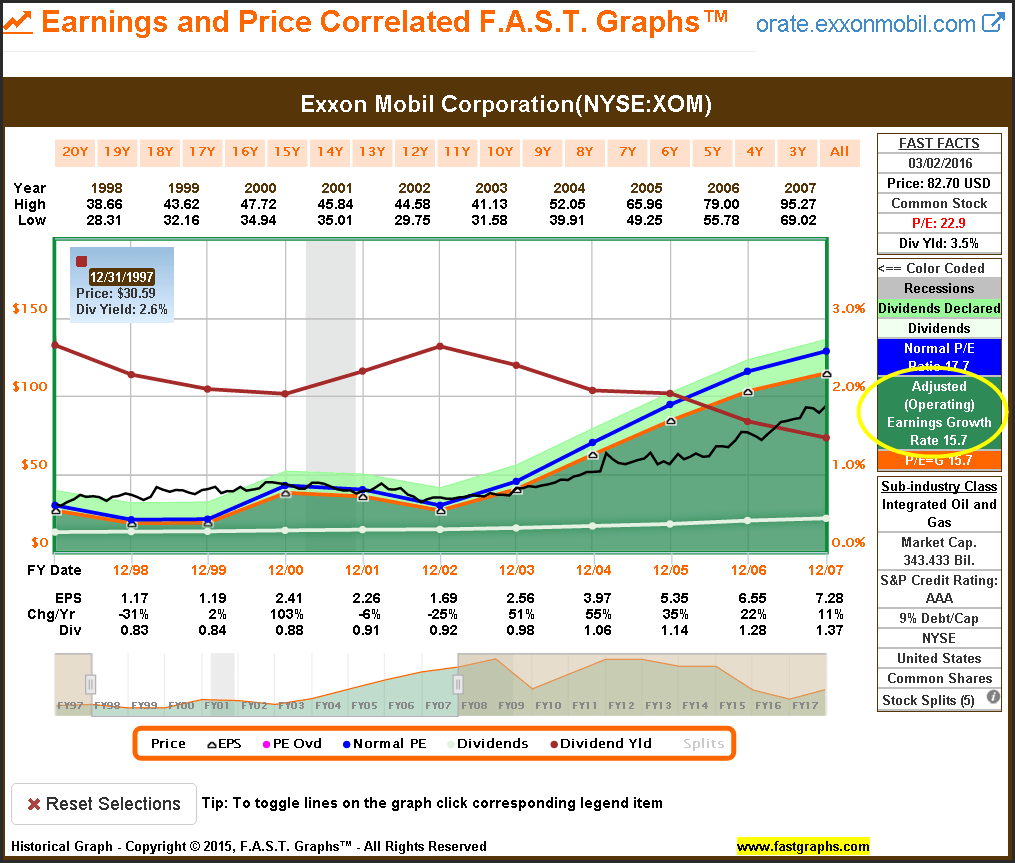

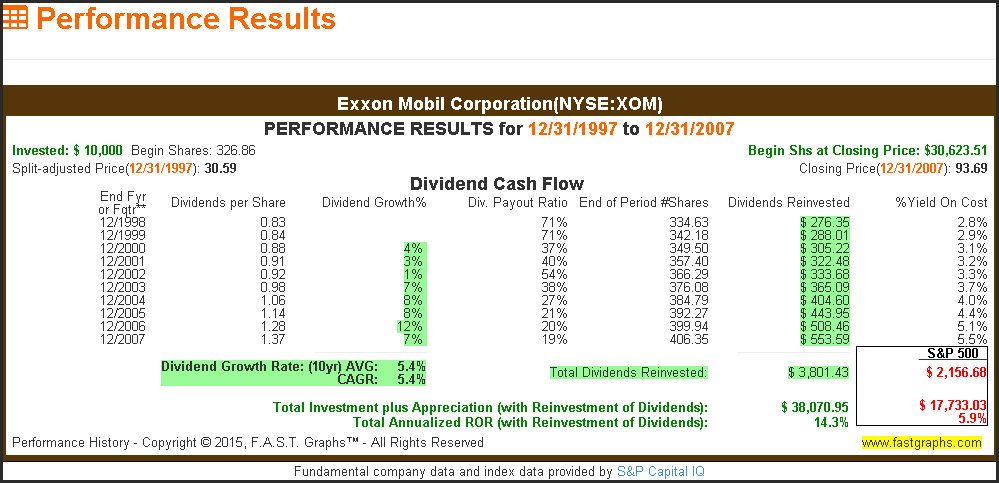

雪佛龍和埃克森美孚(Exxon Mobil Corporation, XOM-US)這兩家公司都在觀察期間內創造出強勁的盈餘成長,在此案例當中,初始的估值都是合理且健全的、而最終估值則適度地被低估;兩家大型綜合型石油和天然氣公司皆具有強勁的年度總收益率,而盈餘成長和估值則都是長期收益的主要來源。

埃克森美孚(Exxon Mobil Corp.,代號XOM)

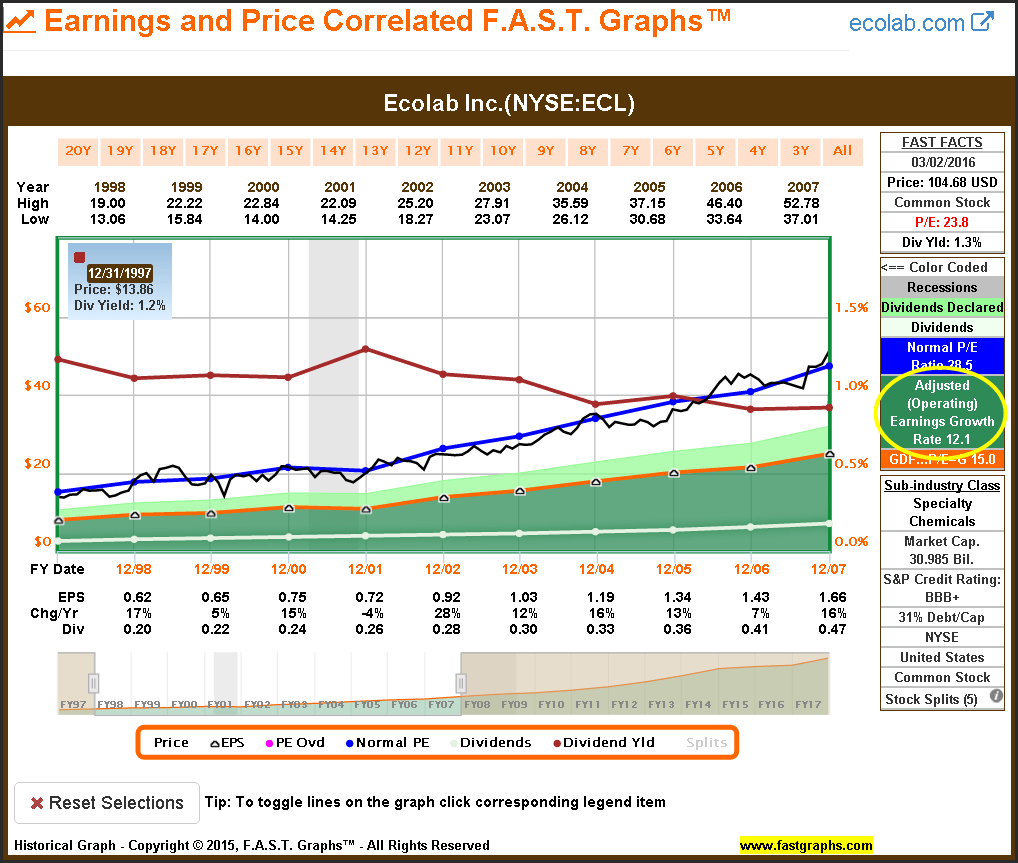

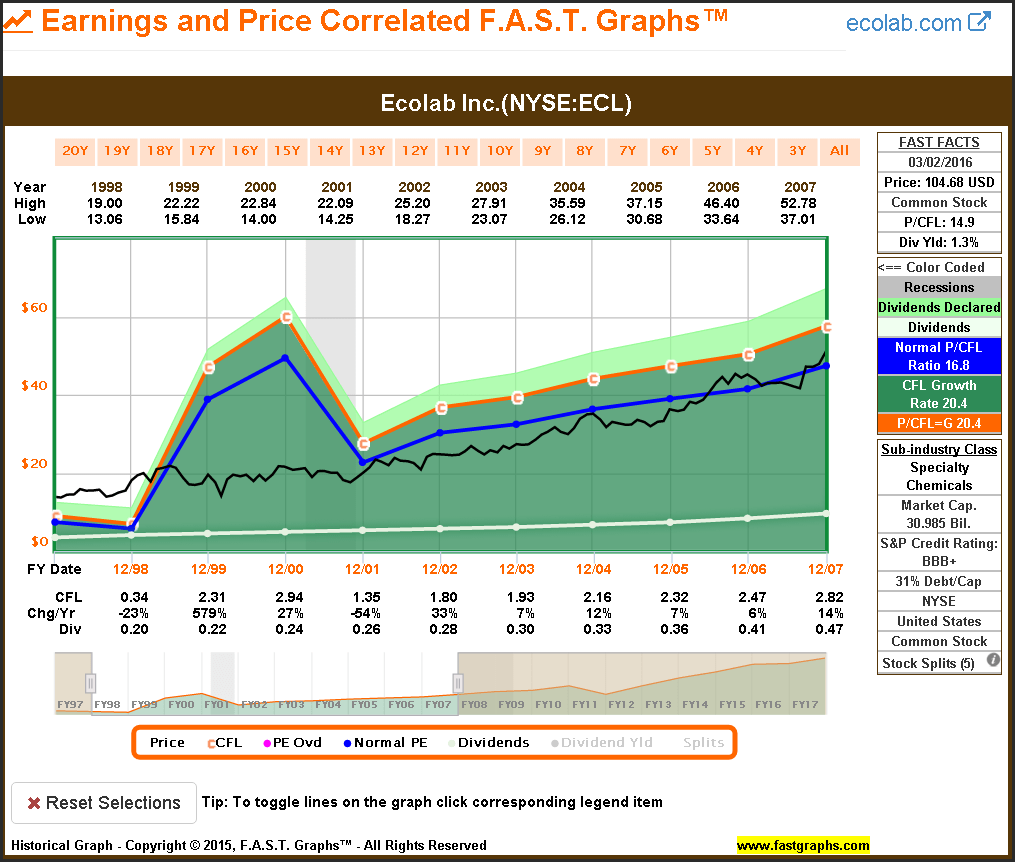

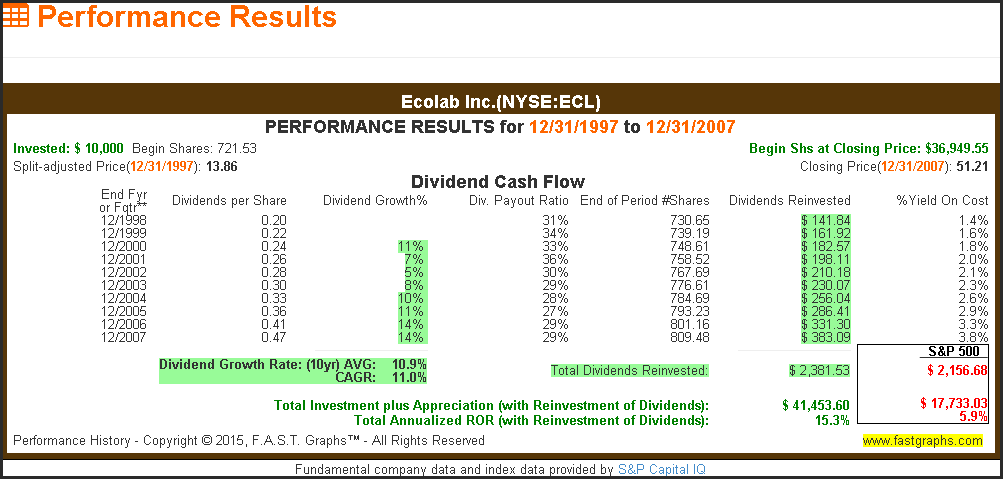

藝康公司(Ecolab Inc.,代號ECL)

藝康公司是一間歷來皆具有溢價估值的經典企業案例,而該公司成為最佳績效表現者顯然是因為其具有兩位數、高達12.1%的盈餘成長率。

基於歷年來的本益比估值水準,藝康公司於1998年的估值是合理且健全的,而在2007年底時則稍微地被高估。優異的總收益表現顯然與卓越的盈餘成長(及/或現金流量成長)相關、而未受到低股息殖利率所影響。

總結與結論

正如同前面所述,具有低配息殖利率的股票通常會產生較高的長期總收益,但其中的關鍵原因並非來自於配息殖利率,而是因為提供較低的殖利率及股息發放率的配息成長公司通常都仍處於成長階段;因此,這些公司往往會支付較低的配息,並將資金用於支持公司成長。此外,前述案例皆是基於估值健全的基礎下才會進一步評估其股息殖利率。

倘若投資者正處於逐漸在投資組合當中累積普通股部位的階段,那麼我建議採用高成長型的投資較為合適,這其中包括有單純追求成長而不配發股息的股票、或者是快速成長且具有低初始殖利率的配息成長股。

倘若投資者已經或者將近退休、並且擁有可提供足夠配息收入的投資組合部位,那麼我建議可以投資於具有高殖利率且被適當評值的藍籌股。對於退休人士而言,最理想的狀況是投資組合不需大幅異動也能獲得足夠的收入、或者是收入能夠每年增加。

最適當的投資並非永遠追求最高的總收益、也不是一味尋求最高的股息殖利率,而是必須能夠滿足個別投資者不同的需求;更重要的是,投資者必須試著進一步了解這些收益究竟是從何處產生、又是如何得來的。

《GuruFocus》授權轉載