中國人行降準了!人行這次動作到底有什麼用意?簡單說,降準就是中國在為市場釋放資金,做寬鬆的貨幣政策,但是美國現在的通膨可以用破表來形容,很多經濟學家要求緊縮貨幣政策。美中兩地的市場氛圍根本是兩個世界,這究竟是怎麼回事呢?先談談背景資訊: 7 月 15 日人民銀行宣佈下調金融機構存款準備金率 0.5 個百分點,釋出長期資金約 1 兆人民幣。相同時間,聯準會主席鮑威爾在聽證會上指出,與疫情相關的生產瓶頸產生了「高需求、低供給的完美風暴」,導致某些商品和服務的價格快速上漲。但他表示,較高的通膨數據「應該會隨著瓶頸效應的消除而出現逆轉」。同時,他也不急於開始縮減聯準會每月 1,200 億美元國債或抵押貸款證券的購債規模。

- 什麼是降準?與降息的差異?

- 為什麼中國開始降準?

- 美國貨幣政策後續的發展

什麼是降準?與降息的差異?

降準就是降低銀行的「法定存款準備金率」,也就是說商業銀行依法必須放在央行的錢被調降了,如此一來,便有更多的資金可以投放到中小企業的貸款額度當中。是央行用來增加市場流動性和創造貨幣的工具之一。中國人行本次下調後,金融機構加權平均存款準備金率為 8.9% 。用以支持經濟發展及因應中小企業資金需求,這也是人民銀行在 2020 年以來,第 4 次降準。

即使先前召開的中國國務院常務會議已經「劇透」了部分內容,但相較大部分市場人士預期的「定向降準」,本次「全面降準」還是略顯意外。那麼定向降準與全面降準的差異在什麼地方呢?

- 全面降準:指的是人民銀行對全國所有金融機構都降準,包含了大中小型商業銀行、農村商業銀行、郵政儲蓄銀行,都會受惠於人行放水,因此全面降準釋出的資金量較多。對流動性的影響也較為廣泛。

- 定向降準:人行只針對個別特定的銀行進行降準。在過去的案例當中,人行定向降準的目標包含了城市商業銀行、縣轄中小銀行、或農村商業銀行。而且定向降準的資金都有特定用途,例如是要放貸給民營企業或小微企業。相對來說資金使用範圍受限,所釋出的資金量也較少。

從上面的說明可以發現,降準是針對金融機構的。主要就是讓銀行可以放貸的資金增加,進而增加市場上貨幣總量。相對於降準,降息的影響則更加全面,也就是調降「基準存款利率」。當銀行的存款利率變少後,存在銀行的收益就會減少,所以原先的存款族就會傾向將錢從銀行領出來,而有資金需求的人也更願意借錢做投資,例如購置新的設備或是擴廠。一方面能增加市場上的貨幣總量,同時也增加投資,從而達到控制貨基數總量和提振經濟的效果。可見降息的影響更加全面。

為什麼中國開始降準?

人民銀行表示:此次降準是貨幣政策回歸常態的常規操作,釋放的一部分資金將被金融機構用於歸還到期的中期借貸便利( MLF ),另一部分資金被金融機構用於彌補 7 月中下旬稅期高峰帶來的流動性缺口,增加金融機構的長期資金佔比,銀行體系流動性總量基本保持穩定,穩健貨幣政策取向沒有改變。前面提到的中期借貸便利( MLF ),指的是商業銀行透過向人行抵押國債、央行票據、政策性金融債、高評等信用債等優質債券向人民銀行借錢的工具,讓銀行有更充裕的資金可以運用。截至今年 6 月底, MLF 的餘額為 5.4 兆人民幣,處於歷史最高水位,並且 7 月 15 日有 4,000 億元 MLF 到期,將由降準釋放的部分資金進行置換。

雖然人民銀行的說法一如既往,強調貨幣政策的穩定性、有效性。但還是引起市場的揣測,為什麼是這個時候做全面降準呢?

- 瑞銀(UBS Group AG, UBSG-CH)證券分析指出,人行實施降準,不意味着貨幣政策將大幅轉向。部分地區疫情反覆,以及全球供應鏈包含晶片、大宗商品等存在供給瓶頸,是近期經濟成長動能走弱的重要原因,但這些因素或已有所緩解、或有望在未來數月逐步好轉。

- 摩根史坦利評估,中國消費內需不如政策制定者預計的那麼強勁,服務、旅遊、娛樂等尚未恢復到疫情前水準。中國的微調可能有助於緩解成長回檔的風險,對整個亞洲地區來說是好事。

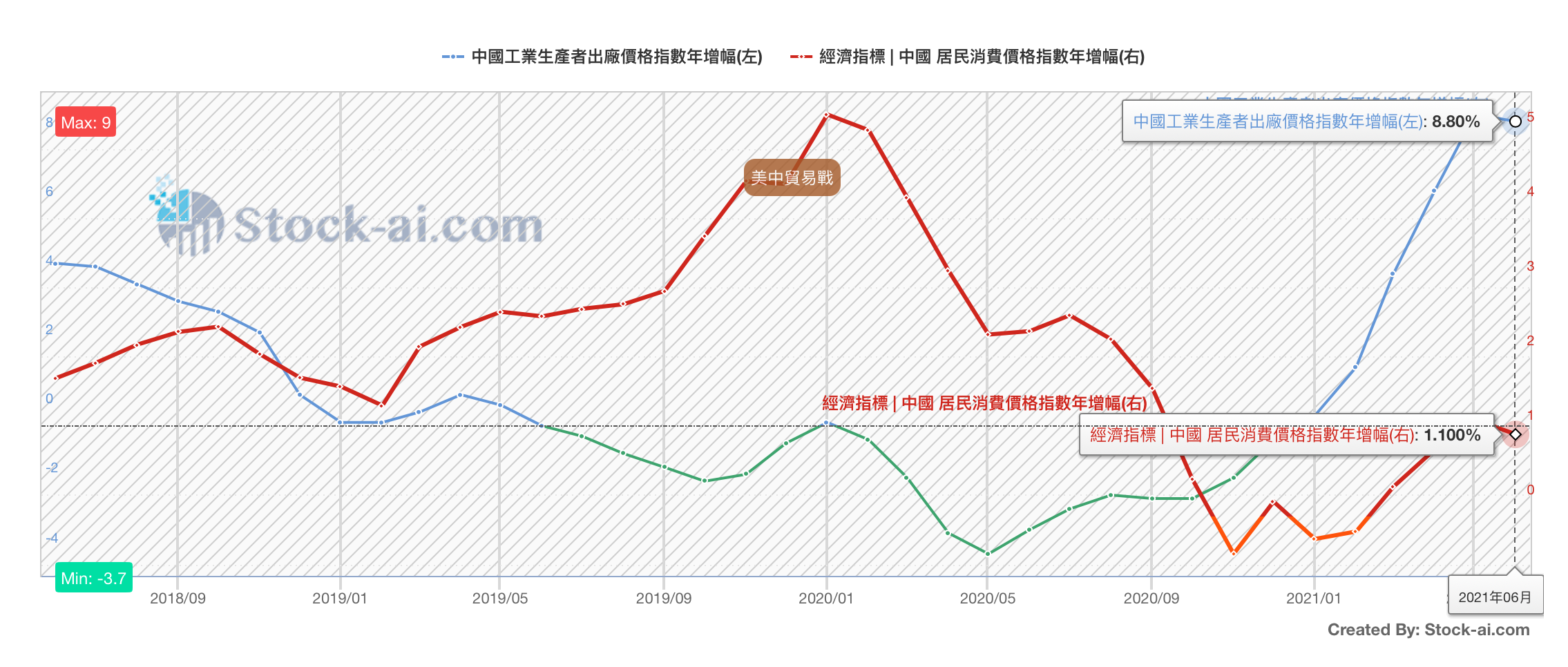

- 摩根資產管理認為,降準顯示人行關注中國下半年經濟放緩的訊號,走低的居民消費價格指數(CPI)與高漲的工業生產者出廠價格指數(PPI)反映消費者情緒低迷,需求側的風險可能仍然存在。

關於摩根最後提的這個資訊,我覺得有必要再進一步深入討論一下,這可能是一個主要原因。觀察中國 6 月的 PPI 目前的年增率達到 8.8% ,但 CPI 年增率只有 1.1% 。顯示中國的通膨現在只有發生在生產者,或是說工廠這一端,而沒有反應到消費者身上。造成生產端成本無法有效傳導至消費端最主要的原因就是人民的消費力下降或是消費意願低落所導致。 2021 年上半年,部分大宗商品價格出現大幅上漲,讓中下游企業原材料成本壓力高漲,但下游廠商看不到終端消費明顯好轉,無法有效將價格做上調,只能被動地接受上游的高昂成本,經營備感壓力。也因此,為什麼人行不選擇降息,而選擇降準,就是希望能釋放長期低成本資金,鼓勵和引導金融機構進一步降低實體經濟融資成本,為企業生產經營和下半年經濟平穩運作創造空間。

此外,跟台灣、美國的銀產業一樣,中國的銀產業同樣面臨存放款利差縮減,利潤下降的問題,普遍存在「不敢貸、不能貸、不願貸」的情況。去年應對疫情衝擊,中國釋出一連串措施,金融機構向實體經濟讓利達 1.5 兆元。今年進一步推動金融機構減費讓利,減費措施每年可以為企業和民眾減少 240 億元的負擔。但商業銀行存放款利差持續縮窄,特別是中小銀行由於資金成本高,影響最為明顯。降準之後,對銀行來說,流動性更加充裕,資金成本更低,信貸投放意願和能力也都將有所提升。對企業來說,將更容易從銀行獲得貸款,貸款利率也可望進一步下降。

美國貨幣政策後續的發展

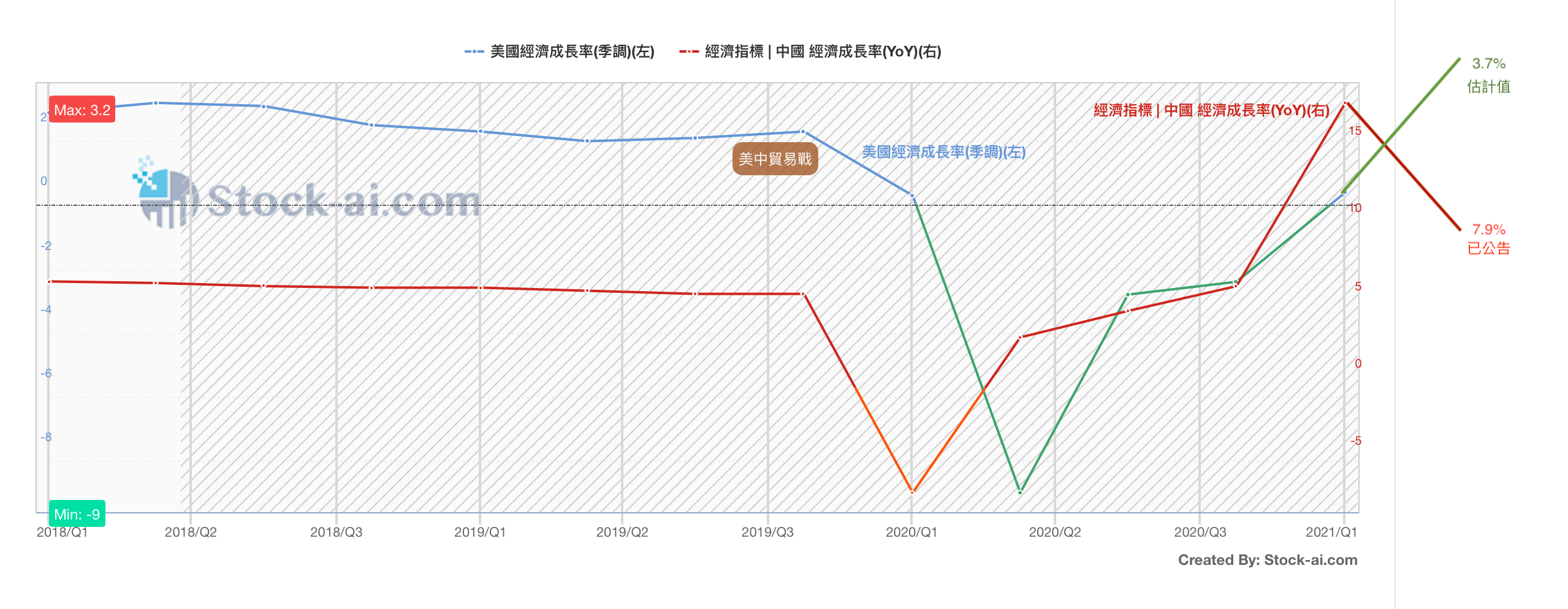

然而不管如何,中國的舉動,也是暗示了對下半年經濟動能的擔憂。好巧不巧,降準正式實施的同一天,中國國家統計局公布,中國第二季 GDP 成長 7.9 %,遠低於第一季的 18.3 %,略低於預估的 8% ,顯示中國的基期效應已經中止;從季度來看,中國第二季 GDP 只比第一季成長 1.3 %。作為新冠疫情爆發以來最早復甦的經濟體,中國的舉動令人對全球經濟復甦的動能打上個問號。從文稿中的圖,美中兩國的 GDP 對比可以發現,由於中國疫情爆發較早,對 GDP 影響也較早,但復甦也最快。美國 2021 年第二季經濟成長年增率將來到 3.7% 。 2021 年第一季則為 0.4% 。成長來看的話也是第二季最高,然後第三季走緩,大約是落後中國一季。

美國 6 月份的 CPI 年增 5.4 %,排除掉波動性較大的食品和能源部分後,跟 5 月相比上漲 0.9 %,兩者都是自 2008 年以來最大漲幅,同時也高於預期。聯準會主席鮑威爾否認價格在整個經濟中普遍上漲,他認為目前價格走勢在歷史上是「特殊的」,主因是因為供不應求。尤其是跟經濟重啟相關的領域,例如二手車和餐飲飯店服務等。 6 月 CPI 飆升,有超過 3 分之 1 來自二手車與卡車價格指數的貢獻,價格上漲 10.5 %。他重申了先前的觀點,也就是未來幾個月通膨可能會保持高位,然後會逐漸回落至 2% 的長期官方目標。聯準會會密切關注「通膨暫時走高」的預判是否正確。「如果我們看到通膨路徑或長期通膨預期正展現出『大幅且持續超出 FOMC 目標』的跡象時,我們將做好調整貨幣政策的準備。」也因此他重申不用急於縮減購債(taper)的觀點。

從中國第二季的經濟成長下滑,我們也可以預估美國第三季第四季的經濟成長同樣會出現回落。美國由於疫情期間給予民眾大量的補貼,最近由拜登所簽署的計畫就包含一筆一次性 1,400 美元的支票、每位兒童將獲得額外 1,400 美元補貼、每週 300 美元的失業救濟金延長至 9 月 6 日等,讓美國的民眾消費力並沒有出現明顯下滑,這點與中國營明顯差異。但疫情過後,餐飲、旅遊、娛樂等板塊要恢復疫情前的水準依舊相當不容易,從中國現在的貨幣政策來看,聯準會對升息以及減持購債計劃按兵不動的理由是充分的,經濟復甦仍有漫漫長路要走。

《比爾的財經廚房》授權轉載

【延伸閱讀】