你有沒有覺得,好像冬天一年比一年不冷,夏天又一年比一年熱?地球暖化已經成為全球共識的灰犀牛,逐漸朝向我們逼近。而造成全球暖化與氣候變遷的罪魁禍首,就是「二氧化碳」的排放。隨著近代工業的發展,各種生產活動伴隨著大量的二氧化碳排放,加劇地球暖化的情況。

地球暖化到底會造成什麼問題?當地球溫度不斷升高,冰山與冰川的融化會使得海平面上升,除了威脅到人類的生存空間,更會造成生態浩劫。氣候變遷也使得各地的極端氣候情況越來越嚴重,過熱的溫度及旱災、洪水頻發之下,農作物生產大量減少,更會引發糧食和經濟危機。

可見「氣候」議題絕對不僅止於道德、環保,或者政治議題,更是攸關人類生死存亡的關鍵。要減緩地球暖化的惡化速度,「減少碳排放」,甚至是「零碳排放」成為最重要的核心。

新冠疫情肆虐,卻讓地球有機會喘息

在 2020 年新冠肺炎疫情肆虐下,各國陸續採行封鎖措施,迫使全球經濟活動停擺,卻反而為自然環境帶來了喘息空間。怎麼說呢?

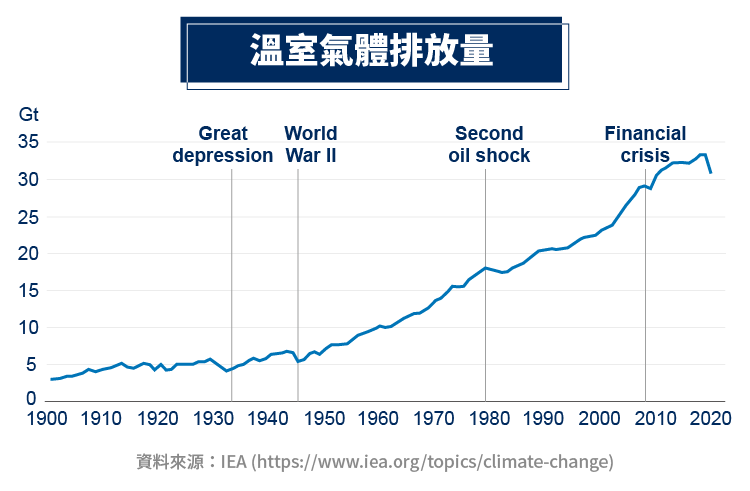

由於工業生產活動大量停擺,溫室氣體的排放也大幅降低,國際能源署(IEA,International Energy Agency)預測,2020 年全球工業溫室氣體排放量將比 2019 年減少 8%,是二戰以來的最大年降幅。

2020 年 3 月份,美國太空總署 NASA 發佈從太空拍攝地球的空拍圖,是幾十年來拍到最乾淨的地球。英國、智利等地甚至出現野生動物上街的有趣場景。新冠疫情意外地突顯了過去人們的經濟活動,為地球自然環境帶來多大的破壞,更間接威脅到人類的生存。

聯合國「氣候行動峰會」目標:2050 年「淨零碳排放」

在氣候變遷的影響日益嚴重之下,各國政府逐漸開始從不願面對減碳,開始轉向推進零碳排目標。

2019 年的聯合國「氣候行動峰會」(Climate Action Summit),共有 77 個國家和地區領袖,承諾要在 2050 年實現「淨零碳排放」的目標,以避免氣候變遷所形成的長期災難性後果。若干國家甚至表示,願意在 2030 年提前達成目標。

減碳目標,仰賴政府、產業全體動員

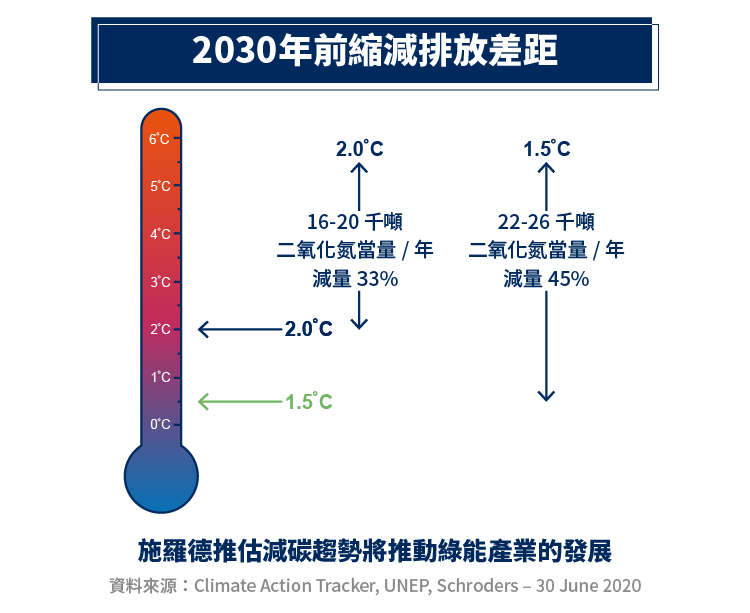

然而,要實現全球升溫 2℃ 以內的目標,目前仍然存在明顯的「排放差距」,也就是說,現階段各國承諾的減排量,還是沒有達到將全球升溫控制在 2℃ 以下所需要的減排量。因此,全球必須在未來幾年大幅減碳,才有機會減緩地球迅速的暖化。

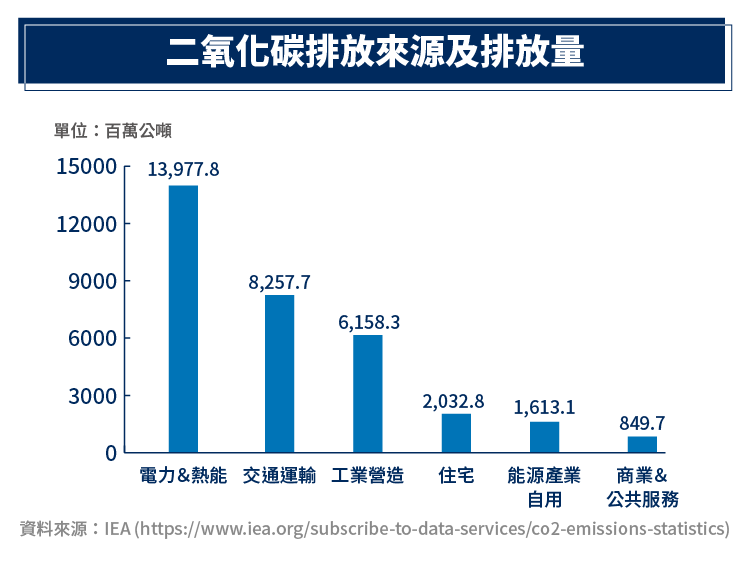

由於最大宗的溫室氣體排放,主要來自於:能源發電、交通工具、工業生產,在淨零碳排放目標的壓力之下,再生能源、電動車等領域,也成為最有減碳潛力的產業先鋒。不過,推動「淨零碳排放」不可能單靠喊口號實現,實際上必須仰賴政府、產業、企業,以及消費者的全體動員,才有機會做到。

再生能源的「成本」,是綠能普及與否的重要關鍵。由於再生能源的技術還沒有完全成熟,競爭力很難抵得過便宜卻高污染的傳統能源,若沒有政府支持,發展往往窒礙難行,政府的政策補助因而成為產業推進的助力。因為如果有政府助推,才更有誘因促使企業與資本投入,形成「零碳排放」的產業趨勢。

再生能源的「成本」,是綠能普及與否的重要關鍵。由於再生能源的技術還沒有完全成熟,競爭力很難抵得過便宜卻高污染的傳統能源,若沒有政府支持,發展往往窒礙難行,政府的政策補助因而成為產業推進的助力。因為如果有政府助推,才更有誘因促使企業與資本投入,形成「零碳排放」的產業趨勢。

此外,「碳交易」制度也能夠透過稅和其他成本的轉嫁,將「減碳」成本轉由生產者與消費者承擔,以市場機制來降低碳排放量。

國際巨擘陸續響應「 零碳排 」計畫

在聯合國 2050 年「淨零碳排放」的明確目標下,各大企業也開始紛紛響應,以實際行動推動零碳排的實現。

Apple 預計在 2030 年達到碳足跡為零的完全碳中和;Google 宣布在 2030 年以前,將所有資料中心和辦公室,完全改由無碳能源供電;Amazon 設立「氣候承諾基金」(The Climate Pledge Fund),推動符合「氣候承諾」的技術與服務,計畫在 2040 年實現淨零碳排放。

Microsoft、Nike、Starbucks、Mercedes-Benz 等企業巨頭,也與其他領域的行業巨擘聯手,成立「Transform to Net Zero」,且正在招募更多成員,目的就是幫助全球企業實現聯合國 2050 年的「淨零碳排放」目標。

全球「 零碳排 」趨勢,推動資本巨輪

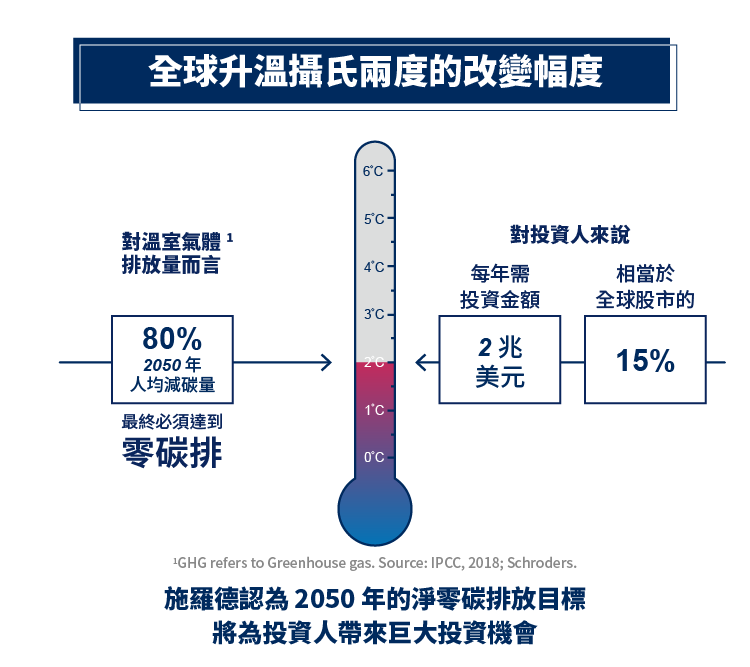

在所有巨大的轉型中,「資金」從來都是不可或缺的關鍵要素,「減碳政策」更是如此,勢必需要投入鉅資;據估計,若要在 2050 年達到淨零碳排放,人均減碳量必須達到 80%,每年更需要投入 2 兆美元的資金,才有機會達成。

而在多年的努力之下,由人類存亡為基礎所帶動的全球減碳大趨勢已然成形,各國政府與大企業的響應,將會推動資本巨輪,灌溉綠色經濟。

聯合國作為國際組織,也開啟響亮的一炮,在 2019 年「氣候行動峰會」上宣布新的氣候行動計劃:規模 680 億美元的「聯合國退休基金」,將撤回對煤炭能源領域的投資,未來也不會再對相關公司進行新的投資。除此之外,連歐洲的國際石油公司(IOC)們也都開始陸續成立新能源部門,朝向潔淨能源轉型。

在全球「零碳排」趨勢的推進之下,未來電動車、太陽能、風力發電…等,支持減碳與能源轉型的產業,也將陸續獲得更多的資本挹注,進而為綠色經濟形成更大的發展助力。

本資訊由施羅德投信提供,僅供參考,未經本公司許可,不得逕行抄錄、翻印、剪輯或另作派發。本公司當盡力提供正確之資訊,所載資料均來自我們相信可靠之來源,惟並未透過獨立之查核;對其完整性、即時性和正確性不做任何擔保,內容所載之資料與數據可能隨時變更,如有錯誤或疏漏,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。

基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。基金或有投資外國有價證券,除實際交易產生損益外,投資標的可能負擔利率、匯率(含外匯管制)、有價證券市價或其他指標變動之風險,有直接導致本金發生虧損,且最大可能損失為投資本金之全部。有關基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知中,投資人可至公開資訊觀測站/境外基金資訊觀測站中查詢。基金如適用於OBU業務,且於OBU銷售時之銷售對象以非居住民為限。各基金因其不同之計價幣別,而有不同之投資報酬率。基金或有提供非基礎貨幣計價之匯率避險級別及無避險級別。避險級別目的在於降低該級別之計價貨幣匯率波動對基金投資績效所造成的影響,並讓投資該級別之投資人享有接近投資基礎貨幣級別之績效。避險級別之匯率避險操作將由經理團隊視市場狀況彈性調整,避險收益僅為預估值,非獲利之保證。避險操作所需的成本或外幣利差可能影響基金績效。而針對無避險級別,投資人應留意該非基礎貨幣計價級別可能並無從事匯率避險操作,亦即投資人除承擔投資組合之相關市場風險外,亦需承擔基礎計價貨幣與投資組合標的計價貨幣之匯率風險。以基金計價幣別以外之貨幣換匯後投資須承擔匯率風險,且本公司不鼓勵投資人因投機匯率變動目的而選擇非基礎貨幣計價級別。南非幣一般被視為高波動/高風險貨幣,投資人應瞭解投資南非幣級別所額外承擔之匯率風險。倘若南非幣匯率短期內波動過鉅,將會明顯影響基金南非幣級別之每單位淨值,詳見公開說明書投資風險揭露章節。

股息基金所稱之股息係以股票搭配選擇權方式,產生的權利金收入作為配息類股之配息來源之一。當市場短線大幅上漲時,股息基金所進行的保護性選擇權操作策略可能導致基金漲勢較同類型基金或基金指標緩慢。股息基金波動仍與其他股票型基金相同,不會因為金融衍生性商品的操作而有所降低。此外,投資人應留意衍生性工具操作與本策略所可能產生之投資風險(請詳閱基金公開說明書或投資人須知)。

U 級別毋須支付申購手續費,但可能須支付遞延銷售手續費。若在U級別發行後3年內贖回U級別,遞延銷售手續費將按下列費率從贖回所得款項中扣除:發行後第一年內贖回為 3%,第二年內贖回為2%,第三年內贖回為 1%;持有滿3年後贖回為0%。U級別於投資人持有滿3年後之每月預定兌換日免費自動轉換為A或AX級別即無需再支付分銷費。前揭U 級別各項費用請詳閱公開說明書及「境外基金手續費後收級別費用結構聲明書」。

A1級別及U級別之投資人須支付分銷費,分別以每年基金淨資產價值之0.5% 及 1%計算,可能造成實際負擔費用增加。分銷費已反映於每日基金淨資產價值,按該級別的每單位淨資產價值計算及每日累計,並每月支付予管理公司或其委任之他人。

基金配息率不代表基金報酬率,且過去配息率不代表未來配息率,投資人於獲配息時,宜一併注意基金淨值的變動;基金淨值可能因市場因素而上下波動。各相關配息時間依基金管理機構通知之實際配息日期為準;實際配息入帳日以銷售機構作業時間為準。固定收益分配類型基金會定期將基金收益分配予投資人,投資人應當了解依其原始投資日期之不同,基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金配息前未先扣除應負擔之相關費用。配息可能因利息收入、股息收入、權利金收入或其他可分配收入尚未進帳或短期間不足支付配息,而有部分配息來自於本金的風險。基金配息之年化配息率計算公式為「每單位配息金額÷除息日前一日之淨值×一年配息次數×100%」,且年化配息率為估算值。基金配息組成項目表已揭露於施羅德網站,投資人可至http://www.schroders.com.tw查詢。提醒投資人配息並非固定不變或保證獲利,配息類股除息後淨值將隨之下降,配息可能影響再投資的複利效益。

中國之分類係依彭博社(Bloomberg)之定義,以公司總部所在地,並非以掛牌交易所之所在地為準;一些與中國有關的證券如國企股、紅籌股等亦被計算在內;惟仍符合金管會直接投資於大陸證券市場掛牌上市之有價證券不得超過境外基金淨值20%之規定。投資人須留意中國市場之特定政治、經濟與市場等投資風險。

投資於新興市場股票/債券之相關基金通常包含較高的風險且應被視為長期投資的工具,這些股票/債券基金可能有流動性較差與信賴度較低的保管管理等風險。

股票型基金配息來源為基金投資標的所配發之股票股利,因基金持有之投資標的股利發放日期不一,可能將出現當期配息由本金支付比例較高現象,但若當期收到投資標的之股利大於基金所應配發的配息金額,則基金仍能按計畫發放配息而不致由本金中支出。投資於高收益股票相關基金,其投資之相關企業未來可能無法持續獲利。投資於小型公司相關基金,其股價潛在波動風險與流動性風險較高,即小型公司的流通性較低,價格波動也較高,故其基金價值波動較大型公司基金大。

任何債市都有匯率、利率與債信三個層面的機會與風險,單一國家與新興市場國家債市波動較大,投資人應衡量本身風險承受情形適度布局。絕對報酬投資策略,係指追求任何時點進場投資後12個月獲得正報酬為目標,惟並不保證保本或保證獲利。

投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故此基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。此基金不適合無法承擔相關風險之投資人。此基金適合能承擔較高風險且追求資產增值的成長型投資人。相對公債與投資級債券,高收益債券波動較高,投資人進場布局宜謹慎考量。

基金可能投資美國 144A 債券(境內基金投資比例最高可達基金總資產30%;境外基金不限),該債券屬私募有價證券,債券發行機構之財務與營運資訊揭露相對較不透明,且需符合合格投資機構資格者才能進行交易,故易發生流動性不足,財務訊息揭露不完整或價格不透明導致高波動性之風險。市場波動劇烈時,基金可能面臨前述風險而產生虧損。

依中華民國證券投資信託暨顧問商業同業公會公布「基金風險報酬等級分類標準 (基金風險報酬等級由低至高區分為RR1、RR2、RR3、RR4、RR5 五個等級)。提醒投資人此等級分類,基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險,不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險。

提及個股或其他特定金融商品僅作為舉例說明,不代表任何金融商品之推介或投資建議。

投資人定期定額投資因不同時間進場,將有不同之投資績效,過去的績效亦不代表未來績效之保證。投資者詳閱資料後,仍應尋求財務顧問為謹慎之投資評估。

部分境外基金或已取得專案豁免衍生性商品之操作限制之核准,可能造成基金淨值高度波動及衍生其他風險,投資人可洽總代理人取得風險管理措施之補充資訊。

境外基金或有採「反稀釋調整」機制,相關說明請詳閱基金公開說明書。境外基金或有採絕對報酬投資策略,係指追求任何時點進場投資後12個月獲得正報酬為目標,惟並不保證保本或保證獲利。

平均到期殖利率係指在資料日期當日所持有債券之到期殖利率之平均值,未涉及未來收益率的預估。超額報酬係指基金報酬率減去大盤報酬率,剩下的值即為超額報酬。Morning star rating: 晨星星號評鑑為提供投資者基金投資報酬與報酬波動性資訊的國際通用評鑑標準,最高級五顆星乃績效表現在同類型基金中前10%。晨星星號評級是按基金過去一段時間(三年(含)以上)在同類型基金中,經調整風險後收益將基金按1至5星級排序,最高為5顆星評級。Standard & Poor fund management rating:標準普爾基金管理評等,此評等是依基金經理人及其研究團隊之研究能力,以及基金過去績效來作評比,共分為「Platinum、Gold、Silver」評等,Platinum為最高評等。Fitch-AMR rating: Fitch資產管理評鑑(AMR)為評鑑公司投資流程與資產管理人的國際通用標準,共分五個等級,AM1為最高級,代表公司投資流程健全、投資團隊具有深厚經驗與研究基礎且投資長期維持穩定的獲利。Standard deviation –標準差,被廣泛運用在股票以及共同基金投資風險的衡量上,主要是根據基金淨值或股價於一段時間內波動的情況計算而來的。一般而言,標準差愈大,表示淨值或股價的漲跌較劇烈,風險程度也較大。Sharpe ratio – 夏普指數,為一經風險調整後之績效指標,代表投資人每多承擔一分風險,可以拿到較無風險報酬率高出幾分的報酬;若為正值,代表基金承擔報酬率波動風險有正的回饋;若為負值,代表承受風險但報酬率反而不如銀行利率。基金的夏普指數愈高,表示在考慮風險因素後的回報情況愈高,為較佳的基金。

【延伸閱讀】