透過股票投資企業價值,而非買一個會跳動的價格。

投資就像人生的自我修行,我分享的只是我個人的評估方式與思考邏輯,很適合我個人,每研究一家企業,我便從中獲得一分知識也得到許多樂趣。 今天要談的主題為股息成長型價值投資。

我認為好的高股息=配息來自於充足盈餘+能夠持續+企業獲利成長+股息持續成長。

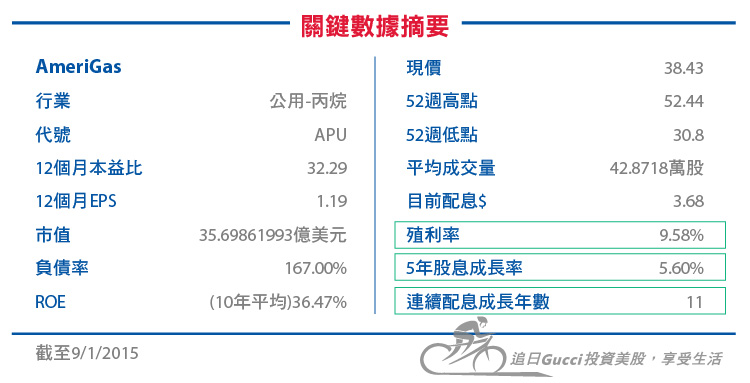

評估的主角為AmeriGas,以下將以股票代號APU做為簡稱。

基本資料:

丙烷(或稱液化石油氣)通常為氣態,但一般經過壓縮成液態後運輸。原油或天然氣處理後,可以從成品油中得到丙烷。丙烷通常用來作為發動機(火車、公車、堆高機和計程車)、燒烤食品及家用取暖系統的燃料。

關鍵數據摘要(綠色框表示符合我的標準):

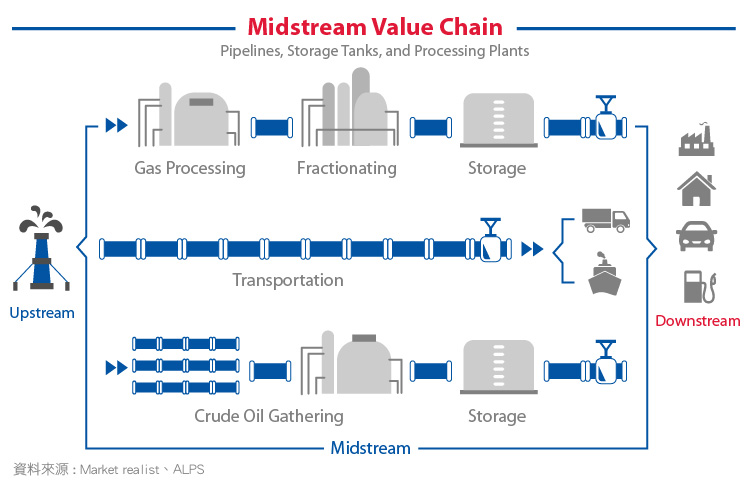

APU是一家以MLP(業主合夥)做架構的企業,與一般常見的是投資人持有股份的股份有限公司不同,不過交易上並沒有不同,一樣是公開市場交易。然而MLP形式的公司,僅有收益超過90%來自於利息,房屋租賃與販售收益或者是原物料,開採礦物方能使用。

因此在美國採用MLP形式的企業多是能源業當中的Midtream(中游)處理業者,如石油,天然氣管線與儲存。既然是輸送與儲存服務,那麼收費方式自然是以輸送量與處理量做為計價,相對於價格波動大的能源,波動則較為平穩。

MLP不需課徵聯邦政府稅,但是必須將獲利80%~90%以上配發給股東(跟REITs一樣),而拿到的稱做Distribution而非dividend,不過為了方便說明,以下我仍將以股息稱呼之。因此, MLP架構的企業自然股息殖利率會高上許多。

APU吸引我注意的原因除了強健的現金流能力連續配息20年與連續股息成長11年與價格打8折外,還能再為我的資產組合增加分散性。根據GICS(全球產業分類標準),一共有10個產業,我希望最終股息成長的組合目標達到30家企業,平均分散在10個產業,因此一個產業為3家。

APU歸屬公用事業當中的液態石油氣,目前我還沒有公用事業的區塊,因此,我很樂意加入APU後能夠增加我的組合分散性。

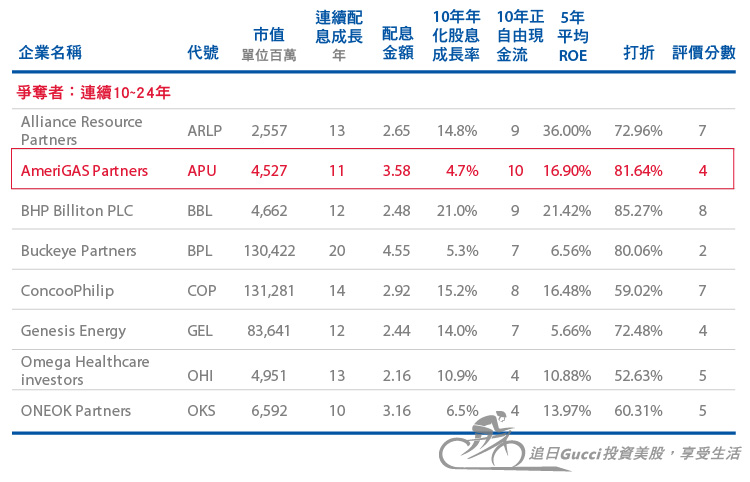

下表是我最近研究中的企業,明顯看到APU目前是極具吸引力的打折價80.23%(8折)與得到評價分數4。從表中可看到衡量指標欄位,雖然僅得到4分,然而並不表示該企業就不具吸引力,有些價值是藏在數據之外的面向,工具只是方便我節省時間,並不是絕對依據。

想了解這個工具的話,可參考價值投資獵人之股息連續成長:全自動計算機

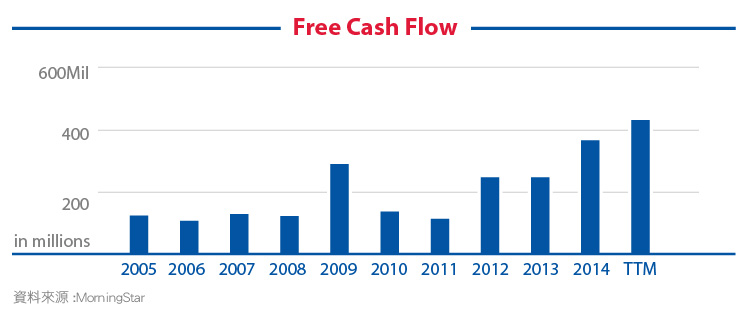

最後,雖然計算機當中沒有列出,但我一定會特別檢視一下長期的自由現金流(營運現金收入減資本支出)的狀況,而10年中最好不要超過2次負值,而APU是少見的皆為正數。

自由現金流可評估企業是否能從本業賺到足夠的現金,以及是否經常需要再投入大量的資本支出,同時還可看出是否有足夠現金足以發放股息,而不靠舉債。

雖然APU不像電信業(如AT&T)或食品業(如通用磨坊GIS)那樣堪稱現金乳牛(Cash Cow)般,能穩定產生大量現金,然而至少其能保持10年正數現金流,足以支付股息成長。此外,我評估企業時一定會注重分散性,以APU來說:

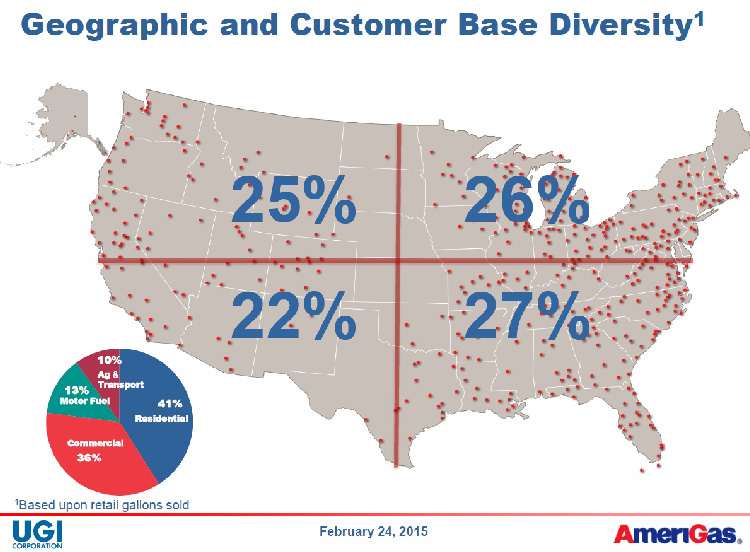

地域分散

平均分配於美國,可以減少區域的天氣風險,液化石油氣的用量與氣候有絕對關係。

客戶分散

41%住宅使用、36%商業、13%機動車、10%農業。

住宅使用雖然佔比較商業還多,然而成長較快的則是商業使用,2014年成長22%,同時期零售使用僅成長8%。

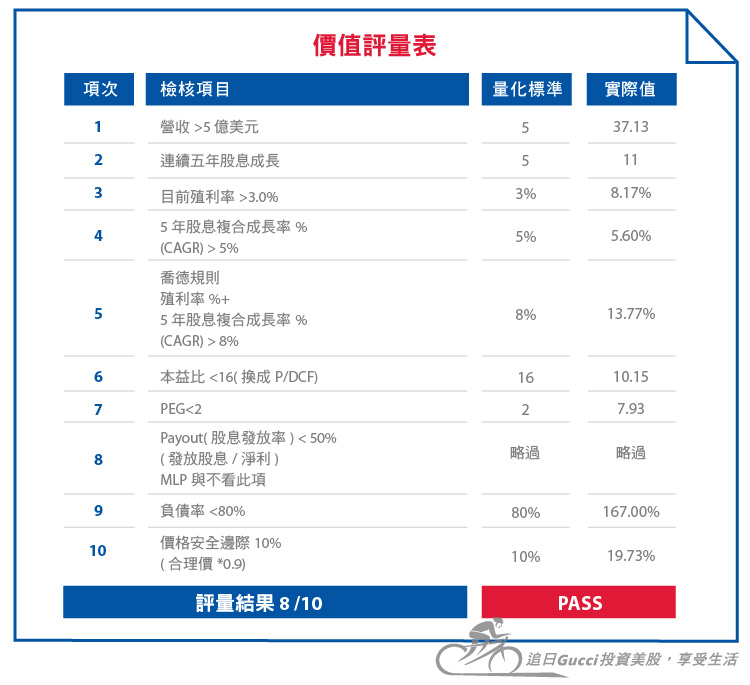

購買前的確認檢查表:評量結果:8/10,目前為打折價8折,我屬意的價格為8折以下,個人偏好。

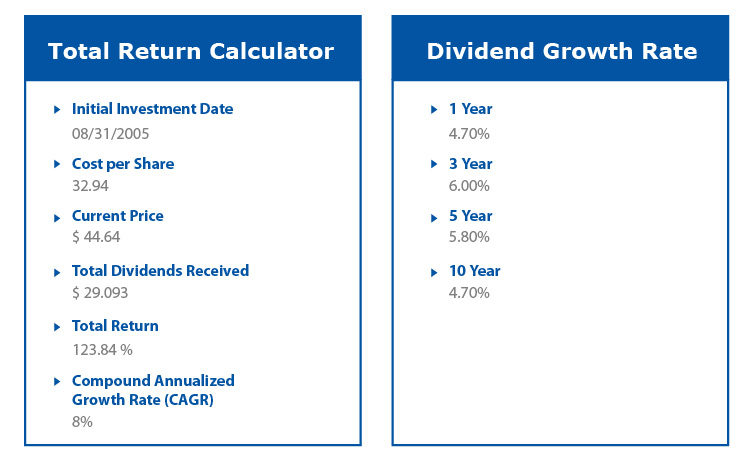

另外,附上近1、3、5、10年的股息年化成長率,以及10年含股息的報酬率為123.84%,換算為年化報酬率8%,與先前幾篇系列文章動輒12%~14%的年化報酬相比,並不特別突出,雖然APU的屬性本來就不同,其以穩定性換取成長性,但也可以看出只看殖利率%是絕對不夠的,兼具成長性才能拿到最高的長期總報酬(Total return),也因此分散組合相當重要。

此外,對應初始投資的成本的股息回收率:88.31%(29.09除以32.94)相當的高也令人印象深刻。

長期基本面

APU雖然身處成長性溫和的液態石油氣市場,也不乏許多競爭者,然而其穩健的表現卻令人印象深刻。

以下為過去10年的數據:

- 營收從2005年的19.63億美元,成長至2014年的37.13億美元,換算成複合成長率為7.34%。

- EPS從$1.1成長至$2.82,換算成複合成長率為11.03%。

- 10年平均ROE為36.47%,5年平均ROE%則為22.64%。

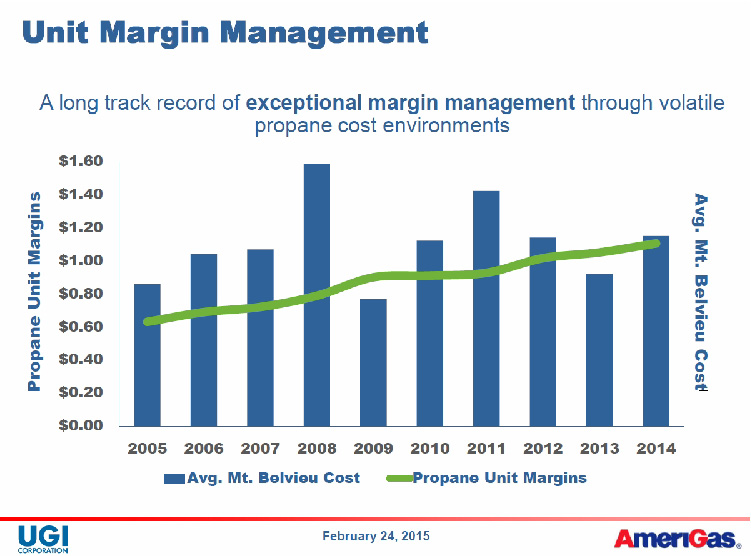

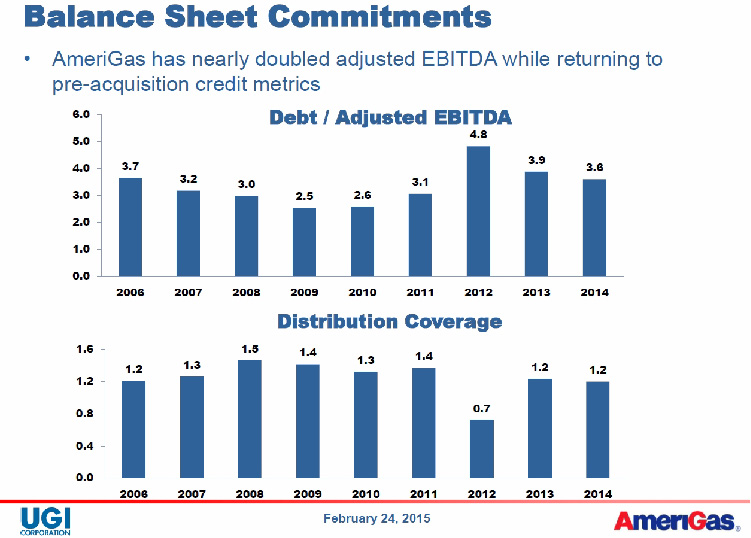

而在資產負債表方面,負債與EBITDA(稅前盈餘)比在過去10年,多保持在2.5~4倍之間,債務水準一般。再者,大者恆大的競爭優勢,APU佔有15%的美國市場份額,如下圖顯示,即使丙烷的成本價格劇烈波動(藍色柱狀),單位/每加侖毛利持續上升(綠線)。

股息

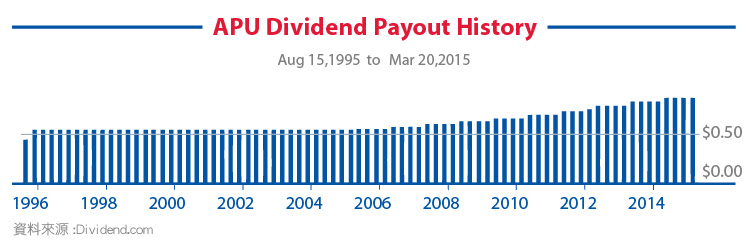

自1995年起,已連續配發股息20年,目前股息連續成長11年,過去10年的複合成長率為4.7%,而近5年則是5.8%。目前殖利率為8.17%,2015年5月起每季配息0.92(每股),年度3.68。

因此,殖利率8.17%+5年股息成長率5.8%,其長期的成本殖利率會達到13.97%,高於我的目標8%,也就是我的價值投資衡量表當中的喬德規則要大於8%的評量標準的由來,即使某些企業目前殖利率一般水準(2%~3%)也無所謂,只要能持續股息成長,終有一天能達成預定目標。

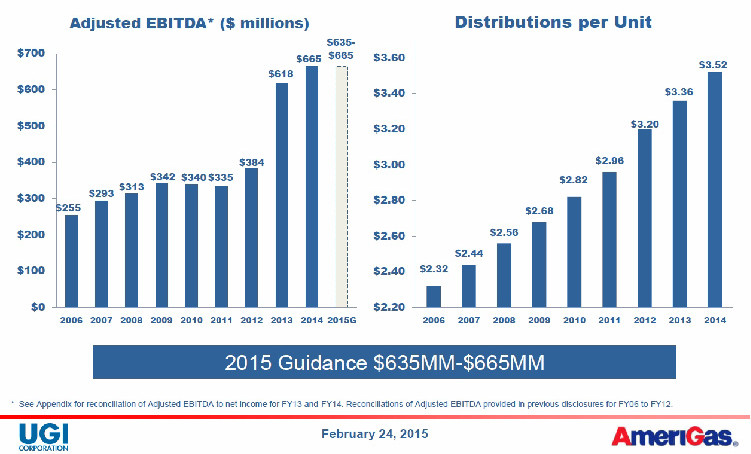

接著,來看第二張圖表,觀察配息是否來自於充足的企業盈餘。

從圖的下半部(Distribution coverage配發覆蓋率)清楚看到,盈餘很輕易的能支付股息。MLP企業最重要的非現金流莫屬,除了要配出90%左右的現金之外,還要能維持一定的成長,維持企業的競爭力,包含資本支出與企業併購。

因此配發率用的就不是一般企業用的股息除以EPS而是用配發金額除以DCF(可支配配發現金流),上圖用的是倒數,也就是DCF除以配發金額,大於以則表示當年有足夠現金流用以支應配發,可以看到多在1.2倍以上,轉成配發率那麼就是1/1.2 = 83.33%。2012年降下來,只是因為當年以29億美元併購了Heritge Propane,財報列了14.25億現金支出用於併購。

再看看股息成長的狀況,是否連續數年發出並且保持成長,自1995年起,已連續配發股息20年,連續成長11年,始於2005年。

價值

評估MLP的方式,並不適合使用本益比,這點與之前介紹的REITs相同,原因在於前面提到的MLP需要配發大部分的所得給合夥人,正因如此,應該改用DCF(可配發現金流),很類似於FCF(自由現金流),也就是獲真價實的現金流收入才是。

以下為DCF的定義:

Distributable cash flow = net income + depreciation, depletion, and amortization + other non-cash items – maintenance capital expenditure

可配發現金流= 淨利 + 折舊 + 攤銷 + 其他非現金項目 – 資本支出。

因此算出P/DCF =44.41/4.375不過是10.15倍。而不是開頭關鍵數據中37倍本益比那樣怪異的數據,因為傳統的評估方式,並不適合用來評估MLP企業。

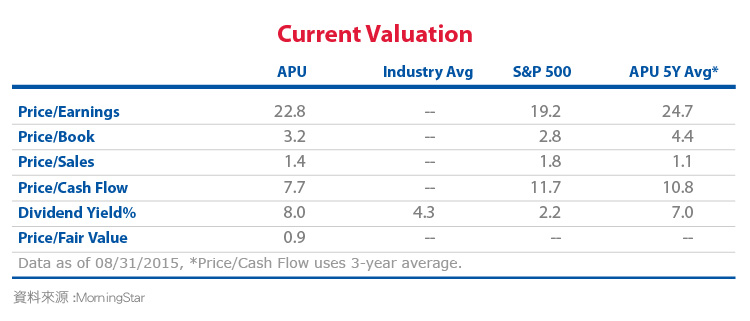

再來看看晨星(Morningstar, MORN-US)的價值評估,如上所述,因為評估方式不同,因此只看後三項。目前價格現金流(P/Cash Flow)7.7低於5年平均10.8,殖利率8.0%高於5年的平均7.0%,皆相當具有吸引力,目前價格除以合理價0.9表示晨星評估目前價格為打9折。

接著是我評估的合理價,我計算的平均合理價為$55.87,現價$44.41約是打8折的價格。 而我的合理價算法:

我使用的是股息折扣模型,且使用的是兩段式成長來評估,

第一段:5年年化成長率為5.8%。

第二段:6年之後的長期高原成長率使用保守的4%。

風險

其一,液化石油氣的使用量深受氣候溫度高低影響,因此於財報與簡報之中隨處可見今年的氣候狀況與往年比較,假如當年度冬天到春天較往常暖活,需求便會明顯下降。依據最近的Q3財報,今年比30年平均暖和4.5%,且較去年暖和8.4%。

其二,稍嫌偏高的負債率1.6x,雖然APU的現金流製造能力強健,然而假如需求下降時,利息支出加上股息要持續維持成長的壓力,將考驗管理階層控制資本支出以及找尋成長來源的能力。

總結

過去至少10年的優異基本面,與目前深具吸引力的殖利率8.17%與價格現金流比10.15倍。佔有美國最大15%的液態石油氣市場,密集的分銷與填充地點,使其營運與配送具有效率。大者恆大的優勢,即使面對能源的價格波動, 依然能保持上升的毛利。

目前股息連續20年不中斷與連續股息成長11年,殖利率8.17%,過去10年股息的複合(年化)成長率為4.7%,而近5年複合(年化)成長率則是5.8%,預估其長期的成本殖利率會達到13.97%,做為MLP結構的企業,職在配發90%的獲利于股東,其強大的自由現金流,都將成為連年股息增長的基石。

[免責聲明]

本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。其中所出現的個股標的僅作為舉例說明使用,並無意圖引介任何人至美國券 商開戶,亦無意圖向任何人推薦投資標的。

《追日GUCCI 投資美股,享受生活》受權轉載